23. April 2018

Der AIA und die Offenlegung von unversteuerten Vermögenswerten

Von Stefan Volken

Der Vollzug des automatischen Informationsaustausches bedeutet das Ende des Schweizer Bankgeheimnisses im internationalen Umfeld. Und die Spielregeln bei der Deklaration bisher unversteuerter Vermögenswerte ändern sich.

«An diesem Bankgeheimnis werdet ihr euch noch die Zähne ausbeissen.» Dieses Zitat des ehemaligen Finanzministers Hans-Rudolf Merz vom 19. März 2008 wurde zum Symbol des Widerstandes der Politik gegen den ausländischen Druck auf das Schweizer Bankgeheimnis. Zehn Jahre und unzählige Debatten später führt der Vollzug des automatischen Informationsaustausches (AIA) in diesem Jahr zum endgültigen Ende des Bankgeheimnisses. Die Politik wird nicht müde zu betonen, dass das Schweizer Bankgeheimnis im Inland weiterhin gewahrt ist. Das ist zwar im Grundsatz korrekt, jedoch sind Vermögenswerten von Schweizer Bürgern im Ausland durch den AIA betroffen – Informationen über diese Vermögenswerte werden den Schweizer Steuerbehörden ab dem 30. September 2018 zugänglich gemacht.

Rechtliche Grundlagen und Zeitplan

Oberstes Ziel des AIA ist die Bekämpfung der internationalen Steuerhinterziehung. Die Bundesversammlung hat am 18. Dezember 2015 das multilaterale Übereinkommen über die gegenseitige Amtshilfe in Steuersachen (Amtshilfeübereinkommen) sowie die multilaterale Vereinbarung der zuständigen Behörden über den automatischen Informationsaustausch über Finanzkonten (Multilateral Competent Authority Agreement; MCAA) zusammen mit dem Bundesgesetz über den internationalen automatischen Informationsaustausch in Steuersachen (AIAG) verabschiedet.

Die Verordnung über den internationalen automatischen Informationsaustausch in Steuersachen (AIAV), welche die Ausführungsbestimmungen zum AIAG enthält, wurde am 23. November 2016 vom Bundesrat verabschiedet. Damit wurde die Rechtslage für die Einführung des AIA am 1. Januar 2017 geschaffen. Seitdem sammeln schweizerische Finanzinstitute Kontoinformationen von in diesen Partnerstaaten steuerlich ansässigen Personen. Per 30. September 2018 werden die Informationen dann erstmals mit weiteren Ländern, welche sich dem AIA unterstellt haben, ausgetauscht. Insgesamt haben sich fast 100 Staaten zur Einführung dieses globalen Standards bekannt.

Welche Daten werden ausgetauscht?

Die zu übermittelnden Informationen umfassen Kontonummer und Steueridentifikationsnummer sowie Namen, Adresse und Geburtsdatum von Steuerpflichtigen im Ausland mit einem Konto in einem anderen Land als dem Herkunftsstaat, alle Einkommensarten sowie den Saldo des Kontos. Die Finanzinstitute müssen die wirtschaftlich Berechtigten des Kontos gemäss OECD-Standards und GAFI-Empfehlungen identifizieren. Dabei sammeln die Finanzinstitute Informationen sowohl von Privatpersonen wie auch von Unternehmungen.

Folgen für Personen mit unversteuerte Vermögenswerte im Ausland

Erfährt die Steuerbehörde durch den AIA, dass eine steuerpflichtige Person in der Vergangenheit nicht alle Einkünfte und Vermögenswerte korrekt deklariert hat, eröffnet sie ein Nachsteuerverfahren wegen Steuerhinterziehung. Das Recht ein Nachsteuerverfahren einzuleiten, besteht bis zehn Jahre nach Ablauf der Steuerperiode, für die eine Veranlagung zu Unrecht unterblieben oder für die eine rechtskräftige Veranlagung unvollständig ist. Die Einleitung des Nachsteuerverfahrens wird der steuerpflichtigen Person schriftlich mitgeteilt. Zusätzlich zur Nachsteuer muss sie bei vollendeter Steuerhinterziehung eine Busse bezahlen. Diese Busse beträgt in der Regel das Einfache der hinterzogenen Steuern.

Die straflose Selbstanzeige im Grundsatz

Seit dem 1. Januar 2010 besteht im schweizerischen Steuerrecht die Möglichkeit, dass eine steuerpflichtige Person die Steuerbehörden auf eigenes Einkommen oder Vermögen hinweist, welches sie in den vergangenen Jahren nicht oder nur teilweise deklariert hat (Art. 175 Abs. 3 DBG sowie Art. 56 Abs. 1bis StHG). Mit einer korrekten, den gesetzlichen Erfordernissen entsprechenden straflosen Selbstanzeige kann das Verfahren vereinfacht und eine Busse vermieden werden. Die Steuerhinterziehung darf allerdings zum Zeitpunkt der Selbstanzeige keiner Steuerbehörde bekannt sein. Daher wird eine solche Selbstanzeige mit der Einführung des AIA für ausländische Vermögenswerte ab einem gewissen Zeitpunkt nicht mehr möglich sein.

Standpunkt der Eidgenössischen Steuerverwaltung

Mit der Publikation «Auswirkungen des AIA auf Selbstanzeigen» vom 15. September 2017 geht die ESTV davon aus, dass der Abruf ausländischer Meldungen über Schweizer Steuerpflichtige erstmals ab dem 30. September 2018 erfolgt. Die ESTV vertritt deshalb die Haltung, dass die Behördenkenntnis für die dem AIA unterliegenden Steuerfaktoren spätestens ab dem 30. September 2018 gegeben ist, so dass eine Selbstanzeige ab diesem Zeitpunkt nicht mehr aus eigenem Antrieb erfolgt.

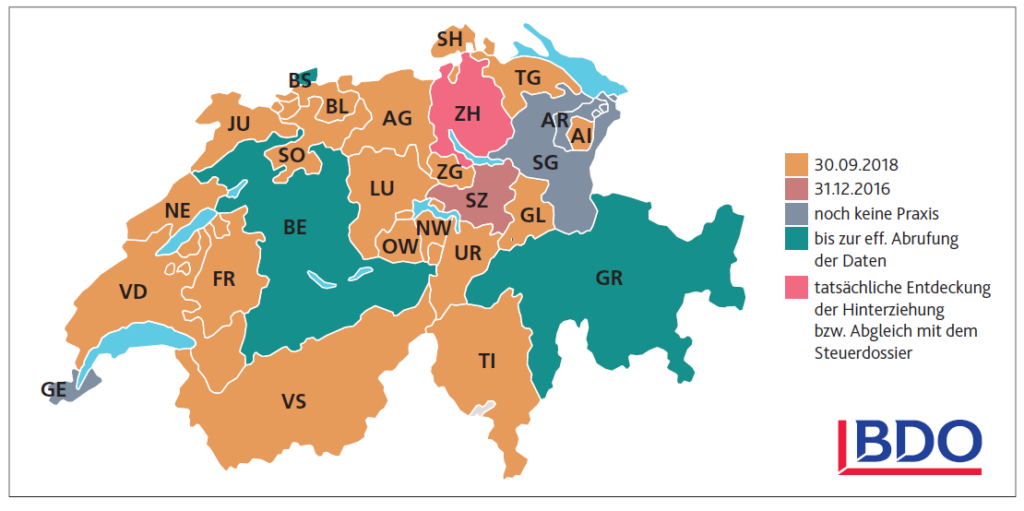

Die Praxis der Kantone

Wir haben bei den Kantonen nachgefragt, bis zu welchem Datum sie eine straflose Selbstanzeige für die dem AIA unterliegende Steuerfaktoren noch als «aus eigenem Antrieb erfolgt» qualifizieren und steuerlich zulassen. Die Antworten der Steuerbehörden zeigen eine sehr unterschiedliche Praxis und sind in der Grafik dargestellt. So ist beispielsweise im Kanton Zug eine straflose Selbstanzeige bezüglich ausländischer Vermögenswerte und allfälliger Einnahmen bis zum 30. September 2018 möglich, währendem der Kanton Schwyz gemäss gängiger Praxis bereits heute eine solche nicht mehr zulässt.

Fazit

Die Umsetzung des AIA hat weitreichende Konsequenzen für inländische Steuerpflichtige mit Vermögenswerten in Ausland. Das Bankgeheimnis, welches über Jahrzehnte einen Grundpfeiler der schweizerischen Finanz- und Wirtschaftspolitik darstellte, wird im internationalen Umfeld endgültig zu Grabe getragen. Wie lange sich das Bankgeheimnis im Inland wird halten können, werden die politischen Debatten zeigen.

Früher oder später fällt aber auch diese Bastion, denn die Legitimität für diesen Schritt muss nicht erst noch geschaffen werden. Sie findet sich in Art. 124 Abs. 2 DBG, wonach ein Steuerpflichtiger seine Steuererklärung wahrheitsgemäss und vollständig auszufüllen hat. Mittels AIA können die Steuerbehörden also nur Informationen erhalten, die sie bereits haben müssten. Damit wird dem Argument «wir wollen keinen gläsernen Bürger» der Boden entzogen. Was bleibt ist die Tatsache, dass das inländische Bankgeheimnis Steuerhinterziehung ermöglicht. Und es ist nicht zu erwarten, dass dieser Zustand im Umfeld des zunehmenden öffentlichen Wunsches nach Steuergerechtigkeit und -ehrlichkeit und den zunehmenden Verschärfungen im Steuerstrafrecht langfristig weiter geduldet wird. Auch wenn sich die politischen Parteien mit diesem Thema schwertun.

Steuerpflichtige mit undeklarierten Vermögenswerten sollten deshalb dringend diese den Steuerbehörden aus eigenem Antrieb offen legen. Dies betrifft neben Bankkonten auch Immobilien und weitere Sachwerte. Wer eine Busse vermeiden und von der Möglichkeit der straflosen Selbstanzeige Gebrauch machen möchte, sollte dies jetzt angehen. Besonders für internationale Vermögenswerte wird diese Möglichkeit bald nicht mehr bestehen.

Autor: Stefan Volken

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.