21. Juni 2021

Wie wird die Bargeldversorgung der Zukunft sichergestellt? Entwicklungen und Optionen

Von Prof. Dr. Andreas Dietrich

Der Zugang zu Bargeld soll für die Bevölkerung trotz dessen abnehmender Bedeutung als Zahlungsmittel auch weiterhin gewährleistet bleiben. Derzeit sind Bancomaten für den Bezug von Bargeld zentral. Deren effizienter Betrieb wird aber zunehmend zu einer Herausforderung für die Banken. Geringere Transaktionsvolumina führen aufgrund der hohen Fixkosten einer Bargeld-Infrastruktur zu steigenden operativen Kosten pro Transaktion. Im heutigen Blog zeige ich daher auf, wie sich die Bargeldversorgung in der Schweiz in den kommenden Jahren entwickeln könnte und welche Rolle Banken dabei spielen werden.

Bargeld ist noch immer sehr wichtig in der Schweiz. Gemäss der im Jahr 2017 von der SNB durchgeführten Zahlungsmittelumfrage ist Bargeld das meistgenutzte Zahlungsmittel von Privathaushalten in der Schweiz. Gleichzeitig kann man anhand von verschiedenen Statistiken feststellen, dass die Relevanz von Bargeld – zumindest als Zahlungsmittel – im Alltag abnimmt. Wie ich im Rahmen eines anderen Blog-Artikels einmal aufgezeigt habe, schwindet der Vorsprung von Bargeld auf andere Zahlungsmittel zunehmend. In den nächsten zwei Jahren wird die Debitkarte in Bezug auf das Volumen das wichtigste Zahlungsmittel der Schweiz. Zudem werden die Mobile Payment-Anbieter die Relevanz von Bargeld weiter reduzieren. Obwohl Bargeld in Zukunft an Bedeutung verlieren wird, werden wir auch mittel- bis langfristig nicht in einer völlig bargeldlosen Schweiz leben. Zudem hat sich auch in der Pandemie gezeigt, dass die Bedeutung von Bargeld für die Gesellschaft gerade in Krisenzeiten unbestritten hoch ist. So konnte man beispielsweise beobachten, dass Bargeld als Wertaufbewahrungsmittel wieder an Bedeutung gewonnen hat. Bargeld ist in der Schweiz auch ein wichtiger Vertrauensanker für die Bevölkerung.

Der Zugang zu Bargeld soll entsprechend trotz der abnehmenden Bedeutung von Bargeld als Zahlungsmittel auch weiterhin gewährleistet bleiben.

Die Bancomaten bleiben die beliebteste Bezugsquelle für Bargeld in Europa, wie auch die EZB in ihrer Studie «Space» vom Dezember 2020 bestätigt. Als Betreiber der Bancomaten stehen Banken aber angesichts von geringeren Bargeld-Transaktionen vor der Herausforderung, ihre Bancomaten auch künftig wirtschaftlich betreiben zu können.

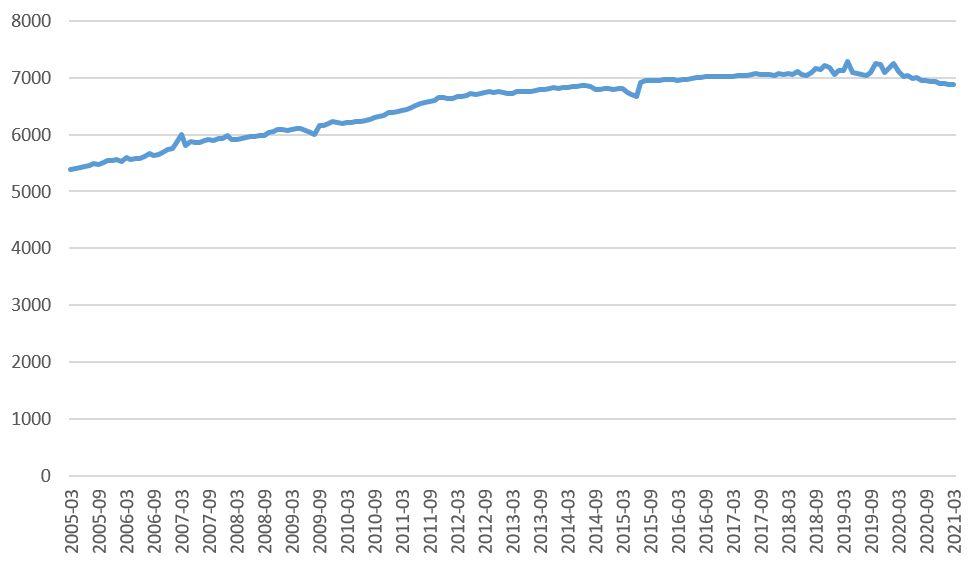

Die jährlichen Kosten für die Bargeldversorgung werden in einem Whitepaper von SIX («The Future of Money») auf rund CHF 900 Millionen für den Bankensektor und auf rund CHF 1.3 Milliarden für den Detailhandel beziffert. Als einer der Kostentreiber aus Bankensicht wurde dabei die Anzahl an Bancomaten identifiziert. Die Zahl der Bancomaten hat sich gemäss SNB-Statistik zwischen 2005 und 2019 stetig erhöht. Seit 2020 nimmt die Zahl hingegen wieder etwas ab. Per März 2021 gibt es hierzulande 6’881 Geldautomaten (vgl. Abbildung 1). Dieser Trend hat wohl nicht zuletzt gedreht, weil Investitionskosten und Betrieb eines Automaten teuer sind.

Ein Gerät dieser Art kostet einmalig und abhängig von den Funktionalitäten (z.B. Einzahlungsmöglichkeiten) und inklusive dem Einbau ca. CHF 40’000 bis CHF 90’000.Danach fallen wiederkehrend (abhängig von der Standortmiete und der Videoüberwachung) rund CHF 15’000 bis CHF 40’000 Unterhalt pro Jahr an.

Auch die Zahl der Bargeldabhebungen an Bancomaten hat sich gemäss Statistiken in den vergangenen Jahren stark reduziert.

Banken müssen reagieren

Die Retailbanken werden in Anbetracht der sinkenden Margen auch künftig gezwungen sein, ihre Betriebskosten weiter zu optimieren. Entsprechend müssen sie auf das veränderte Kundenverhalten in Bezug auf die Bancomaten-Transaktionen eine Antwort haben. Dabei muss einerseits die Anzahl der Bancomaten als auch die (Effizienz der) Bewirtschaftung kritisch hinterfragt werden. Geringere Transaktionsvolumina führen aufgrund der hohen Fixkosten einer Bargeld-Infrastruktur zu steigenden operativen Kosten pro Transaktion.

Schweizer Banken sind bisher nicht untätig geblieben in Bezug auf die Effizienzsteigerungen in der Bargeldversorgung. Die folgenden Massnahmen konnten beobachtet werden (nicht abschliessend)

- Bereits heute haben Banken die Kräfte in der Bargeldversorgung gebündelt. Rund 6’000 der fast 7’000 Schweizer und Liechtensteiner Geldautomaten sind aktuell an das Netz der Plattformbetreiberin SIX angeschlossen (Engelhardt, 2021). SIX übernimmt dabei verschiedene wesentliche Dienstleistungen und verwaltet gemeinsame Standards und Anforderungen für das Bancomaten-Netzwerk. Dies ist für die Effizienz des Gesamtsystems förderlich.

- Ein grosses Migrationsprojekt des Finanzplatzes wurde im Herbst 2020 erfolgreich abgeschlossen, das die Standardisierung von Bancomat-Dienstleistungen zum Ziel hatte. Im Zuge dessen wurden unter der Führung von SIX die Bancomaten aller angeschlossenen Banken mit einer einheitlichen Software ausgerüstet.

- Verschiedene Banken bemühen sich auch weiterhin darum, die Bancomaten-Betriebsprozesse zu optimieren.

- Die Möglichkeiten des Bargeldbezugs am Schalter wurden und werden je länger je stärker eingeschränkt («Abbau von Schaltern»; Stichwort: Bargeldlose Filiale).

- Einzelne Banken haben stärker damit begonnen, die Bargeldversorgung mit einem expliziten Preisschild zu versehen. So stehen beispielsweise beim neuen Angebot der Credit Suisse das CSX White und das CSX Black Angebot zur Auswahl. Das CSX White Angebot ist kostenlos. Das CSX Black Angebot kostet CHF 3.95 pro Monat. Der Unterschied zwischen diesen beiden Angeboten besteht einzig darin, dass Bancomaten-Transaktionen beim White-Angebot CHF 2 kosten, derweil diese beim Black-Angebot (bei Automatenbezüge der Credit Suisse) im Preis inbegriffen sind.

Optionen für die Bargeldversorgung der Zukunft

Wie wird in Zukunft die Bargeldversorgung in der Schweiz sichergestellt werden? Nachfolgend versuche ich einige Optionen – ohne Anspruch auf Vollständigkeit – aufzuzeigen und einzuordnen.

- Eine erste Möglichkeit besteht für Kunden darin, an Kassen von gewissen Detailhändlern Geld «abzuheben». So können beispielsweise Kunden mit einer PostFinance Card, einer Maestro-Karte der Migros Bank oder einer Migros Cumulus-Mastercard von Cembra Money Bank an der Kasse aller Migros-Filialen gebührenfrei Bargeld beziehen. Solche Modelle sind derzeit in Ländern wie Grossbritannien, den USA oder Australien weiter verbreitet als in der Schweiz. Hierzulande hat dieses Modell derzeit noch wenig Bedeutung.

- Eine zweite interessante Lösung bietet das Startup Sonect. Das Geschäftsmodell von Sonect erlaubt Retail-Geschäften, die Rolle von Geldautomaten zu übernehmen. Mithilfe einer App können Anwender (bei der Migros Bank gegen eine Gebühr von CHF 0.99 pro Transaktion) Bargeld in Läden beziehen. De facto kann dadurch jeder Detailhändler zum Geldautomaten werden (aktuell sind beispielsweise bereits alle Volg-Läden und Kioske von Valora angeschlossen). In der App kann der Anwender auch erkennen, wo sich der nächste «Bancomat» befindet. Für Geschäfte ist dies interessant, weil diese «Bancomaten-Funktion» die Angebotspalette des Retailers erweitert und sie zusätzlich etwas verdienen können. Gleichzeitig erhält man Laufkundschaft und kann solchen Kunden weitere Spezial-Angebote machen (z.B. vergünstigtes Getränk bei Bargeldbezug). Banken können durch Kooperationen mit Sonect (oder auch weiteren ähnlichen Unternehmen) die Bargeldversorgung zumindest zu einem gewissen Teil auslagern.

- Eine dritte Option, vor allem aus Sicht der Banken, besteht in der Optimierung der Kosten respektive in einem Outsourcing weiterer Dienstleistungen von Banken an einen externen Anbieter. So bietet die SIX ab dem vierten Quartal 2021 eine Art «Business Process Outsourcing» Dienstleistung für das ATM Cash Management an. Diese soll die Kosten für die Finanzinstitute deutlich senken. Gemäss Zahlen von SIX entfallen rund 30 Prozent der ATM-Betriebskosten auf das Cash Handling. SIX geht davon aus, dass Banken mit einem entsprechenden Outsourcing-Auftrag pro Jahr und ATM gut CHF 4’500 einsparen könnten. Mit dem entsprechenden «ATM Cash Management Services-Outsourcing» können Banken weiterhin Betreiber ihrer ATMs und Eigentümer des Bargeldes in den ATMs bleiben. Die Banken sind zudem weiterhin Vertragspartner gegenüber dem Werttransportunternehmen (WTU). Als Outsourcing-Partnerin erstellt SIX mithilfe einer ATM-Cash-Management-Software ein Forecasting für jeden einzelnen Geldautomaten. Zudem beauftragt SIX im Namen der Bank die jeweils für den Banknotenhandel zuständige Stelle mit der Beschaffung des Bargeldes und ein WTU mit der Befüllung der ATMs.

- Als vierte Option könnten sich die Banken dazu entschliessen, die Automaten in Zukunft einer «Betreibergesellschaft» zu übertragen. Durch eine Zusammenarbeit von Banken könnten sich vor allem an weniger transaktionsstarken Orten gezielte Abschaltungen von Bancomaten lohnen respektive es würden Bancomaten gemeinsam angeboten werden. Dieses Modell, eine Art «Cash as a service» (oder «ATM as a service»), wäre auch mit einem Verzicht auf das bankenspezifische Branding – zumindest auf dem physischen Automaten – verbunden (möglicherweise könnte man das Branding dann einspielen, wenn die Karte eingesteckt wird) respektive der Bancomat würde mit einem bankneutralen Brand betrieben.

Die obigen Möglichkeiten schliessen sich gegenseitig natürlich nicht aus. Vielmehr kann es sein, dass mehrere der oben vorgestellten, sich teilweise auch ergänzenden Optionen (und möglicherweise auch noch weitere) zur Anwendung kommen.

Fazit und Ausblick

Der Zugang zu Bargeld soll für die Bevölkerung trotz der abnehmenden Bedeutung von Bargeld als Zahlungsmittel auch weiterhin gewährleistet bleiben. Derzeit sind die Bancomaten die beliebteste Bezugsquelle für Bargeld. Zukünftig müssen Banken sich aber überlegen, wie sie die Bancomaten einigermassen effizient betreiben können. Geringere Transaktionsvolumina führen aufgrund der hohen Fixkosten einer Bargeld-Infrastruktur zu steigenden operativen Kosten pro Transaktion. Die Effizienzgedanken sollten aber auch noch mit Überlegungen zum Thema «Branding» verbunden werden.

Ich kann mir gut vorstellen, dass künftig und in einem ersten Schritt der Bargeldversorgungsprozess weiter verschlankt und optimiert wird. Viele Banken sind derzeit noch nicht bereit, ihre «Logo-Präsenz» an Bancomaten aufzugeben, möchten und müssen aber ihre Kosten weiter reduzieren. In einem zweiten Schritt erwarte ich, dass das ATM-Netzwerk in der Schweiz ausgedünnt wird und möglicherweise verstärkt Kooperationen zwischen Instituten geschaffen werden. Schliesslich könnte es sein, dass die Bargeldversorgung nicht mehr nur von Banken, sondern verstärkt auch über den Einzelhandel sichergestellt wird. Die entsprechenden Schritte können sich durchaus auch parallel entwickeln.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.