25. April 2022

Contact Center, Chatbot und Co: Wie PostFinance Kundenanfragen lenkt

Von

Der Selbstbedienungsgrad von Bank-Kundinnen und Kunden hat sich in den vergangenen Jahren stark erhöht. Hat sich aber auch die Anzahl der Anfragen in den Contact Center erhöht? Was möchten Kundinnen und Kunden überhaupt wissen? Über welche Touchpoints gelangen sie ins Contact Center? Und: Wie «lenkt» man diese Kundinnen und Kunden aus Bankensicht? Mit diesen Fragestellungen und dem damit verbundenen Balanceakt zwischen «Kundenzufriedenheit durch rasche Problemlösungen», «Effizienz» (Kostensicht) und «Potenzialsicht» beschäftigt sich das Contact Center von PostFinance seit einiger Zeit. Im heutigen Blog zeige ich auf, wie sich das Kundenverhalten über die Zeit verändert hat, wie der Kanal-Mix gestern, heute und morgen ausgestaltet ist, und ob die Anstrengungen von PostFinance im Chat- und Voicebot-Bereich fruchten.

Das Online Banking und das Mobile Banking haben eine zentrale Bedeutung für die Schweizer Banken. Wie eine gemeinsam vom IFZ und ti&m im Sommer 2019 bei 1’000 Schweizerinnen und Schweizern durchgeführte Umfrage zeigt, nutzen 89 Prozent aller befragten Teilnehmenden das E-Banking. 66 Prozent der E-Banking Nutzer schaut sich dabei mindestens wöchentlich ihren Kontostand an. Insgesamt nutzen in der Zwischenzeit zudem bereits 54 Prozent der befragten Personen (auch) das Smartphone oder das Tablet als Zugangsmöglichkeit zur Bank.

Durch diese und andere ähnliche Entwicklungen hat sich der Selbstbedienungsgrad von Kundinnen und Kunden stark erhöht. Dies führt aber zu teilweise neuen Herausforderungen. Kundinnen und Kunden von Banken sollen nämlich möglichst schnell die richtige Antwort auf ihre Frage(n) erhalten – und dies am Besten so, dass die Kundschaft zufrieden ist, aus Bankensicht möglichst tiefe Kosten generiert wurden und Mehrwerte für wichtige Kontakte geschaffen werden können.

Wie oft und was fragen Kunden bei einem Contact Center an?

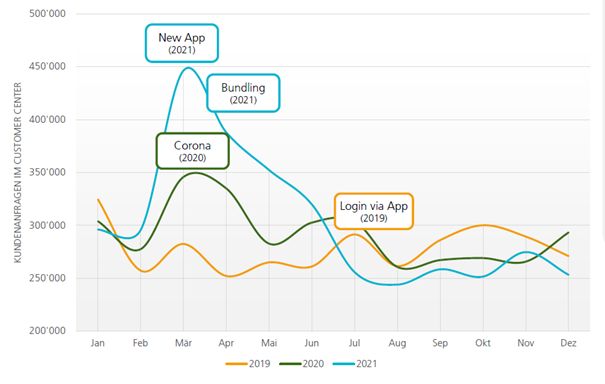

Eine grosse Herausforderung für Contact Center sind immer die Projekt-, Release-, oder Pricing-bezogenen Ausschläge von Anfragen (vgl. Abbildung 1). So war bei PostFinance im Jahresverlauf 2021 trotz verschiedener Massnahmen, die Anzahl der Anfragen zu reduzieren, vor allem in der ersten Jahreshälfte ein Rekordvolumen an Anfragen zu verzeichnen. Die beiden wichtigsten Gründe für diese vielen Anfragen waren die Lancierung der neuen App und die Einführung von neuen Bankpaketen.

Andererseits wird im zweiten Halbjahr ersichtlich, dass das «ordentliche» Volumen durch Lenkung und Automatisierung reduziert werden konnte und die Gesamtanfragen rund zehn Prozent unter den Anfragen der beiden Vorjahre liegt.

Aber was möchten die Kundinnen und Kunden überhaupt wissen? Als erstes zeigen die Daten von PostFinance, dass sich rund ein Drittel der Anfragen um das Thema «Digital» dreht (Mutationen, Eröffnung, eBill, PostFinance App, etc.). Rund 25 Prozent der Anfragen sind zum Thema «Konto». 14 Prozent der Anliegen sind zum Thema «Karten/Zahlen».

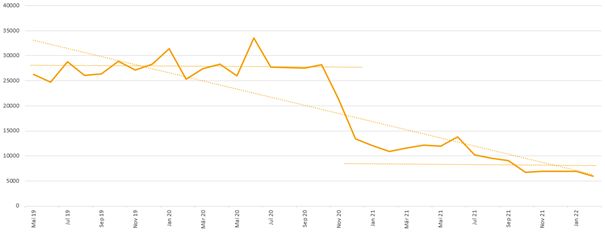

Die Anzahl der Anfragen sind in den meisten Geschäftsfällen über die Zeit stabil. Durch verschiedene Massnahmen im Bereich der Automatisierung (Einsatz von Bots) und der Bankpakete (Digital als Standard sowie durch Preislenkung) hat sich aber beispielsweise insbesondere das Volumen bei Bewegungsauskünften (Saldoauskunft) deutlich reduziert. Abbildung 2 zeigt auf, dass sich die Saldo-Auskunftsanfragen durch diese Massnahmen in den vergangenen drei Jahren um gut 75 Prozent reduziert haben. Nur noch 7 Prozent der Anfragen von Kundinnen und Kunden beziehen sich heute auf die Saldoauskunft. In diesem Bereich wurden die Kundinnen und Kunden von PostFinance also erfolgreich auf Self-Service-Kanäle gelenkt.

Der Grund für die nach wie vor hohen Anfragen im Bereich «Konto» (trotz rückläufiger Saldoauskunftsanfragen) liegt in den oben schon erwähnten Anpassungen der Bankpakete (bzw. des Pricings), welche zu erhöhten Anrufvolumen in den Bereichen «Konto-Mutationen» und «Auskunft Vertrag» führten.

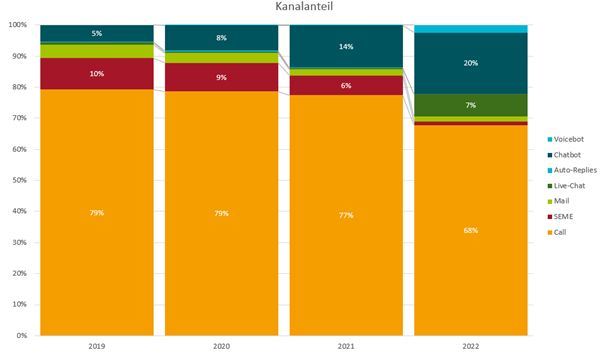

In Bezug auf die eingehenden Kundenanfragen sieht man, dass 2021 gut 77 Prozent der Kundinnen und Kunden einen Anruf tätigt. In Bezug auf den Tagesverlauf gibt es typischerweise Peaks am Morgen zwischen 9.30 und 11.30 Uhr und am Nachmittag zwischen 14 und 17 Uhr.

Anfragen Anteil ausserhalb der Öffnungszeiten

Trotz langen Öffnungszeiten im Contact Center hatte die PostFinance während mehreren Jahren 5’000 bis 9’000 Anrufe ausserhalb der Öffnungszeiten. Gründe dafür waren in der Vergangenheit vor allem Systemausfälle bei der Einführung des neuen Kernbanken-Systems.

PostFinance hat versucht, durch «Callflow-Anpassungen» gewisse Anfragen umzuleiten und verschiedene Anliegen auch auf den Chatbot zu lenken. Seit 2020 scheint das sehr gut zu funktionieren. So wurden beispielsweise zwischen Juni 2021 und Februar 2022 durchschnittlich nur noch rund 1’000 Anrufe ausserhalb der Öffnungszeiten registriert.

Und gemäss Aussagen von PostFinance sollte das verbleibende Anrufvolumen ausserhalb der Öffnungszeiten zu 98 Prozent automatisiert werden können. Insbesondere die beiden folgenden Fälle sollen angepasst werden:

- 40 Prozent der Anfragen ausserhalb der Öffnungszeiten beziehen sich auf Sperrungen von PostFinance Karten. Über einen Voicebot soll künftig dieses Kundenproblem automatisiert werden können. Die entsprechende Lösung wird möglicherweise noch in diesem Jahr lanciert.

- Die Passwortzurücksetzung soll ab 2023 durch die Kunden direkt im Browser selbständig erfolgen können. Ein Anruf ist nicht mehr erforderlich.

Entwicklung Kanalmix: Chatbot und Voicebot gewinnen an Bedeutung

In der Schweiz gilt PostFinance als Vorreiter für Chatbots in der Bankenwelt. Vor über vier Jahren hat das Finanzinstitut ihren ersten textbasierten Chatbot auf der Webseite lanciert. Seither wurde der Bot stetig weiterentwickelt und hat auch eine deutlich höhere Bedeutung erlangt. Der Chatbot kann einerseits gewisse Kundenanliegen direkt beantworten. Andererseits leitet er gewisse komplexe Anliegen an einen verfügbaren Mitarbeitenden im Contact Center weiter. Die aufgenommenen Kundeninformationen sowie der Chatverlauf werden dabei ebenfalls übermittelt.

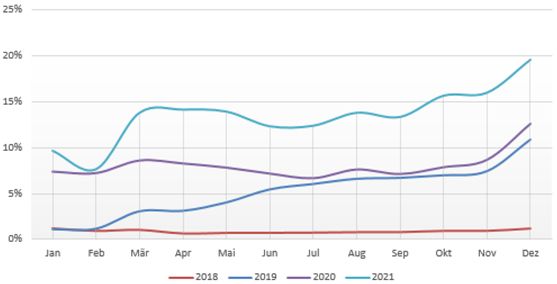

Der Anteil der Anfragen im Customer Center, welche über den Chatbot laufen, betrug im Dezember 2021 erstmalig 20 Prozent (vgl. Abbildung 3). Im vergangenen Jahr wurden entsprechend über eine halbe Million Anfragen über einen Chatbot abgewickelt. Die Anfragenmenge ist damit auf diesem Kanal im Vergleich zum Vorjahr um 84 Prozent gestiegen und stellt damit das höchste Wachstum im Vergleich zu allen anderen Contact Center Kanälen dar (Calls: +8%; Live-Chat: +3%; Mail: -32%).

Einen Einfluss auf die erhöhte Relevanz des Chatbots hatte einerseits die Spracherweiterung auf Italienisch und Englisch. Andererseits ist der Chatbot-Anteil durch die Integration in die App im Dezember 2021 nochmals deutlich gestiegen. Wichtigste Anwendungsfälle sind dabei die Kündigung des Kontos, die Anleitung zum Login ins E-Finance oder das Bestellen von Kontodokumenten.

Im Laufe der Jahre hat PostFinance festgestellt, dass sie mit dem klassischen textbasierten Chatbot zwar die Zahl der Anrufe im Contact Center etwas reduzieren können. Es blieben aber noch eine Vielzahl von Kundinnen und Kunden, die nicht mit einem Chatbot schreiben möchten. Das Finanzinstitut ging daraufhin einen Schritt weiter und hat ihren ersten Voicebot entwickelt. Damit der neue digitale Kollege dem Contact Center auch wirklich Arbeit abnehmen kann, soll er künftig nicht nur Auskunft geben, sondern sogar vereinzelte Prozesse auslösen. Kunden können so beispielsweise Kontoauszüge und Zins- und Saldoausweise vollautomatisch via Voicebot nachbestellen (vgl. auch diesen Blog-Artikel). Der Zielwert des Anteils der Voicebots ist trotz dieser beschränkten Einsatzgebiete in Bezug auf alle Anfragen bei rund 2 bis 3 Prozent (vgl. Abbildung 4).

Wie hoch ist die Abschlussrate des Chatbots?

Ein zentrales Ziel eines Chatbots ist es, den Kundenservice zu entlasten und dadurch Kosten zu sparen und dem Kunden einen Service rund um die Uhr und ohne Wartezeiten anzubieten. Die «Abschlussrate» (Chatbot Completion Quote) misst, wieviele Anliegen direkt durch den Chatbot erledigt werden können. Natürlich sollte immer die Möglichkeit bestehen, dass die Kundinnen und Kunden an einen Mitarbeitenden weitergeleitet werden. Im Idealfall kann der Bot die Kundenanfragen jedoch alleine bearbeiten. Die Abschlussrate wird stark durch das Kundenverhalten respektive die Kundenakzeptanz und die Fähigkeit auf Seiten des Bots, das Kundenanliegen zu erkennen beeinflusst. Abbrüche während der Konversation wirken sich negativ auf die Completion Quote aus.

Der Anteil der Anfragen im Customer Center, welche über den Chatbot reingekommen sind, betrug wie oben schon erwähnt bei PostFinance im Dezember 20 Prozent (vgl. Abbildung 3).

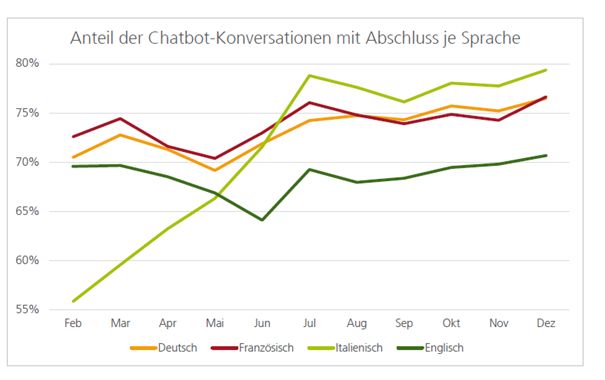

Die Abschlussrate betrug dabei – abhängig von der Sprache – zwischen 70 Prozent (englisch) und fast 80 Prozent (italienisch). Die italienischsprachigen Chats wiesen zum Go-Live dieses Sprachangebots im Februar noch eine sehr niedrige Abschlussquote auf. Durch verschiedene Anpassungen aufgrund der gesammelten Erfahrungen konnte diese Kennzahl für die italienischsprachigen Chats aber massgeblich verbessert werden (vgl. Abbildung 5).

Fazit

Der steigende Selbstbedienungsgrad wirkt sich zwar grundsätzlich positiv auf die Kostenseite der Banken aus. Einerseits erfordert dies aber erhebliche Investitionen in Technologien und die entsprechenden Projekte. Andererseits führt ein höherer Selbstbedienungsgrad auch oftmals zu zusätzlichen Kundenanliegen und dadurch zu mehr Anrufen in Contact Center. In Bezug auf die Öffnungszeiten der Contact Center bewegt sich im Schweizer Banking aber seit Jahren praktisch nichts.

Ein Widerspruch? Aus Bankensicht ist zentral, dass der Balanceakt zwischen «Kundenzufriedenheit» (rasche Problemlösung durch ständige Verfügbarkeit), «Effizienz» (Kostenreduktion) und «Potenzialeinschätzung» für Mehrwertkontakte mit Kundinnen und Kunden mit komplexeren Anliegen möglichst gut gelingt. Wie man diesem Zielkonflikt begegnen kann, zeigt PostFinance. Vor allem dank zusätzlicher Automatisierung und neuen Self-Service-Angeboten sollen Kundinnen und Kunden besser gelenkt werden. Derzeit steht PostFinance ihren Kunden für gewisse Anliegen noch immer an sieben Tagen pro Woche 24 Stunden zur Verfügung. In der Nacht (20.00 Uhr bis 08.00 Uhr) und am Sonntag bearbeitet das Finanzinstitut aber «nur» die aus Kundensicht dringendsten Use-Cases wie Kartensperrung und das Zurücksetzen von Passwörtern im Online-Banking. Gerade für diese Anwendungsbereiche plant PostFinance aber automatisierte Alternativen zu finden (z.B. Kartensperrung über Voicebot), damit die Kundenbetreuer:innen «nur» noch zwischen 8 Uhr und 20 Uhr verfügbar sein müssen. Interessant sind auch die bisher vielversprechenden Einsätze von Chatbots und Voicebots. Die Abschlussquote des Chatbots ist mit knapp 80 Prozent auf einem schon ziemlich guten Niveau.

PS: Für die Konferenz „Innovationen im Banking“ vom Nachmittag des 12. Mai hat es nur noch 4 freie Plätze. Baldiges Anmelden lohnt sich. Hier finden Sie Informationen zum Programm und hier die Anmeldemöglichkeit.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.