14. September 2022

Krypto-Assets sind gekommen, um zu bleiben

Von , , und

Trotz (oder gerade wegen) hoher Volatilität, temporär steigender Renditekorrelation mit anderen Anlageklassen, Hypes und Crashs ist das schweizerische und liechtensteinische Ökosystem für Kryptoanlagen weiterhin aktiv. Zu diesem Schluss kommt die „Crypto Assets Study 2022“ der Hochschule Luzern, die zum zweiten Mal eine Übersicht der verschiedenen Geschäftsmodelle im Ökosystem sowie eine Aufarbeitung der aggregierten Volumina im Kryptomarkt vornimmt (direkt zum Download der Studie). Im Folgenden gehen wir auf ausgewählte Ergebnisse der Studie ein.

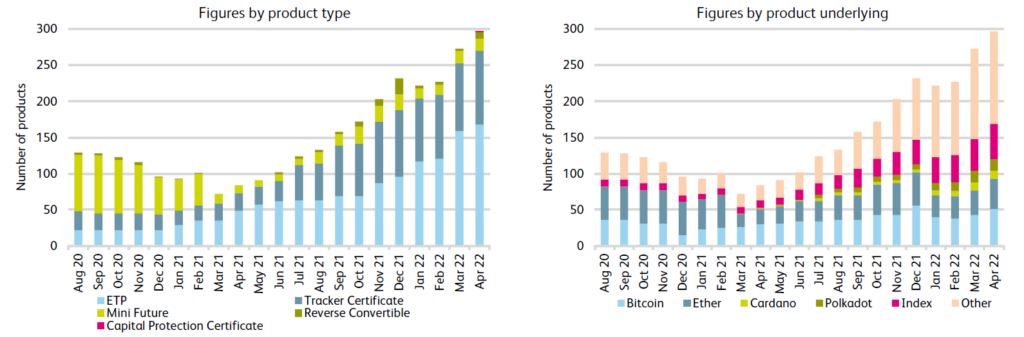

Neue Produkte kommen auf den Markt

Das Schweizer Anlageökosystem für Krypto-Assets-Investments bietet immer mehr Finanzprodukte an. Im Bereich der indirekten Anlagen zeigt sich dies unter anderem an der Anzahl der ETPs, die in der Schweiz und/oder in Liechtenstein domiziliert sind, gehandelt werden oder zum Verkauf stehen. Nicht nur die Anzahl der Produkte nimmt zu, sondern auch deren Vielfalt (siehe Abbildung 1). Neben der Einführung neuer Produkttypen zeigt sich dies auch in der zunehmenden Breite der zugrunde liegenden Basiswerte. Mit der Entwicklung des Ökosystems sind weitere Innovationen zu erwarten, nicht nur im Bereich der indirekten Anlagen, sondern auch bei den direkten Anlagen, zum Beispiel getrieben durch Entwicklungen im Bereich von Decentralized Finance (DeFi).

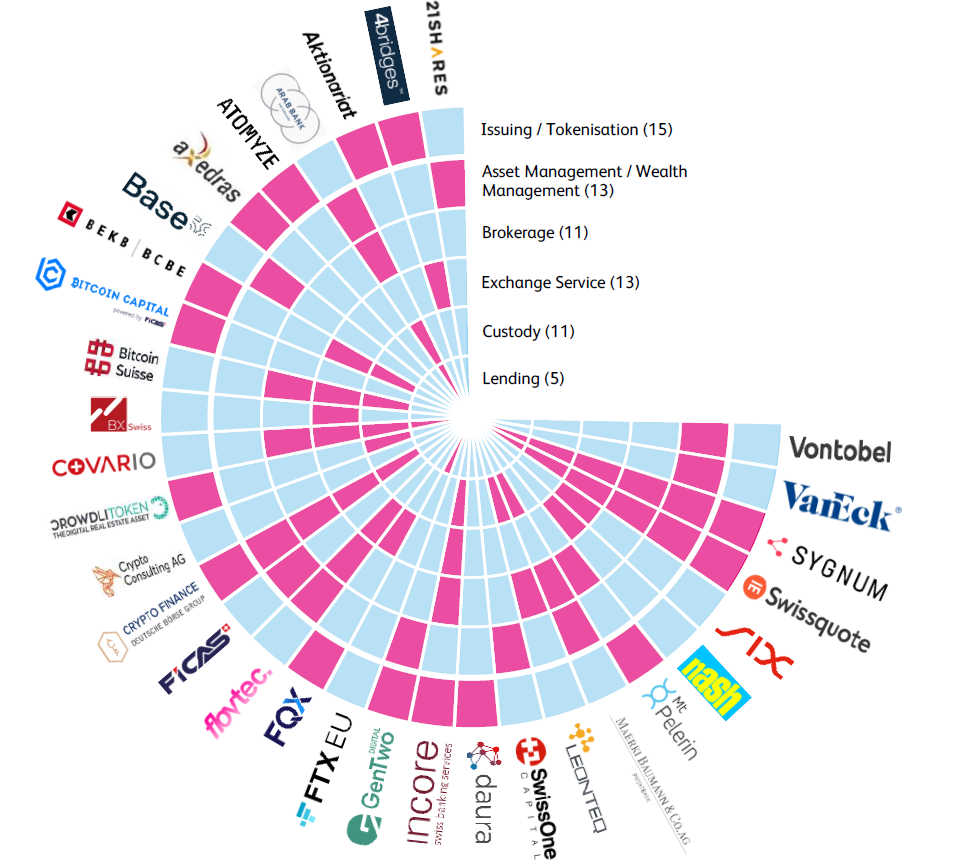

Breites Produkt- und Dienstleistungsangebot, aber nicht für alle Kundensegmente

Das Ökosystem bietet sowohl direkte als auch indirekte Anlagelösungen in Kryptoanlagen sowie Infrastrukturdienste an. In diesem Zusammenhang richtet sich die Mehrheit der befragten Unternehmen[1] eher an Unternehmen und/oder institutionelle Kunden als an Retailkunden. Emissions- und Tokenisierungslösungen sowie Börsendienstleistungen sind die am häufigsten genannten Angebote. Dienstleistungen im Bereich des «Lending» werden dagegen von vergleichsweise wenigen Unternehmen angeboten (siehe Abbildung 2). Die Auswertung zeigt zudem, dass es im Ökosystem Spezialisten gibt, die nur einzelne Dienstleistungen der gesamten Wertschöpfungskette von Krypto-Assets-Investments anbieten, aber auch wenige Generalisten mit einem breiteren Angebot über die gesamte Investment-Wertschöpfungskette hinweg.

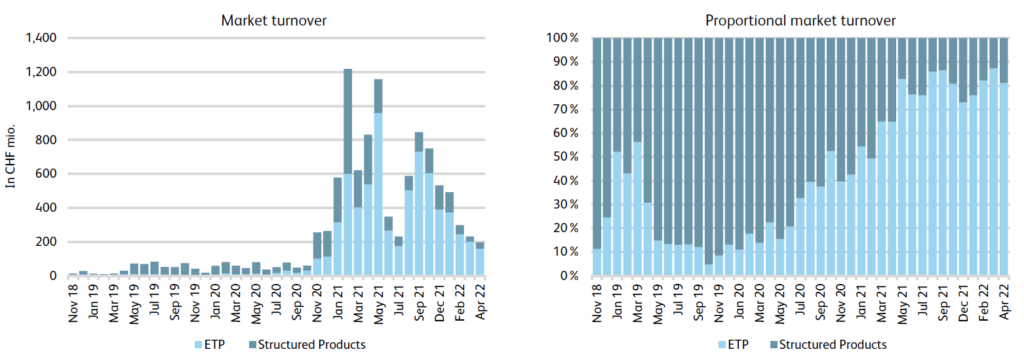

Die Handelsvolumina an zentralen Kryptobörsen sind nach wie vor am grössten

Krypto-Assets oder entsprechende Derivate können sowohl an traditionellen Börsen als auch an zentralen oder dezentralen Kryptobörsen gehandelt werden. Das grösste Handelsvolumen wird an zentralen Kryptobörsen abgewickelt. Konkret belief sich das aus der Schweiz stammende jährliche Handelsvolumen an zentralen Kryptobörsen in der Beobachtungsperiode vom Mai 2021 bis April 2022 auf geschätzte 200 Milliarden Schweizer Franken. Das Handelsvolumen an dezentralen Kryptobörsen beläuft sich im selben Beobachtungszeitraums auf 5.1 Milliarden Franken und ist damit kleiner als dasjenige an den beiden Schweizer Börsen BX Swiss und SIX Swiss Exchange, auf die 6.5 Milliarden Franken entfallen. In Bezug auf die traditionellen Börsen ist festzustellen, dass der grösste Anteil des Handelsvolumens auf ETPs entfällt. Während die Anzahl von kryptobezogenen Produkte kontinuierlich steigt, ist das Volumen seit einigen Monaten jedoch rückläufig (siehe Abbildung 3). Konkreter: Lag das monatliche Handelsvolumen von kryptobezogenen Finanzprodukten an den beiden Börsen BX Swiss und SIX Swiss Exchange im Februar 2021 noch bei 1.2 Milliarden Franken, waren es im April 2022 noch 196 Millionen Franken, also mehr als sechsmal tiefer.

Hohe Risiken, aber auch potenziell hohe Gewinne

Eine Analyse zeigt, dass selbst einfache Anlagestrategien in Krypto-Assets in der Vergangenheit für Anleger vorteilhaft gewesen sein könnten, indem sie eine höhere risikobereinigte Performance in einem Portfoliokontext lieferten. Dies ist jedoch mit einem erhöhten Risiko verbunden, wie Standardrisikomasse wie die Standardabweichung oder der maximale Drawdown eines Portfolios, das Kryptoanlagen enthält, zeigen. Ausserdem kann in Zeiten hoher Volatilität die Renditekorrelation mit traditionellen Anlagen hoch sein, was das Diversifizierungspotenzial von Kryptoanlagen vorübergehend verringert.

Hier können Sie die Studie herunterladen (nur in englischer Sprache verfügbar).

[1] Im Zeitraum zwischen Mai und Juni 2022 wurden insgesamt 133 Unternehmen im Schweizer und Liechtensteiner Ökosystem für Krypto-Anlagen kontaktiert, wovon 32 an einer standardisierten Umfrage teilgenommen haben.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.