11. Juni 2021

Nachfolgemanagement: Vom hässlichen Entlein zum prachtvollen Schwan – ein Märchen? (Part 1)

von Dr. Marius Fuchs, Dozent und Studienleiter am Institut für Finanzdienstleistungen Zug IFZ

Die Menge latenter Nachfolgelösungen bildet einen Gradmesser für den Strukturwandel in der Unternehmenslandschaft. Es werden viele Zahlen zur Anzahl Unternehmen rumgereicht, die aktuell oder in den nächsten Jahren eine Nachfolge brauchen. Verlässliche Zahlen gibt es nicht – aber abhängig von der Perspektive: das Angebot ist üppig.

Wir diskutieren in diesem Blogbeitrag Nachfolgeunternehmen, die weder Perlen noch ungeschliffene Diamanten sind. Sind solche Fälle interessant? Wenn ja, für wen? Und was ist zu unternehmen, um die Fortführung sicherzustellen und nachhaltig profitables Wachstum zu generieren?

Niedergewalzt vom Zahn der Zeit

Viele latente Nachfolgen werden letztendlich über Liquidationen ‘geregelt’. Gerade lokale, oftmals gewerbliche Mikro- oder Kleinunternehmen finden nur schwierig Käufer. Der Lebenszyklus solcher Betriebe endet mit dem Einstellen der Betriebstätigkeit oder spätestens mit dem Ableben des Unternehmers. In solchen Fällen wurde verpasst, rechtzeitig eine markttaugliche Lösung für die Nachfolge zu erwirken. Die Walze der Strukturbereinigung hat das Unternehmen sprichwörtlich plattgedrückt.

Liquidation als Teil der Zirkularität

Eine andere Form der Liquidierung von Nachfolgeunternehmen läuft über (Teil-)Recycling. Solche Betriebe werden in Form eines Buyouts an einen Dritten verkauft – und nach dem Herausstrukturieren der attraktiven Teile (z.B. Liegenschaften, Baureserven, Kundenkarteien, evtl. Marken & Patente, Mitarbeitende) liquidiert.

Das ist aktiv gelebte Strukturbereinigung. Sie lässt sich mit einer modernen zirkulären Wirtschaft vergleichen, in der Autos, Elektrogeräte oder andere Güter ausgegrätet und deren Einzelteile – falls ökonomisch sinnvoll – wieder in den Kreislauf eingebracht werden.

Family Offices & Private Equity im Kaufrausch

Als Nachfolge verstehen wir gemeinhin, wenn ein Unternehmen als bestehendes Ganzes neue Eigentümer erhält. Typischerweise findet die Übergabe innerhalb der Familie statt (FBO, Family-Buy-Out), über das bestehende Management (MBO, Management-Buy-Out) oder wenn sich ein neues Management einkauft (MBI, Management-Buy-In). Vorzugsweise übernehmen Leute mit frischen Ideen, die neue Kundengruppen eröffnen können und dadurch Innovationen und profitables Wachstum generieren.

In letzter Zeit hat sich eine Zwischenform etabliert: finanzkräftige Family Offices (FO) – oft mit eigenem unternehmerischem Hintergrund – sowie auf den Mittelstand fokussierte Private Equity-Investoren spannen mit erfahrenen Managern (im Normalfall mit beschränkter finanzieller Kraft) aus der Branche zusammen. Kapital, Knowhow und Arbeitskraft werden in neuen Formen und Muster kombiniert.

Gerade in der Gewichtsklasse der international tätigen, mittelständischen Unternehmen findet seit Jahren ein wahrer Boom statt: Hier zanken sich oft verschiedene ambitionierte Käufer um die Perlen und treiben die Transaktionspreise in die Höhe.

Der Fluch des Gewinners wird zum Unternehmensrisiko

Der Meistbietende bzw. derjenige Bieter, der den Zuschlag erhält fällt sofort unter den ‘winner’s curse’ oder der Fluch des Gewinners: Er weiss, dass er viel bezahlt hat, aber er weiss nicht, wieviel zu viel! Nicht selten schlägt das auf das akquirierte Unternehmen zurück: Diese werden in solchen Buyout-Deals im Normalfall mit Schulden beladen. Damit diese amortisierte werden können, sind Ertragssteigerungen und Sparmassnahmen notwendig. Obwohl viele professionelle Investoren ‘Smart Money’ versprechen, nicht selten werden Unternehmen zuerst einmal über Jahre hinweg zurückgebunden. Das angestrebte Wachstum bleibt Makulatur. Natürlich gibt es auch erfolgreiche Fälle.

Navigieren in Zwischenwelten

Was passiert eigentlich mit den Unternehmen, die zu gut für eine Liquidierung, zu langweilig für die ‘Zirkularität’ und zu blass für das FO oder den Investment Banker mit hohem Strahlfaktor sind?

Häufig zeigen solche Unternehmen seit Jahren eine stagnierende Entwicklung. Fehlende Ideen, mangelnde Energie und ein krampfartiges Zurückhalten bei Investitionen führen zum schleichenden Verfall der Konkurrenzfähigkeit. Stabile Gewinne, die durch gutes Kostenmanagement erspart werden, kaschieren die Entwicklung über viele Jahre hinweg. Ein langsames Ausbluten von Know-how und Innovationskraft ist die Folge.

Nüchtern betrachtet schweben hier ökonomische Werte in einer Art Zwischenwelt. Die Unternehmen passen nicht in ein normales Suchschema. Die Kernfrage lautet: wieviel Wert steckt in diesen teilweise hässlichen Entlein. Haben diese Potentiale für Wertsprünge? Wie lassen sich diese ökonomisch sinnvoll realisieren?

Der Wertsprung als Gral

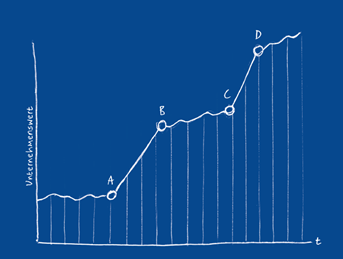

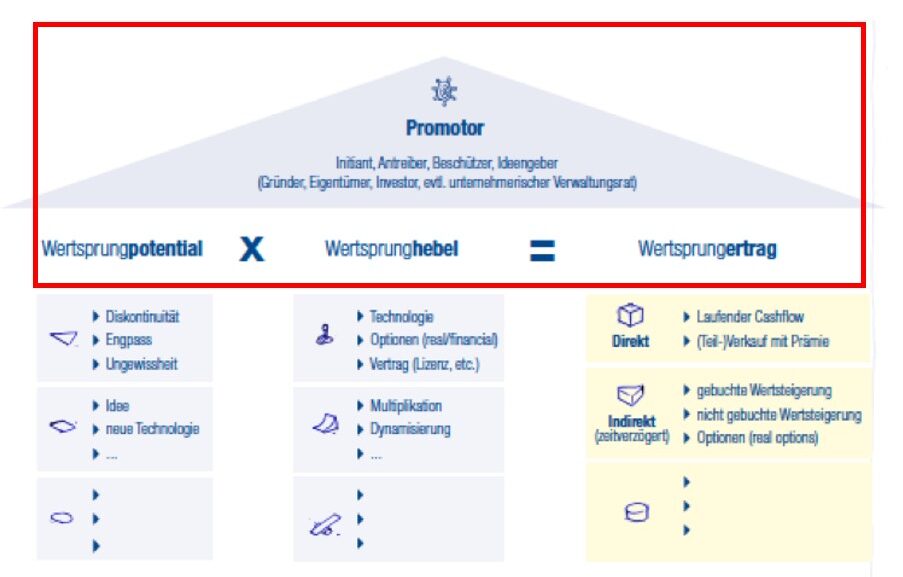

Ein Wertsprung ist definiert als ein durch eine geplante Entwicklung oder ein spezifisches Ereignis ausgelöster signifikanter, oft sprunghafter Anstieg des Unternehmenswerts. Volatilität ist der Freund von Wertsprüngen.

Abbildung 1 veranschaulicht beispielhaft den Verlauf einer Serie von geglückten Wertsprüngen: von A nach B und dann von C nach D.

Wir wollen in den folgenden, lose gestreuten Blogbeiträgen der Frage nachgehen, welche Ingredienzen, welche Leute, welche Denkweisen und Motivationen notwendig sind, um aus vermeintlich hässlichen Entleins strahlende Schwäne zu entwickeln.

Im Part 2 diskutieren wir, wie die Wertsprungmethodik funktioniert und in Part 3 wer die Leute sind, die Ideen für Wertsprungmanagement einbringen. Was treibt sie an und welche Charakterzüge bringen sie mit. Wie gehen sie vor? Wir gehen dabei mit Hilfe der Wertsprungmethodik vor, die gezielt Potenziale mit Wertsprunghebel auf innovative Weise kombiniert.

Falls Sie die Thematik der Transformation durch Wertsprungmanagement interessiert, können wir das folgende Buch empfehlen:

Fuchs, Marius / Pümpin, Cuno: Transformation durch Wertsprungmanagement – der Vorstoss in neue unternehmerische Dimensionen. Campus Verlag Frankfurt, 2019.

Das Buch und das Thema Wertsprungmanagement werden im CAS Turnaround Management behandelt. Marius Fuchs ist Studienleiter dieser Weiterbildung. Der nächste Lehrgang startet am 26. August 2021 (Anmeldeschluss: 23. Juli 2021). Weitere Informationen finden Sie unten. Der Studiengangsleiter, Marius Fuchs steht bei Fragen zur Verfügung.

Link zu IFZ Weiterbildungsangeboten im Finance-Bereich:

- MAS Corporate Finance

- CAS Funding & Treasury

- CAS Corporate Finance

- CAS Swiss Certified Treasurer (SCT®)

- CAS Financial Management

- CAS Turnaround Management

- Übersicht IFZ Weiterbildungsangebote

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.