14. März 2013

Was haben Anleihen im Depot verloren?

von Prof. Dr. Maurice Pedergnana

Dozent und Studienleiter am Institut für Finanzdienstleistungen Zug IFZ

Seit Mario Draghi im Juli 2012 bekannt gab, dass er unter bestimmten Bedingungen unlimitiert Obligationen der Peripheriestaaten kaufen wird, haben sich die Risikoprämien für Unternehmensobligationen sowie für Staatsanleihen insbesondere aus dem südlichen Europa drastisch verringert. An die vielen Obligationenkaufprogramme der FED haben sich die Investoren schon fast gewohnt. So verwunderte der letzte grosse Schritt von Ben Bernanke in seiner Rede vom 12. September 2012 kaum mehr, als er bekannt gab, dass die ultraexpansive US-Geldpolitik bis Ende 2014 / Mitte 2015 anhalten wird. Obwohl wir heute von den Unstimmigkeiten betreffend volkswirtschaftlicher Chancen und Risiken innerhalb der FED über diese verbale Zusicherung wissen, hat beispielsweise der breitgefasste S&P500 Index seit Ankündigung dieser Massnahmen Kursgewinne von über 6% verzeichnen können. Kursrückschläge werden umgehend als Kaufgelegenheiten gesehen, da die Alternative „US-Immobilien“ seit 2007 nicht mehr schmeckt und selbst zehnjährige US-Bonds die US-Inflation kaum mehr zu verzinsen vermögen.

Achtung: Zukunft muss nichts mit Vergangenheit zu tun haben

Wenn ein Schweizer Investor anfangs 2012 in einen ETF auf den SBI Domestic Swiss Government Index investiert hat, hat er vor Kosten und Steuern eine Rendite von 8,9% für das Jahr 2012 erzielt. Diese Rendite sieht für ein Investment in nahezu „mündelsichere“ Eidgenossen auf den ersten Blick hervorragend aus. Doch davon auszugehen, dass sich die Kurse in ähnlicher Form weiterentwickeln werden, ist naiv. Denn die Verfallsrendite des genannten Index liegt gemäss aktuellem Factsheet der SIX bei unter 0,8% p.a. Dies bei einer durchschnittlichen Kapitalbindungsdauer (sog. Duration) von 7,8 Jahren.

Da sich das Zinsniveau in der Schweiz auf einem historischen Tief befindet, können die Obligationenkurse von Eidgenossen nur noch bei (unwahrscheinlich) eintretenden Negativzinsen weiter steigen. Sollte das Zinsniveau in den kommenden Monaten und Jahren jedoch nur schon um 1% ansteigen, würde dies zu Kursverlusten beim entsprechenden Index von ca. 8% führen. Auch bei gleichbleibendem Zinsniveau muss ein Engagement in solch „sichere“ Titel nach Berücksichtigung der üblichen Transaktionskosten, Depotgebühren und Grenzsteuersätze mit an Sicherheit grenzender Wahrscheinlichkeit zu einem Realwertverlust führen.

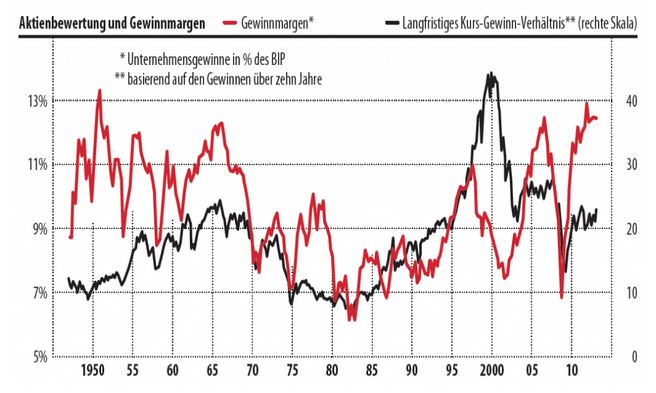

Es ist somit gut möglich, dass die bisher tief geglaubten Abwärtsrisiken an den weltweiten Obligationenmärkten heute deutlich grösser geworden sind, als sie es in den vergangenen 20 bis 30 Jahren waren. Umgekehrt sieht es mehr und mehr danach aus, dass renditestarke Anlagen wie beispielsweise Qualitätsaktien mit hohen Cash Flows, stabilen Gewinnmargen und einer internationalen Ausrichtung bei allfälligen Kursrücksetzern von Investoren weiter gesucht werden. Alleine die Tatsache, dass die durchschnittlichen Gewinnmargen von Unternehmen gemessen in % des BIP so hoch wie seit 1966 nicht mehr liegen, untermauert diese Überlegung. Aber auch die Tatsache, dass mit Dividenden allein erstmals seit mehr als 40 Jahren deutlich mehr Rendite erzielt wird als mit Anleihen. Dabei sorgt der thesaurierte Gewinnanteil noch für ein zusätzliches Kurssteigerungs- und Dividendenerhöhungs-Potenzial.

Aus einer wissenschaftlichen Perspektive lässt sich gar sagen, dass es eine Gefahr sein kann, von der Vergangenheit zu viel zu lernen. Denn das einzig Reguläre, was an den Märkten beobachtet werden kann, ist die Irregularität von unerwartet auftretenden Marktgeschehnissen.

Märkte durch Notenbankpolitik verzerrt

Das Motto „everything is cheap against bonds“ soll nicht heissen, dass die Reise so unendlich weitergehen kann. Potentiell gibt es auch im Aktienmarkt wieder wachsende System-Risiken. Aber immerhin wissen heute viele Investoren, dass die Märkte durch die Notenbankpolitik der letzten Dekade verzerrt sind – und die Party ist so lange am Laufen, wie sie eben anhält. Davon betroffen sind in den kommenden drei Jahren vor allem Perpetuals von Finanzdienstleistern wie Banken oder (Rück-)Versicherungen mit Emissionsdatum 2008 oder 2009. Für Investoren, die ihr Portfolio selber strukturieren, bedeutet dies, dass sie detaillierte Kenntnisse der teilweise komplex ausgestalteten Rückzahlbedingungen sowie der Besicherung der Obligation haben sollten. Diese können im Emissionsprospekt nachgelesen werden. Das theoretische Grundgerüst habe ich in meinem Buch über hybride Finanzinstrumente festgehalten. Als übergeordneten Trend wird deshalb eine zunehmende Verschiebung der anfänglich beschriebenen „zinslosen“ Anlagen (Obligationen von guter bis sehr guter Qualität) in Obligationen mit besonderen Spezifikationen sowie generell in die Aktienmärkte gesehen. Auch wenn wir aktuell mit politischen Unsicherheiten in Europa konfrontiert sind, erscheinen die bezahlten Discounts für europäische Aktien in der langen Frist als (zu) hoch. Dies lässt v.a. „gefallene Engel“ für Investoren mit einem langfristigen Anlagehorizont besonders attraktiv erscheinen. Wichtig ist die Beobachtung der Politik und Vorstösse von Notenbanken und Regulierungsbehörden beim Erstellen von Szenarien für die einzelnen Assetklassen. Auch lassen die dargelegten Überlegungen erkennen, dass der Blick für das «Big-Picture» primär nach vorne gerichtet sein sollte. Wer sich passiv verhält, läuft grosse Gefahr, wesentliche Opportunitäten zu verpassen. Als aktiver Anleger kann man die wesentlichen politischen, regulatorischen als auch makroökonomischen Entwicklungen analysieren und nutzen. Das erfordert ein Denken in Szenarien und ein Handeln mit klarem Kopf, beiden Füssen fest auf dem Boden und dem notwendigen strategischen Weitblick in allen Assetklassen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.