17. Juli 2023

Nachhaltige Immobilien Teil 1/3: Einfluss von Banken

In einer dreiteiligen Blogserie beleuchten wir die Fragen, (1) ob und wie Banken die Nachhaltigkeit von Gebäuden mit Finanzierungskonditionen beeinflussen können, (2) wie nachhaltige Stärken und Schwächen von 1.8 Millionen Schweizer Wohngebäuden verteilt sind und (3) welche Handlungsoptionen bestehen, um die Schwächen zu verbessern. Weitere Ergebnisse und Lösungen präsentieren und diskutieren wir am 15. November 2023 von 8:00 Uhr bis 12:00 Uhr an der Konferenz «Nachhaltige Wohnungswirtschaft 2023».

Ein Artikel von Christian Kraft, Leonard Fister und Nadine Berchtold

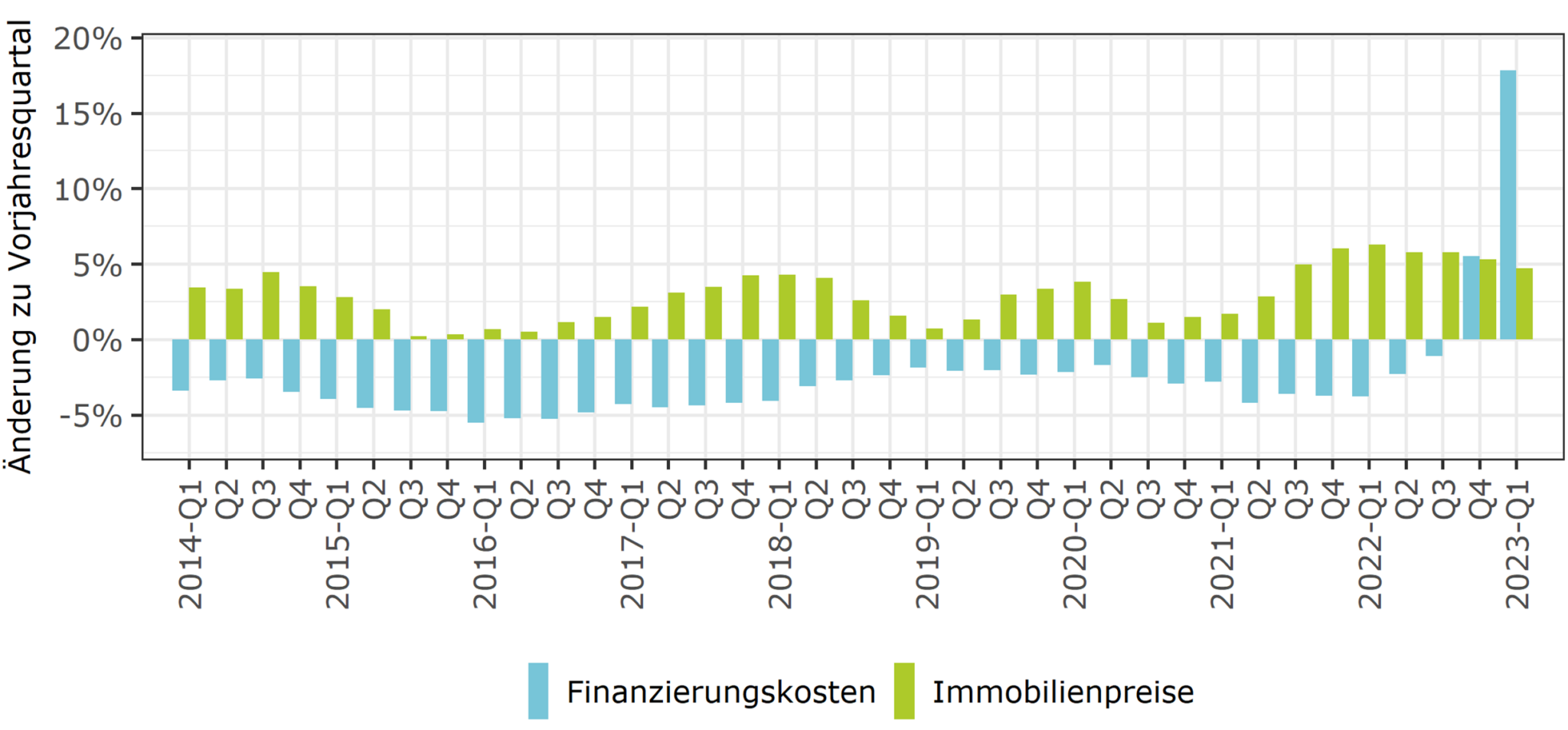

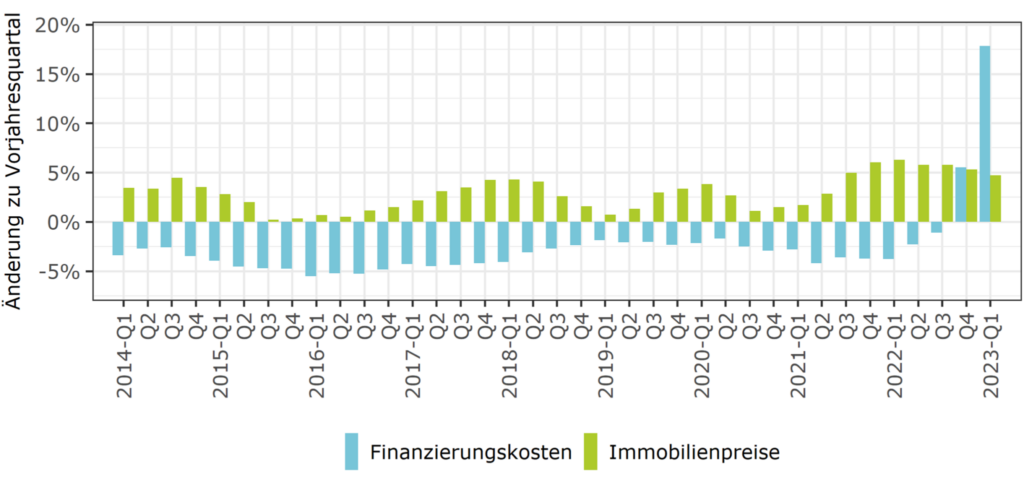

Schweizer Banken finanzieren Immobilien und Baumassnahmen mit Hypotheken im Wert von CHF 1.34 Billionen. Aufgrund des Zinsanstieges müssen Kund:innen für dieses Volumen jetzt 17.8% oder CHF 2.8 Milliarden mehr Zinskosten als letztes Jahr aufbringen (Abbildung 1). Die Frage, welche Massnahmen und Objekte an welchen Orten zu welchen Konditionen finanziert werden, gewinnt durch diesen Kostenanstieg an Relevanz.

Zum Glück herrscht heute Einigkeit darüber, wie man die Nachhaltigkeit von Immobilien erfasst. Es geht um Lagen, Ressourceneffizienz, Menschen und ihre Mobilität. Wer ganzheitlich nachhaltige Immobilien finanziert, sichert langfristige Werte, reduziert Risiken und handelt ökologisch und sozial.

Wie nachhaltig Banken ihre Finanzierungen in der Vergangenheit alloziert haben, können sie zunehmend mit öffentlichen Daten messen (bei Interesse stellen wir einen Basisdatensatz mit 1.8 Millionen Wohngebäuden zur Verfügung). Ob und wie sie die Nachhaltigkeit zukünftiger Finanzierungen beeinflussen können, hängt stark von Marktgebieten, Nutzungen, Geschäftsmodellen und der Wettbewerbssituation ab. Dieses Umfeld bestimmt die Möglichkeiten für Banken, Nachhaltigkeit in die Vergabe und Konditionen von Finanzierungen einfliessen zu lassen. Letztlich sind aber die Kund:innen König:innen, und als solche tragen sie die Hauptverantwortung für den nachhaltigen Einsatz ihrer Finanzierungen.

Die grosse Heterogenität der nachhaltigen Steuerungsversuche kommt in der Vielfalt der «grünen» Produktpalette von Hypotheken zum Ausdruck. Diese lässt sich in zwei Kategorien unterteilen: Impact-/aktionsbasierte Finanzierung und Status Quo Finanzierung. Während die erste Form auf eine konkrete Verbesserung abzielt, z.B. Heizungsersatz oder spezifische Zusatzmassnahmen im Neubau, geht es bei der zweiten um Konditionen für bereits bestehende nachhaltige Gebäude. Besonders der zweite Ansatz, die Status Quo Finanzierung, sollte von Banken aus zwei Gründen stark hinterfragt werden, um sich nicht dem Vorwurf des Greenwashing auszusetzen:

Erstens sollen gemäss des im Dezember 2022 kommunizierten «Standpunkt des Bundesrates bezüglich Greenwashing-Prävention im Finanzsektor» Finanzprodukte und -dienstleistungen, die lediglich Nachhaltigkeitsrisiken reduzieren, ohne mindestens ein Nachhaltigkeitsziel zu verfolgen, nicht als nachhaltig bezeichnet werden. «Die reine Berücksichtigung von ESG-Risiken fällt vielmehr unter die treuhänderischen Pflichten.» (Bundesrat, 2022) Das Finanzdepartment hat eine Arbeitsgruppe des Staatssekretariats für internationale Finanzfragen (SIF) beauftragt, dem Bundesrat bis September 2023 einen Plan zur Umsetzung des Standpunktes vorzulegen. Dann soll ersichtlich werden, ob und wie sich die gesetzlichen Grundlagen zu nachhaltigen Anlagen in der Schweiz verändern sollen. Die Anforderungen beziehen sich zwar auf den Anlagesektor, die zugrundeliegende Logik kann allerdings auch auf den Kreditmarkt übertragen werden.

Zweitens können aufgrund von Zielkonflikten oft nur Teilaspekte der Nachhaltigkeit umgesetzt werden, wie zum Beispiel das Erlangen eines spezialisierten Energiezertifikats. Dieses signalisiert Energiesparsamkeit im Betrieb und erlaubt dadurch den Titel «energieeffizient im Betrieb», aber ohne die Berücksichtigung weiterer Faktoren nicht auch notwendigerweise den Titel «nachhaltig».

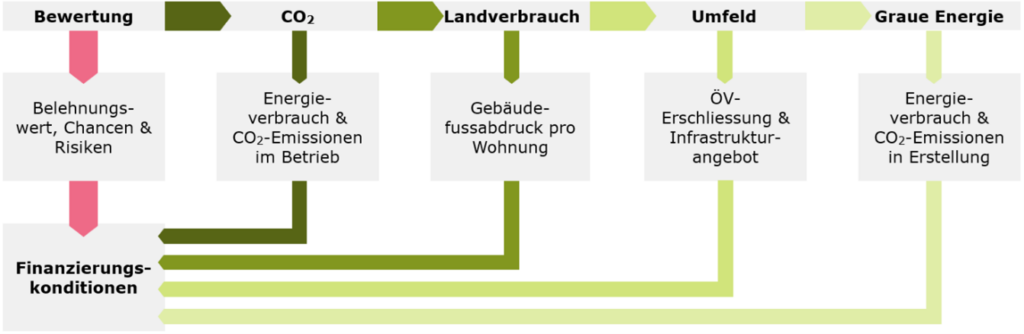

Abbildung 2 verdeutlicht, welche Aspekte auf welchem Wege in die Beurteilung einfliessen können. Wichtige nachhaltige Elemente von Immobilien werden dabei bereits in der Bewertung der Immobilie beachtet. Diese sind bereits eingepreist und müssen deshalb in der Finanzierung nicht zusätzlich kalkuliert werden. Der in diesem Zusammenhang wichtigste Faktor ist die Lagequalität der Immobilie. In Schweizer Gemeinden und Städten beträgt der Anteil des Landwertes am Marktwert von Immobilien bis zu 60 Prozent. Damit ist die Lage der Werttreiber Nummer eins und absolut entscheidend für die langfristige Werthaltigkeit einer Immobilie und somit derer wirtschaftlichen Nachhaltigkeit.

Andere Nachhaltigkeitsfaktoren finden hingegen keine oder nur teilweise Berücksichtigung in der Bewertung. Dies sind insbesondere CO2-Emissionen und Effizienz im Landverbrauch. Auch die ÖV-Güteklasse spielt als gesonderter Indikator eine wichtige Rolle. Sie dient zwar bereits in der Lagequalitätsmessung als Indikator für die verkehrstechnische Erreichbarkeit eines Objekts, doch eine zusätzliche Berücksichtigung ist sinnvoll, um die Distanz zu Infrastruktur für Arbeit, Freizeit und den täglichen Bedarf zu erfassen und somit ökologische und soziale Faktoren mit einzubeziehen. Gute ÖV-Verbindungen und kurze Wege führen zu nachhaltiger Mobilität, erleichtern den Alltag und beleben das Quartier.

Während Finanzierungen für Massnahmen zur Verbesserung von Teilaspekten somit wirksam und anerkannt sind, sollten Finanzierungen einzelner bestehender Stärken eines Hauses nicht ohne ganzheitliche Betrachtung als nachhaltig verkauft werden. Denn eventuell sind sie entweder in der Bewertung schon in Form eines höheren Belehnungswertes mit tieferen Risiken eingepreist, oder sie beziehen sich auf Teilaspekte, die in der Vergangenheit umgesetzt wurden und isoliert von den anderen Dimensionen nicht den Titel «nachhaltig» verdienen.

Durch eine kombinierte Betrachtung verschiedener Aspekte können Banken die Finanzierungskonditionen kunden- und objektspezifisch gestalten und somit die Nachhaltigkeit von Gebäuden beeinflussen. In kommenden Blogbeiträgen folgen empirische Analysen, wie nachhaltige Stärken und Schwächen von 1.8 Millionen Wohngebäuden verteilt sind. Der zugrundeliegende Datensatz basiert auf öffentlichen Informationen. Wir stellen ihn allen interessierten Institutionen auf Anfrage (leonard.fister@hslu.ch) zur Verfügung.

Sind Sie an weiteren Aspekten dieses Themas interessiert? Dann melden Sie sich für die Konferenz «Nachhaltige Wohnungswirtschaft 2023» am 15. November von 8:00 Uhr bis 12:00 Uhr am IFZ/Campus Zug-Rotkreuz an.

Den vollständigen Sustainable Lending Monitor finden Sie hier: https://hub.hslu.ch/retailbanking/download/sustainable-lending-monitor/

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.