11. April 2022

Lab Offices – Analyse eines attraktiven Nischensektors

Lab Offices sind spezialisierte Büroflächen, die von Unternehmen aus dem Bereich Life Science genutzt werden. Für diese Unternehmen steht die Nutzung der Fläche für R&D Aktivitäten im Zentrum. Entsprechend nehmen Laborräumlichkeiten typischerweise rund 60% der gesamten Nutzfläche von Lab Offices ein, während der restliche Anteil auf traditionelle Büroflächen entfällt. Für die Laborräumlichkeiten gelten erhöhte Ansprüche an Bodenbelastbarkeit, Deckenhöhe, Heizungs- und Ventilationssystem sowie Umweltrichtlinien.

Eine Analyse von Prof. Dr. John Davidson und Dr. Daniel Steffen

Bisher machen Lab Offices einen kleinen Anteil am gesamten Büroflächenbestand aus. In den USA entfallen beispielsweise etwa 4% der gesamten Bürofläche auf Lab Offices. Dabei bilden sich häufig Cluster, in denen sich Life Science Unternehmen konzentrieren. Die grössten Cluster in den USA sind dabei Boston/Cambridge, San Francisco/Bay Area und San Diego. Auch in Europa bilden sich vermehrt Life Science Cluster mit erhöhter Nachfrage nach Lab Offices, so etwa das Dreieck Cambridge-Oxford-London. Zentral für Life Science Cluster sind unter anderem der Zugang zu gut ausgebildeten Arbeitskräften und die Nähe zu Top-Universitäten.

Marktumfeld: Nachhaltiger Nachfrageschub übersteigt Flächenangebot

Das Marktumfeld ist für Life Science Unternehmen sehr günstig und dadurch dürfte die Nachfrage nach Lab Offices auch in Zukunft robust sein und einen nachhaltigen Schub erfahren. Verschiedene Trends nähren die Nachfrage.

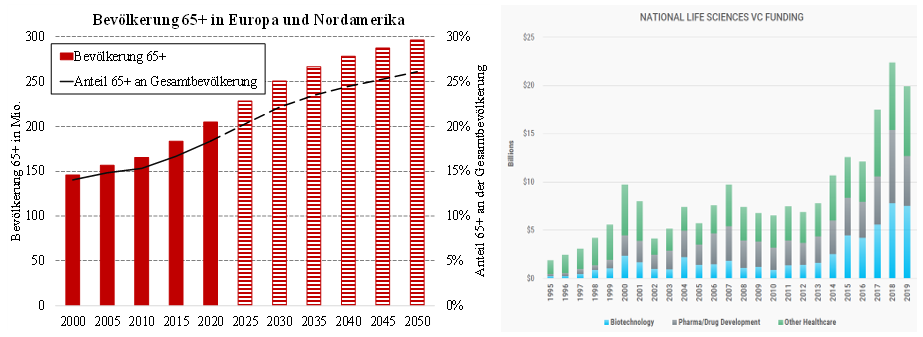

Erstens erhält die Life Science Industrie Rückenwind vom demografischen Trend der Alterung, welcher alle Industrienationen beschäftigt. Allein in Nordamerika und Europa wird die Anzahl der über 65-Jähirgen von aktuell ca. 200 Millionen innert 30 Jahren auf 300 Millionen steigen. Dabei wird in diesen Regionen der Anteil der über 65-Jährigen bis 2050 kontinuierlich auf über 25% der Gesamtbevölkerung wachsen (siehe Abbildung 1a). Die fortschreitende Alterung der Gesellschaft sorgt in den nächsten Dekaden für eine steigende Inanspruchnahme der Gesundheitsversorgung. Dadurch steigt auch die Nachfrage nach Medikamenten sowie anderen medizinischen Behandlungen und biotechnologischen Innovationen, welche die Life Science Industrie bereitstellt.

Zweitens, nimmt nicht nur der Anteil der älteren Menschen und die Lebenserwartung zu, auch das Gesundheitsbewusstsein steigt in Industriestaaten an. Dies erhöht Nachfrage nach medizinischen und biotechnologischen Innovationen weiter.

Drittens, die öffentlichen und privaten Mittel, welche in den Life Science Bereich fliessen, sind in den letzten Jahren stetig gewachsen und befinden sich in einem Allzeithoch. Die öffentlichen und privaten Finanzierungsmittel stiegen in den USA von knapp 80 Milliarden USD 2011 auf knapp 120 Milliarden USD 2018. Allein die jährliche Wachstumsrate des Venture Capital, das zwischen 2012 und 2019 in die Life Sciences und den Gesundheitsbereich geflossen ist, beträgt rund 15% (Abbildung 1b). Der Megatrend der Alterung und das erhöhte Gesundheitsbewusstsein dürfte dafür sorgen, dass die öffentliche und private Finanzierung der Life Sciences weiter zunimmt.

Viertens, die weltweite Covid-19-Krise sorgt für einen weiteren Schub der Life Science Industrie. Life Science Unternehmen dürften als Sieger aus der Krise hervorgehen, weil das Bewusstsein für Gesundheit steigt, aber auch die Wichtigkeit medizinischer Innovation für die Gesellschaft einem globalen Publikum vor Augen geführt wird. Dies dürfte die Nachfrage nach medizinischen Gütern und damit die Finanzierungsströme auch über die Pandemie hinaus positiv beeinflussen.

Es gibt wenig Daten zur Entwicklung des Angebots an Lab Offices. Schätzungen gehen davon aus, dass der Bestand in den USA 2019 um satte 8% gestiegen sein dürfte. Andere Studien versuchen aus historischen Daten des Büroflächenangebots die Entwicklung der Lab Offices abzuleiten und kommen auf eine annualisierte Wachstumsrate des Angebots von 1% zwischen 2010 und 2018.

Das Marktergebnis zeigt, dass das robuste Nachfragewachstum die umgenutzten und neu entstehenden Lab Offices absorbiert. In den USA beispielsweise blieb 2019 die Leerstandsquote trotz der Flächenausweitung um 8% bei steigenden Mietpreisen flach. In den führenden Life Science Cluster der USA ist die Leerstandsquote unter 6% und die Mietpreise wachsen in den USA schneller als diejenigen von vergleichbaren Büroflächen. Insgesamt ist die Leerstandsquote von Lab Offices in fast allen US-Märkten tiefer als diejenige von traditionellen Büroflächen.

Chancen und Vorteile: Resilienz gepaart mit ansprechender Performance

Neben der robusten und wachsenden Nachfrage, welche die Laborflächen auch mittelfristig stützen wird, gibt es verschiedene andere Eigenschaften, die Lab Offices attraktiv machen. Eine erste attraktive Eigenschaft ist, dass R&D Aktivitäten, das Kerngeschäft der Life Science Unternehmen, aufgrund der benötigten Instrumente und Einrichtungen im Labor stattfinden müssen. Dementsprechend ist Home Office in der Life Science Industrie nur sehr beschränkt möglich und Lab Offices werden durch die Digitalisierung deutlich weniger stark unter Druck geraten als klassische Büroflächen.

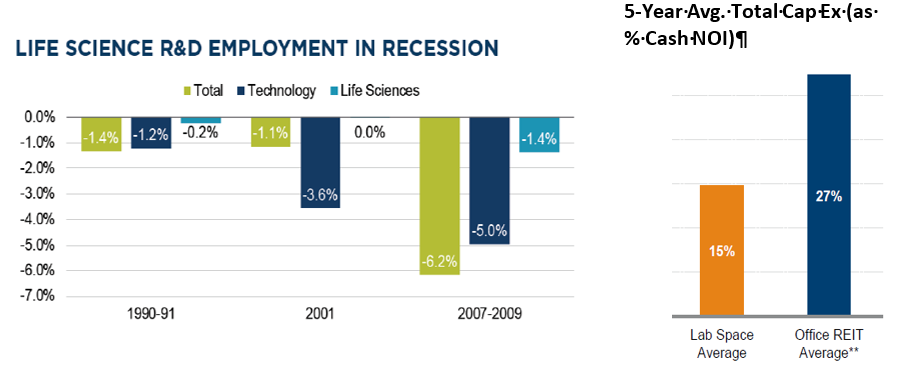

Eine weitere attraktive Eigenschaft ist die Krisenresilienz des Life Science Sektors. So hat beispielsweise die Anstellung im Life Science Sektor der USA in den Rezessionen der letzten 30 Jahre kaum oder nur leicht abgenommen, während sich die Anstellung in anderen Sektoren deutlich rückläufig entwickelt hat (Abbildung 2a).

Auch ein Blick in die Entwicklung des NASDAQ Biotech Index zeigt, dass sich dieser während der Grossen Finanzkrise 2008/09 ganz leicht positiv entwickelte (+1%), während der NASDAQ (-13%) und der S&P500 Index (-23%) starke Einbrüche verzeichneten. Während der Covid-19-Pandemie zeigen sich die Kennwerte für Lab Offices sehr stabil, während traditionelle Büroflächen stärker unter Druck geraten. Der Vergleich zwischen Lab Offices und klassischen Büroflächen während der Covid-19-Krise sollte aber mit Vorsicht beurteilt werden, da es sich um eine Gesundheitskrise handelt, in der medizinische Innovationen gefragt sind.

Was die Performance betrifft, können Lab Offices mit tieferen mittelfristigen Capital Expenditures (Cap Ex) als traditionelle Büroflächen punkten. Die Erstellungs- oder Umnutzungskosten sind zwar aufgrund der erhöhten baulichen Ansprüche höher als bei traditionellen Büroflächen. Allerdings sind die Mieterbindung (94% der Mieter bleiben mindestens 10 Jahre) und die Vertragslaufzeit höher als bei traditionellen Büroflächen. Hinzu kommt, dass die Wiederverwendungskosten und allgemeinen Vermietungskosten von Lab Offices tiefer zu liegen kommen als diejenigen von klassischen Büroflächen. Daraus resultiert in der längeren Frist eine strukturell geringere Investitionsbelastung für Life Science Anlagen im Vergleich zu ähnlich gelegenen, hochwertigen Büroanlagen. Die Datenlage ist zwar beschränkt, deutet aber darauf hin, dass die mittelfristige Cap Ex in Prozent der Net Operating Incomes (NOI) von Lab Offices mit 15% etwa halb so hoch sein dürfte wie diejenige von traditionellen Büroflächen (Abbildung 2b).

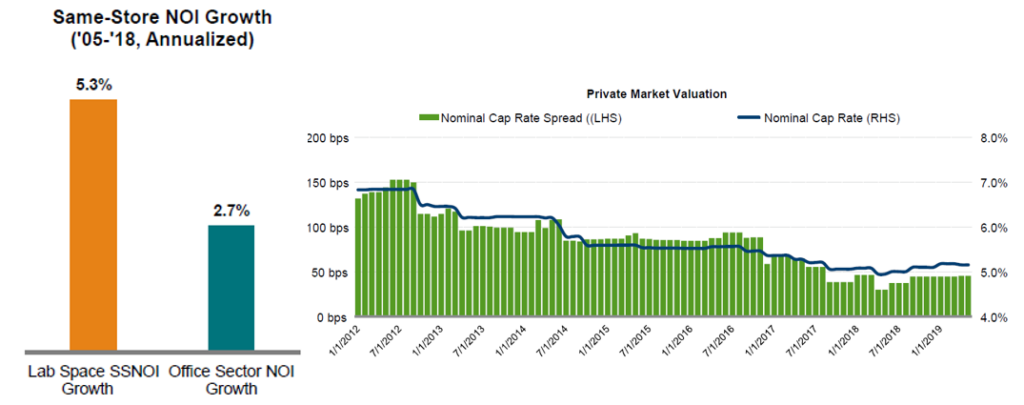

Weiter ist das geschätzte langfristige Wachstum der NOI von Lab Offices in den USA mit etwa 5.3% höher als dasjenige der vergleichbaren Büroflächen mit 2.7% (Abbildung 3a). Gleichzeitig ist die Capitalization Rate (Cap Rate) von Lab Offices in den USA von etwa 7% im Jahr 2012 auf etwas über 5% im Jahr 2019 gesunken (Abbildung 3b). Dabei ist in dieser Zeitspanne die Differenz der Cap Rates zwischen Lab Offices und klassischen Büroflächen stetig von etwa 150 Basispunkten im Jahr 2012 auf weniger als 50 Basispunkte im Jahr 2019 gesunken (Abbildung 3b).

Anmerkung: Nominal Cap Rates basieren auf dem Portfolio von Alexandria (grösster Besitzer von Lab Offices, 100% Lab Offices im Portfolio); der Spread zeigt die Differenz zwischen Alexandrias Portfolio und traditionellen Gateway Büro REITs.

Aktuellere Daten deuten darauf hin, dass sich Cap Rates von Lab Offices und diejenigen von Büroflächen 2020 weiter angeglichen haben dürften und Cap Rates von Lab Offices sogar etwas tiefer zu liegen kommen als Cap Rates von Büros. Insgesamt versprechen Lab Offices mit stärker wachsenden NOI und tieferen mittel- und langfristigen Cap Ex bei gleichzeitig stärker sinkenden Capital Rates also einen tendenziell höheren Return als traditionelle Büroflächen.

Risiken und Nachteile: Regulierungen und Klumpenrisiken

Die Konzentration auf eine einzelne Industrie, Life Science, stellt ein Klumpenrisiko dar. Die Abhängigkeit von der Life Science Industrie ist besonders hoch, weil sich die spezialisierten Lab Offices kaum für Abnehmer aus anderen Sektoren eignen.

Ein weiteres Risiko stellt der binäre Charakter von behördlichen Zulassungen neuer Medikamente oder biotechnologischer Innovationen dar. Die Entwicklung medizinischer oder biotechnologischer Innovationen erfordern enorm hohe Startinvestitionen. Ein Scheitern oder auch nur eine Verzögerung der behördlichen Zulassung kann kleinere Life Science Unternehmen vor existenzielle Probleme stellen.

Ein drittes Risiko stellen regulatorische Massnahmen in verschiedenen Märkten dar. In verschiedenen Ländern wird der Ruf nach weitergehenden regulatorischen Massnahmen, z.B. im Pharmabereich, lauter. Insbesondere in den USA findet die Idee, Medikamentenpreise stärker zu regulieren, breite Unterstützung in beiden politischen Lagern. Derartige regulatorische Massnahmen könnten das robuste Wachstum der Life Science Industrie teilweise ausbremsen.

M&A sind im Life-Science Sektor sehr verbreitet und können Vermietern aufgrund eines geringeren Flächenbedarfs Gegenwind bescheren. In den letzten fünf Jahren gab es eine Welle von Fusionen und Übernahmen in der Pharmaindustrie, was zur Zusammenlegung und Reduktion von Lab Offices führen kann. Trotz dieser Welle von M&A im Life Science Sektor blieben die fundamentalen Kennwerte der Lab Offices aber stabil.

Fazit: Chancen dürften Risiken übertreffen

Ausblickend dürften Trends wie die Alterung und das steigende Gesundheitsbewusstsein den Lab Offices auch in den nächsten Jahren eine robuste Nachfrage bescheren. Zu diesem positiven Ausblick kommt die ansprechende Performance von Lab Offices im Vergleich zu Büroflächen hinzu: Die Returns von Lab Offices in den USA sind in der jüngsten Vergangenheit höher gewesen als diejenigen der Büroflächen. Neben diesen zentralen Punkten spricht die hohe Resilienz gegenüber Wirtschaftsabschwüngen und dem Trend zu Home Office für die Attraktivität von Lab Offices.

Neben diesen Chancen und Vorteilen gibt es aber auch einige Risiken, die zu beachten sind. Dazu zählen das Klumpenrisiko von einem einzigen Sektor abhängig zu sein, die regulatorischen Massnahmen, welche breite politische Zustimmung finden und das Risiko von existenziellen Bedrohungen für kleinere Firmen beim Scheitern von behördlichen Zulassungen. Das Risiko abhängig von einem Sektor zu sein, wird durch den Umstand etwas abgeschwächt, dass die Umnutzung von Lab Offices zu Büroflächen einfacher und billiger ist als umgekehrt.

Insgesamt wird der Megatrend der Alterung und das erhöhte Gesundheitsbewusstsein dem Life Science Sektor starken Schub verleihen. Folglich dürften die Chancen von Lab Offices deren Risiken eher überwiegen und Lab Offices eine interessante Ergänzung der Investitionsanlagen darstellen. Dies weckt aber auch das breite Interesse von Investoren, die immer stärker auf der Suche nach Nischensektoren sind. Dies führte bereits zu erhöhten Preisen, was sich auch in den sinkenden Cap Rates widerspiegelt.

Das könnte Sie ebenfalls interessieren:

Der neue CAS Real Estate Investment Management befähigt Sie, erfolgreich in Immobilien zu investieren und Immobilienportfolien erfolgreich zu führen. Melden Sie sich hier an.

Mit dem MAS Immobilienmanagement werden Sie zum Generalisten und sind in der Lage, anspruchsvolle Fach- und Führungsaufgaben rund um das Immobilienmanagement erfolgreich zu übernehmen. Melden Sie sich hier an.

Entdecken Sie die Welt des Immobilienmanagements und erfahren Sie alles Wissenswerte rund um den MAS Immobilienmanagement und andere Angebote zum Thema Immobilien. Gerne beantworten Ihnen Prof. Dr. Markus Schmidiger und Prof. Dr. John Davidson vom IFZ Ihre Fragen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.