16. Oktober 2023

Rückblick: Konferenz über indirekte Immobilieninvestments

Inflation, stark steigende Zinsen, drohende Rezession, sinkende Bautätigkeit und wachsender Stellenwert von Nachhaltigkeitskriterien sind einige der Herausforderung, welchen sich der Immobilienmarkt momentan stellen muss. Vor diesem herausfordernden Hintergrund hat die Immobilienkapitalanlage bisher in der Schweiz kaum an Attraktivität verloren – im Gegenteil: Trotz Unsicherheiten unterstreichen die Referate die anhaltende Relevanz und die Opportunitäten von Immobilieninvestitionen.

Ein Artikel von Joël Ettlin

Am 28. September 2023 haben Prof. Dr. John Davidson und Dr. Stephan Kloess zu der Konferenz über indirekte Immobilienanlagen in Rotkreuz am IFZ eingeladen.

Mit der Überschrift «Chancen und Risiken im In- und Ausland» begann Prof. Dr. John Davidson die Konferenz und zeigte dem Publikum die Performance von verschiedenen Asset Klassen im Jahr 2022 und 2023. Wenig überraschend: die negative Performance bei kotierten Immobilienanlagen vom Jahr 2022 zieht sich auch ins Jahr 2023 weiter. Bei den direkten Immobilien ist in der Schweiz bisher nur eine leichte Konsolidierung zu beobachten.

Immobilien im Umfeld von Inflation und höheren Zinsen

Marc Brütsch, der Chefökonom von Swiss Life, diskutierte auf der Konferenz den Einfluss der aktuellen Geldpolitik auf den Immobilienmarkt. Er stellte Veränderungen im Leitzins der führenden Notenbanken und der Zinsstrukturkurve in der Schweiz vor. Zudem wies er auf den Rückgang von Bürotransaktionen auf den tiefsten Stand seit der Finanzkrise 2008 hin, wohingegen der Hotelsektor am wenigsten betroffen ist. Eine Umfrage von Bloomberg deutet ein erhöhtes Rezessionsrisiko in verschiedenen Ländern an. In der Schweiz kühlt sich die Wirtschaft ab, aber die Arbeitslosigkeit steigt nicht signifikant an. Trotz einer möglichen Zeitenwende in der Geldpolitik, ist die Situation für Immobilien nicht hoffnungslos.

Im Kontext schweizerischer indirekter Immobilienanlagen stellte Dalibor Maksimovic, Head of Swiss Real Estate Securities von UBS, die aktuelle robuste Wirtschaftslage der Schweiz trotz geldpolitischer Straffungen und globaler Nachfragerückgänge heraus. Trotz anfänglichem Wirtschaftsoptimismus und Inflationsrückgang kündigen die Protagonisten im Sommer 2023 potenzielle Erhöhungen in Mieten und Strompreisen an. Der Immobilienmarkt selbst sieht sich Investitionsdruck ausgesetzt, wobei Wohnimmobilien besonders stabil wirken. Mietsteigerungen sind aufgrund von Marktknappheit und Zinserhöhungen wahrscheinlich. Maksimovic betont die Bedeutung qualitativer kommerzieller Immobilien und hebt den wachsenden Stellenwert von Nachhaltigkeitskriterien hervor.

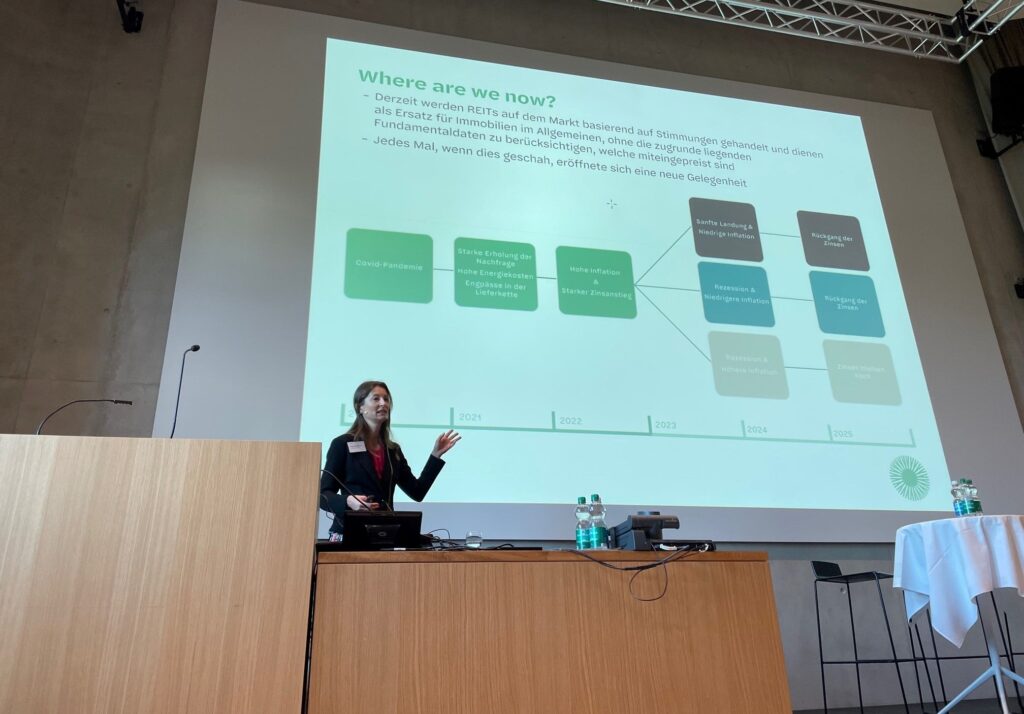

Claudia Reich-Floyd, Managing Partner bei Hazelview Investments, betonte in ihrem Referat, dass die Marktstimmung aktuell eine Diskrepanz zwischen dem inneren Wert von REITs und ihren Fundamentaldaten verursacht. Dadurch bieten sich durch diese Schwankungen immer wieder Investitionschancen. Sie beruhigte das Publikum, in dem Sie aufzeigte wie Rezessionen und höhere Inflation den Immobilienwert potenziell steigern können, wobei die Baukosten in der Vergangenheit schneller gestiegen sind als das Angebot an Immobilien. Während des Referats wurde auch erläutert, dass REITs in Rezessionen tendenziell besser abschneiden, da sie durchschnittliche Mietlaufzeiten von über fünf Jahren haben und ihre Betriebskosten stabil sind. Trotz der aktuellen Marktstimmung gegenüber gelisteten Immobilien zeigen die Daten, dass diese langfristig den Renditen von Direktimmobilien folgen. Die aktuelle Diskrepanz zwischen beiden ist die Grösste seit der Finanzkrise und COVID-19.

Reich-Floyd gab auch Einblicke in verschiedene Immobiliensektoren und zeigte, dass Spezialsektoren in den letzten 15 Jahren erheblich besser abschnitten als traditionelle Sektoren. Das Referat schloss mit der Betrachtung der Verschuldungslage von Immobilien und der Erwartung, dass die Fremdkapitalkosten langfristig höher bleiben werden, aber wahrscheinlich durch Effizienzsteigerungen in den Portfolios ausgeglichen werden können.

Die Einflüsse der Wirtschaft auf die Immobilien wurden im Anschluss an die Referate in einer Panel-Diskussion mit den beiden Gastgebern thematisiert. In dieser Runde hatte das Publikum ebenfalls die Möglichkeit aktiv an der Diskussion teilzunehmen.

Alternative Investment Möglichkeiten

Daniel Steffen, Dozent an der Hochschule Luzern, und John Davidson präsentierten die Ergebnisse der Studie, welche im Auftrag der UBS zum Thema Immobilien- und Hypothekaranlagen mit dem Titel «Lost in Transition?» durchgeführt wurde. Die Untersuchung beinhaltet die Teilnahme von 186 Akteuren, insbesondere aus dem Bereich der Pensionskassen (108 Teilnehmende), die 43% des Gesamtvermögens der PKs Schweiz repräsentieren. Seit 2015 hat sich das Volumen von Hypothekaranlagen bei Pensionskassen verdoppelt, wobei Sicherheit und geringe Volatilität als Hauptgründe für Investitionen in diesem Bereich genannt wurden. Während in Bezug auf Immobilieninvestitionen eine steigende Anzahl von Investoren bereit ist, kurzfristig auf Rendite zu verzichten, um Nachhaltigkeitskriterien zu erfüllen, ist diese Bereitschaft bei Hypothekaranlagen signifikant geringer. Das Hauptmotiv für den Renditeverzicht ist sowohl bei Immobilien- als auch bei Hypothekaranlagen die Sicherung nachhaltiger Erträge und Immobilienwerte.

Ralf Kind, Head of Real Estate Debt bei Edmond de Rothschild, gab interessante Insights über seinen Real Estate Debt High Yield Fonds. Es wurde hervorgehoben, dass die Kosten für Schulden gestiegen sind und Banken ihre Kreditvergabe zurückfahren. Dies hat zu attraktiven Schuldenanlagechancen in Europa geführt, insbesondere da die Finanzierungslücke sich weiter vergrössert. Kind ging auch auf verschiedene Investitionsstrategien, einschliesslich Senior und Mezzanine Debt, ein. Dieser Bereich zeigt eine tiefe Korrelation zu anderen Anlageklassen. Whole Loan’s und Mezzanine können mit attraktiven Renditen überzeugen, auch bei einer risikobereinigten Betrachtung.

Im Anschluss an die Referate wurde dieser Block mit einer Panel-Diskussion abgeschlossen.

Büroimmobilien und Positionierung der Investoren

Roger Hennig, Head of Real Estate Switzerland bei Schroders, erörterte in seiner Präsentation die aktuelle Situation und Trends des Büromarktes in der Schweiz. Trotz globaler Bewertungskorrekturen bleiben Immobilienbewertungen in der Schweiz relativ stabil, wobei die Schweiz einen stabilen wirtschaftlichen Hintergrund und geringere Fremdkapitalkosten aufweist. Leerstände in Bürogebäuden nehmen in einigen Städten zu, wobei die Schweiz jedoch eine Bürobelegungsrate von 85% bis 90% im Vergleich zu Vorpandemiewerten aufweist. In Bezug auf Trends betonte Hennig die Bedeutung moderner, flexibler Gebäude, den wachsenden Stellenwert von ESG und den Fokus auf das Wohlbefinden am Arbeitsplatz.

Henrik Haeuszler, Senior Director – Client Portfolio Management bei Invesco Real Estate, präsentierte eine Analyse des Büromarktes in Europa. Er betonte, dass der globale Immobilienmarkt auch während Marktabschwüngen stabile Einkommensrenditen lieferte, wobei der globale private Immobilienmarkt über ein Jahrzehnt hinweg eine durchschnittliche Einkommensrendite von 4,65% aufwies. Trotz unterschiedlicher Entwicklungen bei den Mieten in verschiedenen europäischen Städten zeigt die Analyse von Haeuszler, dass Büros mit hohen ESG-Ratings in den USA höhere Mieten und niedrigere Kapitalisierungssätze aufweisen. Zwei Fallstudien wurden präsentiert: Beide Projekte fokussierten sich auf ein starkes Engagement für Nachhaltigkeit und innovative Ansätze im Immobilienmanagement.

Zoltan Szelyes, Head RE Indirect bei Dicoval AG, erläuterte die Einsichten und strategische Ausrichtung des Single Family Office, das stark auf «Real Assets» ausgerichtet ist. Trotz der Ausrichtung auf erwartetes Ertragswachstum bei Immobilien wurden seit 2019 keine neuen Akquisitionen in der Schweiz getätigt, um den «Hype» von 2020 und 2021 zu vermeiden. Die Auslandsimmobilien fokussieren thematisch auf Hotels, Wohnen, Life Science und Alternatives, ohne Beteiligung an Büro-, Retail- und Logistikimmobilien. Die deutsche Immobilienkrise und die überhöhten Bewertungen von 2020/2021 bestätigten seine Vorbehalte, wobei Hotels sich als stärkster Sektor herausstellten. Für die kommenden Jahre plant Szelyes, die internationale Diversifikation zu intensivieren und sieht besondere Chancen in den Vintages 2024/2025. In der Schweiz wird eine Reduktion der Allokation angestrebt, während im Ausland der Fokus auf «Global Repriced Opportunities» liegt, insbesondere auf Logistikimmobilien und Immobilien in Emerging Asia.

Marie Seiler, Head of Real Estate Products Switzerland bei Swiss Life Asset Managers, machte auf die Herausforderungen im aktuellen Marktumfeld für Immobilien in der Schweiz aufmerksam. Ein kritischer Blick wurde auf das Kapitalbeschaffungsverhalten in den letzten Jahren gerichtet, wobei 2023 einen deutlichen Rückgang verzeichnet. Im Kontext der Rendite wurde die Ausschüttungsrendite von Immobilienfonds mit der Rendite von Bundesobligationen und dem Swiss Bond Index verglichen. Abschliessend betonte Seiler die Notwendigkeit einer klaren Finanzierungsstruktur und der Anpassung an Marktmieten, sowie der Bedeutung einer klaren Strategie und ausreichenden Kapazitäten im Immobilienmanagement.

Mit der letzten Panel-Diskussion beendeten Prof. Dr. John Davidson und Dr. Stephan Kloess die Konferenz über indirekte Immobilienanlagen und eröffneten den Apéro für spannende Gespräche unter dem Publikum und den Referenten und Referentinnen.

Save the Date: 26. September 2024

Die nächste Konferenz über indirekte Immobilienanlagen folgt im neuen Jahr. Die Gastgeber versprechen auch im nächsten Jahr interessante Insights von Branchenexperten/-innen und freuen sich auf zahlreiche Teilnehmer/-innen.

Das könnte Sie ebenfalls interessieren:

Entdecken Sie die Welt des Immobilienmanagements und erfahren Sie alles Wissenswerte rund um den MAS Immobilienmanagement und andere Angebote zum Thema Immobilien. Gerne beantworten Ihnen Prof. Dr. Markus Schmidiger und Prof. Dr. John Davidson vom IFZ Ihre Fragen.

Der neue CAS Real Estate Investment Management befähigt Sie, erfolgreich in Immobilien zu investieren und Immobilienportfolien erfolgreich zu führen. Melden Sie sich hier an.

Mit dem MAS Immobilienmanagement werden Sie zum Generalisten und sind in der Lage, anspruchsvolle Fach- und Führungsaufgaben rund um das Immobilienmanagement erfolgreich zu übernehmen. Melden Sie sich hier an.

Master of Science in Real Estate – Die Ausbildung für künftige Führungskräfte in der Immobilienbranche.

Das Studium des Master of Science in Real Estate bereitet auf anspruchsvolle Tätigkeiten in der Immobilienwirtschaft vor. Studierende erhalten ein vertieftes Verständnis über immobilienwirtschaftliche Zusammenhänge mit besonderem Schwerpunkt im Bereich Investment, Finanzierung, Projektentwicklung und Management. Gerne beantworten Ihnen Prof. Dr. Michael Trübestein und Daniel Steffen vom IFZ Ihre Fragen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.