28. Mai 2018

Prävention von Wirtschaftskriminalität in Banken – Compliance Awareness schaffen

Dieser Beitrag entstand während des Weiterbildungslehrgangs MAS Economic Crime Investigation und wurde von der Studienleitung als überdurchschnittlich bewertet.

Von Manuel Küffer

«Viel wichtiger als ausgeklügelte Sicherheitssysteme ist die Integrität der Mitarbeitenden»

(Johannes J. Schraner, Der Feind in der Bank, Schweizer Bank, März 2012)

Der Mensch spielt eine Schlüsselrolle bei der Verhinderung von Deliktsfällen. Wie kann eine Bank ihre Mitarbeitenden dabei effektiv unterstützen?

Sind Menschen oder IT-Systeme besser geeignet, um Wirtschaftskriminalitäts-Fälle aufzudecken? Diese Frage beschäftigte uns im ersten Teil I des Beitrages über die Prävention von Wirtschaftskriminalität in Banken, der am 14. Mai publiziert wurde. Diverse Studien stützten dabei die These des Autors, wonach der Mensch bei der Bekämpfung von Wirtschaftskriminalität in Unternehmen eine tragende Rolle spielt. Teil II des Beitrages geht folgender Frage nach:

Auf welche Erfolgsfaktoren muss man als Bank achten?

An der Front ist eine personelle Unterdotierung zu verhindern. Ansonsten kann es zu internen Reibereien und einem stressigen Arbeitsklima kommen, das irgendwann zu fordernd wird. Wenn auf den Mitarbeitenden zu hoher Druck lastet, ist dies nicht nachhaltig. Es ist sogar kontraproduktiv, wenn es, wie oft, eine hohe Fluktuation zur Folge hat, mit den entsprechenden hohen Kosten.

«Wer gut und richtig handeln soll, muss wissen, was gut und richtig ist», schreibt Roth[1]. Damit Frontmitarbeiter wissen, worauf sie achten müssen und was Risikofälle sind, gehört eine regelmässige Ausbildung zu den wichtigen Compliance-Massnahmen. Eine Möglichkeit hierfür ist Präsenzunterricht, das heisst Schulungen vor Ort oder fernmündlich. Damit möglichst viel haften bleibt, sollte diese abwechslungsreich und interaktiv gestaltet sein und nebst Theorie auch praxisnahe Fälle behandeln. Gemäss Roth sollten Schulungen relevante Inhalte für das Zielpublikum enthalten[2]. Der Fokus ist nicht nur auf neue Kundenberater zu setzen. Auch langjährige Kundenberater können von Updates profitieren. Weitere bewährte Ausbildungen sind Stages in den übergelagerten Verteidigungslinien (Compliance und Legal sowie interne Revision) oder die Teilnahme von Vertretern der Linien 1b (Risiko Management) oder 2 (Compliance und Legal) an Sitzungen der Front (z.B. Führungssitzungen). Diese Möglichkeiten bieten den Vorteil des gegenseitigen persönlichen Kennenlernens, was eine Kooperation spürbar vereinfacht und intensiviert.

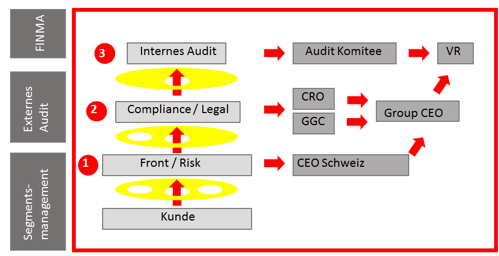

Um die Frontmitarbeiter, die 1st Line of Defence, bei Risikofällen professionell unterstützen zu können, muss eine Bank in den übergelagerten Verteidigungslinien über kompetente, erfahrene Mitarbeiter verfügen. Nehmen wir als Beispiel die Compliance Abteilung: Compliance Officers müssen auf Augenhöhe mit dem Führungspersonal an der Front diskutieren können, durchsetzungsfähig sein und Vorgaben konsequent umsetzen können[3]. Die Compliance-Abteilung muss unabhängig sein, direkten Zugang zum obersten Organ haben sowie über die nötigen Befugnisse verfügen[4]. Eine Bank braucht genügend Ressourcen in der Compliance Abteilung. Ein personeller Engpass führt dazu, dass nicht alle nötigen Massnahmen sauber umgesetzt werden[5]. Schuchter empfiehlt, die Compliance Abteilung interdisziplinär mit Juristen und Betriebsökonomen zu besetzen[6].

Unzureichende Funktionstrennungen sowie komplexe Strukturen begünstigen das Element Gelegenheit des «Fraud Diamond». Die Frontmitarbeiter müssen wissen, in welcher Form sie sich wann an welche internen Ansprechpartner wenden können. Dies setzt voraus, dass die Kompetenzen von Risk Management, Compliance und Legal genau geregelt und abgegrenzt sind. Oft sind deren Aufgabengebiete überlappend und die Grenzen nicht klar genug definiert. Dies kann zu Verzögerungen in Fallbearbeitungen führen.

Roth betont, dass Compliance «vor allem eine Einstellungssache ist und dass die Fragen von Werten und Unternehmenskultur im Vordergrund stehen»[7]. Ein weiteres Compliance Instrument ist deshalb der Code of Conduct. Roth definiert den Code of Conduct eines Unternehmens als eine «für alle Mitarbeitenden verbindliche Darlegung seiner Werte und des Bezugsrahmens, in welchem dieses seine Geschäfte führen will»[8]. Es muss eine Unternehmenskultur angestrebt werden, die auf Wertschätzung, Respekt, Vertrauen, faire Entlohnung und Fairness beruht. So können die Elemente Motivation und Rechtfertigung für interne dolose Handlungen gesenkt werden. Konstruktive Mitarbeitergespräche, ein sicheres Arbeitsumfeld ohne Diskriminierung, Belästigung oder Repressalien und eine Politik der offenen Tür müssen das Ziel sein[9]. Die Chance ist so grösser, dass sich Mitarbeitende nachhaltig mit dem Unternehmen identifizieren und von dolosen Handlungen absehen. Wichtig ist auch der «Tone at and from the top». Die Führungskräfte, die wie Multiplikatoren im Unternehmen agieren, müssen sich vorbehaltslos zu Compliance bekennen und dies ihren Mitarbeitenden auch kommunizieren[10]. Nur wenn diese das erwünschte Verhalten vorleben, kann dies auch von der restlichen Belegschaft erwartet werden[11].

Fazit

Die Anwendung von obgenannten Erfolgsfaktoren hilft, bei allen Mitarbeitenden nachhaltig eine gute Compliance-Awareness zu schaffen. Allen Mitarbeitenden muss bewusst sein, dass Compliance zu ihrer täglichen Aufgabe gehört. Jeder muss seinen Beitrag leisten und mithelfen, Wirtschaftskriminalität zu verhindern. Die erwähnten Instrumente kosten zweifelsohne viel Geld. Dies zahlt sich langfristig aber aus. Paul McNulty hat dies wie folgt erklärt: «If you think compliance is expensive, try non-compliance»[12]. Schuchter betont: «Bereits geringe Umverteilungen von Budget sowie personellen Ressourcen mit verstärktem Fokus auf menschliche Faktoren könnte die Leistung vieler vorbeugender Maßnahmen steigern und somit den Gewinn erhöhen»[13]. Diese Meinung teile ich mit vollster Überzeugung. Bei Compliance und der Prävention von Wirtschaftsdelikten geht es vor allem um Menschen und nicht nur um komplexe IT-Systeme. Verfügt man als Bank nebst einem effektiven Kontrollsystem über integre, vertrauenswürdige und zufriedene Arbeitnehmer, die wissen was korrekt ist und wie man korrekt handelt, ist man zur Prävention von Wirtschaftsdelikten gut aufgestellt.

Über den Autor

Autor: Manuel Küffer

[1] Roth, M. (2009). Der Code of Conduct: Schmuckstück oder Sinnstifter? Abgerufen am 09.02.2018

[2] Roth, M. (2012). Der Compliance Officer und seine Instrumente. Abgerufen am 09.02.2018

[3] Roth, M. (2015). Compliance in a nutshell.Zürich / St. Gallen: Dike Verlag AG, Seite 18.

[4] DIN Deutsches Institut für Normung e. V. (2016). DIN ISO Norm 19600 Compliance-Managementsysteme (ISO 19600:2014), Seite 12.

[5] Roth, M. (2015). Compliance in a nutshell.Zürich / St. Gallen: Dike Verlag AG, Seite 17 und Roth, M. (2011). Die Compliance-Funktion und ihr Beitrag an die Corporate Governance, Seite 9. Abgerufen am 09.02.2018

[6] Schuchter, A. (2018). Wirtschaftskriminalität und Prävention. Wie Führungskräfte Täterwissen einsetzen können. Wiesbaden: Springer Fachmeiden.

[7] Roth, M. (2012). Der Compliance Officer und seine Instrumente, Seite 56. Abgerufen am 09.02.2018

[8] Roth, M. (2009). Der Code of Conduct: Schmuckstück oder Sinnstifter? Seite 1.Abgerufen am 09.02.2018

[9] Schraner, J. (2012). Interner Betrug und Whistleblowing. Der Feind in der Bank, Seite 21.Abgerufen am 10.02.2018

[10] Roth, M. (2015). Compliance in a nutshell.Zürich / St. Gallen: Dike Verlag AG, Seite 20.

[11] Schuchter, A. (2018). Wirtschaftskriminalität und Prävention. Wie Führungskräfte Täterwissen einsetzen können. Wiesbaden: Springer Fachmeiden, Seite 11.

[12] McNulty, P. (2009). Referat vom 04.06.2009 an der Compliance Week 2009, Washington D.C.

[13] Schuchter, A. (2018). Wirtschaftskriminalität und Prävention. Wie Führungskräfte Täterwissen einsetzen können. Wiesbaden: Springer Fachmeiden, Seite 5.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.