Mobile Bancassurance 2.0 – Warum Smile und Mastercard kooperieren

Der Direktversicherer Smile und Mastercard entwickeln im Rahmen einer erst kürzlich verkündeten Partnerschaft neue, digitale Lösungen für den Kauf von Versicherungsprodukten. Damit treibt Smile das Thema Mobile Bancassurance 2.0 weiter voran. Im heutigen Blog-Beitrag beleuchten wir, welche Anreize für die Kunden hiermit verbunden sind und welche Vorteile sich Smile bzw. Mastercard aus der Kooperation versprechen.

Smile und Mastercard entwickeln im Rahmen einer erst kürzlich verkündeten Partnerschaft neue, digitale Lösungen für den Kauf von Versicherungsprodukten. Damit treibt der Schweizer Direktversicherer das Thema Mobile Bancassurance 2.0 weiter voran. Im heutigen Blog-Beitrag beleuchten wir, welche Anreize für die Kunden hiermit verbunden sind und welche Vorteile sich Smile bzw. Mastercard aus der Kooperation versprechen.

Eine im Januar 2021 von moneyland.ch durchgeführte Umfrage unter 1’500 Personen im Alter zwischen 18 und 74 Jahren in der Deutsch- und Westschweiz zeigt, dass Bargeld seinen Status als wichtigstes Zahlungsmittel abtreten muss. Vielmehr wollen 73% bzw. 71% der Befragten nicht mehr auf Debit- und Kreditkarten verzichten – Bargeld wird lediglich als drittwichtigstes Zahlungsmittel genannt. Insbesondere im Internet ist die Popularität von Kreditkarten hoch: So bevorzugen 88% der Umfrageteilnehmenden ihre Kreditkarte für Online-Zahlungen.

Kann man die Versicherungsprämie mit Kreditkarte bezahlen?

Ja, zumindest bei vereinzelten Anbietern. Als erster Schweizer Versicherer hat Smile es seinen Kunden bereits vor geraumer Zeit ermöglicht, die Versicherungsprämie per Kreditkarte zu bezahlen. Die neu ins Leben gerufene Partnerschaft mit Mastercard setzt Neukunden nun einen finanziellen Anreiz in Form eines Cashbacks: Neukunden, die ihre Prämie via Mastercard bezahlen, bekommen umgehend Rewardspunkte in Höhe von CHF 10.- in der Smile-App gutgeschrieben. Diesen Betrag kann sich der Kunde anschliessend direkt auszahlen lassen.

Wie ist Mastercard in den Sales Flow von Smile integriert?

In den folgenden zwölf Schritte erklären wir anhand der Autoversicherung smile.car, wie Mastercard in die Prozesse von Smile integriert ist:

- Im ersten Schritt wählt der Kunde aus, was versichert werden soll. In unserem gewählten Beispiel smile.car ist dies das zu versichernde Fahrzeug.

- Der zweite Schritt umfasst die Eingabe sämtlicher Fahrzeugdaten, wie beispielsweise das Datum der ersten Inverkehrssetzung, das genaue Fahrzeugmodell etc.

- Anschliessend müssen die Kundendaten eingegeben sowie weitere Angaben zur Fahrzeugnutzung gemacht werden (bspw. wird das Fahrzeug hauptsächlich privat oder gewerblich genutzt?, wer ist der Hauptnutzer? etc.).

- Im vierten Schritt wird neben dem gewünschten Vertragsbeginn auch das präferierte Zahlungsintervall festgelegt – entweder jährlich oder monatlich (per Kreditkarte).

- Der fünfte Schritt zeigt eine Leistungsübersicht möglicher Produktbausteine und gibt dem Kunden eine Empfehlung, für welches Angebot sich die anderen Fahrer der gewählten Marke typischerweise entscheiden.

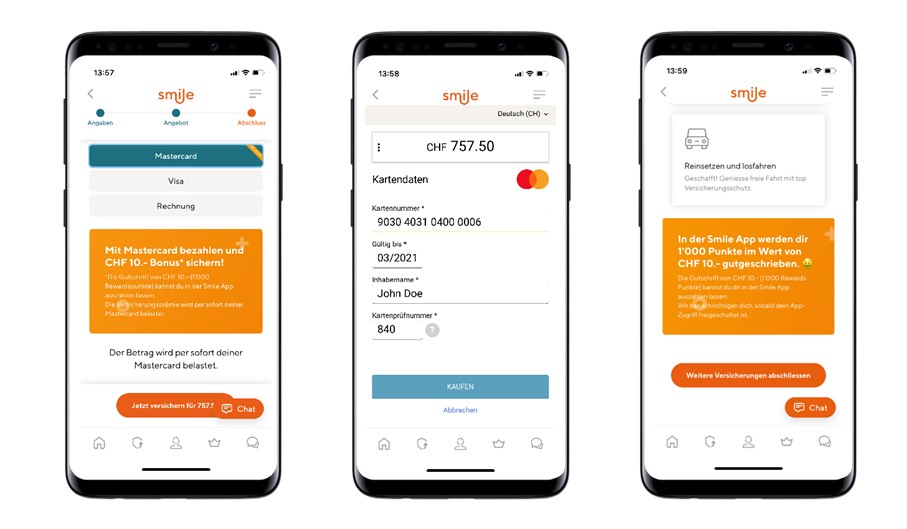

- Nachdem eine Deckungsvariante gewählt wurde, startet der eigentliche Abschluss- und Zahlungsprozess, der dem Kunden drei Zahlungsmöglichkeiten vorschlägt: Mastercard, Visa oder per Rechnung.

- Abbildung 1 zeigt, dass der Kunde direkt im Zahlungsprozess auf den Mastercard-Incentive in Höhe von CHF 10.- aufmerksam gemacht wird.

- Wählt der Kunde Mastercard anschliessend tatsächlich als Zahlungsmittel, wird die Bezahlung der Police über Saferpay sicher abgewickelt.

- Direkt nach der Bestätigung der Zahlung mit Mastercard gelangt der Kunde in den letzten Schritt im Sales Flow, in welchem er den Incentive nochmals gezeigt bekommt.

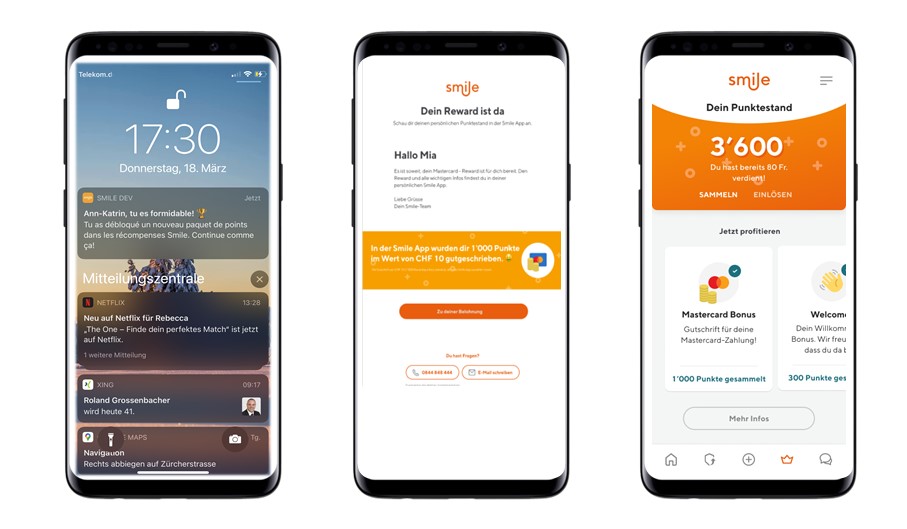

- Via Push Notification erhält er eine Benachrichtigung, dass ihm 1’000 Rewards-Punkte im Wert von CHF 10.- in der Smile-App gutgeschrieben wurden (vgl. Abbildung 2).

- Darüber hinaus wird dem Kunden eine E-Mail zugestellt, die ihn ebenfalls nochmals auf den in der Smile-App nun zur Verfügung stehenden Reward hinweist.

- Unter Angabe der persönlichen IBAN kann der Mastercard-Reward nach Belieben ausbezahlt werden.

Was versprechen sich Smile und Mastercard von der Kooperation?

Grundsätzlich finanziert Mastercard die Gutschrift in Höhe von CHF 10.-. Deren Ziel ist es, das eigene Transaktionsvolumen zu erhöhen und ein positives Kundenerlebnis zu gestalten.

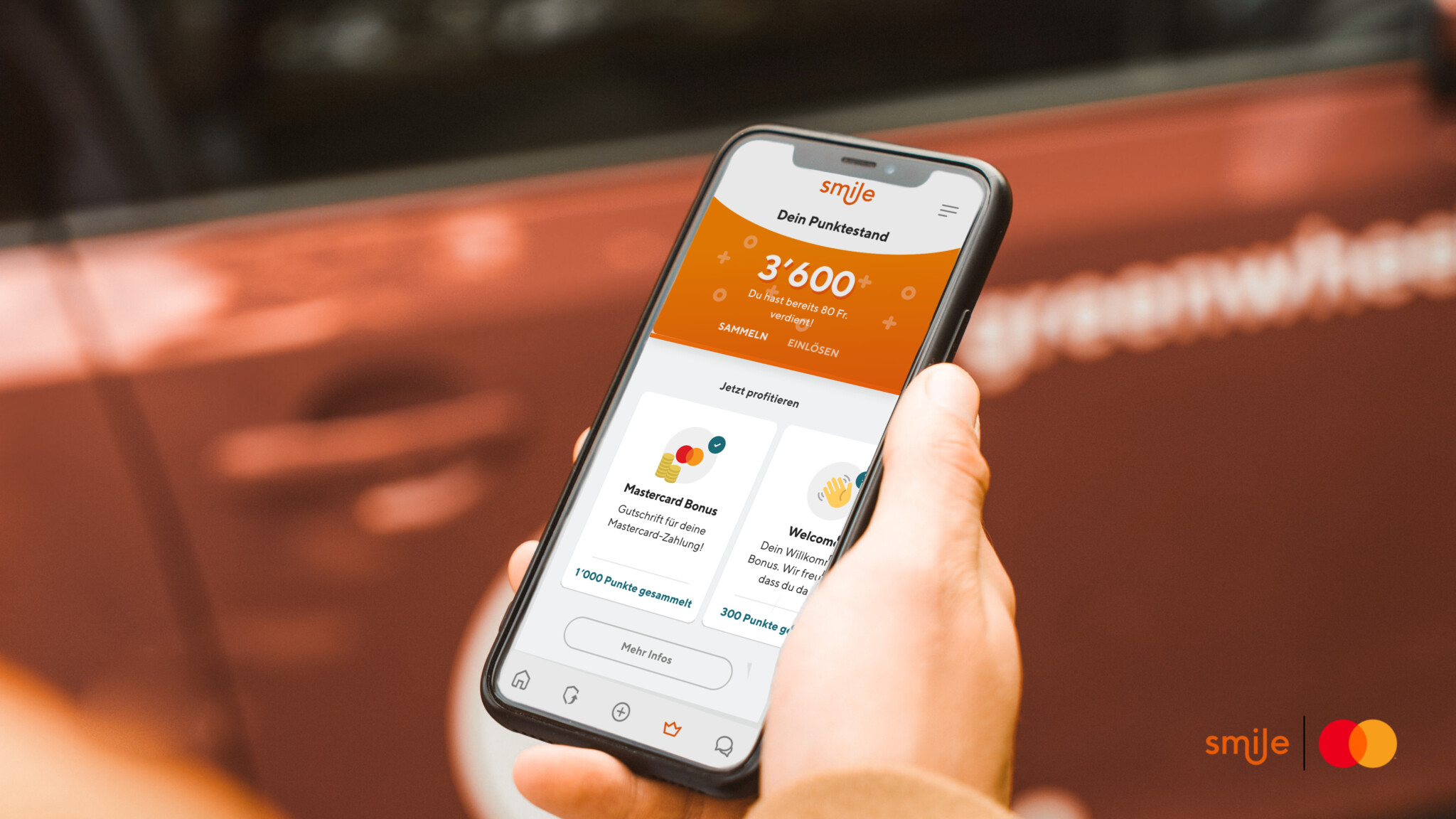

Smile setzt sich ebenfalls eine höchstmögliche Convenience für ihre digital-affine Kundschaft zum primären Ziel. Darüber hinaus strebt der Versicherer an, die Effizienz der mobilen und digitalen Zahlungsabwicklung weiter zu stärken sowie Zugang zu neuen Geschäftsfeldern im E-Commerce zu erhalten. Durch die Incentivierung in Form des garantierten Cashbacks gelingt es Smile, die Conversion vom Antrag zur Police signifikant zu verbessern. Da die Rewards-Punkte durch die Kunden ausschliesslich in der Smile-App aktiviert und somit in Schweizer Franken umgetauscht werden können, erhöht sich die Zahl der App-Nutzer ebenfalls deutlich.

Fazit

Die Kooperation zwischen Smile und Mastercard hält einige interessante Aspekte bereit. Durch die Bereitstellung der Zahlungsmöglichkeit via Kreditkarte geht Smile aktiv auf die Präferenzen der «online-shoppenden» Schweizer Personen ein. Da diese sich in Bezug auf ihre gewohnten Online-Zahlungen nur wenig bzw. überhaupt nicht umstellen müssen, ist ein positives Kundenerlebnis wahrscheinlich. Mit Mastercard konnte Smile eine der zehn wertvollsten Marken 2020 weltweit als Partner gewinnen (Markenwert 2020: 108.1 Mrd. USD) und durch die aktive Vermarktung der Kooperation somit bewusst in die eigene Markenbekanntheit investieren.

Insbesondere der nächste angedachte Schritt zwischen Smile und Mastercard klingt vielversprechend. Durch die Skalierung des Incentives auf die verschiedenen Mastercard-Partner (Banken und Kartenherausgeber), will Smile die eigene Kunden- und Partnergewinnung weiter vorantreiben. Hierzu bedarf es allerdings einer adaptierbaren API-Schnittstelle (Stichwort: Open Insurance), um sich bei diesen Partnern nahtlos ins System integrieren zu können. Ist dies von Erfolg gekrönt, kann Smile sein bisheriges Geschäftsmodell zum integrierten digitalen Ökosystem-Partner erweitern und neue Wachstums- und Ertragsquellen erschliessen.

Online-Konferenz: IFZ Insurance Summit 2021

Besuchen Sie uns online am Mittwoch, den 26. Mai 2021 ab 13 Uhr und diskutieren Sie zentrale Herausforderungen der Schweizer Assekuranz mit Entscheidungsträgern ausgewählter Versicherer, Broker und Startups.

Neben der Vorstellung der neuen IFZ Versicherungsstudie 2021 werden unter anderem die folgenden Referenten auftreten und ihre Einschätzung zum aktuellen Marktumfeld abgeben:

– Dr. Marco Adelt, Co-Founder und Chief Operating Officer, CLARK

– Dr. Evangelos Avramakis, Head Digital Ecosystems R&D, Swiss Re Institute

– Juan Beer, Chief Executive Officer, Zurich Schweiz

– Philippe Blank, Head Digital Business, Omnichannel & Transformation, AXA Schweiz

– Remo Cavegn, Chief Risk Officer, Allianz Suisse

– Dr. Holger Rommel, Head Research & Digital Transformation, ti&m

– Dr. Andreas Schönenberger, Chief Executive Officer, Sanitas Gruppe

– Jean-Michel With, Chief Market Officer, ASSEPRO

Infos zum Programm und die Möglichkeit zur Anmeldung finden Sie HIER

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.