4. Juni 2021

Nachhaltige Themenfonds. Die Gebührenfrage

Verlangen nachhaltige Fonds höhere Gebühren? Diese Frage wird uns oft gestellt. In einer Serie von drei Blogs präsentieren wir ausgewählte Erkenntnisse zu möglichen Kostenunterschieden zwischen nachhaltigen und konventionellen Fonds.[1] In dem ersten und zweiten Beitrag zeigten wir, dass sich die Durchschnittskosten nachhaltiger Fonds kaum (noch) von ihren konventionellen Pendants unterscheiden. Im vorliegenden dritten Beitrag vergleichen wir nicht mehr nachhaltige mit konventionellen Fonds. Wir unterscheiden vielmehr innerhalb des Universums aller nachhaltigen Aktienfonds zwischen thematischen Nachhaltigkeitsfonds und nicht-thematischen Nachhaltigkeitsfonds.

Autoren: Manfred Stüttgen, Brian Mattmann

Thematische Nachhaltigkeitsfonds investieren in Unternehmungen, die zu Produkten und Lösungen beitragen, um den drängenden ökologischen und sozialen Problemen zu begegnen wie etwa dem Klima- und Umweltschutz oder der Energie- und Ressourcenknappheit. In der Schweiz stehen Anlegern 184 Publikumsfonds zur Verfügung, die in ein nachhaltiges Themengebiet investieren. Umwelt- und Klimafonds dominieren das Angebot – in entsprechenden Fonds liegen Vermögen von über CHF 34 Mrd. Von den 184 thematischen Nachhaltigkeitsfonds sind drei Viertel Aktienfonds (=142 Fonds). Wir fokussieren im Folgenden auf die «laufenden Kosten» dieser thematisch-nachhaltigen Aktienfonds.

Thematisch-nachhaltige Aktienfonds sind teurer als nicht-thematisch-nachhaltige Aktienfonds

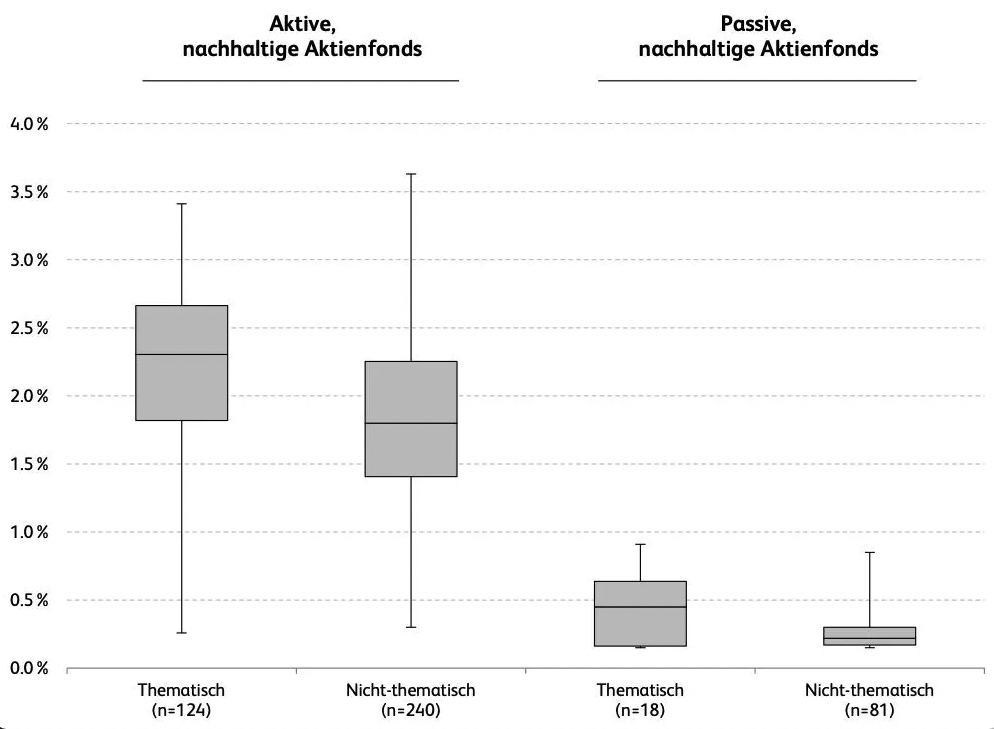

Die Boxplot-Grafiken in Abbildung 1 zeigen die Verteilung der «laufenden Kosten» thematischer und nicht-thematischer nachhaltiger Aktienfonds, unterteilt in aktiv und passiv verwaltete Fonds. Abgebildet sind die «laufenden Kosten» der Retail-Tranche. Diesen Kostensatz tragen meist Privatinvestoren, die zum Beispiel aufgrund kleinerer Zeichnungsgrössen oft höhere Gebühren entrichten.

Die linken zwei Boxplots visualisieren die Gebühren für aktiv verwaltete, nachhaltige Aktienfonds. Der linke Boxplot zeigt, dass sich die laufenden Kosten nachhaltiger thematischer Aktienfonds mit einer aktiven Verwaltung in einer Bandbreite zwischen 0.3 bis 3.4 Prozent bewegen. Der Median-Kostensatz liegt bei 2.3 Prozent. Ein Viertel dieser Fonds verursacht laufende Kosten für Retail-Kunden von mehr als 2.7 Prozent, ein Viertel verfügt über Kostensätze von weniger als 1.8 Prozent.

Vergleichen wir diese Kosten mit denjenigen von nicht-thematischen Fonds, so werden deutliche Gebührenunterschiede sichtbar: Der Median der laufenden Kosten nachhaltiger nicht-thematischer Aktienfonds beläuft sich auf 1.8 Prozent. Damit liegen im nachhaltigen Fondsuniversum die Kosten thematischer Aktienfonds im Vergleich zu nicht-thematischen Aktienfonds rund 50 Basispunkte höher.

Auch im Fondsuniversum passiver Nachhaltigkeitsfonds können wir deutlich höhere Kostensätze für Themenfonds beobachten. Der Median der laufenden Kosten von passiven thematischen Nachhaltigkeitsfonds liegt bei 0.45 Prozent, während dieser Kostensatz bei nicht-thematischen Passivfonds bei 0.22 Prozent liegt. Es resultieren Kostenunterschiede von 23 Basispunkten, was fast dem doppelten Kostensatz entspricht.

Themenfonds sind allerdings nicht allein in der Kategorie der nachhaltigen Fonds teurer. Das beobachtete Phänomen zeigt sich ähnlich im Gesamtmarkt aller Fonds, der auch konventionelle Fonds umfasst. Dies zeigt eine Studie von Morningstar zu generell thematischen Investmentfonds in Europa.[2]

Wir finden drei Erklärungen dafür:

Erstens könnten sich aus dem proprietären Research-Ansatz höhere Kosten ergeben. Nachhaltig-thematische Fonds erfordern Analysekompetenzen, die über die klassische Sektor- und Regionenanalyse hinausgehen. Ähnlich wie Themenfonds im Allgemeinen, erfordern nachhaltige Themenfonds im Speziellen ein Tiefenwissen von Geschäften, Produkten und Services, das quer zu Industrien und Regionen steht und mit herkömmlichen Research-Strukturen nicht leicht abgedeckt werden kann.

Eine zweite Erklärung könnte sich auf eine geringere Wettbewerbsintensität im Segment der Themenfonds stützen. Themenfonds sind Spezialitätenfonds, sie differieren inhaltlich und konzeptionell auch innerhalb eines Themas untereinander teilweise stark. Dies verringert den Wettbewerb unter den Fonds und erlaubt den Anbietern einen erhöhten Spielraum bei den Gebühren.

Eine dritte Erklärung könnte sich aus der Zielgruppe thematischer Fonds ergeben. Themenfonds finden oft im Privatkundengeschäft Anklang. Sie können von Kundenberatern leicht erklärt und von Privatanlegern intuitiv gut verstanden werden. Nachhaltige Themenfonds bieten Privatinvestoren einen emotionalen oder wertebasierten Zusatznutzen. Möglicherweise sind Privatanleger deshalb weniger preissensibel als institutionelle Investoren. Fondsanbieter könnten versucht sein, diese zusätzliche Zahlungsbereitschaft abzuschöpfen und Teile der erhöhten Kosten aus Fondsvertrieb und thematischem Fondsresearch weiterzugeben.

Fazit:

Thematische nachhaltige Aktienfonds verlangen höhere Gebühren als nicht-thematische nachhaltige Aktienfonds. Dieses Muster überrascht nicht, es zeigt sich ähnlich bei konventionellen Themenfonds im Vergleich zu konventionellen Nicht-Themenfonds. Das Nutzenversprechen von Themenfonds – Partizipation an langfristigen, strukturellen Wachstumstrends basierend auf proprietärem Research – kann offenbar wertgenerierend überzeugen.

Quellen:

[1] Die Beiträge stützen sich auf die «IFZ Sustainable Investments Studien» 2017 bis 2020 sowie frühere Blog-Beiträge der Autoren. Die IFZ Sustainable Investments Studien sind gratis downloadbar: www.hslu.ch/sustainable. Die Studien werden von einer Vielzahl von Sponsoren unterstützt.

[2] Johnson, Ben/Lamont, Kenneth/Sotiroff, Daniel (2020) Global Thematic Funds Landscape – These funds have captured investors’ imagination and their assets, but buyers should beware. (Morningstar, Hrsg.).

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.