27. September 2021

Missbrauch bei Covid-19-Krediten – Ausmass, Erscheinungsformen, Bekämpfung

Von Susanne Grau

«Shiiiiiiittttttt, was frne skandal» – so titelten die Medien die Meldung zum Missbrauch der Covid-19-Kredite. Zitiert wurde aus einem Chatprotokoll von Mitarbeitenden einer grossen Schweizer Bank. Das Staatssekretariat für Wirtschaft SECO war am Puls, als die Kredite angelaufen sind und damit auch die Missbräuche zum Thema wurden. Wie ist dies in Erscheinung getreten, wie gross ist das Ausmass und wie wurde untersucht?

Rund 23 Anwesende liessen sich am Luncheon vom 22. September 2021 des Switzerland Chapters der Association of Certified Fraud Examiner (ACFE) von Martin Godel, stellvertretender Direktionsleiter Standortförderung und Leiter KMU-Politik, Staatssekretariat für Wirtschaft (SECO), und Andreas Scheibli, Assurance Director und Wirtschaftsprüfer bei PwC Schweiz, in die Covid-19-Kredite einführen.

Das System der Covid-19-Kredite

Zunächst blickte Martin Godel zurück auf den 20. März 2020 und zur damaligen Ankündigung des Massnahmenpakets des Bundes zur kurzfristigen Liquiditätsversorgung der Schweizer Wirtschaft. Mit der Anordnung der ausserordentlichen Lage durch den Bundesrat trat die Schweiz in die Pandemie ein – fast ein kriegsordnungsmässiger Zustand. Das Überleben der Firmen und die Verhinderung von Konkurswellen standen im Zentrum. Die Politik war bereit, dafür die Gelder zur Verfügung zu stellen – gemäss dem Motto «whatever it takes». Höchste Priorität hatte die Liquiditätsversorgung der Volkswirtschaft – die Vermeidung des Betrugs musste gezwungenermassen hinten anstehen. Bereits am 26. März 2020 konnten die ersten Covid-19-Kredite beantragt und ausbezahlt werden. Zuvor hatten das Eidgenössische Finanzdepartement (EFD) mit der Eidgenössischen Finanzverwaltung (EFV) und dem Staatssekretariat für internationale Finanzfragen (SIF) sowie das Eidgenössische Departement für Wirtschaft, Bildung und Forschung (WBF) mit dem SECO gerade mal drei Wochen Zeit, dies möglich zu machen – einmalig in der Schweizer Geschichte.

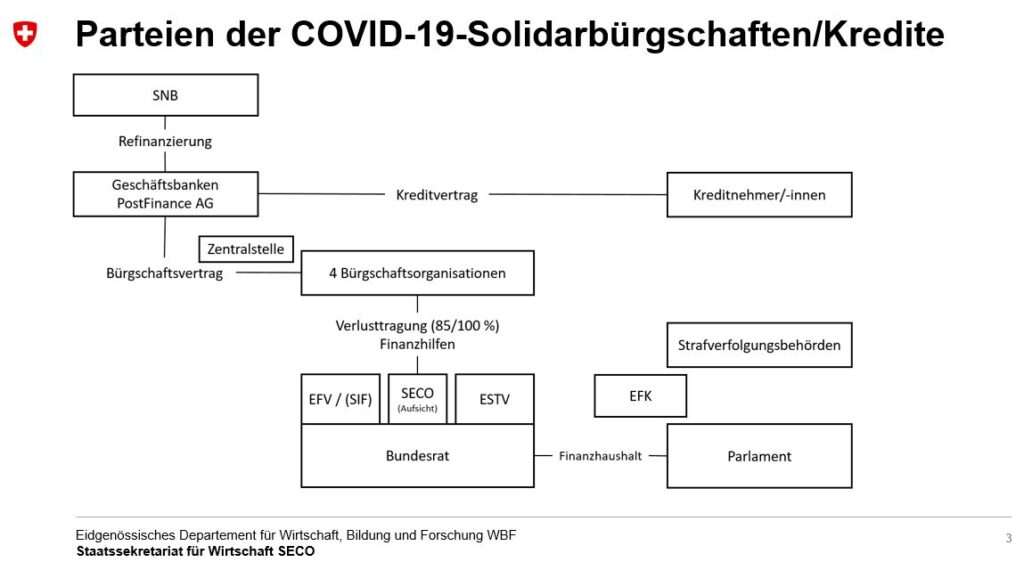

Über ein Kreditsystem, welches die Schweizerische Nationalbank refinanzierte, flossen die Kredite über die Banken direkt an die gesuchstellenden Firmen, verbürgt durch vier Bürgschaftsorganisationen.

Die Nachfrage in der Zeit vom 26. März 2020 bis 31. Juli 2020 war gigantisch. Das SECO musste sich vielen verschiedenen Herausforderungen stellen, dazu gehörte auch die Transparenz nach aussen. Auf einer eigens dafür ins Leben gerufenen Website präsentierte die Behörde der interessierten Öffentlichkeit die relevanten Informationen und Daten rund um die Covid-19-Überbrückungskredite für Unternehmen. Demnach wurden bis zum 15. September 2021 insgesamt 137’850 Kredite mit einem Gesamtvolumen von 16,9 Milliarden Schweizer Franken gewährt. Es gilt zu beachten, dass die Seite laufend aktualisiert wird. Der überwiegende Teil, 83,3 Prozent der Kredite, ging an Mikrofirmen mit 0 bis 9 Angestellten und einem darauf entfallenden Kreditvolumen von 7,6 Milliarden Schweizer Franken.

Im zweiten Teil beleuchtete Andreas Scheibli die Rolle von PwC Schweiz im Zusammenhang mit den Covid-19-Krediten. Das Prüfungs- und Beratungsunternehmen amtete als gesetzliche Zentralstelle der Bürgschaftsorganisationen und koordinierte das Zusammenwirken der verschiedenen am Kreditsystem teilnehmenden Parteien. In Spitzenzeiten waren 120 Leute gleichzeitig im Einsatz, welche den mittlerweile fast vollständig automatisierten Prozess betreuten. Eine der Herausforderungen bestand darin, die vielen fotografierten Dokumente einzuscannen und maschinell lesbar zu machen.

Die Zentralstelle der Bürgschaftsorganisationen unterstützte nach dem Ablauf des Covid-19 Kreditprogramms die Bürgschaftsorganisationen bei detektiven Kontrollen. Die Eidgenössische Finanzkontrolle verglich den Umsatz gemäss Mehrwertsteuerabrechnung mit dem deklarierten Umsatz der Kreditvereinbarung. Bei wesentlichen Unstimmigkeiten stimmte die Zentralstelle der Bürgschaftsorganisationen den Umsatz mit der Jahresrechnung des Kreditnehmenden ab. Interessant: Dieses Vorgehen offenbarte bei gewissen Unternehmen teilweise Mängel, welche bisher niemandem aufgefallen waren, beispielsweise die fehlende Mehrwertsteuer-Unterstellung trotz gesetzlicher Pflicht.

Missbrauchsbekämpfung

Das massgebende Kernmerkmal zur Identifizierung eines Unternehmens ist seine Unternehmens-Identifikationsnummer (UID). Im öffentlichen UID-Register kann diese jederzeit abgerufen und kontrolliert werden. Bei der Missbrauchsbekämpfung gaben Unklarheiten bei der UID-Nummer erste Hinweise auf mögliches Missbrauchsverhalten. Was aber zu einem grossen Teil überhaupt erst den Betrug ermöglichte, war der Umstand, dass die kreditvergebenden Banken bis zu einem gewissen Schwellenwert, ausser den üblichen regulatorischen Prüfungen wie beispielsweise der Identifikation des wirtschaftlich Berechtigten, keine zusätzliche Prüfpflicht hatten – Priorität hatte die Geschwindigkeit der Liquiditätsversorgung. Trotzdem kam es gemäss Godel zu deutlich weniger Missbrauch als zu Beginn angenommen. Eine Anwaltskanzlei prüfte schliesslich die einschlägigen Verdachtsfälle und reichte, wo angebracht, Strafklage ein. Bis zum 15. September 2021 waren 100 Strafverfahren mit «Schuld» abgeschlossen, was 0,07 Prozent aller Kredite betrifft.

Lessons Learned

Gemäss Godel spielte die Digitalisierung bei der Bearbeitung, Kontrolle und Missbrauchsbekämpfung der Covid-19-Kredite eine zentrale Rolle. Je mehr die Prozesse und Daten digitalisiert sind, desto mehr kann Betrug schon zu Beginn der Prozesse verhindert werden. Der digitalisierte Abgleich einschlägiger Informationen in den Datenbanken der Eidgenössischen Steuerverwaltung (ESTV) und der Datenbank der Bürgschaftsorganisationen vereinfachte den Prozess erheblich. Dividenden werden beispielsweise automatisch entdeckt, weil es wiederum zu einem Match mit der Datenbank der Eidgenössischen Finanzkontrolle (EFK) kommt. Wäre im Falle der Covid-19-Kredite eine elektronische Identität vorgelegen, hätte Betrug noch besser frühzeitig ausgeschlossen werden können.

Im Anschluss an die beiden Vorträge fand eine rege und interessierte Fragerunde statt, in welcher die beiden Redner kompetent Red und Antwort standen. Die Diskussionen gingen teilweise beim anschliessenden Mittagessen weiter.

Der nächste Beitrag auf dem Blog Economic Crime erscheint nach den Herbstferien am 18. Oktober 2021.

Autorin: Susanne Grau

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.