29. November 2021

Insiderhandel und Marktmanipulation – Die Schlinge für Missbräuche zieht sich zu

Die Gangart gegen Personen, die vertrauliches Wissen zu ihrem Vorteil ausnutzen, ist spürbar härter geworden: Die Eidgenössische Finanzmarktaufsicht (FINMA) und die Bundesanwaltschaft haben vermehrt Insidertrader im Visier. Dank besseren technischen Möglichkeiten werden Fälle von Insiderhandel und Marktmanipulation immer häufiger sichtbar. Damit zieht sich die Schlinge für Marktmissbräuche zu.

Von Daniel S. Weber und Loris Baumgartner

Noch vor wenigen Jahren galten Insiderhandel und Marktmanipulation als «Kavaliersdelikte». Die Zahl der Untersuchungen war angesichts der Grösse des Schweizer Marktes vergleichsweise gering. Obwohl hierzulande bereits 2013 die Insiderregeln verschärft wurden, war die Durchsetzung in der Vergangenheit eher nachlässig. Heute ist Insiderhandel längst kein Kavaliersdelikt mehr, was verschiedene prominente Fälle in jüngster Zeit eindrücklich zeigen. Insbesondere dank besseren technischen Möglichkeiten werden Fälle von Insiderhandel und Marktmanipulation häufiger sichtbar. So setzt beispielsweise die SIX Exchange Regulation seit September 2020 die Applikation «Prometheus» zur Handelsüberwachung beziehungsweise zur Bekämpfung des Insiderhandels ein. Die Applikation setzt auf Zukunftstechnologien wie künstliche Intelligenz, Big Data und Machine Learning.

Insider im Visier

Ein Insiderfall, der schweizweit für Schlagzeilen gesorgt hat – und weiterhin sorgt –, ist die Affäre um den bekannten Verwaltungsrat und sogenannten «Sanierer der Nation» Hans Ziegler. Er wurde in der Vergangenheit unter anderem bei der Erb-Gruppe, OC Oerlikon oder Charles Vögele als Sanierer eingesetzt. Zuletzt war er Verwaltungsrat von Schmolz + Bickenbach und OC Oerlikon. Ziegler ging wenig zimperlich vor. Er soll in den Jahren 2013 bis 2016 wiederholt und systematisch Insiderwissen missbraucht haben, um mit eigenem Geld über ein Trading-Konto auf Kursbewegungen zu spekulieren. Die FINMA verfügte im Juni 2017 für unrechtmässig erzielte Gewinne die Rückzahlung von 1,4 Millionen Schweizer Franken betreffend elf Einzelfälle bei sechs verschiedenen Titeln, wogegen sich Ziegler beim Bundesverwaltungsgericht beschwerte. Dieses bestätigte im Juli 2018 die Vorwürfe, reduzierte aber den einzuziehenden Gewinn auf 1,28 Millionen Schweizer Franken. Aus dem Gerichtsurteil geht hervor, dass Ziegler dank einem Kontakt bei einer Beratungsgesellschaft informiert gewesen sei, wann bei welchem Unternehmen eine Übernahme bevorstand. Entsprechend soll er sich über Aktien- und Derivatekäufe positioniert und entsprechende Kursgewinne eingestrichen haben. Im Juni 2021 hat das Bundesstrafgericht in Bellinzona Ziegler in der gleichen Angelegenheit zu einer bedingten Freiheitsstrafe von 24 Monaten verurteilt, wobei die Bundesanwaltschaft fünf Jahre forderte. Das Gericht hat Ziegler des mehrfachen wirtschaftlichen Nachrichtendienstes, der Verletzung des Geschäftsgeheimnisses und des mehrfachen Insiderhandels für schuldig erklärt. Zusätzlich zur Freiheitsstrafe wurde eine Busse von 10’000 Schweizer Franken ausgesprochen und Ziegler muss eine Ersatzforderung von 770’000 Schweizer Franken leisten. Ziegler hat das Urteil an die nächste Instanz weitergezogen.

In einem anderen Fall hat das Bundesstrafgericht im Mai 2021 den ehemaligen CEO der BZ Bank vom Vorwurf des «Ausnützens vertraulicher Tatsachen» freigesprochen. Die Bundesanwaltschaft hat gegen das ergangene Urteil beim Bundesstrafgericht Berufung angemeldet. Konkret ging es um umstrittene Handelsaktivitäten in Zusammenhang mit der Aktie einer Zürcher Softwarefirma. Die Bundesanwaltschaft hatte im letzten Herbst Anklage gegen den Ex-Bankchef erhoben, nachdem dieser ihren Strafbefehl nicht akzeptiert hatte. Dem strafrechtlichen Verfahren war eine aufsichtsrechtliche Untersuchung der FINMA vorausgegangen. Die FINMA sprach dabei öffentlich von einem «schweren Fall von Insiderhandel» und belegte den Ex-BZ-Banker Anfang 2020 mit einem mehrjährigen Berufs- und Tätigkeitsverbot sowie einem Gewinneinzug von 730’000 Schweizer Franken. Der Entscheid der FINMA wurde vom BZ-Banker beim Bundesverwaltungsgericht angefochten und ist dort noch hängig.

Namentlich die FINMA hat vermehrt Insider im Visier, wobei verschiedene Treiber auszumachen sind. Einerseits arbeiten Aufsichtsbehörden verstärkt international zusammen, weshalb mehr Meldungen von ausländischen Behörden bei der FINMA eingehen. Andererseits geben hiesige Banken und Effektenhändler vermehrt Hinweise auf mögliche Insidergeschäfte. Die Fälle der FINMA führen auf der anderen Seite zu einer Zunahme von entsprechenden Strafverfahren bei der Bundesanwaltschaft.

Marktmissbrauch aus aufsichtsrechtlicher Perspektive

Ein Insidertrader ist, wer eine Insiderinformation (1) dazu ausnützt, Effekten, die an einem Handelsplatz in der Schweiz zum Handel zugelassen sind, zu erwerben, zu veräussern oder daraus abgeleitete Derivate einsetzt, oder (2) anderen mitteilt, oder (3) dazu ausnützt, einem anderen eine Empfehlung zum Erwerb oder zum Verkauf von in der Schweiz zum Handel zugelassene Effekten oder daraus abgeleitete Derivate abgibt. Die Insiderinformation ist eine vertrauliche Information, deren Bekanntwerden geeignet ist, den Kurs von Effekten, die an einem Handelsplatz oder einem DLT-Handelssystem mit Sitz in der Schweiz zum Handel zugelassen sind, erheblich zu beeinflussen.

Der aufsichtsrechtliche Tatbestand des Insiderhandels ist in Artikel 142 des Finanzmarktinfrastrukturgesetzes (FinfraG) geregelt und gibt der FINMA die Möglichkeit, gegen sämtliche Personen aufsichtsrechtliche Massnahmen gemäss dem Finanzmarktaufsichtsgesetz (FINMAG) zu verfügen. Die Zuständigkeit der FINMA ist im Bereich des Insiderhandels und der Kursmanipulation nicht beschränkt auf die der FINMA-Regulierung unterstellten und prudenziell beaufsichtigten Personen und Institute. Damit kann die FINMA grundsätzlich gegen jede fehlbare Person vorgehen und Massnahmen verfügen. Die Grundlage dazu findet sich neben dem FinfraG und der Finanzmarktinfrastrukturverordnung (FinfrafV) auch im FINMA Rundschreiben 2013/8 «Marktverhaltensregeln». Damit verfügt die FINMA über eine allgemeine Markaufsicht für Marktmissbräuche durch Insiderhandel oder Kursmanipulationen. Die möglichen Massnahmen der FINMA umfassen beispielsweise den Erlass einer Feststellungsverfügung, die öffentliche Publikation derselben sowie die Einziehung des unrechtmässigen Gewinns. So hat in den Fällen von Hans Ziegler und des BZ-Bankers auch die FINMA und nicht nur die Bundesanwaltschaft den unrechtmässig erwirtschafteten Gewinn eingezogen.

Bei Bewilligungsträgern und ihren Angestellten verfolgt die FINMA neben Verstössen am schweizerischen Effektenmarkt auch schwere Marktmissbräuche auf ähnlichen Märkten im In- und Ausland.

Die Abklärungen der FINMA werden namentlich aufgrund von Anzeigen der Börsen, durch Hinweise aus der laufenden Aufsicht oder von ausländischen Aufsichtsbehörden sowie aufgrund eigener Marktbeobachtung ausgelöst. Die FINMA koordiniert ihr Vorgehen mit der Bundesanwaltschaft, die für die Verfolgung von Verletzungen der strafrechtlichen Marktmissbrauchsbestimmungen zuständig ist.

Marktmissbrauch aus strafrechtlicher Perspektive

Mit Artikel 154 FinfraG existiert eine spiegelbildliche Strafnorm zur aufsichtsrechtlichen Regelung des Insiderhandels. Der Straftatbestand unterscheidet drei verschiedene Deliktskategorien:

- Primärinsider: Wer als Mitglied des Verwaltungsrates oder der Geschäftsleitung, als Grossaktionär oder aufgrund einer bestimmten Tätigkeit eines Emittenten Zugang zu einer Insiderinformation erhält, wird als Primärinsider mit Geldstrafe oder Freiheitsstrafe bis zu drei Jahren bestraft, wenn er die Insiderinformation zu einem Vermögensvorteil für sich selbst oder eines anderen zum Erwerb oder zur Veräusserung von Effekten oder Derivaten ausnützt oder einem anderen mitteilt. Mit Freiheitsstrafe bis zu 5 Jahren wird bestraft, wer durch eine vorgenannte Handlung einen Vermögensvorteil von mehr als 1 Million Schweizer Franken erwirtschaftet (qualifizierter Tatbestand).

- Sekundärinsider: Wer sich oder einem anderen einen Vermögensvorteil verschafft, indem er eine Insiderinformation, welche er von einem Primärinsider erhalten hat, durch den Erwerb oder die Veräusserung von Effekten oder Derivaten ausnutzt, wird mit Freiheitsstrafe bis zu einem Jahr oder Geldstrafe bestraft.

- Tertiärinsider: Wer nicht Primär- oder Sekundärinsider ist, sich aber dennoch einen Vermögensvorteil durch das Ausnützen einer Insiderinformation verschafft, indem Effekten oder Derivate erworben oder veräussert werden, wird als sogenannter Tertiär- oder Zufallsinsider mit Busse bis zu 10’000 Schweizer Franken bestraft.

Da die aufsichtsrechtlichen und die strafrechtlichen Tatbestände von Insiderhandel und Kursmanipulation weitgehend deckungsgleich sind, stimmt sich die FINMA laufend und bereits im frühen Abklärungsstadium mit der Bundesanwaltschaft ab.

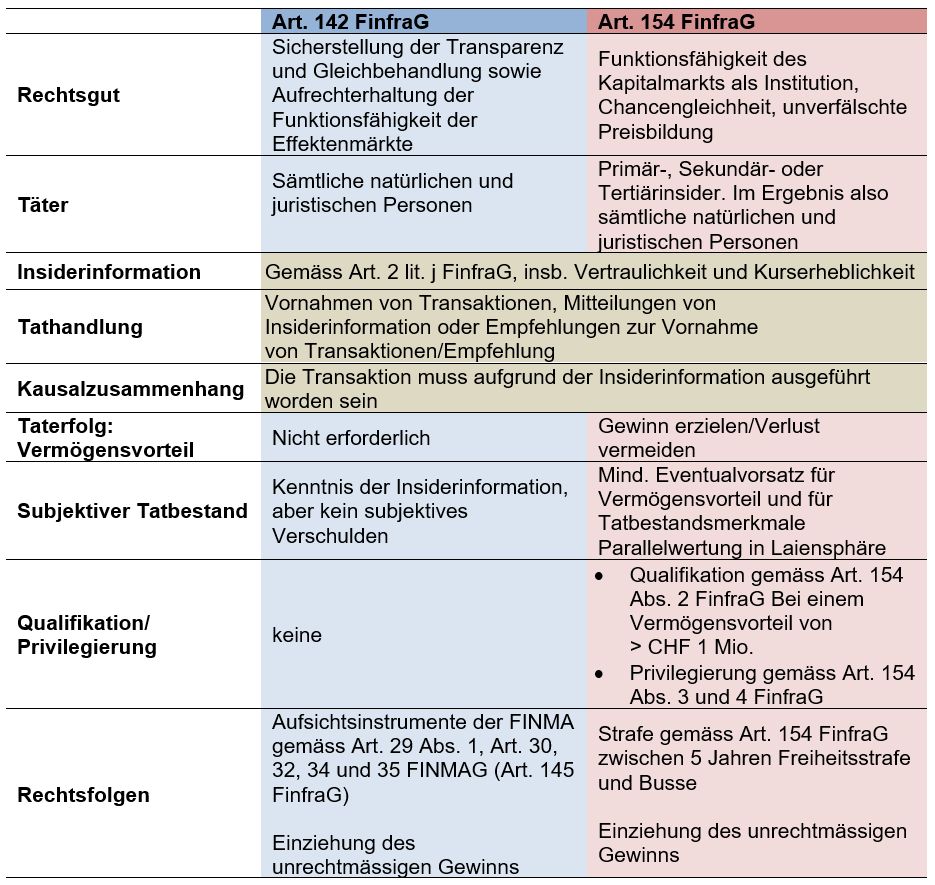

Eine tabellarische Übersicht zum Vergleich des aufsichtsrechtlichen Tatbestands gemäss Artikel 142 FinfraG und des strafrechtlichen Tatbestands gemäss Artikel 154 FinfraG stellt sich wie folgt dar:

Der Insidertatbestand nach Artikel 154 Absatz 4 FinfraG (Tertiärinsider) weist einige rechtliche Besonderheiten auf, von denen es an dieser Stelle zwei hervorzuheben gilt. Der Straftatbestand ist als Übertretung ausgestaltet, da lediglich eine Busse als Sanktion angedroht ist. Dennoch berechtigt der Verdacht der Strafverfolgungsbehörden auf das Vorliegen einer strafbaren Handlung gemäss dem Tertiärinsiderhandelsstraftatbestand zur Anordnung einer Telefonüberwachung. Diese Überwachungsmassnahme differenziert dabei nicht zwischen den verschiedenen Unterscheidungen des Insiderhandels. Es handelt sich beim Tertiärinsider wohl um den einzigen Übertretungsstraftatbestand des Schweizerischen Rechts, welcher zum Abhören von Telefonen berechtigt. Diese Möglichkeit der Telefonüberwachung wird durch die Bundesanwaltschaft als zuständige Strafverfolgungsbehörde sodann auch rege genutzt. Die Anordnung einer Telefonüberwachung wird standardmässig angeordnet, wenn bei einem Tertiärinsider der Verdacht besteht, dessen (Primär-)Insiderquelle auffinden zu können.

Schliesslich bleibt in Bezug auf den Tatbestand des Tertiärinsiders anzumerken, dass aus strafrechtlicher Sicht «lediglich» eine Busse bis zu 10’000 Schweizer Franken möglich ist, die Vermögenseinziehung des durch den Insiderhandel unrechtmässigen Gewinnes hingegen nach oben offen ist und einzig durch den Betrag des unrechtmässigen Gewinnes limitiert wird. So kommt es häufig vor, dass eine Person per Strafbefehl des Tertiärinsiderhandels schuldig gesprochen und mit einer Busse von 5’000 Schweizer Franken bestraft wird, damit ein Strafregistereintrag möglich ist, jedoch ein unrechtmässiger Gewinn von einigen hunderttausend Franken eingezogen wird. Die Einziehung des unrechtmässigen Gewinns gilt auch für den Primär- und Sekundärinsider, wie auch für die Kursmanipulation, jedoch handelt es sich dabei um Vergehen und Verbrechen und das Missverhältnis zwischen Sanktion und Einziehung ist weniger offensichtlich. Beim Tertiärinsider stellt somit die Einziehung die eigentliche Sanktion dar.

Unternehmensinterne Massnahmen zur Verhinderung von Marktmissbrauch

Die Verhinderung des Missbrauchs von Insiderinformationen stellt grundsätzlich ein anerkanntes Ziel in der Unternehmenswelt dar. Unternehmen und seine Mitarbeitenden dürfen vertrauliche Informationen über (Kunden-)Transaktionen nicht für Eigengeschäfte verwenden. Untersagt sind etwa das Vorlaufen («Front Running»), Mitlaufen («Parallel Running») oder Anhängen («After Running»). Eigengeschäfte von Mitarbeitenden sind deshalb auf geeignete Weise zu überwachen. Die entsprechenden Regeln sowie deren Durchsetzung bilden Bestandteil des unternehmensinternen Compliance-Frameworks.

Gemäss FINMA Rundschreiben 2013/8 «Marktverhaltensregeln» müssen Unternehmen verschiedene Massnahmen zur Überwachung der Mitarbeitergeschäfte vorsehen. Diese Massnahmen müssen geeignet sein, den Missbrauch von Insiderinformationen für eigene Transaktionen der Mitarbeiter zu verhindern beziehungsweise aufzudecken. In Frage kommen namentlich folgende Massnahmen:

- Handels- und Halteverbote

- Ausschliessliche Abwicklung privater Finanzanlagen über den Arbeitgeber

- Haltefristen

- Genehmigungsvorbehalte

Fazit

Zusammenfassend ist festzuhalten, dass Insiderhandel und Marktmissbrauch keine «Kavaliersdelikte» mehr sind. Die aufsichts- und strafrechtliche Verfolgung des Insiderhandels wurde in den letzten Jahren intensiviert und es finden sich mittlerweile zahlreiche Entscheide, beziehungsweise Urteile.

Für Unternehmen bedeutet dieser Ausbau, dass die Implementierung von geeigneten Compliance-Massnahmen zur Verhinderung von Marktmissbrauch zentral wird. Dazu gehört namentlich eine geeignete Überwachung seiner Mitarbeitenden. Privatpersonen sollten hingegen bei «heiklen» Transaktionen, welche den Verdacht auf Insiderhandel erwecken könnten, rasch und zweckmässig handeln, schliesslich könnte bereits das eigene Telefon abgehört werden. Der Beizug einer anwaltlichen Vertretung dürfte spätestens dann unumgänglich sein.

Über die Autoren

Autor: Daniel S. Weber

Autor: Loris Baumgartner

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.