22. April 2019

Steuerertragsbudgetierung bei Gemeinwesen: Prognoserisiken oder Budgetmanipulation?

Von Margrit Keller

Bei den Jahresrechnungen von Kantonen und Gemeinden interessiert in erster Linie die Höhe der effektiven Steuereinnahmen. Unerwartet hohe Abweichungen zum Budget werfen Fragen nach dem «Warum» auf: Haben sich die politisch Verantwortlichen verschätzt? Waren unvorhersehbare / zufällige Ereignisse Schuld? Oder wurde gar «getrickst», um sich so einen Vorteil zu verschaffen?

Welche Bedeutung haben Budgets von Gemeinwesen?

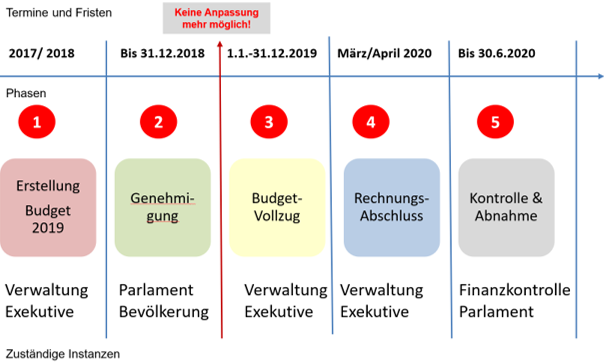

Das Budget eines Gemeinwesens wird durch die Verwaltung erstellt, durch die Exekutive verabschiedet und zur Prüfung und rechtskräftigen Genehmigung an die Exekutive (Parlament / Bevölkerung) überwiesen.

Das Budget wird nach seiner Genehmigung zu einem rechtskräftigen Ausgabenbeschluss. Die budgetierten Ausgaben dürfen von der Verwaltung und Exekutive getätigt und die Erträge generiert werden. Damit haben die Budgetunterlagen Urkundencharakter (Art. 110 StGB Abs. 4). Eine vorsätzliche und/oder fahrlässige Falschdarstellung von entscheidrelevanten Fakten erfüllt somit grundsätzlich den Tatbestand der Urkundenfälschung (Art. 251 StGB und/oder Art. 317 StGB). Beim Rechnungsabschluss muss die Exekutive gegenüber der Finanzkontrolle und dem Parlament Rechenschaft über die Abweichungen zum Budget ablegen.

Der Steuerertrag als wichtigste Einnahmeposition im Kantons- und Gemeindebudget

Die Steuerertragsbudgetierung ist ein zentrales Element bei der Erstellung des Budgets eines Gemeinwesens. Mit einem Anteil von durchschnittlich über 60 Prozent am Gesamtertrag sind die Steuereinnahmen die entscheidende Schlüsselgrösse. Wegen der Unsicherheit der realen konjunkturellen und wirtschaftlichen Entwicklung ergeben sich jedoch erhebliche Unsicherheiten. Grössere Abweichungen zu den effektiven Steuereinnahmen ziehen in der Regel auch mediale Aufmerksamkeit mit sich. So wirft beispielsweise die Tageswoche vom 15.10.2015 den verantwortlichen Politikern offen Trickserei, Versagen und Unfähigkeit vor.

Erstellen von Steuerertragsprognosen – Ein Blick in die Zukunft

Ziel der Steuerertragsprognose ist, dass diese möglichst genau mit den im nächsten Jahr effektiv erzielten Steuereinnahmen übereinstimmt. Die Herausforderung besteht darin, die Veränderungen der wichtigsten Einflussfaktoren auf den Steuerertrag möglichst zuverlässig einzuschätzen.

Neben der konjunkturellen und wirtschaftlichen Entwicklung beeinflussen insbesondere auch die Entwicklung der Wohnbevölkerung (Wachstum, Einkommen) die Höhe der zu erwartenden Steuereinnahmen. Die Steuern der Unternehmen werden auf den Unternehmensgewinnen erhoben. Diese verhalten sich jedoch sehr volatil. Sie sind abhängig vom jeweiligen Geschäftsverlauf, aber auch von unternehmerischen Entscheiden (z.B. Gewinnpolitik, Standortwahl, Steueroptimierungsstrategie, etc.).

Grenzen von Steuerertragsprognosen

Auch mit der besten Steuerertragsprognose lässt sich nicht mit absoluter Genauigkeit vorhersagen, wie sich die Zukunft effektiv entwickeln wird und inwieweit sich die getroffenen Annahmen erfüllen.

So können unvorhersehbare Ereignisse (z.B. Wegzug/Tod des Hauptsteuerzahlers, Firmenschliessungen, Steuersitzverlegungen, Währungsschwankungen, politische Ereignisse, usw.) die Prognose vollkommen umstossen.

Hinzu kommt, dass der im Budget eingestellte Steuerertrag nicht zwingend mit der von den Steuerspezialisten erstellten fachlichen Steuerertragsprognose übereinstimmen muss. Es steht der Exekutive, aber auch der Legislative, grundsätzlich frei, diese Werte nach eigenem Ermessen zu «korrigieren» und einen davon abweichenden Wert zu beschliessen.

Prognosefehler oder strafrechtlich relevante Budget-Manipulation?

Grundsätzlich beginnt eine strafrechtliche Manipulation des Steuerertrages (Urkundenfälschung im Sinne von Art. 251 StGB, bzw. Art. 317 StGB) erst dort, wo die Steuerertragsprognose in den Budgetunterlagen absichtlich verfälscht wird. Dies mit dem Ziel, sich dadurch einen unrechtmässigen Vorteil (z.B. Sicherung der Wiederwahl, Verhinderung von Ausgabenkürzungen und Anpassungen des Steuerfusses, usw.) zu verschaffen.

Bei einer unsystematisch und methodisch mangelhaft erstellten Steuerertragsprognose, die nicht dokumentiert und nicht nachvollziehbar ist, lässt sich eine absichtliche Falschdarstellung des Steuerertrages in den Budgetunterlagen kaum beweisen. Auf politischer Ebene kann ein öffentlich geäusserter Verdacht der Manipulation und/oder Unfähigkeit gegen einen verantwortlichen Politiker durchaus ausreichen, dass dieser «freiwillig» zurücktritt.

Massnahmen zur Reduktion der Risiken von Budgetierungsfehlern und Manipulationen

Durch die Verwendung eines geeigneten, standardisierten Prognosemodells lassen sich die Risiken methodisch-handwerklicher Fehler bei der Erstellung der Steuerertragsprognose reduzieren und Transparenz schaffen. Die Einführung zusätzlicher Qualitätssicherungsmassnahmen und eine Ergänzung des bestehenden IKS stellen eine frühzeitige Entdeckung von Fehlern sicher und erschweren eine absichtliche Falschdarstellung des Steuerertrages im Budget.

Download Template Risikoreduktion

Die Massnahmen zur Risikoreduktion liegen als Template für einen einfach umzusetzenden, standardisierten Budgetierungsprozess vor. Dieser kann mit geringem Aufwand an die individuellen Bedürfnisse eines Gemeinwesens angepasst und zeitnah umgesetzt werden.

- Risiken und deliktische Handlungen im Budgetierungsprozess

- Massnahmenblätter zur Risikoreduktion

- Standardprozess mit Massnahmen zur Risikoreduktion

Autorin: Margrit Keller

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.