18. Oktober 2021

Chatbots – Was können sie und wo können wir mit ihnen chatten?

Chatbots sind in der Finanzwelt schon längst keine Seltenheit mehr. Doch wo bringen sie auch wirklich Mehrwerte und was sagen die Kunden dazu? Dieser Blogbeitrag beschreibt die häufigsten Anwendungsfelder von Chatbots, verknüpft mit Beispielen von Schweizer Banken und zeigt erste Findings aus der kommenden IFZ Studie “Conversational Banking“.

Genauso wie WhatsApp aus dem Privatleben kaum noch wegzudenken ist, sind auch Conversational User Interfaces (Chat-Interfaces) schon fast ein Muss für jedes Finanzunternehmen. Während im Privatleben jedoch meist noch zwischen Menschen gechattet wird, sitzen beim Chatten mit Unternehmen mehr und mehr Chatbots auf der Seite der Unternehmen. Durch den Einsatz von Chatbot ermöglichen Finanzunternehmen ihren Kunden eine automatisierte Kommunikation rund um die Uhr.

Im heutigen Blog-Beitrag werde ich einen Einblick in die vielfältigen Einsatzmöglichkeiten, Vorteile und Limiten von Chatbots geben. Zudem zeige ich einige Beispiele von Schweizer Banken, die Chatbots mehr oder weniger erfolgreich im Einsatz haben.

Was können Chatbots und wo können wir mit ihnen chatten?

1) Dialoge automatisieren

Grundsätzlich gilt: Es lohnt sich immer dann über den Einsatz von Chatbots nachzudenken , wenn Dialoge automatisiert werden können, weil die Fragen und Antworten vorhersehbar sind und wiederholend auftreten.. Üblicherweise kommen vor allem im Kundenservice eine Vielzahl an wiederkehrenden Fragen rund um Themen wie zum Beispiel “Karte verloren”, “PIN vergessen”, oder “Limite erhöhen” vor. Alle diese Fragen können mit einem Chatbot automatisiert beantwortet werden. Finanzunternehmen profitieren an dieser Stelle vor allem von einer gesteigerten Effizienz im Kundenservice, da eine Vielzahl der täglichen Anfragen nun automatisiert und ohne menschliche Mitarbeitende rund um die Uhr bearbeitet werden können. Für Kundinnen und Kunden führt dies vermehrt zur Zufriedenheitssteigerung, weil diese rund um die Uhr Antworten auf ihre dringenden Fragen bekommen und nicht in einer Warteschleife, wie es beispielsweise bei einer Telefon-Hotline der Fall ist, warten müssen.

Wichtig dabei ist, dass die Chatbots die Nutzerinnen und Nutzer nicht verärgern, sondern ihnen wirklich helfen können. Viele Chatbots verfügen nur über sehr kleine Datenbanken und haben somit Mühe die Useranfrage richtig einzuordnen und zu beantworten. In diesem Zusammenhang fallen oft die Begriffe KI-Chatbot und regelbasierte Chatbots. KI steht für künstliche Intelligenz und bedeutet, dass der Chatbot über eine KI verfügt, die es möglich macht, aus freien Usereingaben die Absicht der Kunden zu verstehen und eine Antwort zu generieren. Dies setzt aber eine ausreichend hohe Datengrundlage mit so genannten Trainingssätzen voraus. Die Alternative zu den KI-Chatbots sind regelbasierte Chatbots. Hier werden die User von dem Chatbot durch einen zuvor vordefinierten Gesprächsablauf geführt und können lediglich mit Buttons die Richtung des Gesprächs steuern. Freitexteingaben sind hier nicht möglich. Die Entscheidung ob mit oder ohne KI hängt vom Usecase und den eingesetzten Ressourcen ab und lässt sich nicht für jedes Unternehmen gleich beantworten.

Neben der angemessenen technologischen Ausgestaltung der Chatbots ist auch das Erwartungsmanagement bei Conversational Interfaces ein grosser Erfolgsfaktor. Wenn der Chatbot oder das Unternehmen zu hohe Erwartungen wecken, kann der Chatbot nie zu einer Zufriedenheit führen. Häufig empfiehlt es sich, den Chatbot zunächst nur für einen eingeschränkten Themenbereich anzubieten und dies auch den Nutzerinnen und Nutzern entsprechend zu kommunizieren. Ganz nach dem Motto “weniger ist mehr”, sollte besser ein Themengebiet umfassend abgedeckt werden, anstatt viele Themengebiete lückenhaft.

Aus der Praxis – bei der Raiffeisen

In der Schweiz hat die Raiffeisen Gruppe kürzlich den Chatbot “Tina” gelauncht. Tina ist ein regelbasierter Chatbot, bei dem User keine freien Fragen stellen können, sondern lediglich mit Buttons durch das Gespräch geführt werden. Tina hilft bei allen Fragen rund um Raiffeisen Twint. Ihre Zielgruppe sind zum einen Kunden, die Twint bereits nutzen und nun eine Frage haben, sowie User, die noch kein Twint haben, sich aber für die Nutzung und die Vorteile des Angebots interessieren. Für den Chatbot zur Entlastung des Kundenservices wurde bewusst ein Usecase gewählt, der eine Vielzahl der Fragen, die täglich im Callcenter ankommen, abdeckt und sich gleichzeitig sehr themenspezifisch einschränken lässt.

Aus internen Angaben von Raiffeisen Mitarbeitern habe ich gehört, dass der Chatbot sehr gut genutzt wird und das Feedback auch durchaus positiv ist. Bislang lässt sich aber nicht eindeutig zeigen, dass der Chatbot auch zu einer Reduzierung der Anrufe im Kundencenter geführt hat. Das Chatbot-Team der Raiffeisen sieht in diesem ersten Chatbot Use Case aber vor allem einen wichtigen Meilenstein auf dem Weg zu weiteren Chatbots in der Raiffeisen Welt.

2) Prozesse automatisieren

Das Beantworten von wiederholenden Fragen durch den Chatbot führt bei den meisten Unternehmen zu einer Steigerung der Effizienz des Kundenservices. Zu noch mehr Effizienzsteigerung kommt es dann, wenn der Chatbot nicht nur Fragen beantwortet, sondern auch gleich Prozesse auslöst und diese automatisiert bearbeitet. Sofern es sich um wiederholende Prozesse handelt, bei denen lediglich eine Schnittstelle zwischen Chatbot und weiteren Systemen benötigt wird, bietet sich die Automatisierung der Prozesse an. Der Chatbot bietet hier lediglich das Conversational User Interface an, die weiteren Prozesse im Hintergrund laufen dann in der Regel auf anderen Systemen. Beispiele für solche Prozessautomatisierungen sind das Verschicken von Dokumenten, das Zurücksetzen des PINs, das Vereinbaren von Beratungsterminen u.v.m.

Aus der Praxis bei PostFinance

In der Schweiz gilt vor allem PostFinance als Vorreiter für Chatbots in der Bankenwelt. Vor über vier Jahren hat die Bank ihren ersten textbasierten Chatbot auf der Webseite gelauncht. Im Laufe der Jahre haben sie festgestellt, dass sie mit dem klassischen textbasierten Chatbot zwar die Zahl der Anrufe im Callcenter reduzieren können, doch es bleiben noch eine Vielzahl von Kunden, die gar nicht mit einem Chatbot schreiben möchten. Die Bank ging daraufhin einen Schritt weiter und hat ihren ersten Voicebot entwickelt. Dieser ist per Telefon erreichbar und kommuniziert mit den Kunden von PostFinance in gesprochener Sprache. Damit der neue digitale Kollege dem Callcenter auch wirklich Arbeit abnehmen kann, gibt er nicht nur Auskunft, sondern kann sogar vereinzelte Prozesse auslösen. Kunden können so beispielsweise Kontoauszüge und Zins- und Saldoausweise vollautomatisch via Voicebot nachbestellen.

PostFinance hat während der Transformation von Text- zu Voicebot für sich gelernt, dass eine einheitliche Dialog-Engine langfristig die richtige Lösung ist. So werden alle Intents (Nutzer-Absichten, die der Bot verstehen soll) zunächst in einer gemeinsamen Dialog-Engine gesammelt und anschliessend für die Kanäle Text bzw. Voice leicht modifiziert.

Die Zahlen zeigen, dass der Ansatz der Post Finance in die richtige Richtung geht. Im März 2021 hat der Voicebot 8‘538 Anrufe automatisch beantwortet. Parallel dazu hat der textbasierte Chatbot 176‘098 Anfragen schriftlich beantwortet. Diese Zahlen müssen in Relation zu den restlichen 195‘286 Anrufen, die von menschlichen Mitarbeitern bearbeitet wurden, gesetzt werden.

3) Als Push-Kanal zum Kunden

Erste Laborexperimente zeigen, dass Chatbots zum Teil die besseren “Verkäufer” sind, verglichen mit einem klassischen Kundenberater respektive einer klassischen Kundenberaterin. Erste Studien deuten darauf hin, dass Kundinnen und Kunden einem Chatbot weniger “Eigeninteresse” in der Beratung unterstellen, als sie es bei einer Bankberaterin oder einem Bankberater tun.

Chatbots lassen sich somit also für Vertriebszwecke zum Cross- und Upselling einsetzen. Je nachdem an welchem Punkt der Customer Journey sich eine Kundin oder ein Kunde gerade befindet, kann der Chatbot dem User passende Angebote in Abhängigkeit zu seinem Webseiten-Verhalten oder seinen Aktivitäten im E-Banking Bereich empfehlen. Im Vergleich zu den klassischen Anrufen auf dem Callcenter, meldet sich der Chatbot nur, wenn Kundinnen und Kunden bereits in ihrem E-Banking eingeloggt sind. Kundinnen und Kunden sind also ohnehin gerade schon dabei sich mit ihrer Bank, ihrem Konto und ihrem Vermögen zu beschäftigen. Die Chance, dass sie sich dann auch kurz Zeit für die Kommunikation mit dem Vertriebs-Chatbot nehmen, ist in der Regel höher, als wenn ein Berater oder eine Beraterin seine Kundinnen und Kunden unerwartet per Telefon anruft.

Aus der Praxis – bei der Baloise Bank SoBa

Kundinnen und Kunden, die bei der Baloise SoBa eine Hypothek haben, welche bald abläuft, werden immer häufiger von einem einfachen Chatbot im Login-Bereich des E-Bankings begüsst und auf die Optionen der Hypothekenverlängerung hingewiesen. Der Chatbot ist im E-Banking Bereich der Kundinnen und Kunden und taucht genau dann auf, wenn diese für eine bestimmte Zeit eingeloggt sind und gleichzeitig noch eine ablaufende Hypothek haben.

In Zukunft erhalten auch Kundinnen und Kunden, die das passende Alter für eine Säule 3a Lösung haben und zudem über genügend Geld auf dem Konto verfügen, das Angebot vom Chatbot im E-Banking.

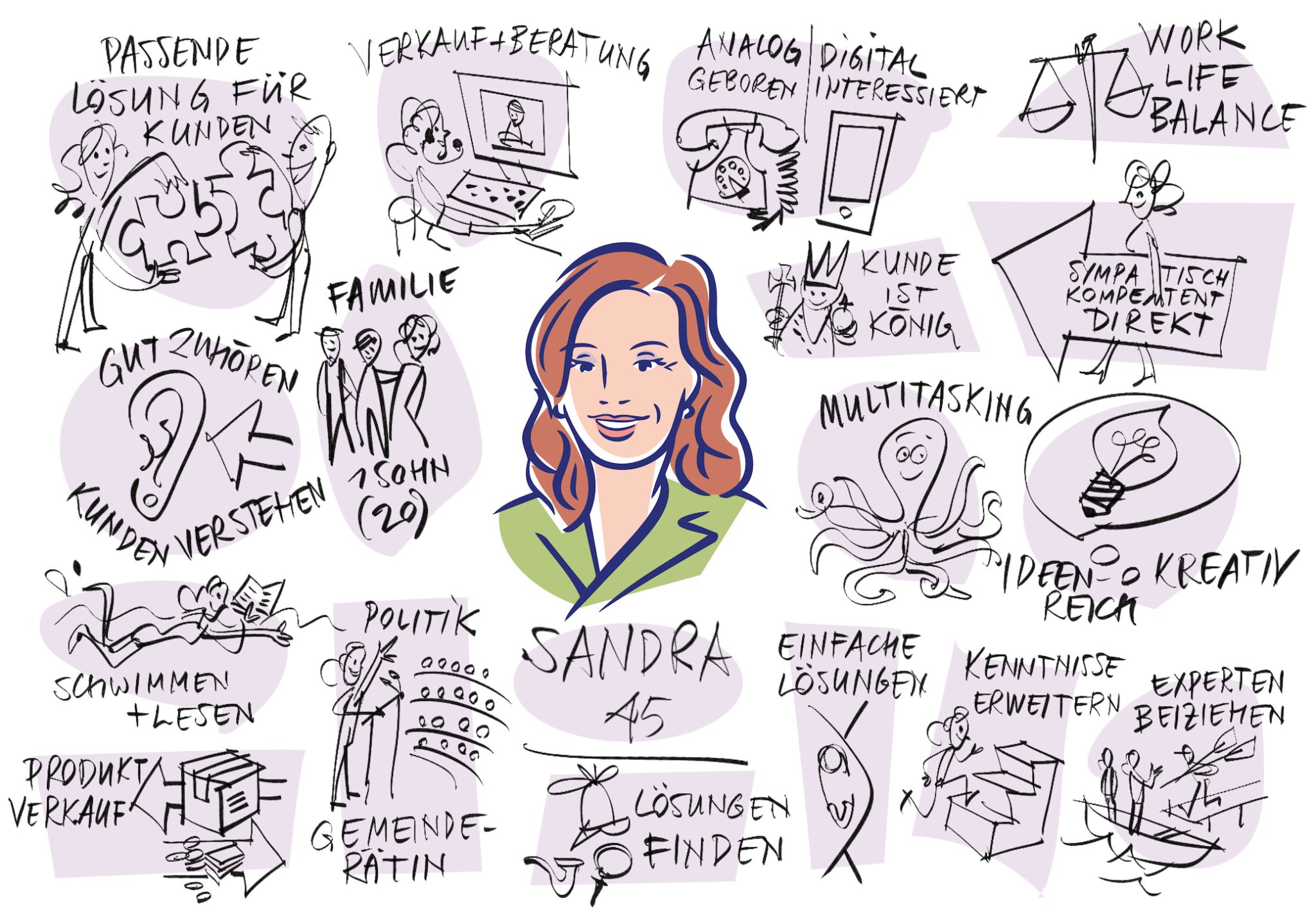

Die Zahlen zeigen, dass sich die Investitionen der Baloise SoBa hier lohnen. Der Chatbot zur Hypothekenverlängerung hat bei 41% der User, bei denen der Bot angezeigt wurde, entweder zu einem Abschluss oder mindestens zu einem Beratungsgespräch mit dem Kundenberater, um das Thema nochmal zwischen zwei Menschen besprechen zu können, geführt. Auffällig im Vergleich zu den anderen digitalen Assistenten der Schweizer Banken ist, dass die Chatbots der Baloise SoBa eigene Persönlichkeiten haben. Insgesamt gibt es vier unterschiedliche Chatbot-Persönlichkeiten, die in Abhängigkeit zum Use-Case oder zum Geschlecht der Kundschaft eingesetzt werden. So chatten die Kundinnen und Kunden der Baloise SoBa mit Lara, Luca, Marc oder Sandra. Die folgende Abbildung zeigt die Eigenschaften der 45-jährigen Sandra, die vor allem für Kundenserviceanfragen zuständig ist:

Und was wollen die Kunden?

Das IFZ hat kürzlich selbst eine Studie zum Thema Conversational Banking durchgeführt. Die Studie ist noch nicht veröffentlicht, aber erste Ergebnisse dürfen schon genannt werden. Bei der Studie wurde der Chat allgemein als Kommunikationskanal berücksichtigt. Es ging also nicht nur um Chatbots, sondern auch um asynchrone Messenger Chats mit realen Bankmitarbeitern.

Folgende drei Learning dürfen heute schon genannt werden.

- Bankkundinnen und kunden präferieren bei Chats mit ihrer Bank die bankeigenen Chatkanäle über die Banken-Webseite, das E-Banking oder die Banking App. Private Chat-Kanäle, wie WhatsApp oder Facebook, werden bei den meisten Kundinnen und Kunden für die Kommunikation mit einer Bank noch nicht akzeptiert.

- Die Bankkundinnen und -kunden können sich gut vorstellen, in Zukunft immer mehr einfache Bank-Prozesse, wie das Bestellen von Dokumenten, allgemeine Anfragen, die Abfrage des eigenen Kontostandes, Meldungen zu Änderungen (z.B. Adressen, Vollmachten, Limiten) oder klassische Überweisungsaufträge über den Chat-Kanal zu erledigen.

- Wenn es um Beratungen per Chat geht, dann sollten sich Banken am ehesten auf die jüngeren Zielgruppen fokussieren und diese zu einfachen Themen rund um Konten und Karten beraten.

Die Studie kann direkt bei Sophie Hundertmark (sophie.hundertmark@hslu.ch) vorbestellt werden.

Fazit

- Der Einsatz von Chatbots macht vor allem bei wiederholenden Anfragen im Kundenservice Sinn.

- Das Erwartungsmanagement ist bei Chatbots ein wichtiger Erfolgsfaktor. Oft empfiehlt es sich, klein anzufangen und den Bot anschliessend stetig auszubauen. Diese Strategie muss auch an die Kundinnen und Kunden kommuniziert werden, damit die Erwartungen von Anfang an richtig gesetzt werden.

- Chatbots können auch ganze Prozesse automatisieren und damit die Effizienz der Banken deutlich steigern.

- Chatbots müssen nicht immer nur auf Kundenanfrage reagieren, sie können dem Kunden auch proaktiv ein passendes Angebot vorschlagen und somit den Vertrieb ergänzen.

- Je nach Use-Case und Zielgruppe kann es von Vorteil sein, wenn die Bank unterschiedliche Chatbot Persönlichkeiten testet und einsetzt.

PS: Falls Sie diesen Blog-Beitrag spannend fanden und gern mehr über das Thema Conversational Financial Services lernen wollen, dann sind Sie herzlich eingeladen, sich für das Seminar Conversational Financial Services am 3.11. in Rotkreuz anzumelden. Das Seminar dauert einen Tag und wird von Prof. Dr. Nils Hafner und Sophie Hundertmark geleitet. Mit dabei sind einige Gastreferenten mit Erfahrung aus der Schweizer Chatbot-Welt.

PPS: Auch empfehlen können wir Ihnen die neue Folge des IFZ Digital Banking Podcast. In diesem Podcast spricht Prof. Dr. Andreas Dietrich mit dem CEO der Zürcher Kantonalbank, Martin Scholl, über die Entstehung von frankly.zkb, die Marken- und Marketing-Strategie, die Überlegungen hinter dem für eine Bank ungewöhnlichen Pricing, die bisherigen Zahlen und Entwicklungen sowie die geplanten nächsten Schritte. Im knapp 20 Minuten Gespräch – eine kurze Zug- oder Autofahrt – können Sie viel über das Angebot und die Ziele erfahren. Reinhören lohnt sich – auf Spotify oder überall sonst, wo es Podcasts gibt.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.