31. Oktober 2022

Risiko und Rendite im Crowdlending-Segment: Lohnen sich Investitionen im Crowdlending-Markt?

Seit rund vierzehn Jahren gibt es Crowdlending in der Schweiz. Im Jahr 2021 wurden insgesamt 3’055 Kredite im Gesamtwert von rund CHF 607 Millionen vermittelt. Lohnt sich die Kreditvergabe für Investor:innen? Wie hoch sind die Renditen bei welchem Risiko? Der nachfolgende Blog zeigt Zahlen zum Schweizer Markt auf.

Risiko- und Renditezahlen können mit verschiedenen Ansätzen berechnet werden. Die Swiss Marketplace Lending Association SMLA hat eine standardisierte Methode zur Messung von Risiko und Rendite entwickelt. Alle SMLA-Mitglieder melden die Daten nach der gleichen Methodik, mit dem Ziel, die Transparenz des Marktes und der Anlageklasse zu erhöhen. Die detaillierte Berichterstattung auf der Ebene der einzelnen Kreditjahrgänge geht dabei über die Informationen hinaus, welche klassische Banken veröffentlichen.

Konservative Berechnungsmethode der SMLA

Das Risiko der Kredite wird anhand der Ausfallquote gemessen. Dabei ist ein Kredit in Verzug, wenn die Zinszahlung und/oder die Rückzahlung des Kapitalbetrags mehr als 120 Tage überfällig ist. Für die Berechnung der Rendite zieht die SMLA den Internal Rate of Return IRR («interner Zinsfuss») bei. Auf der Grundlage der IRR-Methode wird die Rendite für jedes einzelne Darlehen nach Abzug der Gebühren berechnet und nach dem Darlehensvolumen gewichtet. Wenn der Cashflow eines Kredits (Zinssatz und Rückzahlung) mehr als 120 Tage überfällig ist oder die Plattform davon ausgeht, dass die Zahlungen innerhalb der nächsten 120 Tage ausbleiben, werden alle erwarteten zukünftigen Cashflows für die IRR-Berechnung auf Null gesetzt. Somit verfolgt die SMLA einen sehr konservativen Ansatz bei der Berechnung der Renditezahlen und lässt potenzielle Kreditrückflüsse ausser Acht (selbst bei Darlehen mit Sicherheiten), solange diese nicht eintreten. Wenn solche Rückflüsse eintreten oder die Kreditnehmer ihre Zahlungen wieder aufnehmen, können sich die Renditen aber entsprechend wieder verbessern.

Renditen im Schweizer Crowdlending

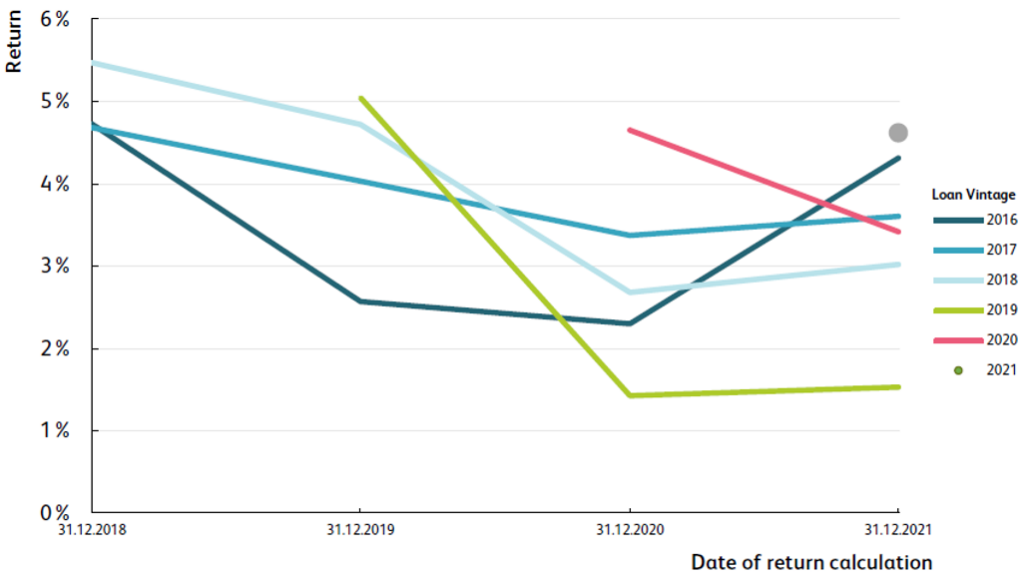

Abbildung 1 zeigt die Renditen von sechs verschiedenen Darlehensjahrgängen (von 2016 bis 2021 ausgegebene Darlehen) basierend auf den Daten der SMLA-Mitglieder. Die x-Achse zeigt das Datum der Renditeberechnung. Die Renditen pro Jahrgang sind anfänglich hoch (da in der Regel im ersten Jahr noch keine Zahlungsschwierigkeiten zu verzeichnen sind) und nehmen dann im Laufe der Zeit (und zunehmend überfälligen Krediten) ab. Die tatsächliche Rendite pro Jahrgang nach Ausfällen und Rückflüssen ergibt sich erst, wenn alle Darlehen der jeweiligen Jahrgänge zurückbezahlt sind.

Abbildung 1: Renditen von Crowdlending-Darlehen (KMU- und Konsumkredite) nach sechs Darlehens»jahrgängen», 2018-2021

Im Jahr 2017 wurden insgesamt CHF 74.4 Mio. an Konsumenten- und KMU-Krediten vergeben. Der Kreditjahrgang 2017 konnte bis Ende 2018 eine Rendite von 4.7% aufweisen. Die Rendite sank aber Ende 2019 auf 4.0% und fiel danach – nach dem Start der Pandemie – sogar auf 3.4% per Dezember 2020. Der Grund für die sinkende Rendite sind die ausfallenden Darlehen (wie oben erwähnt, werden Zahlungsverzögerungen von mehr als 120 Tagen in dieser Statistik als Ausfälle betrachtet). Danach steigen die Renditen wieder auf 3.6% an, weil offenbar einige Kreditnehmer:innen ihre Zahlungen wieder aufgenommen haben. Ende 2021 waren lediglich noch 6.2% des gesamten Kreditvolumens vom Jahrgang 2017 ausstehend. Die adjustierten Renditen bewegen sich dabei also im Bereich von guten 3.6%.

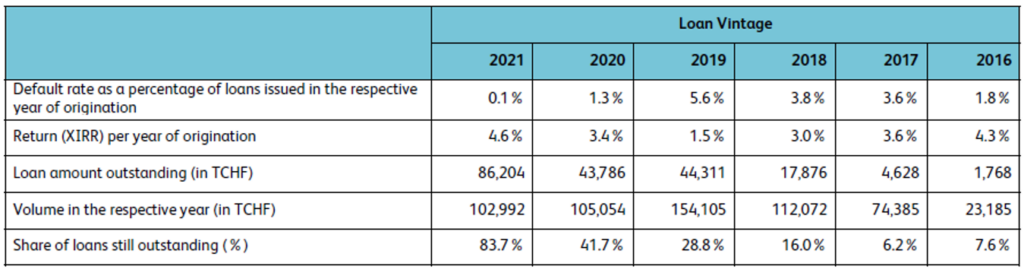

Die Tabelle 1 zeigt die Risiko- und Ertragszahlen für die Kreditjahrgänge 2016 bis 2020 (KMU- und Konsumentenkredite) per Dezember 2021. Viele Darlehensjahrgänge hatten infolge der COVID-19-Krise einen erheblichen Rückgang der Renditen im Jahr 2020 zu verzeichnen. Gewisse Zahlungen wurden danach aber wieder aufgenommen, so dass sich das Rendite-Bild wieder leicht verbessert hat. Insgesamt lagen die Renditen für Konsum- und KMU-Kredite bisher zwischen 1.5% und 4.6%.

Tabelle 1: Risiko/Rendite-Profil von Crowdlending Krediten (Konsum- und KMU-Kredite) in der Schweiz nach Kreditjahrgang (per 31.12.2021)

Die durchschnittlichen Renditen für das KMU-Segment lagen Ende 2021 zwischen 2.7 % und 4.5 % (je nach Jahrgang). Im Konsumkredit-Segment lagen die durchschnittlichen Renditen der Kreditjahrgänge zwischen 1.4% und 4.5% per Ende Dezember 2021.

Ein Vergleich der von der SMLA veröffentlichten Risiko-/Renditezahlen mit den Daten der traditionellen Banken ist schwierig. Erstens liegen von traditionellen Banken keine Daten vor, die mit den von der SMLA veröffentlichten Daten vergleichbar wären. Zweitens kann die Art der Kredite in einem Crowdlending-Portfolio vom Kreditbuch einer Bank abweichen. So sind KMU-Darlehen über Banken beispielsweise in der Regel besichert, während dies bei Crowdlending KMU-Krediten nur selten der Fall ist.

Fazit

Die Covid-19-Krise hatte einen signifikanten Einfluss auf die Zahlungsausfälle in der Schweiz und kann als erster Stress-Test für die Crowdlending-Plattformen bezeichnet werden. Trotz erhöhter Ausfallraten kann festgehalten werden, dass die Renditen sowohl im Konsumkredit- als auch im KMU-Segment im Branchendurchschnitt positiv blieben und sich im Jahr 2021 wieder erholten. Insgesamt – und auch vor dem Hintergrund der Covid-19 Krise – erscheint das Risiko/Rendite-Profil als angemessen und noch immer ziemlich attraktiv. Die aktuelle Situation bleibt angesichts der hohen Inflation und der steigenden Zinsen aber natürlich eine Herausforderung für die Finanzmärkte und damit auch die Plattformen.

Eine einfache Börsenweisheit lautet: Ohne Risiko kein Ertrag. Wie viel Risiko muss ich nun aber eingehen, um mein Rendite-Ziel zu erreichen? Anleger:innen können bereits mit kleinen Beträgen in solche Crowdlending-Kredite investieren. Dabei liegt das Risiko einer Zahlungsunfähigkeit des Schuldners aber bei den Investor:innen. Insofern scheint es für potenzielle Investor:innen wichtig, dass sie einen Totalverlust verkraften können. Empfehlenswert ist es auch, in möglichst viele verschiedene Kreditnehmer:innen, unterschiedliche Risikoklassen und unterschiedliche Laufzeiten zu investieren. Des Weiteren sollte nur ein kleiner Teil des gesamten Anlagevermögens auf diese Art und Weise investiert werden.

Die oben gezeigten Werte basieren auf den Kreditvergaben aller Plattformen, welche Mitglieder der SMLA sind. Die detaillierten Risko/Rendite-Kennzahlen finden Sie im Marketplace Lending Report 2022, welche von der SMLA zusammen mit der Hochschule Luzern – Wirtschaft herausgegeben wurde. Sie können die Studie hier herunterladen.

Die folgenden Plattformen sind Mitglied der SMLA und haben somit zur Aufbereitung der Zahlen beigetragen:

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.