15. Januar 2024

Matching: Wie passen Finanzanlagen zu Nachhaltigkeitspräferenzen?

Seit dem 1. Januar 2024 müssen Banken in der Schweiz die Nachhaltigkeitsvorlieben ihrer Kundschaft erheben. Äussert die Kundschaft nachhaltige Anlagepräferenzen, müssen Banken sicherstellen, dass die angebotenen Anlageprodukte mit diesen in Einklang stehen. Was einfach klingt, ist in der Umsetzung anspruchsvoll. In diesem Blog-Beitrag stellen wir einen Ansatz zum «Matching» von Anlageprodukten und Nachhaltigkeitspräferenzen vor. Eines ist klar: Das Matching-Konzept ist für Banken im Vertrieb nachhaltiger Anlageprodukte erfolgskritisch – und auch in der Bekämpfung von Greenwashing.

Der letzte Blog-Beitrag hat aufgezeigt, dass rund die Hälfte aller Personen in der Schweiz eine Nachhaltigkeitspräferenz bei Kapitalanlagen äussern. Banken werden diesen Investoren künftig ein nachhaltiges Produktangebot offerieren müssen. Denn seit dem 1. Januar 2024 ist die neue Nachhaltigkeitsrichtlinie der Schweizerischen Bankiervereinigung (SBVg) in Kraft.[1] Diese verpflichtet die rund 260 Mitgliedsbanken auf selbstregulatorischer Basis, die Nachhaltigkeitspräferenzen ihrer privaten und professionellen Kunden zu erheben. Zudem müssen Banken sicherstellen, dass die vorgeschlagenen Anlagelösungen mit den geäusserten Nachhaltigkeitspräferenzen in Einklang stehen. Wie Banken Anlageprodukte so kategorisieren und selektieren können, dass diese mit den Nachhaltigkeitspräferenzen ihrer Kundschaft übereinstimmen, zeigen wir im Folgenden. Die Frage ist für Banken in zweierlei Hinsicht relevant: erstens dürfte es ihnen ein Anliegen sein, die Bedürfnisse ihrer Kunden möglichst gut zu befriedigen. Zweitens könnten aus einem nicht hinreichend gut umgesetzten «Matching»-Prozess leicht Greenwashing-Vorwürfe resultieren. Dieses Risiko entsteht z.B. dann, wenn Kunden mit Nachhaltigkeitspräferenzen Investments angeboten werden, die sich zur Befriedigung nachhaltiger Kundenpräferenzen als ungeeignet erweisen.

Banken müssen ihre Kunden nach Nachhaltigkeitspräferenzen kategorisieren

In welcher Form die Nachhaltigkeitsvorlieben bei Kunden erhoben werden, wird in den SBVg-Richtlinien nicht spezifiziert. Typischerweise wird die Abfrage anhand eines Fragebogens geschehen (digital oder papiergebunden), ähnlich wie in Ländern der EU seit der Umsetzung der ESG-angepassten MiFID II-Richtlinie. Ein wesentlicher Unterschied besteht allerdings darin, dass die Präferenzabfrage in der Schweiz inhaltlich deutlich einfacher ausfallen darf als in EU-Ländern. Je nach Präferenz, müssen die Kunden von der Bank kategorisiert und gruppiert werden. Wählt eine Bank eine einfache Kundentypologie, dann teilt man die Kunden in einige wenige Nachhaltigkeitsgruppen ein, z.B. in «sehr Interessierte», «Interessierte», «Neutrale». Gemäss Aussagen von Experten ist diese Art der Umsetzung aktuell die bevorzugte Variante bei Schweizer Banken, da sie pragmatisch und effizient umsetzbar ist. Zudem lässt sie sich relativ einfach in bestehende Angemessenheits-/Eignungsprüfungsprozesse einfügen. Einige Banken wählen auch differenziertere, mehrdimensionale Kundentypologien, bei denen die Nachhaltigkeitspräferenzen granularer erfasst werden.

«Matching»: Wie werden nachhaltige Anlagepräferenzen mit nachhaltigen Anlagelösungen in Einklang gebracht?

Je nachdem, wie man die Nachhaltigkeitspräferenzen der Kunden erfasst und welche Kundensegmente man als Idealtypen definiert, ergeben sich andere Chancen und Herausforderungen im «Matching». Den einfachsten Fall stellen Kunden dar, deren Nachhaltigkeitspräferenz «neutral» ist: ihnen können sowohl nachhaltige Anlagelösungen als auch konventionelle Anlagen offeriert werden. Wie aber beschreibt man die nachhaltigen Eigenschaften der Anlagelösung, z.B. Drittfonds, für alle anderen Fälle? Grundsätzlich bieten sich zwei Ansatzmöglichkeiten an, um Anlageprodukte auf deren nachhaltige Eigenschaften zu untersuchen:

- Prinzipienbasierter Ansatz: Hier nutzt man als Massstab die einer Anlagelösung zugrundeliegende Nachhaltigkeitsansätze («ESG-Strategien»). Ein solcher Ansatz würde mit der Selbstregulierung des Branchenverbands Asset Management Association Switzerland (AMAS) zu Transparenz und Offenlegung bei Kollektivvermögen mit Nachhaltigkeitsbezug korrespondieren.

- Regelbasierter (=inhaltlich definierter) Ansatz: Hier referenziert man auf eine andere Art der Nachhaltigkeitsklassifizierung einer Anlagelösung und fokussiert auf konkrete ESG-Merkmale. Dies kann ein intern oder extern vergebener ESG-Score einer Anlage sein, ein Screening auf Kontroversen, ein Mindestmass an Exponiertheit gegenüber einem Nachhaltigkeitskriterium (z.B. den SDG) oder die Prüfung auf die Einhaltung der Pariser Klimaziele.

Beide Ansätze haben je eigene Vor- und Nachteile. Grössere Fondsanbieter mit entsprechendem Wissen und Ressourcen können die beiden Ansätze miteinander kombinieren, wodurch eine vielschichtige Evaluation eines nachhaltigen Fonds oder eines ganzen Portfolios entsteht. Der erste Ansatz erscheint für mittlere und kleinere Schweizer Finanzdienstleister pragmatischer und effizienter umsetzbar zu sein. Gleichzeitig ist er gut mit den Selbstregulierungszwecken und den dahinterliegenden prinzipienbasierten Ansätzen vereinbar.

Nachhaltige Anlageansätze als mögliche Basis für das Matching

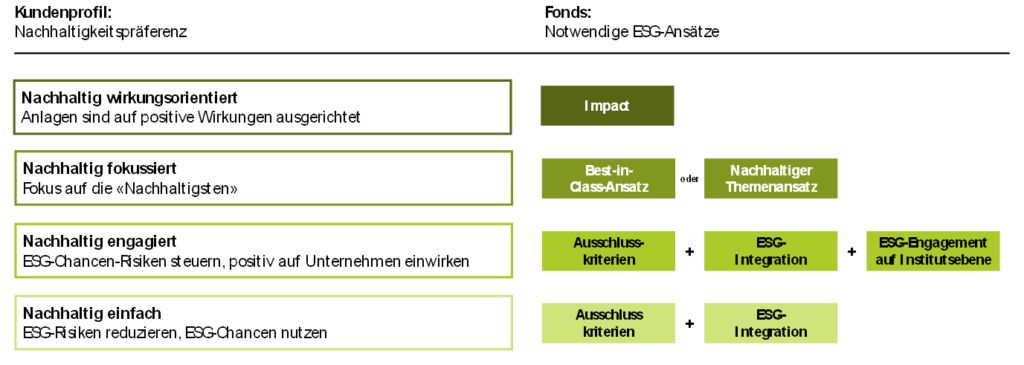

Nachfolgend zeigen wir beispielhaft auf, wie ein prinzipienbasierter Matching-Ansatz konkret umgesetzt werden kann. Der Ansatz ist speziell für die Kategorisierung von Anlagefonds – hauseigenen Fonds oder Drittfonds – geeignet, er kann aber auch für Vermögensverwaltungsmandate oder Advisory-Strategien genutzt werden. Der Vorteil im vorgeschlagenen Matching-Konzept, das wir hier als Heuristik zur Diskussion stellen, besteht darin, dass man den Brückenschlag von Nachhaltigkeitsfonds (=Anlageprodukte) zu den Nachhaltigkeitspräferenzen (=Kundenbedürfnis) über die etablierten ESG-Strategien erreicht. Die ESG-Ansätze, die Fonds in Anschlag bringen, sind regulatorisch gut legitimiert und der Nachhaltigkeitsbezug einer Anlage auf diese Weise glaubwürdig belegbar. So definiert etwa auch der Branchenverband AMAS in seiner Selbstregulierung die Mindestkriterien für nachhaltige Fonds anhand der ESG-Ansätze.[2] Abbildung 1 zeigt in der linken Spalte vier denkbare Kundensegmente einer «mehrdimensionalen ESG-Kundentypologie». Wir nennen diese vier Segmente «Nachhaltig einfach», «Nachhaltig engagiert», «Nachhaltig fokussiert» und «Nachhaltig wirkungsorientiert». In der rechten Spalte werden die nachhaltigen Anlagestrategien aufgelistet, auf die die AMAS-Selbstregulierung Bezug nimmt, diese werden gemäss unserem Vorschlag gruppiert.

Abbildung 1: Matching von Nachhaltigkeitspräferenzen und Fondsangebot anhand von Nachhaltigkeitsansätzen[3]

Die rechten Boxen mit den ESG-Ansätzen deuten schematisch an, welche Anlageansätze eine gute Passung aufweisen mit dem jeweiligen Kundentyp. Das heisst, dass ein nachhaltiger Fonds, welcher die genannten nachhaltigen Anlagestrategien einsetzt, zu einer guten Alignierung mit dem entsprechenden Kundensegment führen dürfte.

Die Umsetzung des Vorschlags ist vergleichsweise einfach: Je nach Anspruch an den «Nachhaltigkeitsgehalt» einer Anlage, kann man strengere Anforderungen an die zugrundeliegenden Nachhaltigkeitsansätze formulieren. Angenommen, eine Bank arbeitet mit den zuvor eingeführten zwei Nachhaltigkeitstypen «sehr Interessierte» oder «Interessierte»: In diesem Fall könnte man «interessierten» Kunden Nachhaltigkeitsfonds anbieten, welche tendenziell weniger selektive Ansätze verfolgen – also Ausschlüsse, ESG-Integration und ESG-Engagement (=nachhaltig engagiert). «Sehr interessierten» Kunden würden dagegen nur Nachhaltigkeitsfonds offeriert, die selektivere Ansätze verfolgen – also Best-in-Class, nachhaltige Themenansätze oder auf Impact-ausgerichtete Strategien (nachhaltig fokussiert/wirkungsorientiert). Solche Kunden wären damit stärker gegenüber «dunkelgrünen» Anlagen exponiert, während erstgenannte aufgrund weniger selektiver Ansätze breiter diversifiziert sind und auch «hellgrüne» Unternehmen im Portfolio halten. Die Fokussierung auf gewisse Unternehmen führt dazu, dass «dunkelgrüne» Portfolios im Vergleich zu «hellgrünen» Fonds einem höheren Nachhaltigkeitsanspruch gerecht werden, zugleich aber auch konzentrierter sind.

«Nachhaltige Kunden» erhalten «nachhaltige Fonds»

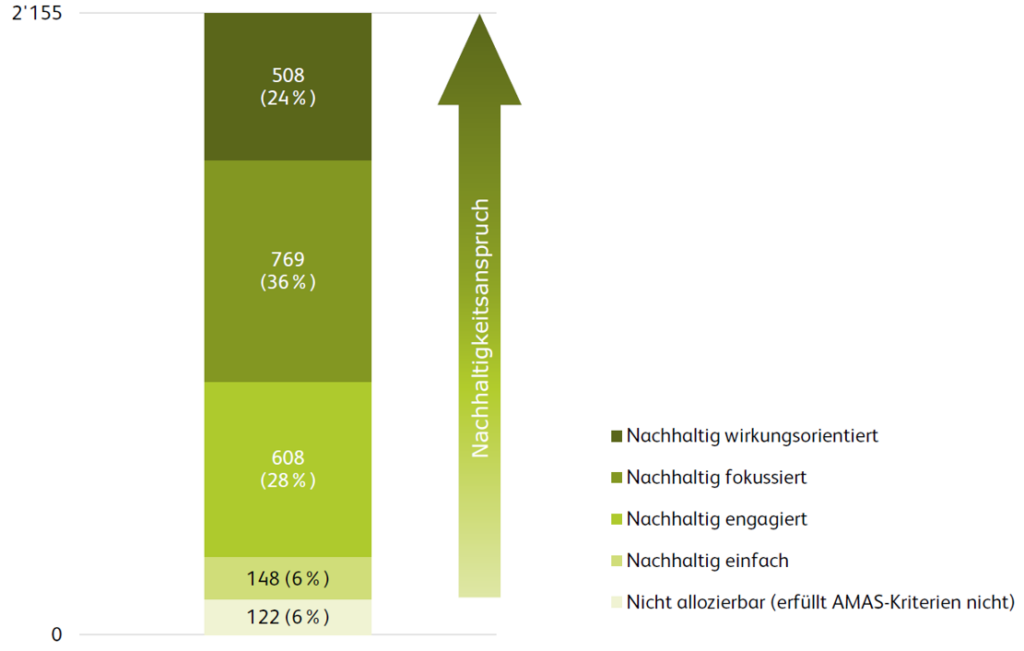

Abbildung 2 klassifiziert das Universum nachhaltiger Publikumsfonds in der Schweiz nach den in Abbildung 1 dargestellten Nachhaltigkeitsansätzen. Die zugrundeliegenden Daten stammen aus der IFZ Sustainable Investments Studie 2023, die sämtliche 2’155 nachhaltigen Schweiz Publikumsfonds nach deren ESG-Ansätzen kategorisiert.

Abbildung 2: Klassifizierung der Nachhaltigkeitsfonds in der Schweiz nach deren zugrundeliegenden Nachhaltigkeitsansätzen (in Anzahl Fonds, n=2’155, zu den dahinterliegenden Nachhaltigkeitsansätzen, siehe auch Abbildung 1, per 30. Juni 2023)[4]

Die Abbildung verdeutlicht, dass das aktuelle Angebot an 2’155 nachhaltigen Fonds in der Schweiz breit genug ist, um den dargelegten Ansatz umsetzen zu können.

60 Prozent der nachhaltigen Fonds in der Schweiz verfolgen einen höheren Nachhaltigkeitsanspruch:

- Einerseits zählen wir dazu die 24 Prozent der Fonds (=508 Fonds), die einen Wirkungsanspruch signalisieren und die wir hier als «nachhaltig wirkungsorientiert» bezeichnen. Hier wird von den Fondsanbietern typischerweise versprochen, dass sie in Unternehmen investieren, die einen positiven ökosozialen Nutzen stiften. Die Mehrheit dieser Fonds verfolgt ein explizites Nachhaltigkeitsziel gemäss Artikel 9 der EU-Offenlegungsverordnung SFDR. Entsprechende Fonds werden in der Branche oft auch als «dunkelgrüne» Fonds bezeichnet.

- Andererseits kann man dazu die 36 Prozent der Fonds zählen (=769 Fonds), die stark gegenüber den «nachhaltigsten» Unternehmen exponiert sind und die wir hier als «nachhaltig fokussiert» bezeichnen. Diese Fonds applizieren einen Best-in-Class-Ansatz oder investieren anhand von nachhaltigen Themen (=nachhaltige Themenfonds).

34 Prozent der nachhaltigen Fonds verfolgen einen weniger selektiven Nachhaltigkeitsanspruch:

- Einerseits kann man dazu die 28 Prozent der Fonds zählen, die wir als «nachhaltig engagiert» bezeichnen (=608 Fonds). Diese Nachhaltigkeitsfonds ergänzen Ausschlusskriterien und ESG-Integration mit ESG-Engagement, das typischerweise auf Institutsebene durchgeführt wird.

- Andererseits zählen wir dazu die sechs Prozent der Fonds (=148 Fonds), dir wir als «nachhaltig einfach» bezeichnen und die in unserem Modellvorschlag den tiefsten Nachhaltigkeitsanspruch indizieren. Diese nachhaltigen Fonds definieren Ausschlusskriterien und applizieren die Strategie der ESG-Integration zur Optimierung des Risiko-Rendite-Profils.

Bei weiteren sechs Prozent der Fonds erkennen wir nicht, dass die AMAS-Mindestkriterien erfüllt sind. Diese Fonds können wir aufgrund mangelnder Ansätze keinem Profil zuordnen. Man kann argumentieren, dass sich diese Fonds gemessen an den AMAS-Vorgaben nicht zur Befriedigung nachhaltiger Kundenpräferenzen eignen.

Fazit

Banken müssen zukünftig sicherstellen, dass sie Anlageprodukte entsprechend den Nachhaltigkeitspräferenzen ihrer Kunden offerieren. Erhalten Kunden mit Nachhaltigkeitsvorlieben zum Beispiel hauseigene Fonds oder auch Drittfonds, die diesen Präferenzen nicht entsprechen, dürfte nicht nur die Kundenzufriedenheit leiden. Banken riskieren in diesem Fall auch – durchaus berechtigte – Greenwashing-Vorwürfe. Es liegt im Eigeninteresse jeder Bank, solche Risiken zu minimieren. Die Branche ist deshalb gefordert, das Matching von Präferenzen mit den Anlageprodukten für Kunden verständlich und transparent umzusetzen. Der hier vorgeschlagene Umsetzungsansatz fokussiert auf Nachhaltigkeitsfonds und nutzt die diesen Fonds zugrundeliegenden ESG-Ansätze als Kernelement für das Matching. Dieser prinzipienbasierte Ansatz hat den Vorteil, dass er mit den wesentlichen (Selbst-)Regulierungen im Einklang steht, vergleichsweise einfach ist und dass er dem Grundgedanken folgt: «nachhaltige Fonds» für «nachhaltige Kundenpräferenzen».

[1] Schweizerische Bankiervereinigung (SBVg) (2022a). Richtlinien für die Finanzdienstleister zum Einbezug von ESG-Präferenzen und ESG-Risiken bei der Anlageberatung und Vermögensverwaltung. Juni 2022. Zugriff am 21.12.2023. Verfügbar unter: https://www.swissbanking.ch/_Resources/Persistent/5/2/b/3/52b308da28ece9a45de3d3d6fce658f759945489/SBVg_Richtlinien_Anlageberatung_und_Verm%C3%B6gensverwaltung_DE.pdf

[2] Asset Management Association Switzerland (AMAS) (2022). Selbstregulierung zu Transparenz und Offenlegung bei Kollektivvermögen mit Nachhaltigkeitsbezug vom 26. September 2022. Zugriff am 21.12.2023. Verfügbar unter: https://www.am-switzerland.ch/de/regulierung/selbstregulierung-standard/sustainable-finance

[3] In Anlehnung an Stüttgen/Mattmann (2023). IFZ Sustainable Investments Studie 2023: Nachhaltige Fonds und soziale Verantwortung, S. 38. Zug: IFZ Eigenverlag. Verfügbar unter: https://hub.hslu.ch/sustainable/

[4] Stüttgen/Mattmann (2023). IFZ Sustainable Investments Studie 2023: Nachhaltige Fonds und soziale Verantwortung, S. 39. Zug: IFZ Eigenverlag. Verfügbar unter: https://hub.hslu.ch/sustainable/

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.