26. August 2024

Crypto Assets-Ökosystem immer diverser: Vielfalt in der Schweiz und Liechtenstein wächst

In der Schweiz und Liechtenstein hat sich in den letzten Jahren ein diverses Ökosystem rund um Investitionen in Crypto Assets entwickelt. Auch in den letzten 12 Monaten ist dieses stetig gewachsen und hat an Vielfalt hinzugewonnen. Die Regionen Zug und Zürich beherbergen die grösste Anzahl von Unternehmen. Einen aktuellen Überblick gibt die neueste «Crypto Assets Study» der Hochschule Luzern.

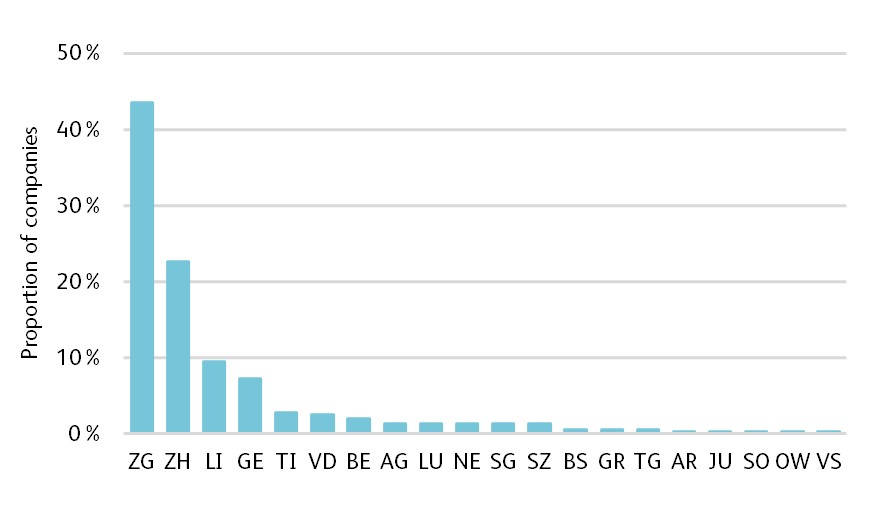

Im Zeitraum von Juli 2023 bis Juni 2024 stiegen sowohl die Preise als auch die Marktkapitalisierung von Bitcoin und anderen Crypto Assets deutlich an. Parallel dazu erlebte das Schweizer und Liechtensteiner Ökosystem für Investitionen in Crypto Assets ein beachtliches Wachstum, sowohl in Bezug auf die Anzahl der Anbieter als auch auf die Vielfalt der angebotenen Produkte. Ende Juni zählten die beiden Länder insgesamt 359 Unternehmen, die Dienstleistungen und Produkte im Bereich entsprechender Investitionen anboten. Das Zentrum des Crypto Valleys liegt dabei in Zug und Zürich, wie aus der Abbildung 1 ersichtlich wird. Die beiden Kantone vereinen zusammen zwei Drittel aller Unternehmen im Ökosystem für Crypto Assets Investitionen. Weitere bedeutende Standorte sind Liechtenstein, Genf, das Tessin und die Waadt.

Abbildung 1: Die Hauptsitze der untersuchten Unternehmen (n=359).

Vor allem Privatkunden scheinen Crypto Assets zu nutzen

Crypto Assets entwickeln sich als Ergänzung oder teilweise als Alternative im Finanzsystem. Was anfänglich ein Geheimtipp für Blockchain-Enthusiastinnen und -Enthusiasten war, erlangt nun eine breitere Akzeptanz – so besassen bereits im Jahr 2022 6 Prozent der Schweizer Bevölkerung solche Vermögenswerte (SNB, 2023). Andere Schätzungen gehen sogar von einer Quote von 20 Prozent aus (Statista, 2024). Auffällig ist, dass Privatkundinnen und -kunden scheinbar öfter auf Crypto Assets setzen als institutionelle Investorinnen und Investoren, was bei Finanzinnovationen eher ungewöhnlich ist (im November wird im Rahmen der IFZ Retail Banking Studie 2024 eine vertiefte Analyse des IFZ bei rund 3’000 Personen publiziert: Diese zielt unter anderem darauf ab, ein Bild davon zu erhalten, wie viele Menschen und welche in der Schweiz Krypto-Anlagen halten (resp. gehalten haben), in welche digitalen Assets investiert wird (wurde), und wie hoch das entsprechend angelegte Vermögen auf Einzelebene in etwa ist).

Vielfältiges Crypto Assets-Ökosystem in der Schweiz und Liechtenstein

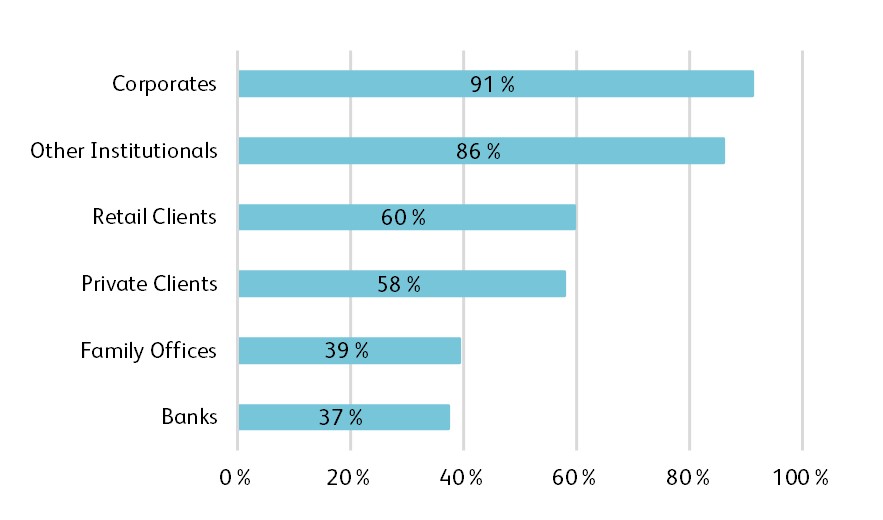

Viele ansässige Crypto-Unternehmen konzentrieren sich auf Unternehmens- und institutionelle Kundinnen und Kunden. Konkret verfolgt die Mehrheit der Unternehmen eine B2B-Strategie, wobei, wie in Abbildung 2 illustriert, 91 Prozent Unternehmen und 86 Prozent andere institutionelle zu den bedienten Kundensegmenten zählen. Zu diesen institutionellen Kunden zählen zum Beispiel Pensionskassen, Versicherungen oder Stiftungen. Darüber hinaus bedienen 60 Prozent der Unternehmen Privatkunden, während 58 Prozent auf vermögende Privatkunden fokussieren. Family Offices werden von 39 Prozent der befragten Unternehmen angesprochen, Banken von 37 Prozent. Obwohl ein erheblicher Teil der Unternehmen sowohl Privat- als auch Retailkunden betreut, liegt der Hauptfokus auf Unternehmens- und institutionellen Kunden. Bemerkenswert ist, dass fast 90 Prozent der Unternehmen ein internationales Geschäftsmodell verfolgen, das sowohl die Schweiz als auch Liechtenstein umfasst. Im Gegensatz dazu sind rund fünf Prozent nur in der Schweiz und Liechtenstein aktiv, und knapp sechs Prozent richten sich ausschliesslich an internationale Kundengruppen.

Abbildung 2: Die Kundensegmente der untersuchten Unternehmen (n=396)

Steigende Tendenzen beim Handelsvolumen

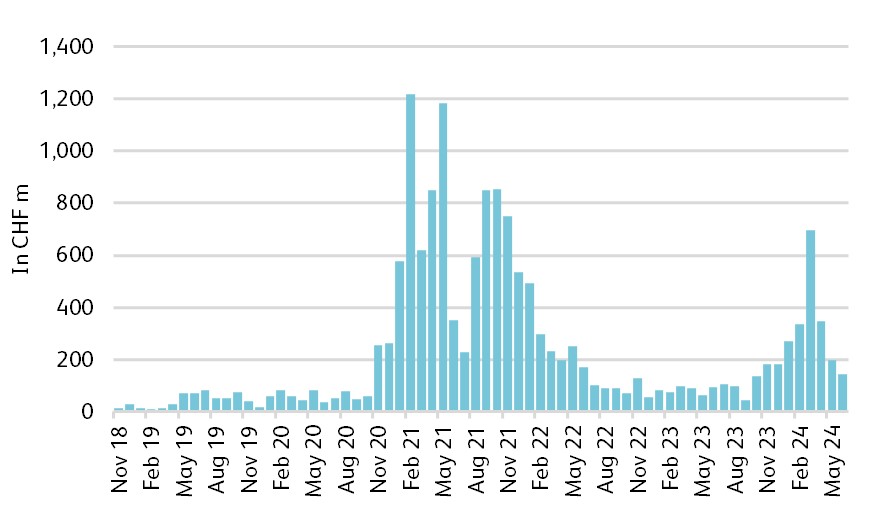

Im ersten Halbjahr 2024 verzeichneten die Handelsvolumina für indirekte Crypto-Produkte an den traditionellen Schweizer Börsen wieder einen Aufwärtstrend, nachdem sie in den Jahren 2022 und 2023 auf einem relativ niedrigen Niveau stagnierten. Dies wird aus Abbildung 3 ersichtlich. Insgesamt wurden in diesem Zeitraum rund 2 Milliarden Schweizer Franken umgesetzt. Ende Juni 2024 lag das Volumen bei rund 142 Milliarden Franken, und somit rund 87 Prozent tiefer im Vergleich zum Höchstwert im Vergleich zum Februar 2021.

Abbildung 3: Handelsvolumen für indirekte Produkte auf Crypto Assets an traditionellen Schweizer Börsen

Analog zum den indirekten Produkten an den traditionellen Schweizer Börsen stiegen auch die geschätzten Handelsvolumina aus der Schweiz für direkte Investitionen in Crypto Assets über Cryptobörsen. Die Abbildung 4 vergleicht die Handelsvolumen im ersten Halbjahr 2024 und unterscheidet dabei zwischen dem Spothandel auf zentralisierten und dezentralen Cryptobörsen sowie dem Derivatehandel auf Crypto-Derivatbörsen.

Abbildung 4: Vergleich der Handelsvolumen verschiedener Typen von Cryptobörsen

Die Analyse zeigt, dass das Handelsvolumen im Bereich der Derivate signifikant höher war als im Spothandel, sowohl an zentralisierten als auch dezentralen Cryptobörsen. Schätzungen für die Schweiz, die auf einer Hochrechnung des globalen Handelsvolumens basieren und den Anteil der Webseitenanfragen aus der Schweiz für die zwanzig grössten Börsen je Börsentyp berücksichtigen, ergeben, dass der Derivathandel für Crypto Assets aus der Schweiz im ersten Halbjahr 2024 etwa 131 Milliarden Franken erreichte. Im Vergleich dazu betrug das Volumen des Spothandels an zentralisierten Cryptobörsen rund 36 Milliarden Franken und an dezentralen Börsen etwa 2 Milliarden Franken.

Vielfältige Möglichkeiten und Risiken von Crypto Assets

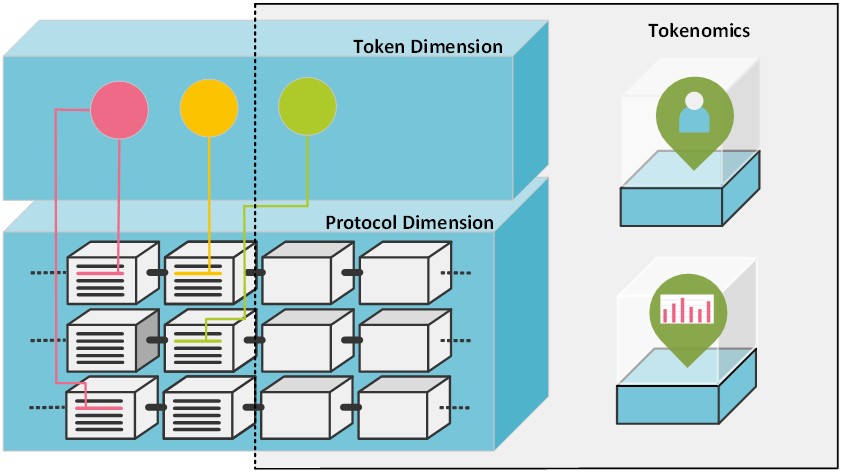

Die Marktrisiken zeigen sich einerseits in den sehr volatilen Preisen. Andererseits bestehen zusätzliche operationelle Risiken sowie Liquiditäts- und Kreditrisiken entlang der gesamten Wertschöpfungskette. Diese variieren je nach Art der Investition. Sprich, ob direkt oder indirekt in Crypto Assets investiert wird, und ob dies dezentral über die Blockchain («Decentralized Finance», kurz «DeFi») oder über einen zentralisierten Anbieter geschieht. Eine neu entwickelte Klassifizierungsmethode teilt Crypto Assets gemäss den in Abbildung 5 dargestellten und im Folgenden kurz erläuterten drei Dimensionen ein:

- Token-Dimension: Diese Dimension klassifiziert Crypto Assets basierend auf ihren statischen Attributen, wie zum Beispiel dem primären Zweck des Tokens, dem zugrundeliegenden Wert (z. B. Fiat-Währung oder ein anderes Crypto Asset) und der Art des Herausgebers (z. B. Unternehmen, Regierung). Diese Dimension hilft dabei, die grundlegenden Eigenschaften eines Tokens zu verstehen, die für seine Nutzung und Bewertung entscheidend sind.

- Protokoll-Dimension: Diese Dimension untersucht das zugrundeliegende DLT-Protokoll, auf dem ein Token basiert. Wichtige Aspekte sind unter anderem der Konsensmechanismus (z. B. Proof of Work oder Proof of Stake), die Transaktionsgeschwindigkeit und die Governance-Struktur. Da viele Crypto Assets auf bestehenden DLT-Protokollen ausgegeben werden, ist es wichtig, diese Ebene separat zu betrachten, um die technischen Grundlagen eines Tokens zu bewerten.

- Tokenomics-Dimension: Diese Dimension konzentriert sich auf die dynamischen Aspekte eines Tokens, wie die Marktkapitalisierung, das Verhältnis der im Umlauf befindlichen Token zum Gesamtangebot und die Dezentralisierung des Netzwerks. Diese Faktoren können sich im Laufe der Zeit ändern und sind wichtig für die Bewertung der langfristigen Stabilität eines Tokens.

Die Taxonomie wurde in der Studie praktisch angewendet, indem Bitcoin und Ether klassifiziert wurden. Dabei wurde deutlich, dass sich die Tokens in verschiedenen Merkmalen, wie der Entwicklungsaktivität oder der Nutzung im Bereich von DeFi, signifikant unterscheiden. Zudem zeigte sich, dass der Zentralisierungsgrad beider Tokens höher ist, als man es intuitiv erwarten würde. Solche Auswertungen können insbesondere im Risikomanagement von Interesse sein. Mithilfe der Taxonomie lassen sich solche Assets strukturiert evaluieren, was es Marktteilnehmern ermöglicht, sich in der komplexen und dynamischen Welt der Crypto Assets besser zu orientieren und fundiertere Entscheidungen zu treffen. Da es sich hierbei um einen ersten Entwurf des Klassifizierungsrahmens handelt, ist Feedback sehr willkommen.

Abbildung 5: Die drei Dimensionen zur Klassifikation von Crypto Assets

| Was sind Crypto Assets? Crypto Assets sind digitale Repräsentationen wie Forderungen, Werte oder Rechte, die auf einem dezentralen Register (wie einem Blockchain-Protokoll) in Form von Token ausgegeben werden. Crypto Assets Study 2024 Die Hochschule Luzern veröffentlicht zum vierten Mal die jährliche «Crypto Assets Study». Diese bietet eine umfassende Übersicht zum Investment-Ökosystem für Crypto Assets in der Schweiz und Liechtenstein. Ermöglicht wurde die Studie durch die Unterstützung von e.foresight, Finnova, Inventx, dem Kanton Zug, SIX, Swiss Bankers Prepaid Services und der Zürcher Kantonalbank. Download der Studie hier. |

Research Partners

Quellen

SNB (2023). Zahlungsmittelumfrage bei Privatpersonen in der Schweiz 2022. https://www.snb.ch/de/the-snb/mandates-goals/cash/payment-methods-surveys/payment-methods-survey-2022

Statista (2024). Share of respondents who indicated they either owned or used cryptocurrencies in 56 countries and territories worldwide from 2019 to 2024. https://www.statista.com/statistics/1202468/global-cryptocurrency-ownership

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.