13. April 2015

Blockchain – die nächste grosse Revolution im Bankensektor?

Derzeit wird vielerorts darüber diskutiert, ob die Banken angesichts der wachsenden Konkurrenz durch FinTech-Startups und dem möglichen Markteintritt von grossen Technologie-Konzernen ihre heutige Bedeutung verlieren. Ebenso werden Entwicklungen im Bereich der digitalen Währung Bitcoin trotz dem verhältnismässig eher unbedeutenden Marktvolumen nach wie vor viel kommentiert. Noch viel spannender und revolutionärer könnte aber die Architektur dieser Kryptowährung sein. Die sogenannte Blockchain könnte eine der grössten Revolutionen für Finanzintermediäre mit sich bringen und die Banken als Vermittler resp. Finanzintermediäre in vielen Bereichen obsolet machen.

Bitcoin – derzeit unbedeutend

Der Marktwert der sich im Umlauf befindenden Bitcoins beträgt zurzeit rund USD 3.4 Mrd., ein Viertel des Höchstwertes vor gut einem Jahr. Im Vergleich zu traditionellen Finanzmärkten scheint dies eine vernachlässigbare Summe. Beispielsweise betrug nur schon der Bargeldumlauf in der Schweiz per Ende 2014 knapp CHF 70 Mrd., was das Zwanzigfache darstellt. Interessant am Phänomen Bitcoin ist jedoch dessen Architektur, d.h. auf welchen Maximen die digitale Währung aufbaut. Zentrales Konzept dahinter ist die sog. Blockchain, eine Aneinanderreihung von Datenpaketen, welche eine dezentrale und doch transparente Verwaltung der Währung ohne „zentrales Clearinghaus“ zulässt. Die Anwendung der Blockchain-Technologie beschränkt sich nicht nur auf Kryptowährungen, sondern kann für eine Vielzahl unterschiedlicher Transaktionen oder Verträge verwendet werden. Blockchain ist eine Art eigenständige Applikations-Ebene auf dem bestehenden Internetprotokoll.

Funktionsweise der Blockchain

Zugegebenermassen lässt sich die Funktionsweise von Blockchain nicht mit einfachen Worten erklären (zumindest uns gelingt das nicht). Trotzdem ein Versuch:

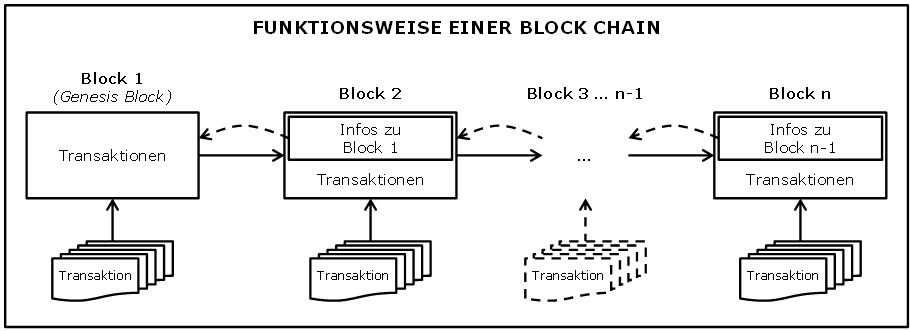

Das grundlegende Konzept hinter der Blockchain ist eine dezentrale Architektur, welche unter den Teilnehmern kein Vertrauensverhältnis voraussetzt. Die Blockchain ist ein öffentliches Register aller in der Vergangenheit getätigten Transaktionen und kann als eine Art Kette von Informationsbestandteilen (Blöcken) verstanden werden. Dieses Register, auch „Public Ledger“ genannt, ist allen Teilnehmern frei zugänglich. Ein neuer Block in der Kette enthält sowohl Informationen zu den neu miteinbezogenen Transaktionen, wie auch alle Informationen des vorhergehenden Blocks. Sogenannte „Miners“ verifizieren dessen Echtheit und erstellen gleichzeitig neue Blöcke unter Aufwendung von hohen Rechenleistungen. Sobald mehrere Blöcke zur Kette hinzugefügt wurden, ist es unmöglich, diese zu ändern, da dies eine Änderung aller darauffolgenden Blöcke nach sich ziehen würde. Durch die Aneinanderreihung aller Blöcke ist es möglich, jede vergangene Transaktionen bis hin zum ersten Block (sog. Genesis Block) zurückzuverfolgen und zu verifizieren.

Wie bereits erwähnt, geschieht die Verarbeitung der Blockchain bzw. die Erstellung neuer Blöcke ohne „zentrales Clearinghaus“. Zuständig für diese Schritte ist ein Netzwerk aus voneinander unabhängigen Rechnern, welche im Netzwerk miteinander interagieren. Sobald einer dieser Miner einen neuen Block berechnet hat, sendet er die erweiterte Blockchain an das gesamte Netzwerk, welches anschliessend diese Erweiterung überprüft und validiert. Durch dieses Prinzip kann auf eine zentrale Kontrollstelle verzichtet werden, wodurch auch die Abhängigkeit des Netzwerkes von einer einzelnen zentralen Institution umgangen wird.

Vorteile der Blockchain

Transaktionen und Verträge in unserem Alltag erfordern derzeit noch immer ein Vertrauensverhältnis zwischen den involvierten Parteien. Herkömmliche Systeme ziehen dafür meist eine Drittpartei (zentrale Stelle oder Intermediär) bei, welche das Vertrauen beider/aller Parteien geniesst – dies insbesondere bei Geschäften, die nicht in Person abgewickelt werden. Börsengeschäfte oder Kreditkartenzahlungen sind typische Beispiele, aber auch neuere Innovationen wie PayPal oder Crowdfunding-Plattformen prosperieren dank deren Reputation und Skaleneffekten. Die Blockchain ermöglicht es, solche zentrale Stellen zu umgehen, indem sie Transaktionen dezentralisiert, ohne dass die einzelnen Nutzer sich gegenseitig vertrauen müssen. Sie verlassen sich auf die dezentrale Struktur des Systems, welches von den Teilnehmern kontinuierlich überprüft und verifiziert wird. Dies kann folgende Vorteile mit sich bringen:

- Geringe bis keine Transaktionskosten: Die Blockchain-Technologie ermöglicht Transaktionen direkt unter den Teilnehmern. Der Einbezug eines kostenpflichtigen Intermediärs wird eliminiert.

- Transparenz: Nutzer haben über die Blockchain Zugriff auf alle vergangenen Transaktionen.

- Geschwindigkeit: Transaktionen werden in Echtzeit verarbeitet und innerhalb von wenigen Minuten bestätigt.

- Effizienz: Der Wegfall der Drittpartei verhindert potentielle Friktionen (marktbeherrschende Stellungen).

- Unzählige Anwendungsbereiche: Nicht nur Finanzmarkttransaktionen können über eine Blockchain abgewickelt werden. Auch Register für geistiges Eigentum wie Kunst sind in der Entwicklungsphase. Denkbar sind auch Anwendungen in den Bereichen Verwaltung (Abstimmungen), Gesundheitswesen (Behandlungsunterlagen) oder Automobilindustrie.

- Ein mögliches Szenario könnte hier beispielsweise der Autokauf über einen Smart Contract sein: Sobald die in einem Kaufvertrag vereinbarte Summe für ein Auto auf dem Konto des Verkäufers eingetroffen ist, wird der digitale Autoschlüssel für den neuen Eigentümer freigeschaltet. Im umgekehrten Fall gilt, dass der Besitzer beim Ausbleiben der Zahlung der aktuellen Rate seinen Wagen nicht benutzen kann. Die Kommunikation verläuft also über die Verträge direkt zwischen den Vertragspartnern (vgl. Artikel im IT Finanzmagazin).

Blockchain bei ersten Banken ein Thema

Im Mai 2014 hat die deutsche Direktbank Fidor angekündigt, mit dem amerikanischen Start-up Ripple Labs im Bereich digitaler Zahlungsverkehr zusammenzuarbeiten (Ripple Labs wird von bekannten Venture Capital Funds wie z.B. Google Ventures oder Andreessen Horowitz unterstützt und zählt auch die NYSE zu seinen Investoren). Ripple Labs hat das sog. Ripple Protokoll entwickelt, ein dezentrales open-source Zahlungsprotokoll, welches globale Überweisungen von realen und virtuellen Zahlungen in Echtzeit ermöglicht. Auch das Ripple Protokoll macht vom Mechanismus der Blockchain Gebrauch, bei welchem alle Transaktionen dezentral von mehreren Knoten verarbeitet und validiert werden. Mit Ripple haben Fidor Kunden nun die Möglichkeit, weltweit schnelle und günstige Geldtransfers zu tätigen (zurzeit sind Überweisungen nur an andere Ripple-User möglich).

Weitere Banken, welche sich mit dem Thema schon intensiver auseinandersetzen und das disruptive Potenzial auch schon öffentlich betont haben, sind die Barclays Bank, die Citi oder die UBS. Zudem sorgte auch die Ankündigung von IBM, bald eine eigene digitale Währung, die IBM Coin auf den Markt zu bringen, für Diskussionen.

Mit dem Thema beschäftigen sich zwar heute neben der UBS noch keine Schweizer Banken. Schweizer Startups hingegen sehen in diesem Thema ein riesiges Potenzial. So beschäftigt beispielsweise die Firma Monetas mit Sitz in Zug bereits 14 Mitarbeiter. Die Firma baut derzeit ein dezentrales System für Finanz- und Rechtsgeschäfte auf. Auf ihrer Website wirbt sie mit dem Slogan „Launching the financial inclusion revolution“. Monetas ist dabei aber nur ein in der Schweiz aktives Unternehmen. Gemäss der Handelszeitung haben sich mehr als zehn Startup-Unternehmen aus dem In- und Ausland bereits amtlich eintragen lassen oder sind in der Evaluationsphase. All diesen Unternehmen ist gemein, dass sie sich in Zug niedergelassen haben, weswegen man auch schon vom „Crypto Valley“ Zug spricht.

Risiken der Blockchain

Neben den Vorteilen der Blockchain bestehen zurzeit durchaus Risiken. Einige von ihnen können mit mehr oder weniger Aufwand bereinigt werden, andere jedoch hängen mit der Struktur des Systems zusammen und können deshalb nicht behoben werden. Nachfolgend haben wir die wichtigsten Risiken aufgelistet und kurz erklärt:

- Fehlende Regulierung: Zurzeit existiert keine bzw. keine einheitliche Regulierung für Kryptowährungen, was auch die zukünftige Entwicklung verwandter Technologien mit Unsicherheit verbindet. Allgemein stellt sich die Frage, wie digitale Transaktionen reguliert werden sollen, insbesondere vor dem globalen Hintergrund dieser Systeme.

- Dezentralität: Die Struktur des Systems mit seinen dezentralen Knoten funktioniert so lange, wie keine dieser Knoten über einen signifikanten Marktanteil verfügt. Sobald ein Rechenzentrum einen substantiellen Anteil der Blöcke verarbeitet, existiert eine quasi-zentrale Institution, welche seine Marktmacht ausnutzen könnte.

- Illegale Transaktionen: Dies betrifft v.a. Bitcoin, wo angenommen wird, dass über das Bitcoin-Netzwerk u.a. Geld gewaschen wird und andere kriminelle Aktivitäten finanziert werden.

- Volatilität: Die annualisierte Volatilität der täglichen Bitcoin-Preise der letzten 12 Monate beträgt rund 80%, was ein Vielfaches anderer Währungen ist. Beispielsweise betrug die Volatilität des CHF/USD-Wechselkurses in der gleichen Periode knapp 20%, ohne die Vorkommnisse Mitte Januar sogar nur knapp 8%.

- Beeinträchtigung der Geldmengenkontrolle: Kryptowährungen entziehen sich dem Einfluss von Notenbanken, was die entsprechende Geld- und Währungspolitik erschwert. Dies ist aber natürlich genau das Ziel dieser Währungen.

- Benutzerfreundlichkeit: Die Einstiegshürden für die Verwendung von Bitcoin und anderen Kryptowährungen sind noch sehr hoch und verlangen für die sichere Handhabung überdurchschnittliche Computer-Kenntnisse.

Fazit

Obwohl es sich bei der Blockchain um ein relativ abstraktes Konzept handelt, finden wir die Idee einer dezentralisierten Architektur zur Abwicklung von Transaktionen jeglicher Art bahnbrechend, haben aber noch gewisse Vorbehalte, insbesondere bei der Regulierung und der Benutzerfreundlichkeit. Die Eliminierung eines zentralen Clearinghauses ist eine völlig neue Marktarchitektur, welche sich von den bestehenden Finanzmärkten grundlegend unterscheidet.

Beispiele wie Bitcoin haben jedoch gezeigt, dass im Konzept der Blockchain viel Potenzial steckt. Dass bereits erste Banken angefangen haben, Überweisungen basierend auf Blockchain-Mechanismen anzubieten, kann als Beweis angesehen werden, dass langsam auch etablierte Finanzdienstleister beginnen, das Potenzial dieser Technologie zu entdecken. Neben dem Einsatz im Zahlungsverkehr sehen wir auch Möglichkeiten im Kapitalmarkt (Kauf und Verkauf von Wertpapieren) oder im Hypothekargeschäft (digitale Verträge mit eindeutiger Nachverfolgbarkeit). Zurzeit existiert unseres Wissens noch keine Schweizer Bank, welche von der Blockchain Gebrauch macht. Jedoch hat die UBS anfangs April bekannt gegeben, dass sie in London ein „Blockchain Research Lab“ eröffnet, um potenzielle Anwendungsmöglichkeiten für Finanzdienstleistungen zu untersuchen. Wir sind gespannt, welche Erkenntnisse daraus resultieren und wann auch andere Schweizer Finanzinstitute das Potenzial dieser Technologie entdecken.

Kommentare

2 Kommentare

Finance 2.0 – Blog

24. April 2015

[…] nur die Währung selbst, sondern auch die Technologie dahinter. Andreas Dietrich schreibt in «Blockchain – die nächste grosse Revolution im Bankensektor?»: «Zentrales Konzept dahinter ist die sogenannte Blockchain, eine Aneinanderreihung von […]

Matthias Niklowitz

14. April 2015

Guten Tag, interessanter Beitrag. Ich würde aber Bitcoin (als Währung) vom Bitcoin-Protokoll unterscheiden und das wiederum auch von Block Chain (als Technologie) sowie von dezentralen Ledgern (als Architektur) trennen. Dann lassen sich Chancen und Probleme viel einfacher diskutieren (und ggf. widerlegen).

Danke für Ihren Kommentar, wir prüfen dies gerne.