11. Mai 2015

Andere Retail Banking Institute,

Bezahlen für die Bankberatung? Der Ansatz der Baloise Bank SoBa

Bisherige Pricing-Modelle im Anlagegeschäft von Retail Banken bestanden zumeist hauptsächlich aus Depotgebühren, Courtagen sowie Retrozessionen. Die Beratung wurde grösstenteils über diese Gebühren quersubventioniert. Während der Kunde also entsprechend für die eher weniger „werthaltigen“ Dienstleistungen bezahlte, war er es sich gewohnt, dass die werthaltigere Beratung gratis dazukommt. Die Logik dieses Preis-Modells wird aber seit einiger Zeit in Frage gestellt. Einerseits verdient die Bank damit nicht Geld mit dem Wert, den sie generiert. Andererseits versuchen gewisse Banken auch, mit neuen Preismodellen den Ausfall von Retrozessionen wettzumachen. Die Baloise Bank SoBa hat seit kurzem ein neues Pricing-System eingeführt, mit welchem sie diesen Herausforderungen begegnen möchte.

Konzept und Entwicklung des BIA

Mit der Einführung des Baloise Investment Advice („BIA“) in 2011 hat die Baloise Bank SoBa ihr Geschäftsmodell im Anlagebereich grundlegend überarbeitet. Die Bestimmung der Anlagelösung beginnt bei der Ermittlung des Risikoprofils eines Kunden, wo zwischen dem Anlegerprofil (Risikoappetit und -toleranz), dem Entscheidungsprofil (psychologisches Entscheidungsverhalten) und dem Umsetzungsprofil (Strategie und Instrumente bei der Implementierung) unterschieden wird. Bei der Erstellung des Kundenprofils werden dabei neben den traditionellen Risikoaspekten auch Elemente der „Behavioural Finance“ miteinbezogen. In diesem Blog wurde bereits im Mai 2013 schon über dieses Tool berichtet. In der Zwischenzeit hat sich der BIA gemäss Jürg Ritz, CEO Baloise Bank SoBa, und Thomas Egli, Projektleiter BIA, bei den Kunden gut etabliert. So konnten seit 2013 die verwalteten Vermögen um 77% und die Anzahl Mandate um 87% gesteigert werden.

Das neue Pricing-Modell von BIA

Per Januar 2015 hat die Baloise Bank SoBa eine neue und gemäss dem CEO Jürg Ritz sehr mutige Gebührenstruktur für die Anlagelösungen aus BIA eingeführt. Im neuen Gebührenmodell wurden die Courtagen stark reduziert, derweil neu Kosten für Beratungsleistungen erhoben werden. So wurde beispielsweise der Kostensatz für eine Aktientransaktion bis CHF 15‘000.- von 1.10% auf 0.45% mehr als halbiert und die Minimumgebühr von CHF 80 auf CHF 14 reduziert (Handelswährung CHF, ohne Steuern und Abgaben). Im Gegenzug zu den billigeren Transaktionskosten zahlt der Kunde für Beratungsleistungen, welche er im Rahmen seines Mandates in Anspruch nimmt. Dabei ist je nach Paket eine bestimmte Anzahl an Beratungsgesprächen inklusive. Möchte der Kunde mehr Beratungsleistungen beziehen, bezahlt er diese separat.

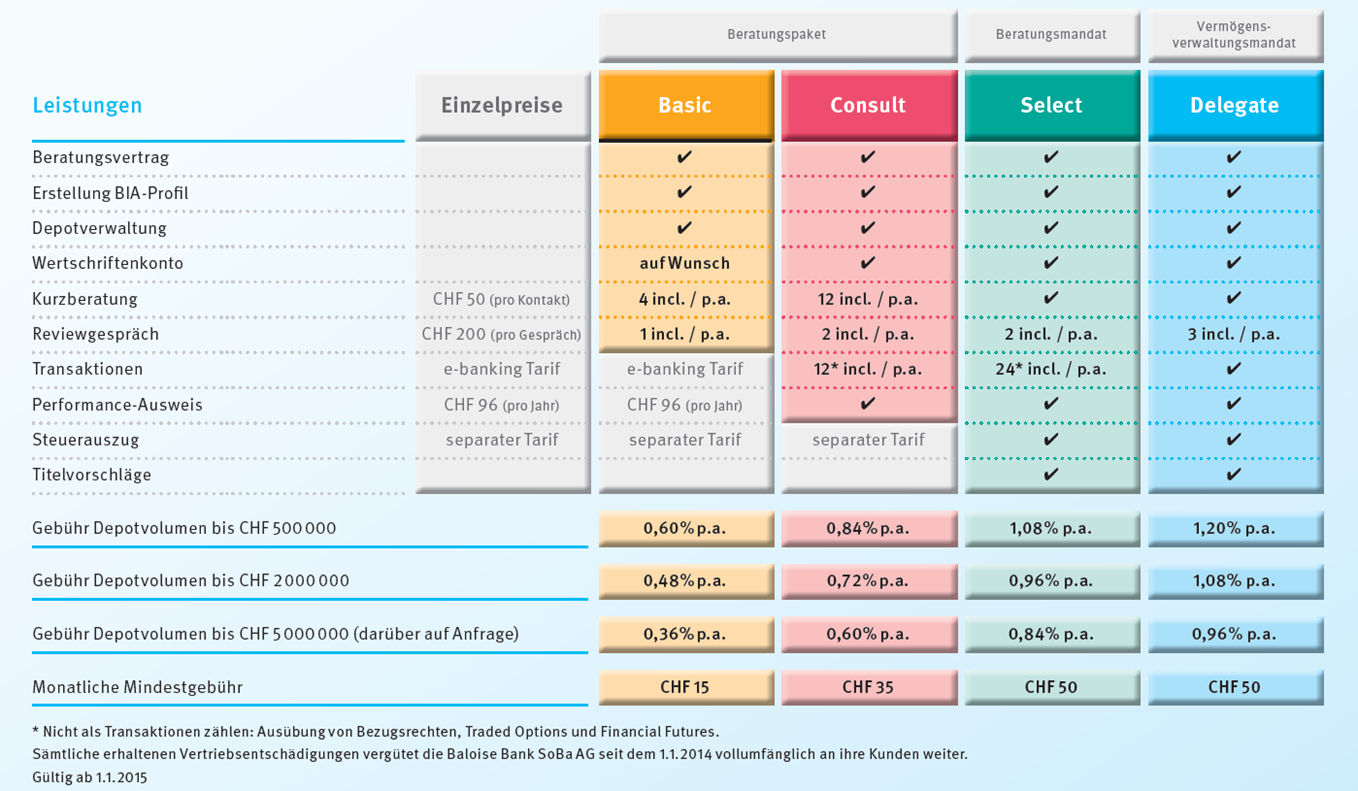

Wie in Abbildung 1 ersichtlich, bietet die Baloise Bank SoBa neben dem Paket „selfTrade“ (nicht abgebildet; für selbständige Anleger ohne Beratungsbedarf) vier Beratungspakete an. Je nach Paket erhebt sie dabei verschieden hohe Gebühren. Zum Beispiel zahlt ein Kunde des Pakets „Basic“ eine jährliche All-in Gebühr von 0.60%. Diese beinhaltet sowohl die Depotverwaltungskosten, wie auch jährlich vier Kurzberatungen und ein längeres Reviewgespräch. Für die Ausführung von Transaktionen werden die üblichen Courtagen separat belastet. Wählt ein Kunde das Paket „Select“, so sind in der All-in Gebühr von 1.08% p.a. alle Kurzberatungen, zwei Reviewgespräche und 24 Transaktionen pro Jahr inbegriffen. Im Vergleich zum Paket „Basic“ erhält der Kunde für die höhere Gebühr somit mehr Beratungsleistungen, wie auch eine vordefinierte Anzahl an Transaktionen.

Zahlungsbereitschaft der Kunden

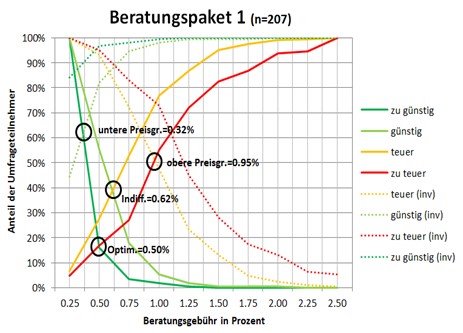

Die Herleitung der Höhe der Gebühren wurde unter anderem mithilfe einer Befragung unter bestehenden und potenziellen Kunden verifiziert. Wie in Abbildung 2 zu sehen, waren die Befragten bereit, zwischen 0.32% p.a. und 0.95% p.a. für das Beratungspaket „Basic“ zu bezahlen (untere und obere Preisgrenzen). Die effektiv gewählte Gebühr von 0.60% p.a. liegt zwischen dem optimalen Preis von 0.50% p.a. und dem indifferenten Preis von 0.62% p.a.

In einer kürzlich von der Swisscom und dem Institut für Finanzdienstleistungen Zug IFZ veröffentlichten Studie wurde zudem aufgezeigt, dass die Mehrheit der Retail-Anleger bereit ist, für persönliche Beratung zu bezahlen, falls im Gegenzug die Kosten für die Umsetzung des Anlageentscheids reduziert werden.

Fazit

Mehrere Banken sind derzeit daran, ihre Pricing-Modelle im Anlagegeschäft anzupassen. Generell ist aber festzustellen, dass viele Banken Mühe haben, ihren Kunden Gebühren für Beratungsleistungen zu belasten bzw. diese zu rechtfertigen. Wie die Baloise Bank SoBa und auch unsere Studie jedoch zeigen, sind Kunden durchaus bereit, für Beratungsleistungen zu zahlen, wenn im Gegenzug die Kosten für die Umsetzung des Anlageentscheides reduziert werden (d.h. tiefere Depotverwaltungs- und Transaktionsgebühren). Entsprechend sind wir der Meinung, dass die Baloise Bank SoBa (oder beispielsweise auch die Credit Suisse mit ihrem Modell „Credit Suisse Invest“) mit ihrer neuen Gebührenstruktur im Anlagegeschäft einen Weg einschlägt, welchen wir als zukunftsträchtig fürs (Retail) Banking erachten.

Was uns am Modell gefällt, ist die Idee, dass man das Pricing basierend auf den verschiedenen Stufen der Beratungsintensität und auf Basis des Aktivitätsniveaus der Kunden vornimmt. Abhängig vom Profil bezahlen die Kunden einen faireren Preis als im ansonsten üblichen Modell, in welchem die Beratung – auch von solchen Personen, die keine Beratung benötigen bzw. wünschen – durch Depotkosten und Courtagen quersubventioniert wird. Es ist zudem durch die zunehmende Regulierung sinnvoll, zwischen Kunden, die ausschliesslich selbst handeln, und solchen, die aufgrund einer Beratung handeln, auch vertraglich klar zu unterscheiden.

Gleichzeitig halten wir die Gebühr von 0.60% p.a. im Paket „Basic“ für einen puren „Buy-and-Hold“ Anleger, welcher keine oder nur wenige Transaktionen pro Jahr vornimmt und wenig Beratungsleistungen benötigt, als eher hoch (aber es entspricht offenbar der Zahlungsbereitschaft der Kunden). Dieser wäre unseres Erachtens bei Paket „selfTrade“, welches ohne Beratungskomponente auskommt und dafür eine tiefere Gebühr von 0.24% p.a. erhebt, besser aufgehoben. Sofern ein Kunde sich jedoch bei seinem Berater absichern möchte, ob sein Portfolio bzw. die geplanten Transaktionen zu seinem Risikoprofil passen, kann das Paket „Basic“ trotzdem Sinn machen. Ebenso möchten wir anmerken, dass die Beratungsleistung insgesamt eher indirekt, nämlich über die Depotgebühr als „All-in-Gebühr“, eingepreist wird. Und hier fällt generell auf, dass die Depotgebühr als zentrale Steuerungsgrösse bei vielen Banken je länger je teurer wird. Aus Sicht der Bank ist dies natürlich wünschenswert, da daraus eine stabilere Einnahmequelle resultiert, welche nur marginal von den (volatilen) Handelsaktivitäten der Kunden abhängt. Aus Sicht eines eher passiven „Buy-and-Hold“ Kunden erhöhen sich möglicherweise jedoch die fixen Gebühren im Anlagegeschäft. Gleichzeitig ist es aber sowohl aus Gründen der Einfachheit als auch aus Gründen der Akzeptanz seitens der Kunden möglicherweise der richtige Weg, die Beratungskosten in der Kategorie der Depotgebühren zu subsumieren.

Wir sind gespannt, ob bzw. wann weitere Schweizer Banken den Schritt wagen, für Beratungsleistungen Gebühren zu erheben und damit ein ähnliches Gebührenmodell wie die Baloise Bank SoBa bei ihrem BIA einführen werden.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.