3. Februar 2020

Best Practice in Hypothekarprozessen

Wo stehen die Banken bezüglich Digitalisierung der Hypothekarprozesse? Wie hoch ist die Effizienz? Wie lange dauert eine «best practice» Neueröffnung oder Verlängerung? Wo liegen die Schwierigkeiten bei der Verbesserung der Prozesse? Diesen und vielen weiteren Fragen ist das Institut für Finanzdienstleistungen Zug IFZ im Rahmen einer Studie nachgegangen. Im heutigen Blog fassen wir die wichtigsten Erkenntnisse zusammen.

Die Hypothekarprozesse von Schweizer Retail Banken sind nach wie vor sehr heterogen und enthalten trotz einer Vielzahl von Digitalisierungsprojekten immer noch viele manuelle Arbeitsschritte. Im Rahmen des Projektes «Best Practice in Hypothekarprozessen 2019» hat das Institut für Finanzdienstleistungen Zug IFZ zusammen mit verschiedenen Instituten untersucht, wie effizient die Prozesse heute schon sind, wo die «pain points» liegen und wie Verbesserungen realisiert werden können. Konkret wurden die Prozesse der Neufinanzierung und der Verlängerung im Detail analysiert.

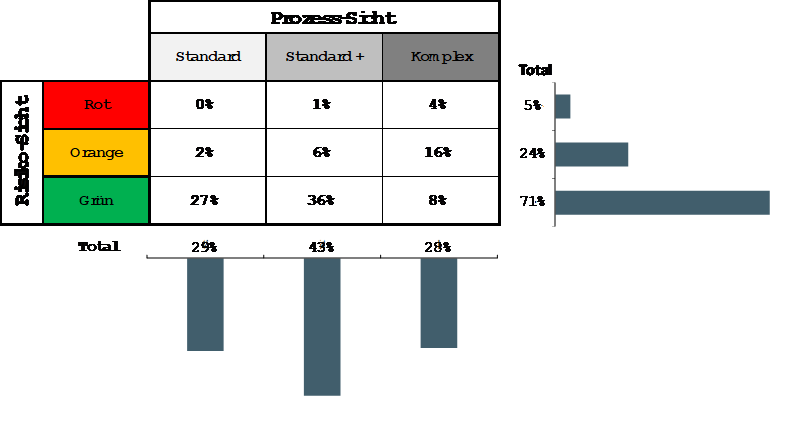

Die Geschäftsfälle wurden dabei zunächst aufgrund der Risikobeurteilung in die drei Kategorien «risikolos/grün», «mit Risiken/orange» und «zu hohe Risiken/rot» und anschliessend aufgrund der Komplexität der Prozesse in die Kategorien «standard», «standard +» und «komplex» unterteilt. Insgesamt ergab sich die folgende Verteilung:

Risiko- und Prozesssituation weichen voneinander ab

Betrachtet man zunächst die Häufigkeitsverteilung aus Risiko-Sicht, so fällt auf, dass mehr als 70% der Geschäftsfälle als risikolos eingestuft werden. Als risikolos resp. als Geschäfte mit äusserst niedrigem Risiko werden dabei diejenigen Geschäftsfälle beurteilt, bei denen Belehnung und Tragbarkeit sowie die ZEK-Infos in Ordnung sind, bei welchen die Kreditwürdigkeit gegeben ist, wo das Wohneigentum im Geschäftsgebiet der Bank liegt und wo es sich um ein «Standardobjekt» (im Gegensatz zu einem Luxusobjekt) handelt. Auf Basis dieser Kriterien kommt man zum Schluss, dass die teilnehmenden Institute aus der Risikoperspektive im Durchschnitt solide unterwegs sind. Es wäre deshalb zu erwarten, dass sich auch aus Prozess-Sicht ein ähnliches Bild ergeben müsste. In der Realität weicht aber die Prozess-Sicht deutlich von der Risiko-Sicht ab. Mit andern Worten: Obwohl mit diesen Geschäftsfällen oft keine, oder nur geringe Risiken verbunden sind, schaffen es die Institute nicht, diese als Standardfälle abzuwickeln. Als Hauptkriterium für Standardfälle wurde die Kompetenz des Kundenbetreuers, inkl. der Gewährung allfälliger Sonderkonditionen (in einem definierten Rahmen) herangezogen. Daneben wurden weitere Kriterien wie etwa die Verwendung einer hedonischen Schätzung, die Finanzierung ausschliesslich mit Grundpfanddeckung und Gelder aus der Säule 3a bei der eigenen Bank sowie vorhandenen, resp. neu zu errichtenden Schuldbriefen verwendet. Mit diesen Kriterien werden im Durchschnitt lediglich knapp 30 Prozent der Geschäftsfälle als Standardfälle abgewickelt.

Auch wenn man berücksichtigt, dass die Komplexität der Geschäftsfälle teilweise durch den Kunden resp. seine finanzielle Situation beeinflusst werden, hat die Analyse doch ergeben, dass die Banken mit ihren Weisungen und Kompetenzordnungen grosse Gestaltungsmöglichkeiten haben, welche die Effizienz massgeblich beeinflussen. Und die oben gezeigte Diskrepanz zwischen Risiko- und Prozesssicht zeigt auf, dass hier ein beträchtliches Optimierungspotenzial besteht. Denn um das Hypothekargeschäft effizient betreiben zu können, sollte der Anteil der Geschäfte, die standardisiert abgewickelt werden können, etwa bei 2/3 liegen. Zudem zeigt die Best-Practice, dass komplexe Fälle, welche einen deutlich erhöhten Aufwand mit sich bringen, nicht mehr als 10 Prozent der Hypothekar-Geschäftsfälle einer Bank ausmachen sollten.

Hohe Konversionsraten aber Prozessabbrüche erfolgen oft zu spät

Im Weiteren hat die Analyse des IFZ ergeben, dass die Konversionsraten der teilnehmenden Institute, also der Anteil der Geschäfte die zu einem Abschluss führen, sowohl bei Verlängerungen wie auch beim Neugeschäft relativ hoch ist. Bei Neugeschäften kommt es bei den untersuchten Banken durchschnittlich in knapp fünf von zehn Geschäftsfällen zu einem Abschluss. Beim Bestandesgeschäft liegt die Zahl erwartungsgemäss nochmals deutlich höher: Sie beträgt im Durchschnitt gute 80 Prozent.

Prozessabbrüche sowohl beim Neu- als auch beim Bestandesgeschäft werden mehrheitlich durch die Kunden initiiert und nur zu einem kleinen Teil durch die Bank. Es fällt aber auf, dass Banken beispielsweise beim Neugeschäft absolut mehr Abbrüche nach dem Zweitkontakt vornehmen als beim Erstkontakt. Aus wirtschaftlicher Optik hingegen wäre es wünschenswert, einen Prozess, der nicht zu einem Geschäft führt, so früh wie möglich abzubrechen, um die Prozesskosten tief zu halten. Die Abbrüche durch die Kunden – oftmals aus Pricing-Gründen – erfolgen vielfach auch erst nach dem Zweitkontakt. Es erscheint deshalb zweckmässig, dass Banken das Thema Pricing auf grundsätzlicher Ebene bereits im Erstgespräch thematisieren.

Grosse Unterscheide bei Bearbeitungszeiten und Best Practice

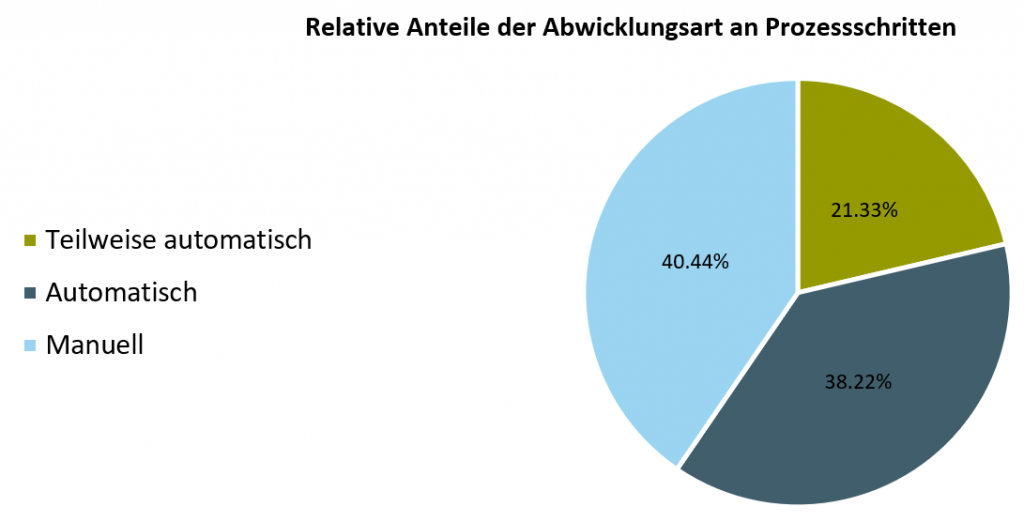

Weiteres Einsparpotenzial hat die Analyse im Bereich der Prozessautomatisierung geortet. Abbildung 2 verdeutlicht, dass in unserem Sample heute noch immer rund 40 Prozent der Prozesse vollständig manuell abgewickelt werden.

Zwar setzen die untersuchten Banken gängige IT-Systeme ein, diese scheitern jedoch noch zu oft an Spezialfällen und den dafür erforderlichen individuellen Lösungen, was eine vollständig automatisierte Kreditabwicklung verunmöglicht. Ziel der Banken muss es deshalb sein, in Zukunft auch komplexe Geschäftsfälle praktisch vollständig zu automatisieren. Voraussetzung dafür sind jedoch IT-Lösungen, die in der Lage sind, individuelle Lösungen automatisiert abwickeln zu können.

Ein hoher manueller Aufwand führt automatisch zu höheren Bearbeitungszeiten. Diese variieren in unserem Sample – aber auch im ganzen Markt – sehr stark. Das Institut mit der höchsten Bearbeitungszeit benötigt heute rund drei Mal so lange für die Abwicklung eines Standard-Neugeschäfts wie das Institut mit der kürzesten Bearbeitungszeit.

Als Best-Practice, für die Abwicklung eines Standard-Neugeschäftes gelten heute für den End-to end Prozess drei bis vier Stunden. Aufgrund der doch immer wieder etwas unterschiedlichen Geschäfte macht es unseres Erachtens wenig Sinn, hier eine genauere Angabe zu liefern. Hinzu kommt, dass für eine gute Kundenberatung allenfalls auch 10 Minuten mehr eingesetzt werden sollen und ein allzu tief angesetzter «Best practice» Wert sich deshalb negativ auf die Qualität des Prozesses auswirken könnte. Eine einfache Verlängerung sollte gemäss unserer Erkenntnis in 10 bis 15 Minuten erledigt werden können.

Ob in der Schweizer Bankenwelt alle Institute in absehbarer Zeit diese Bestmarkten erreichen oder sich zumindest in ähnliche Bereiche verbessern werden, scheint uns nicht sicher. Vor dem Hintergrund der enger werdenden Margen müssen sich aber alle Institute damit auseinandersetzen, zu welchen Kosten sie ihre Leistungen erbringen können. Für das eine oder andere Institut dürfte es deshalb zweckmässig sein, auch in der Kreditabwicklung die Sourcing-Option zu prüfen.

Fazit

Aufgrund der durchgeführten Analyse und der genannten sowie weiterer Ergebnisse wurden die folgenden sechs «Best practice»-Grundsätze hergeleitet:

- Anteil Standardgeschäfte: 2/3 der Geschäftsfälle sollten im Standardprozess abgewickelt werden können.

- Prozessoptimierung: Nicht wertschöpfende Elemente sind generell zu eliminieren. Entscheidungsprozesse und Abläufe sind so einfach wie möglich zu halten. Kontrollen und Doppelspurigkeiten, welche die Risiken der Bank nicht oder kaum reduzieren, sollen weggelassen werden.

- Digitalisierung: Diese beinhaltet sowohl die weitestgehend automatisierte Prozessabwicklung, als auch eine vollständige elektronische Dossier Führung. Zudem umfasst sie auch die Integration von den im Prozess erforderlichen Services wie Risikorating des Kunden, Liegenschaftsschätzung etc.

- Elektronisches Kundendossier: Hier ist auf eine nahtlose Integration in die elektronische Prozessführung zu achten.

- Papierloser End to End Prozess: Dieser beinhaltet auch die papierlose Vertragsvereinbarung.

- Sourcing Option: Sollte bei jeder Investition in den Hypothekarprozess geprüft werden.

Im Rahmen der Sourcing Konferenz vom 6. Mai 2020 wird die Kreditverarbeitung eines der behandelten Themen sein. Dort werden wir weitere Denkanstösse zur Optimierung der Prozesse vermitteln. Es ist zudem vorgesehen, die Studie «Best Practice in Hypothekarprozessen» auch in diesem Jahr durchzuführen. Banken, welche Interesse haben, daran teilzunehmen, können sich unverbindlich bei Dr. Urs Blattmann melden.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.