28. August 2017

Banking 3.0: Wie Blockchain die Bankenwelt neu gestaltet

Seit ein paar Monaten ist die Blockchain Technologie in vieler Munde: Von den einen als technologischer Heilsbringer verklärt, wird sie von den anderen als nur eine weitere von vielen Technologieblasen abgetan, die bald platzen werde. In diesem Blog-Beitrag schauen wir uns den Einfluss der Blockchain-Technologie auf die Finanzwelt an.

Enthusiastische Vertreter einer Blockchain-getriebenen neuen Weltordnung postulieren hier bereits die totale Disruption des Bankenwesens – ein Aussterben der Banken, überflüssig gemacht durch Peer-to-Peer Transaktionen zwischen Kleinsparern und Firmen, digitaler Währungsüberweisungen ohne Grenzen und fast ohne Kosten, sowie der Digitalisierung aller Vermögenswerte.

Um es vorwegzunehmen: An ein Aussterben von Dinosaurier-Banken, welche sich hilflos dem vom Blockchain-Meteoriteneinschlag verursachten Klimawandel nicht anzupassen vermögen, glaube ich nicht. Ich gehe vielmehr davon aus, dass die Blockchain Technologie die Banken dazu bringt, sich neu zu erfinden, und sich wieder auf ihr Kerngeschäft zu fokussieren.

Um diese Argumentation nachvollziehbar zu machen, möchte ich in einem ersten Schritt das Wesen der Blockchain und das einer Bank kurz beleuchten, und anschliessend den Einfluss der Blockchain auf die Bankenwelt beleuchten.

Das Wesen einer Bank und der Blockchain heute

Eine Bank nimmt traditionellerweise (und vereinfacht ausgedrückt) vier funktionale Rollen war: Zahlungsverkehr, Kreditgewährung, Custody Service, Investment Management. Es ist dabei zu beobachten, dass Banken heutzutage in vielen Fällen grosse, monolytische Gebilde darstellen. Für diese Tendenz zur Grösse gibt es zwei hauptsächliche Gründe:

- Damit Kunden mit einer Bank Geschäfte machen, müssen sie ihr vertrauen. Grösse hilft, Vertrauen herzustellen, insbesondere im Zeitalter unbeschränkter Staatsunterstützung für „too-big-to-fail“ Strukturen.

- Für viele Finanzgeschäfte ist ein grosses, wenn möglich globales, Transaktionsnetzwerk hilfreich. Grosse Banken haben Vorteile beim Anbieten eines solchen Netzwerks, weil sie global tätig oder zumindest eingebunden sind.

Diese Tendenz zur Grösse stellt heute natürlicherweise eine beachtliche Eintrittsschwelle für Neuankömmlinge dar. Hinzu kommen die regulatorischen Anforderungen, welche auf Grossbanken zugeschnitten sind, und für viele Jungfirmen eine unüberwindliche Hürde darstellen. Die Blockchain baut hier Hindernisse ab, was Strukturen aufbrechen und die Karten neu verteilen wird: Banken können sich nicht mehr einfach auf ihre Grösse und globale Präsenz verlassen, um sich unliebsame neue Konkurrenz vom Leibe zu halten.

Um zu verstehen, wieso dies der Fall sein wird, müssen wir uns kurz mit den zentralen Eigenschaften der Blockchain beschäftigen: Ganz einfach ausgedrückt, ist die Blockchain eine kryptographisch abgesicherte, verteilte Datenbank, auf der Transaktionsdaten, aber auch Computerprogramme gespeichert werden können. Sie hat vier zentrale Eigenschaften:

- Verteilte Architektur: Dies macht die Blockchain äusserst robust, da weltweit exakte Kopien aller Daten existieren, die unabhängig von einander abgerufen werden können.

- Kryptographisch abgesicherte Identitäten: Kein Teilnehmer kann sich einer falschen Identität bedienen. Damit gibt es keine Phishing Attacken, und kein Computervirus kann sich verbreiten.

- Unveränderliche Daten: Neue Transaktionen werden im Konsens des gesamten Netzwerks validiert. Nachher sind sie, mathematisch garantiert, nicht mehr abänderbar. Jeder Teilnehmer kann Daten unabhängig jederzeit einsehen und überprüfen.

- Smart Contracts: Dies sind auf der Blockchain gespeicherte Computerprogramme, welche eine effiziente Interaktion erlauben zwischen Parteien, die sich weder kennen noch vertrauen müssen.

Mit diesen Eigenschaften wird die Blockchain zur „Globalen Vertrauensinstanz“. Weil sie ohne Mittelsmänner auskommt, wird sie die Art und Weise verändern, wie wir alle Geschäfte tätigen. Sie wird zu einem Kathalyst eines ökonomischen Paradigmenwechsels: Weg von einer Intermediations-Ökonomie, und hin zu einer „Peer-to-Peer“ Wirtschaftssystem.

Banking 3.0

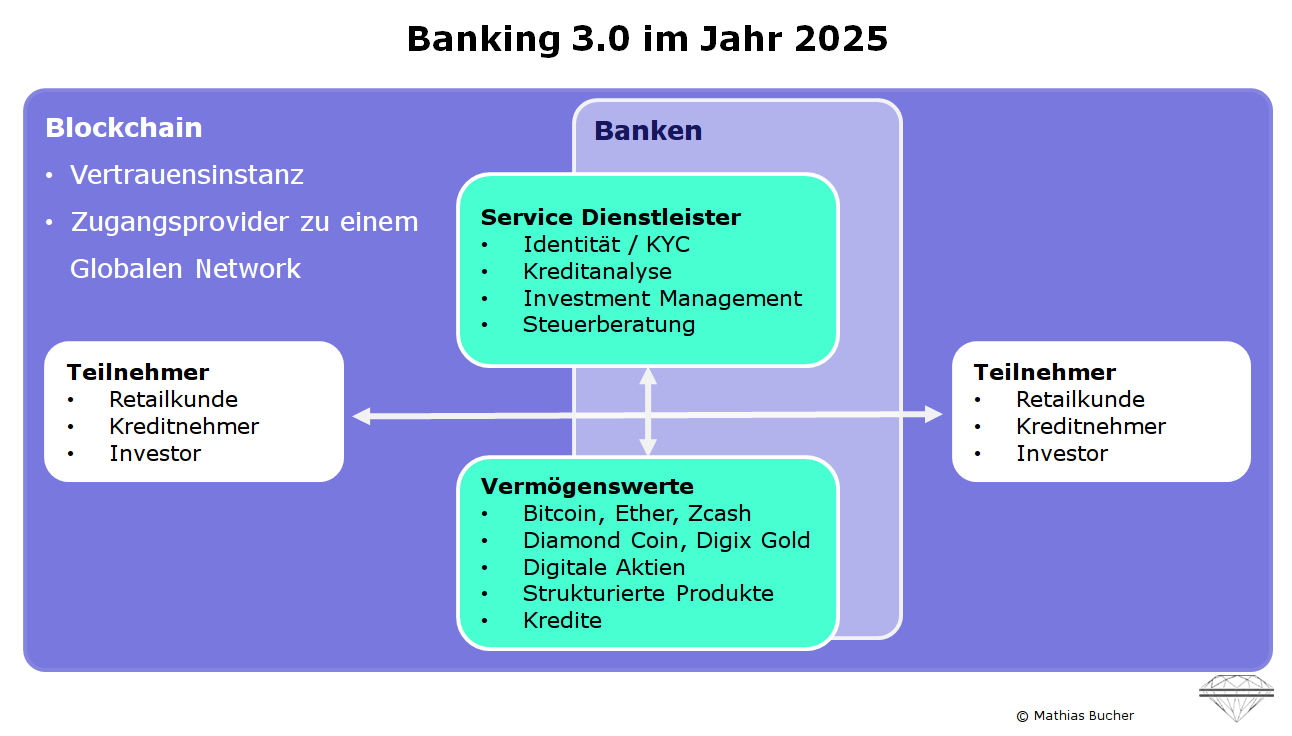

Schauen wir nun hypothetisch ins Jahr 2025 und begutachten das Bankenwesen: Jetzt übernimmt die Blockchain die zwei zentralen Eigenschaften der „Bank als Mittelsmann“, welche wir vorgängig identifiziert haben:

- Bereitsteller des Zugangs zu einem globales Netzwerk: Bereits heute gibt es mehr als 3’000 Netzwerkknotenpunkte in der Ethereum-Blockchain, und diese Anzahl wird bis ins Jahr 2025 exponentiell wachsen.

- Vertrauensinstanz: Das Ethereum-Netzwerk ist heute mit einer digitalen Währung im Wert von über 5 Milliarden ökonomisch abgesichert. Technisch ist sie extrem sicher, basierend auf kryptographischen und mathematischen Methoden. Bis ins Jahr 2025 wird sich die Blockchain auch im Mainstream etabliert haben, es werden intuitive Benutzerschnittstellen existieren, und die Nutzerbasis wird sehr breit sein.

Nur mit Grösse allein kann sich eine Bank entsprechend nicht mehr rechtfertigen. Bedeutet dies also doch die „Disruption“ des Bankenwesens durch die Blockchain? Nicht unbedingt.

Im „Banking 3.0“ werden Transaktionen nun zwar direkt zwischen Blockchain-Teilnehmern abgewickelt. Ein KMU, welches Kapital benötigt, erhält dieses z.B. direkt von einem Kleinsparer; die Transaktion und auch die folgenden Zinszahlungen werden dabei vollständig auf der Blockchain durchgeführt. Damit ein Kleinsparer aber mit gutem Gewissen investieren kann, braucht er aber weiterhin eine Instanz, welche das Kreditgesuch der Firma unabhängig prüft, Empfehlungen abgibt, und im Nachlässigkeitsfall auch haftet. Solche funktionalen Rollen, sei es Verhinderung von Geldwäscherei, Kreditanalyse, oder Investment Management, werden auch in einem Blockchain-basierten Finanzsystem weiterhin benötigt. Banken stehen hier in der Pole-Position, solche auf der Blockchain anzubieten. Weiter eröffnet die Blockchain auch neue Geschäftsmöglichkeiten für Banken, indem diese bestehende Vermögensvehikel digitalisieren und auf der Blockchain einem immer breiteren Publikum zugänglich machen.

Deshalb gehe ich davon aus, dass die Blockchain die Banken nicht aus dem Geschäft drängt, sondern sie dazu bringt, sich auf ihre Kernaufgaben zurückzubesinnen – als Servicedienstleister und Anbieter von Vermögenswerten.

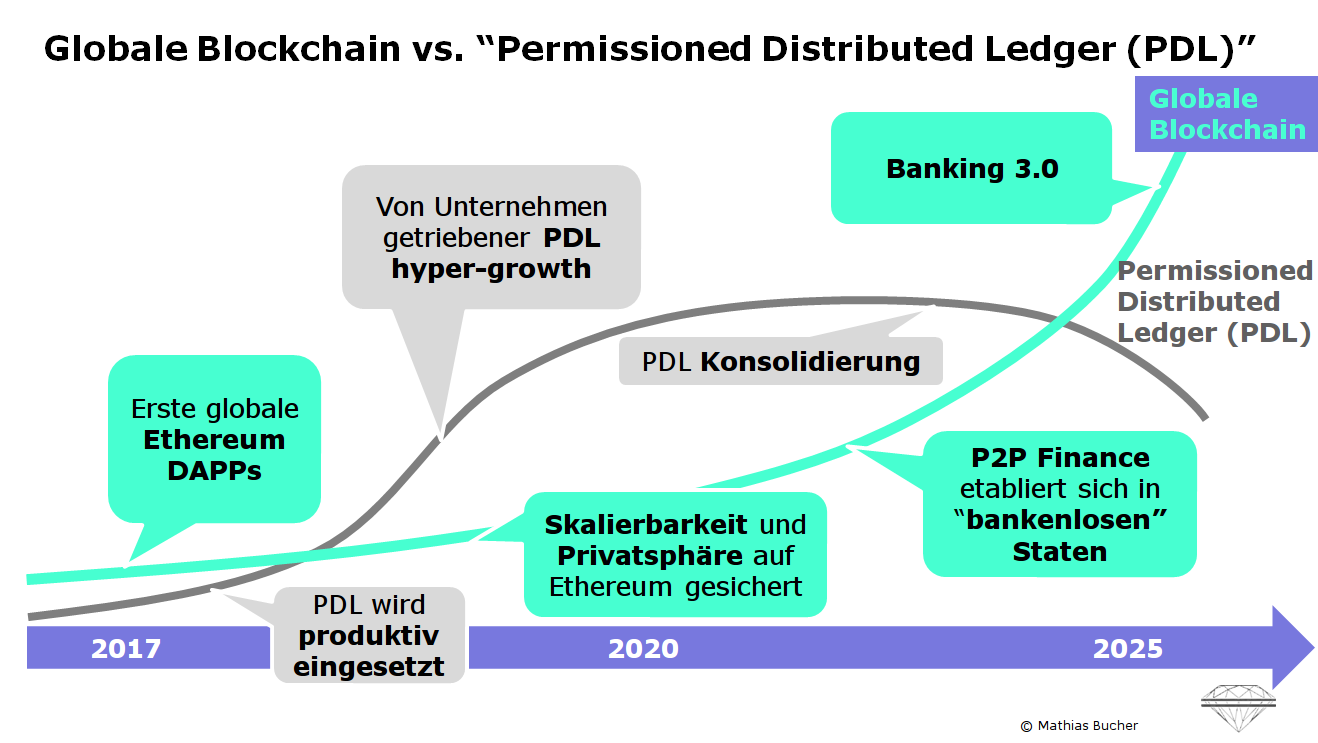

Gleichzeitig bedeutet dies aber nicht, dass sich die Banken zurücklehnen und dem Blockchain-Zeitalter entspannt entgegensehen können: Ihnen steht ein ziemlich einschneidender Strukturwandel bevor. Viele administrative Tätigkeiten werden überflüssig, Prozesse können gestrafft und Kosten gesenkt werden. Hierzu wird aber nicht in erster Linie die globale Blockchain eingesetzt, sondern ihre kleinräumigeren „Cousins“: Permissioned Distributed Ledgers (PDL). PDL unterscheiden sich von der Blockchain in erster Linie in der Zugangskontrolle: Jedermann mit einem Smartphone kann Teilnehmer an der Blockchain werden, während nur ausgewählte (Geschäfts-)Parteien zu einem PDL System zugelassen sind. Weil diese bei schlechtem Benehmen rechtlich belangt werden können, müssen PDL weniger Aufwand treiben zur Besicherung des Systems, was solche Lösungen skalierbarer und effizienter macht.

Weil es für Banken naheliegend ist, zuerst bestehende Prozesse effizienter zu gestalten, ziehen PDL heute bereits substantielle Investitionen auf sich. Auch in der Schweiz beschäftigen sich Banken intensiv mit dem Potenzial und den Herausforderungen der Blockchaintechnologie (ein konkretes Beispiel hierfür ist die OTC Swiss Blockchain, welche wir vor kurzem an gleicher Stelle vorgestellt haben).

Verglichen mit der Entwicklung bei den PDL wird die globale Blockchain anfänglich weniger schnell zu produktiv eingesetzen Lösungen führen (vgl. Abbildung 2): Insbesondere im Bereich Skalierbarkeit und der Wahrung der Privatsphäre der Teilnehmer sind zuerst verbesserte technische Lösungen notwendig. Sie zu implementieren ist aber nur eine Zeitfrage; die theoretischen Grundlagen bestehen grösstenteils bereits. Wenn diese technischen Hürden überwunden sind, dürften die ersten Peer-to-Peer Applikationen zuerst in „bankenlosen“ Staaten ausgerollt und auf Herz und Nieren getestet werden, bevor sie schlussendlich auch in Ländern mit starken Banken Verbreitung finden. In Ländern wie Indien, Indonesien, Nigeria und China, die unter sich fast 40 % der Weltbevölkerung auf sich vereinen, hat ein Grossteil der Bevölkerung immer noch keinen Zugang zu einem Bankkonto und den entsprechenden Dienstleistungen. Smartphones verbreiten sich hingegen auch in diesen Ländern stark, eine Voraussetzung, dass deren Besitzer an der Blockchain-Ökonomie teilnehmen können, wird so erfüllt. In diesen „bankenlosen“ Ländern wird das Banking 3.0 seine kritische Masse erreichen, und anschliessend auf die anderen Länder überschwappen.

Heute haben wir den Einfluss der Blockchain auf das Bankenwesen beleuchtet. Selbstverständlich gibt es noch viele andere Bereiche in der Finanzindustrie, welche von der Blockchain beinflusst werden. Ein speziell interessanter Bereich sind Vorhersage-Märkte (Prediction Markets). Das Entstehen und Potential von mathematisch garantiert vertrauenswürdigen Vorhersage-Märkten wird das Thema eines zukünftigen Blogs sein.

PS: Blockchain ist auch ein wichtiges Thema im Rahmen unserer Weiterbildung CAS Digital Banking. Der dritte Lehrgang startet am 12.4.2018. Die erste Informationsveranstaltung ist am 2. November 2017 in Zug. Zusätzliche Informationen und das Anmeldeformular finden Sie hier.

Kommentare

1 Kommentare

Daniel

5. September 2017

interessant

Danke für Ihren Kommentar, wir prüfen dies gerne.