29. März 2021

Bargeld wird bald nicht mehr das wichtigste Zahlungsmittel in der Schweiz sein

Von Prof. Dr. Andreas Dietrich und Dr. Reto Rey

Die Wahl der Zahlungsmittel hat sich in den vergangenen zwanzig Jahren zuerst nur langsam, jedoch kontinuierlich verändert. In den vergangenen fünf Jahren hat sich die Verschiebung weg vom Bargeld aber beschleunigt. Neben den Debit- und Kreditkarten haben auch mobile Bezahllösungen einen Teil der Bargeldtransaktionen abgelöst. Noch hält das Bargeld seine Vormachtstellung als wichtigstes Zahlungsmittel in der Schweiz. Im heutigen Blog zeigen wir aber auf, dass dies nicht mehr lange so sein dürfte. Wir zeigen auch auf, wie stark der «Marktanteil» der einzelnen Zahlungsmittel auf Kosten des Bargeldes zugenommen hat.

1990 wurden noch rund 90 Prozent des Transaktionsvolumens am Verkaufspunkt mittels Bargeld abgewickelt. Seither verändern sich die Präferenzen respektive das Verhalten der Schweizerinnen und Schweizer in Bezug auf den Einsatz der Zahlungsmittel. In den letzten 30 Jahren haben die Debit- und Kreditkarten – und in jüngsten Zeit zusätzlich Mobile Bezahllösungen – einen Teil der Bargeldtransaktionen abgelöst. Aktuell werden aber in Bezug auf den Wert der Transaktionen immer noch schätzungsweise rund 37 Prozent des alltäglichen Konsums mit Bargeld bezahlt (vgl. Abbildung 1).

Für die entsprechenden Auswertungen wurden die Transaktionsvolumina der Debit- und Kreditkarten aus der SNB Statistik entnommen. Der Bargeldumsatz musste geschätzt werden, da es im Zeitverlauf keinen direkten Messwert gibt. Dabei wurden die Ausgaben aller Schweizer Haushalte für den Endkonsum anhand von Daten vom Bundesamt für Statistik um verschiedene Ausgaben (z.B. Wohnungsmiete, Gesundheit, Nachrichtenübermittlung, etc.) bereinigt, da diese üblicherweise nicht an einem Verkaufspunkt erfolgen (womit Bargeld nicht in Frage käme). Die verbleibenden Gesamtausgaben abzüglich der Umsätze von Debit- und Kreditkarten sowie von Mobile Payment ergeben den von uns berechneten Bargeldumsatz. Die Grafik zeigt die prozentualen Transaktionsvolumina von Bargeld, Debit- und Kreditkarten über die letzten 15 Jahre sowie die Entwicklung von Mobile Payment in den vergangenen vier Jahren (Anmerkung: Die über Apple Pay, Samsung Pay und andere Mobile Payment Anbieter vorgenommen Zahlungen wurden von den Kreditkartentransaktionen subtrahiert).

Rasante Entwicklung der Kartenzahlungen

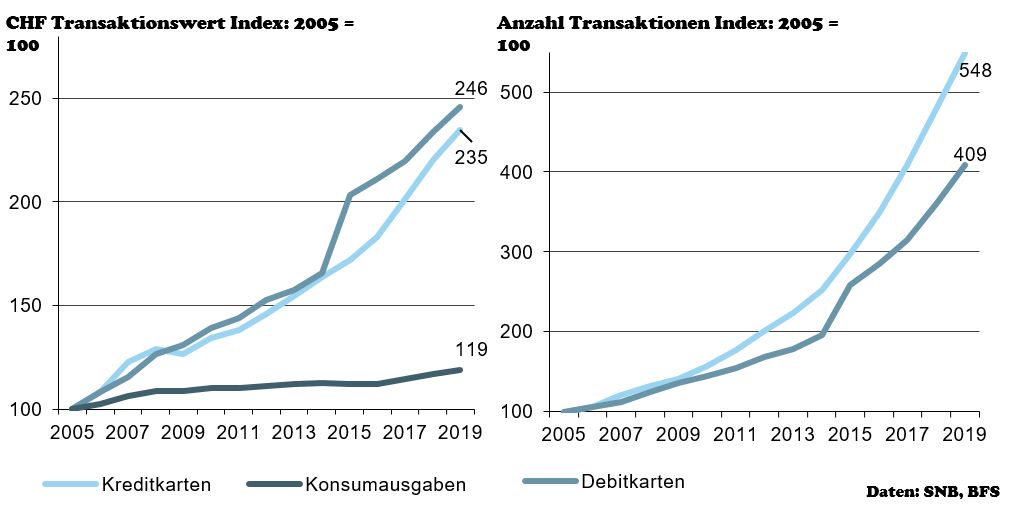

Abbildung 2 (links) vergleicht die Entwicklung der Transaktionswerte von Kartenzahlungen mit den Konsumausgaben der privaten Haushalte zu laufenden Preisen. Wie ersichtlich ist, haben sich die Konsumausgaben – unter Ausschluss jener Komponenten, welche vorwiegend mittels Bankzahlung beglichen werden (z.B. Miete, Krankenkasse) – seit 2005 um knapp 20 Prozent erhöht. Gleichzeitig zeigt die Grafik, dass sich die Kartenzahlungen in der gleichen Zeitperiode deutlich stärker entwickelt haben (Verdoppelung). Anpassungen im Zahlungsverhalten der Schweizer Wohnbevölkerung können also festgestellt werden. Die entsprechende Evolution verlief zuerst eher langsam und kontinuierlich, als rasch und revolutionär. Seit dem Jahr 2015 ist aber eine Beschleunigung in Bezug auf den Einsatz von Karten für Zahlungen festzustellen

Die Abbildung 2 (rechts) stellt die jährliche Anzahl Transaktionen von Kredit- und Debitkarten dar (indexiert). Während sich die in Franken gemessenen Umsätze seit 2005 mehr als verdoppelt haben (Abbildung 2, links), zeigt sich bei der Anzahl Transaktionen gar mehr als eine Vervierfachung (Debitkarten) respektive mehr als eine Verfünffachung (Kreditkarten). Insbesondere ab dem Jahr 2015 zeigt sich eine deutliche Beschleunigung der Einsatzhäufigkeit bei Debit- und Kreditkarten.

Ein wichtiger Grund für diese Entwicklung ist möglicherweise die Einführung der Technologie zur kontaktlosen Kartenzahlung im Jahr 2014. Damit können Beträge unter CHF 40 (resp. seit April 2020 CHF 80) zeitsparend ohne Eingabe der PIN ausgelöst werden, womit das Bargeld auch bei kleineren Beträgen verstärkt Konkurrenz bekam. Dies zeigt sich auch daran, dass der durchschnittliche Betrag pro Kreditkartentransaktion in der Schweiz in den vergangenen Jahren stark abgenommen hat. Lag der durchschnittliche Betrag einer Bezahlung mit Kreditkarte vor zehn Jahren noch bei rund CHF 160, hat sich dieser Betrag auf noch CHF 72 im August 2020 halbiert. Auch der durchschnittliche Transaktionsbetrag mit der Debitkarte hat sich seit 2010 stetig nach unten bewegt und beträgt heute noch CHF 46. Die Schweizer Bevölkerung nutzt Kartenzahlungen heute also auch für kleinere Beträge.

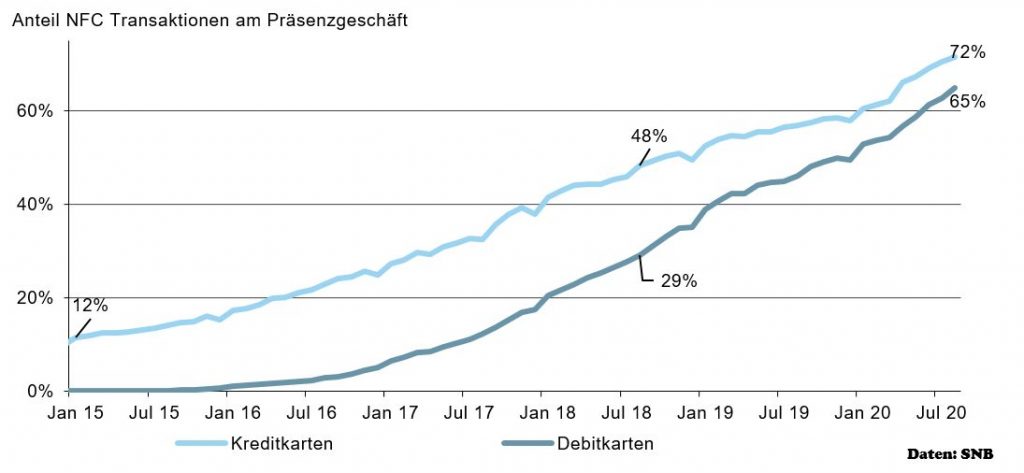

Auch die Kontaktlosfunktion hat in den vergangenen Jahren sehr schnell an Bedeutung gewonnen. Während anfangs 2015 lediglich 12 Prozent der inländischen Kreditkartentransaktionen mittels der Kontaktlos-Funktion NFC ausgelöst wurden, waren es im August 2020 bereits 72 Prozent bei den Kreditkarten-Transaktionen und 65 Prozent bei den Debitkarten-Transaktionen. Zwei Jahre zuvor waren es noch 48 bzw. 29 Prozent, wie Abbildung 3 zeigt.

Diese Entwicklungen zeigt, dass sich auch die Schweizerinnen und Schweizer bezüglich ihrer Zahlungsgewohnheiten anpassen, wenn ein offensichtlicher Zusatznutzen – beispielsweise in der Form von Zeitersparnis – vorhanden ist.

Mobile Payment entwickelt sich auch stark – auf wessen Kosten?

Lange fristete das mobile Bezahlen in der Schweiz ein Nischendasein. Das hat sich in den letzten Jahren geändert, wie die kürzlich von uns publizierte Mobile Payment Studie zeigt. So sind inzwischen beispielweise bereits 40 Prozent der Schweizer Bevölkerung über 15 Jahren bei Twint registriert. Die Zahl der Transaktionen hat sich gegenüber dem Vorjahr verdreifacht.

Abbildung 4 zeigt die Entwicklungen der Anteile der vier Zahlungsmittel, indexiert im Jahr 2015. Insgesamt hat das geschätzte Transaktionsvolumen aller Zahlungen in der Schweiz in den vergangenen 5 Jahren um 2 Prozent zugenommen. Der «Marktanteil» aller Mobile Payment Anbieter in der Schweiz liegt derzeit bei etwa 5 Prozent. Debitkarten haben in Bezug auf die Transaktionsvolumina einen indexierten Wert von 35 Prozent, bei Kreditkarten ist dieser Wert 25 Prozent. Bargeld ist heute in Bezug auf das Transaktionsvolumen noch immer, aber nur noch mit knappem Vorsprung gegenüber den Debitkarten, das wichtigste Zahlungsmittel der Schweiz mit einem Anteil von 37 Prozent am Gesamtvolumen. Verglichen mit dem Jahr 2015 wurde 2020 aber 15 Prozent weniger Transaktionsvolumen mit Bargeld abgewickelt. Diese Anteile gingen – neben dem generellen Transaktionsvolumen-Wachstum – an Debitkarten (+9%), an die Mobile Payment Anbieter (+5%) und an die Kreditkarten (+3%).

Fazit

Noch immer ist Bargeld das wichtigste Zahlungsmittel in der Schweiz. Wie wir oben aber aufzeigen konnten, schwindet der Vorsprung auf andere Zahlungsmittel zunehmend. In den nächsten zwei Jahren wird die Debitkarte in Bezug auf das Volumen das wichtigste Zahlungsmittel der Schweiz. Und auch die Mobile Payment Anbieter werden die Relevanz des Bargeldes weiter reduzieren. Interessant ist aus unserer Sicht auch, dass die Geschwindigkeit dieser Verschiebungen in den vergangenen fünf Jahren stark zugenommen hat.

Kommentare

5 Kommentare

Wie wird die Bargeldversorgung der Zukunft sichergestellt? Entwicklungen und Optionen | IFZ Retail Banking Blog

21. Juni 2021

[…] dass die Relevanz von Bargeld – zumindest als Zahlungsmittel – im Alltag abnimmt. Wie ich im Rahmen eines anderen Blog-Artikels einmal aufgezeigt habe, schwindet der Vorsprung von Bargeld auf andere Zahlungsmittel zunehmend. In den nächsten […]

Patrick

13. Mai 2021

"So sind inzwischen beispielweise bereits 40 Prozent der Schweizer Bevölkerung über 15 Jahren bei Twint registriert. " Das muss ein Tippfehler sein. TWINT gibt es erst seit ca. 2017.

Prof. Dr. Andreas Dietrich

13. Mai 2021

Guten Tag Nein, das ist kein Tippfehler - aber womöglich etwas unglücklich formuliert. Damit gemeint ist, dass 40% der Schweizer Bevölkerung, welche älter ist als 15 Jahre, bei Twint registriert sind (und nicht, dass die Menschen seit über 15 Jahren bei Twint registriert sind). Die Personen unter 16 Jahren haben wir in der Statistik weggelassen. Ich hoffe, es ist nun klar(er) geworden...

Means of payment - does Corona give cash the fatal blow? - News - World Today News

5. Mai 2021

[…] the decline in cash began before Corona. A current investigation, Link opens in a new window of the Institute for Financial Services at the Lucerne University of Applied Sciences and Arts […]

Garth Luzern

1. April 2021

genau, seit 2015 haben die Kartenzahlungen zugenommen weil von den Banken so gewollt, Maestro als Günstig-Variante lauft aus weil Banken eigene Versionen Kredit- und Debitkarten ausgeben und diese günstige Zahlungsvariante nicht mehr unterstützen wollen. Was in alle Studien - auch hier wieder - leider nicht berücksichtigt wird sind die Kosten wo am Schluss bei den Kunden landen werden. Kartentransaktionen sind für viele Händler und kleinunternehmen um 30-40% angestiegen obwohl die Transaktionskosten bei den Banken gleich geblieben oder stark gesunken sind. Die Einführung neue Kartenversionen ist eine Entscheidung der Banken in Zusammenarbeit mit den Kartenorganisationen Mastercard und Visa. Für den Händler setzen die Gebühren sich dann aus einem Fixbetrag pro Transaktion plus einem Prozentsatz vom Rechnungsbetrag zusammen. (Kassensturz lässt grüssen) Maestro war günstig. Und jetzt? Für Transaktionen mit Maestro fällt in der Schweiz keine Interchange Fee an. Für Transaktionen mit Debit Mastercard und mit Visa Debit fällt eine Interchange Fee in unterschiedlicher Höhe an. Für Transaktionen mit Visa Debit ist die Interchange Fee auch noch höher als für Zahlungen mit Debit Mastercard. Usw. Diese Fees unf Transaktionsgebühren belasten die bereits geringen Margen der Retailer und diese werden die Kosten weitergeben - müssen. Ich warte darauf bis die erste Händler für Barzahlungen einen Rabatt einräumen.

Danke für Ihren Kommentar, wir prüfen dies gerne.