3. März 2021

FinTech made in Switzerland: Wolken am Horizont

Der Schweizer FinTech-Markt ist im Jahr 2020 ein weiteres Mal gewachsen. Ein genauerer Blick auf den Sektor lässt jedoch erahnen: Das Wachstum der Branche gerät ins Stocken. Das zeigen die Ergebnisse der diesjährigen FinTech-Studie der Hochschule Luzern.

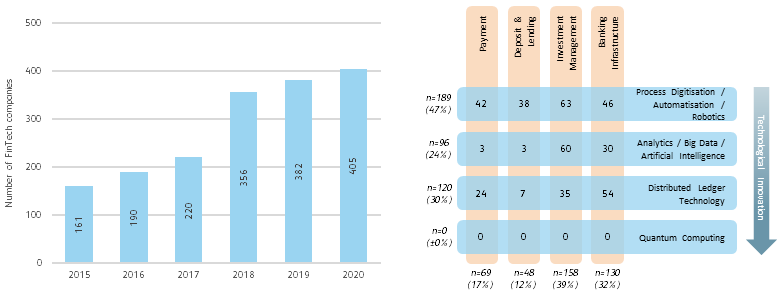

Die Schweizer FinTech-Branche hat sich in den letzten Jahren von einem Nischenmarkt zu einem relevanten Anbieter von innovativen Lösungen für die Finanzindustrie entwickelt. Zum Ende des Jahres 2020 waren insgesamt 405 FinTech-Unternehmen in der Schweiz ansässig, was einem Anstieg von 23 Unternehmen (plus sechs Prozent) gegenüber dem Jahr 2019 entspricht (siehe Abbildung 1). Die Mehrheit der Unternehmen bietet dabei Lösungen im Bereich des Investment Management und der Bankeninfrastruktur an. Ihre Geschäftsmodelle basieren dabei überwiegend auf Technologien aus den Bereichen der Prozessdigitalisierung, Automatisierung und Robotics.

Trotz der ansteigenden Anzahl an FinTech-Unternehmen mit Sitz in der Schweiz gibt es im Jahr 2020 auch erste Anzeichen für eine Verlangsamung der Entwicklung des Sektors. Das Wachstum war seit 2015 noch nie so tief. Weitere Indikatoren für eine Verlangsamung sind der sinkende Median der Gesamtkapitalisierung der Unternehmen und der konstant bleibende Median der Mitarbeitendenzahl. Ein Blick auf die Belegschaft der Schweizer FinTech-Unternehmen zeigt zudem: Der Anteil ihrer Mitarbeitenden, die nicht in der Schweiz, sondern im Ausland stationiert sind, steigt kontinuierlich an. Ende 2020 machte diese Gruppe bereits mehr als einen Drittel aller Beschäftigten von Schweizer FinTech-Unternehmen aus.

Die guten Bedingungen in der Schweiz verschlechtern sich tendenziell

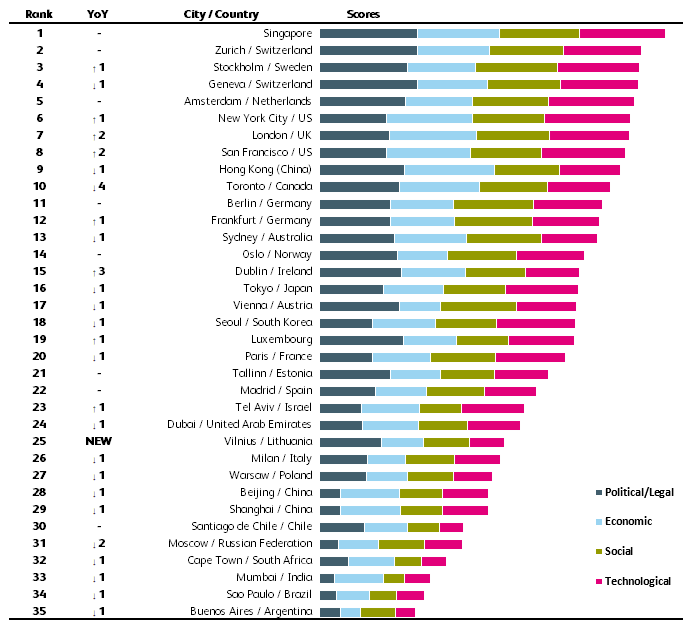

Die Schweiz steht im internationalen Vergleich bezüglich der vorherrschenden Rahmenbedingungen für FinTech-Unternehmen weiterhin gut da, wie aus dem FinTech-Hub-Ranking hervorgeht (siehe Abbildung 2). Die Bedingungen haben sich in den letzten Jahren aber im Vergleich zu den anderen führenden FinTech-Ökosystemen tendenziell verschlechtert. Dies trifft insbesondere auf soziale und wirtschaftliche Umweltfaktoren zu. Dies hat dazu geführt, dass Genf, im letzten Jahr noch auf Position 3 des Rankings, seinen Platz an Stockholm verloren hat. Im Gegensatz dazu konnte Zürich, mit 149 ansässigen Unternehmen der grösste FinTech Hub in der Schweiz, seinen zweiten Platz hinter Singapur halten. Eine weiterführende Analyse zeigt, dass die Qualität des Umfeldes einen klar positiven Zusammenhang mit der Grösse eines FinTech-Sektors aufweist. Diesen Rahmenbedingungen Sorge zu tragen ist nicht nur für die ansässige FinTech-Branche, sondern auch für die Schweizer Finanzindustrie insgesamt von Bedeutung.

FinTech kommt langsam in der realen Welt an

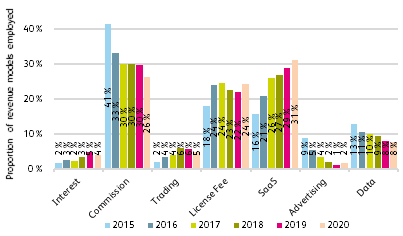

Ein grosser Teil der Volumina, sei es im Zahlungsverkehr, bei Krediten oder Investitionen, wird immer noch von traditionellen Finanzinstituten und einzelnen etablierten FinTech-Unternehmen abgewickelt. Ein Blick auf die Zahlen zeigt zudem, dass Schweizer Banken im Laufe der Zeit effizienter geworden sind und sich der Effekt der Digitalisierung langsam materialisiert. Dies ist unter anderem auf FinTech-Lösungen zurückzuführen, welche gemäss den Erkenntnissen der Studie mehrheitlich auf das Business-to-Business-Geschäft abzielen, was auch innovative Lösungen für etablierte Banken inkludiert. Die von FinTech-Unternehmen angebotenen Lösungen werden dabei verstärkt über Lizenzgebühren und Software-as-a-Service Umsatzmodelle monetarisiert, während das Kommissiongeschäft, einer der wesentlichen Einkommensquellen bei traditionellen Finanzinstituten, kontinuierlich an Relevanz verliert (siehe Abbildung 3). Generell konnten traditionelle Finanzinstitute die verwalteten Volumina steigern, während sie ihre Kosten stabil hielten. Diese Entwicklung spiegelt sich jedoch nicht auf der Ertragsseite wider. Das deutet darauf hin, dass die gewonnenen Effizienzgewinne direkt an die Kundinnen und Kunden weitergegeben werden.

Open Banking realisiert sich über Plattformen

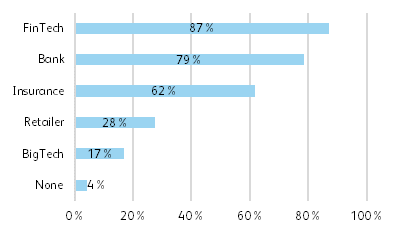

Angetrieben durch den Druck auf Geschäftsmodelle, durch technologische Fortschritte, veränderte Kundenbedürfnisse und regulatorische Anforderungen gilt Open Banking, bei dem Banken und Drittanbieter gewisse Daten beziehungsweise Dienstleistungen miteinander austauschen, als bedeutender Trend in der Finanzbranche. Eine in der Studie präsentierte Umfrage unter IT-Verantwortlichen bei Schweizer Banken zeigt jedoch, dass der Druck zur Öffnung von Bankschnittstellen wie auch der Bedarf an entsprechenden Lösungen, insbesondere im Business-to-Consumer-Bereich, relativ gering ist. Weitere Hinderungsgründe für die Implementierung von Open-Banking-Lösungen sind die hohen Kosten und Aufwände sowie Bedenken in Bezug auf die IT-Sicherheit und die fehlende Standardisierung. Letzteres ist, zumindest teilweise, darauf zurückzuführen, dass Open Banking in der Schweiz vom Markt getrieben und nicht wie in der Europäischen Union über verbindliche Richtlinien (PSD2) verordnet ist. Daher haben sich verschiedene Plattformen herausgebildet, die den sicheren und standardisierten Austausch von Daten und Dienstleistungen ermöglichen. Diese Plattformen werden zunehmend von den Banken genutzt, insbesondere im Firmenkundengeschäft. Die Banken sehen dabei den grössten Vorteil von Open Banking in der vereinfachten Kollaboration mit Drittparteien. Jedoch können sie sich eine solche nicht mit allen Typen von Drittanbietern vorstellen. Während FinTech-Unternehmen, andere Banken und Versicherungsgesellschaften bei der Mehrheit der Schweizer Banken als potenzielle Partner im Rahmen von offenen Finanzökosystemen angesehen werden, ist eine Kooperation mit Retailern und BigTech-Unternehmen nur bei einer Minderheit denkbar (siehe Abbildung 4). Die etablierten Finanzinstitute sehen sich dabei mehrheitlich in der Rolle des Aggregators, also als Bezüger von Produkten und Dienstleistungen Dritter, die über die eigenen Kanäle vertrieben werden.

«Skin in the game matters»

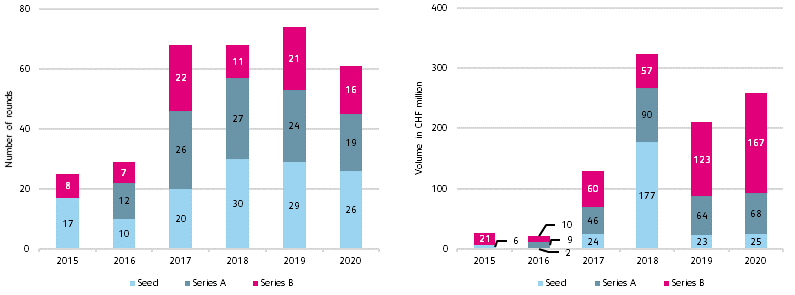

Die Risikokapitalaktivität stellt den Indikator mit der höchsten Bedeutung im FinTech-Hub-Ranking dar. Diesbezüglich ist die Schweiz grundsätzlich gut aufgestellt. Indikatoren dafür sind das Wagniskapitalvolumen, das in den FinTech-Sektor investiert wird, sowie die von Schweizer FinTech-Unternehmen wahrgenommenen geringen Schwierigkeiten bei der Aufnahme neuer Finanzmittel. Total konnte der Sektor im Jahr 2020 so in 61 Finanzierungsrunden, wovon für 38 auch das Investitionsvolumen publik ist, rund 260 Millionen Schweizer Franken an neuem Kapital aufnehmen (siehe Abbildung 5). Im Vergleich zum Vorjahr ist die Anzahl der Runden gesunken, während das Volumen gestiegen ist. Auch für die einzelnen Unternehmen ist die Gesamtkapitalisierung von Bedeutung. Diese weist neben dem Erlös und der Anzahl der Mitarbeitenden einen signifikanten Zusammenhang mit der Bewertung eines FinTech-Unternehmens auf, was aus einer quantitativen Analyse in der Studie hervorgeht.

IFZ FinTech Study – 2021

Wir bedanken uns bei den Sponsoren:

Kommentare

3 Kommentare

Lisa

20. April 2021

Sehr spannende Einblicke! Danke! Grüße, Lisa

La croissance de la fintech suisse stagne: rapport Fintech 2021

22. März 2021

[…] IFZ Fintech de 2021, publié plus tôt ce mois-ci, il se penche sur l’état du secteur suisse des fintech, décrivant les […]

Steueramt-Kritiker

3. März 2021

Schweiz hat sich stark zum negativen verändert. Ich würde nie wieder in der Schweiz ein FinTech gründen nach den Erfahrungen der letzten Jahre. Weder in St. Gallen, wo das Kantonale Steueramt St. Gallen sogar Strafschätzungen vornimmt, die sogar beim viel rigideren Steuerregime von Deutschland verboten sind: http://schweizblog.ch/unfasbares-verhalten-des-kantonalen-steueramtes-st-gallen/ Auch im erwähnten Kanton Zürich, wo ich im Jahr nach der Gründung einer AG einen Sturz hatte mit 4 OPs und 6 Monate nicht arbeiten konnte, genau das gleiche Schema: Steuerschätzung (Ermessenstaxation), natürlich wurden gleich 6stelliger Gewinn geschätzt weil normalerweise Neugründungen das ja im ersten Jahr auch haben (Ironie off) und dies, obwohl ich das kantonale Steueramt kontaktiert hatte und gesagt hatte, daß ich zurzeit keine Post abholen kann. Alles rechtskräftig geworden nach 4 Wochen und schlußendlich kann nun der Kanton sich über die gelöschte AG "freuen" und die neue Firma ensteht nicht mehr am Standort Schweiz. Denn gerade im digitalen Bereich, im FinTech-Bereich etc. ist man nicht standortabhängig. Und von den hier noch nichtmal erwähnten Bürokratie-Kosten kann man in anderen Ländern mit anderem Lohn-Niveau sogar noch Mitarbeiter bezahlen.

Danke für Ihren Kommentar, wir prüfen dies gerne.