22. April 2024

Ganzheitliche Eigenheimberatung bei der ZKB: Die Verknüpfung von Hypothekarfinanzierungen mit der Vorsorge

In den vergangenen Jahren hat die Zürcher Kantonalbank (ZKB) bedeutende Schritte unternommen, um ihre Beratungsprozesse zu modernisieren und an die Bedürfnisse ihrer Kundschaft anzupassen. Vor fünf Jahren wurde der Finanzierungsberatungsprozess erfolgreich digitalisiert. Später hat die ZKB auch die Beratungsprozesse zu den Themen Nachlass und Risikovorsorge stärker digitalisiert und neue Beratungsdienstleistungen lanciert. Nun verknüpft die ZKB die verschiedenen Beratungen miteinander. In diesem Blog werde ich vor allem den «Bancassurance»-Anwendungsfall – die Verknüpfung vom Hypothekarfinanzierungsprozess mit der Risikovorsorge – detaillierter erläutern.

Von Prof. Dr. Andreas Dietrich

Die Zürcher Kantonalbank hat bereits vor fünf Jahren ihren Finanzierungsberatungsprozess digitalisiert und angepasst (ich habe hier darüber berichtet). Als weiteres Thema hat die ZKB vor gut vier bzw. eineinhalb Jahren das Thema Pensionierung respektive Nachlass in der Beratung optimiert und auch digitalisiert (ich habe in diesem Blog-Artikel darüber geschrieben). Im neusten Schritt werden die verschiedenen Beratungsprozesse enger miteinander verzahnt.

Verknüpfung von Finanzierungs- und Vorsorgethemen bei der ZKB

Aus meiner Sicht ist es sinnvoll, die Themen Finanzierung und Vorsorge nicht isoliert voneinander zu betrachten. Vielmehr bietet sich ein ganzheitlicher Blick auf die finanzielle Planung und die Tragbarkeit geradezu an. Aspekte wie Nachlass, Pensionierung und Risikovorsorge spielen im Rahmen einer Finanzierung auch eine wesentliche Rolle.

Daher ist die Zürcher Kantonalbank aktuell daran, diese verschiedenen Beratungs-Themen miteinander zu verbinden. Insbesondere soll das Thema Risikovorsorge besser in den Prozess der Finanzierungsberatung integriert werden. Im Rahmen der Eigenheimfinanzierung sollte nicht nur die aktuelle Belastung besprochen werden, sondern auch die potenzielle Belastung im Falle von Pensionierung, Invalidität oder dem Ableben eines Partners. In einem solchen Szenario ist es wichtig zu verstehen, wie stark sich die finanzielle Belastung erhöhen könnte. Ein weiterer Punkt ist, insbesondere für ältere Personen, die Vermögensübertragung. Hierbei werden Fragen zum Erbrecht, Güterrecht und Ehevertrag erörtert, um Handlungsspielräume aufzuzeigen.

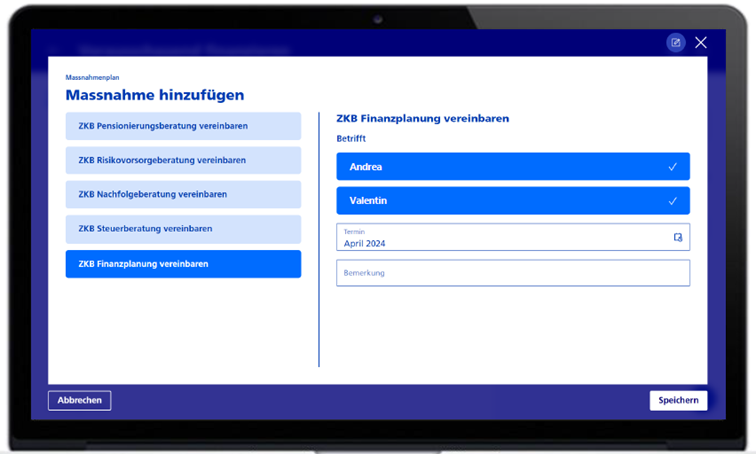

Die Themen «Umsichtig vererben» und «Vorausschauend finanzieren» dienen beim angepassten Beratungsprozess der ZKB dabei als «Teaser» im Gespräch. Ein detailliertes Gespräch zu diesen Themen würde typischerweise etwa anderthalb Stunden dauern und ist während der Finanzierungsberatung nicht vorgesehen. Kundinnen und Kunden können aber entscheiden, ob sie vertiefte Beratungen zu diesen Themen möchten. Ist dies der Fall, wird der nächste Schritt direkt im Beratungs-Tool vereinbart und in den Massnahmenplan integriert (vgl. Abbildung 1).

Ein weiterer Vorteil der Integration dieser Themen ist, dass die ZKB-Kundenberaterinnen und Kundenberater auch während der Laufzeit einer Hypothek die Möglichkeit haben, weitere Gespräche vor der Verlängerung der Hypothek anzustossen.

Abbildung 1: Kann die Kundschaft für ein Thema interessiert werden, wird der nächste Schritt direkt vereinbart

Die Lancierung dieses erweiterten Beratungsprozesses für alle Kundenberaterinnen und -berater ist auf Juni 2024 festgelegt. Derzeit laufen noch die entsprechenden Schulungen. Der Prozess wird sowohl im Retail als auch im Wealth Management eingesetzt.

Bisherige Erfahrungen im Thema Risikovorsorge

Erste Kundentests zum Thema Risikovorsorge hat die ZKB bei Erstkäufern von Immobilien bereits gemacht. Es zeigte sich, dass die eher jüngere Zielgruppe zuvor selten über Themen wie Risikovorsorge nachgedacht hatte. Jedoch empfanden sie es gemäss Aussagen der ZKB als positiv, dass auch solche Aspekte während des Finanzierungsgesprächs angesprochen wurden.

Die verschiedenen Tests der ZKB haben auch gezeigt, dass während eines Finanzierungsgesprächs, das hauptsächlich auf die Hypothek konzentriert ist, lediglich eine leicht verständliche Andeutung zu weiteren Themen sinnvoll ist. Eine vertiefte Diskussion zum Thema Risikovorsorge sollte dabei vermieden werden. Es ist wichtig, die Kundschaft nicht zu überfordern und sie schrittweise an komplexere Themen heranzuführen.

Die aus Komplexitätsgründen definierte Zielgruppe der Standard-Risikovorsorge-Lösung (ZKB Risikovorsorge Compact) umfasst selbständig Erwerbende mit PK-Anschluss und Unfallversicherung, Alleinstehende und Familien, die verheiratet sind und gemeinsame Kinder haben, wobei das maximale Einkommen pro Person CHF 148’200 Franken beträgt. Gemäss Aussage der ZKB gehört die Mehrheit der Kundschaft, die eine Eigenheimfinanzierung benötigen, zur Standardzielgruppe.

Die Bank erwartet, dass künftig etwa 60 Prozent der Zielgruppe das Angebot für solche Gespräche annehmen wird. Für komplexere Fälle bietet die ZKB umfassendere und kostenpflichtige Experten-Beratungen an. Die klassische Risikovorsorgeberatung ist für die Kundinnen und Kunden kostenfrei.

Wann ist der optimale Zeitpunkt im Finanzierungsgespräch, um das Thema Risikovorsorge anzusprechen?

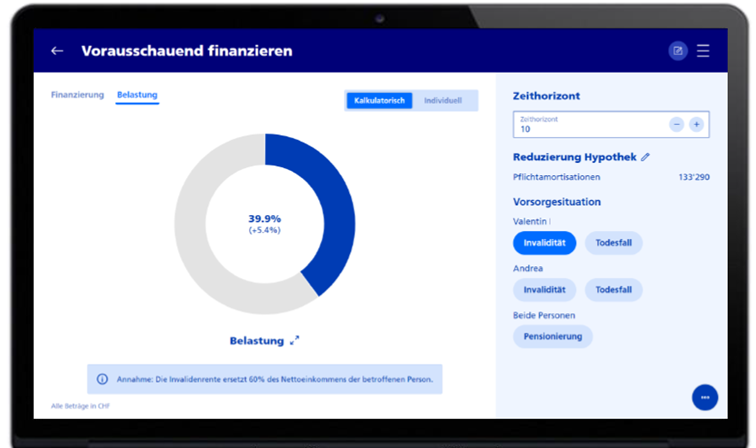

Die Integration dieser komplexeren Themen in das Gespräch ist nicht ganz einfach. Der ideale Zeitpunkt für die Diskussion bietet sich jedoch wahrscheinlich während der Berechnung und des Aufzeigens der Tragbarkeit an. Zunächst kann die aktuelle Tragbarkeit der Finanzierung betrachtet werden, gefolgt von der Diskussion über die langfristige Tragbarkeit unter Berücksichtigung von Aspekten wie der Pensionierung und möglicher Invalidität. Dadurch wird deutlich, wie sich die finanzielle Situation der Kundschaft langfristig als potenzielle Belastung entwickeln könnte.

Abbildung 2: Die Tragbarkeitsberechnung kann sowohl mit aktuellem Erwerbseinkommen als auch mit Rentenindikationen oder bei Invaliditätsfall durchgeführt werden, um die Notwendigkeit des Umgangs mit der Vorsorgesituationen zu verdeutlichen

Es ist auch wichtig, diese komplexeren Themen nicht zu früh im Gespräch anzusprechen, da es sich um langfristige Aspekte handelt, die für die Kundschaft möglicherweise nicht unmittelbar relevant sind. Im Finanzierungsgespräch soll das primäre Kundenproblem „Finanzieren“ gelöst werden. Daher wird es als Ergänzung zum aktuellen Gespräch über die Finanzierung betrachtet, um die Kundschaft nicht zu überfordern.

Gespräch über Risikovorsorge (ZKB Risikovorsorge Compact)

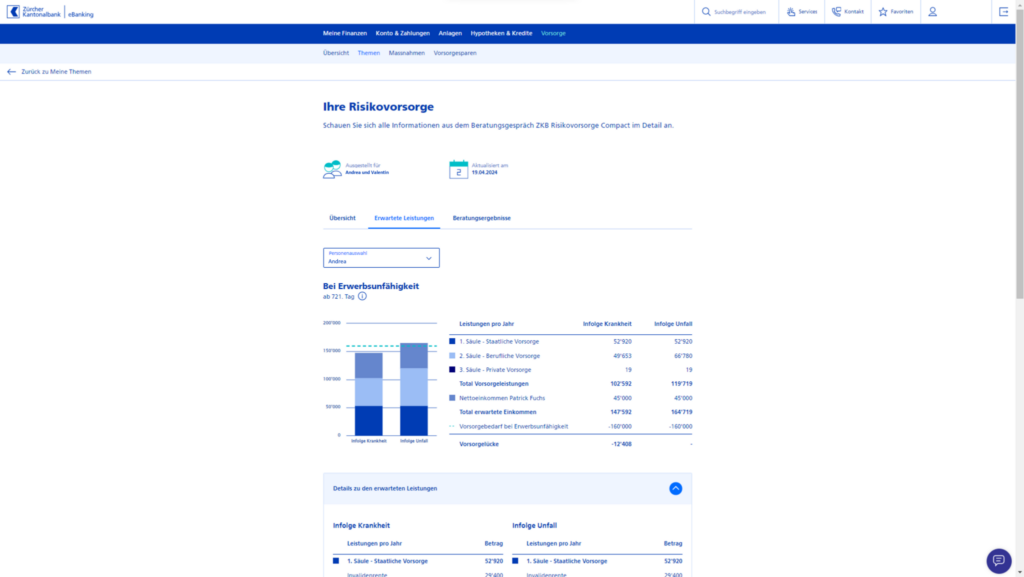

Im ausführlicheren Gespräch über die Risikovorsorge wird die Familienkonstellation detailliert betrachtet, einschliesslich der Anzahl und des Alters der Kinder sowie der Situation der Eltern. Dies ermöglicht einen umfassenden Blick auf die finanzielle Situation der Kundschaft. Direkt nach diesen Informationen zu fragen wäre möglicherweise unangemessen.

Ein weiterer wichtiger Aspekt ist das Einkommen nach den verschiedenen Säulen der Altersvorsorge. Obwohl es oft schwierig ist, an solche Daten zu gelangen, können Kundinnen und Kunden diese Informationen freiwillig bereitstellen, da sie für sie selbst von Interesse sind, insbesondere weil alle drei Säulen der Altersvorsorge einbezogen werden (vgl. Abbildung 3).

Abbildung 3: Leistungen (inkl. der 3 Säulen) bei Erwerbsunfähigkeit

Des Weiteren wird der Vorsorgebedarf im Falle von Risiken wie Krankheit oder Tod diskutiert. Es werden verschiedene Szenarien durchgespielt, abhängig davon welche Person ausfällt. Dabei wird anhand der Versicherungsleistungen gezeigt, ob der Vorsorgebedarf gedeckt ist und auch ob die finanzielle Tragbarkeit noch gegeben ist. Dies ermöglicht es, potenzielle Engpässe frühzeitig zu identifizieren und entsprechende Massnahmen zu ergreifen, um die finanzielle Sicherheit zu gewährleisten. Abschliessend definiert die Kundschaft mit der Kundenbetreuerin bzw. dem Kundenbetreuer in welchem Umfang sie bei Erwerbsunfähigkeit (Erwerbsunfähigkeit) bzw. Ableben (Todesfallversicherung) sich absichern möchten.

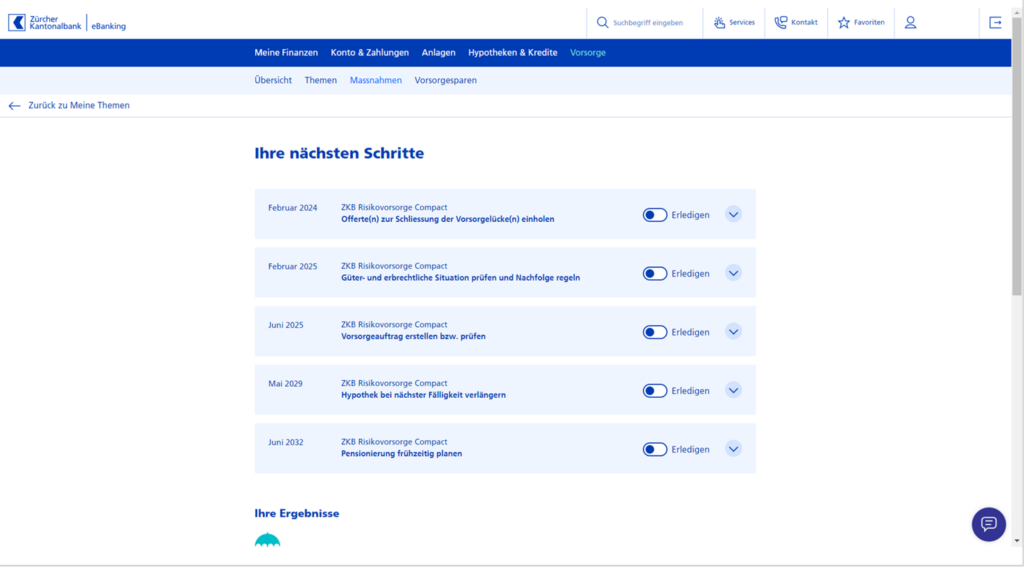

Am Ende des Beratungsprozesses wird die Dokumentation, sowie die graphische Aufbereitung der Beratungsresultate und der gemeinsam definierte Massnahmenplan, sofern die Kundschaft dem zustimmt, in das E-Banking-System eingespeist (vgl. Abbildung 4). Die Benachrichtigungsfunktion gewährleistet die kontinuierliche Begleitung nach Abschluss der Beratung, indem sie bei Fälligkeit bestimmter Massnahmen informiert und die Möglichkeit bietet, eine erneute Beratung einzuleiten, beispielsweise aufgrund veränderter persönlicher Umstände.

Abbildung 4: Darstellung der nächsten Schritte

Die ZKB als Versicherungsmakler

Die Beratung (Bedarfsergründung) und der Produktevertrieb werden im Prozess der ZKB klar voneinander getrennt. In den Finanzierungs-Gesprächen stehen die Beratung respektive die individuellen Bedürfnisse und finanziellen Ziele der Kundschaft im Vordergrund. Der eigentliche Vertrieb von Produkten erfolgt erst, nachdem der Beratungsprozess abgeschlossen ist und die Kundschaft sich bewusst für eine bestimmte Lösung entschieden hat.

Die Standard-Gespräche für die Risikovorsorge können die Kundenberaterinnen und -berater der ZKB führen. Für die konkreten Produktofferten verfügt die ZKB über einen spezialisierten Versicherungs-Desk. Dieser Desk übernimmt die Funktion eines Versicherungs-Maklers und empfiehlt konkrete Lösungen für die Kundschaft respektive holt entsprechende Offerten ein. Aktuell unterhält die ZKB Verträge mit den zwei Versicherungspartnern Mobiliar und Axa. Damit sie die Rolle eines Maklers ausüben kann, verfügt die ZKB über den Status einer ungebundenen Versicherungsvermittlerin bei der FINMA (im FINMA-Register ersichtlich).

Fazit

Das oben vorgestellte Projekt ist ein weiteres Beispiel für die ZKB-Strategie des «lebenslangen Begleitens» ihrer Kundschaft. Das Ziel ist es, noch umfassendere Dienstleistungen anzubieten und die Kundinnen und Kunden auf ihrem gesamten finanziellen Lebensweg zu unterstützen.

Das Projekt an sich ist nicht revolutionär. Die systematische Zusammenführung der bisher getrennten Bereiche Risikovorsorge, Erblass und Hypothekarfinanzierung im Beratungsprozess erscheint aus meiner Sicht aber sehr sinnvoll. Meines Wissens verknüpfen derzeit (fast) keine Banken diese Themen im Beratungsprozess so systematisch mit all ihren Eigenheimkunden.

Das Thematisieren der Tragbarkeit im Vorsorgefall, Pensionierung oder die Weitergabe an die nächste Generation ist relevant. Die neue Herangehensweise und der neue Beratungsprozess ermöglicht es einerseits, zwei bislang isolierte «Silos» zu vereinen und der Kundschaft eine ganzheitlichere Beratung anzubieten, die sowohl ihre kurzfristigen als auch langfristigen finanziellen Bedürfnisse berücksichtigt. Andererseits bietet dieses Vorgehen der Bank die Chance, dass sie auch zwischen den Hypothekarabschlüssen enger bei ihrer Kundschaft bleibt und die vorhandenen Chancen zur Vertiefung der Kundenbeziehung nutzen kann.

Kommentare

3 Kommentare

S.A.

22. April 2024

Wir hatten im 2022 für die Hypothekenübernahme ein derart schlechtes Beratungsgespräch bei der ZKB, sodass sie uns nicht mal empfohlen haben nicht den ganzen Betrauf auf einmal bei der PK abzuheben. Wir durften dann saftige Kapitalsteuern zahlen, also vielen Dank für so viel Inkompetenz.

PETER ULLI

22. April 2024

Ich habe in den 1970 Jahren damals auf Long Island lebend, eine Hypothek abgeschlossen um ein Eigenheim zu finanzieren. Damit ich die Hypothek bekommen konnte musste ich gleichzeitig eine Lebensversicherung abschliessen, und die Bank als Begünstigten eintragen lassen. Eigentlich logisch. Darum frage ich mich, ist das Thema Risikovorsorge wirklich zu komplex ?

Werner Suter

22. April 2024

Bancassurance ist ein etabliertes und umfassendes Geschäftsfeld in anderen Ländern. Know-how ist vertieft vorhanden, inklusiver smarter digitaler Lösungen (mit KI Unterstützung und Personalisierung). Deshalb die Antwort: Vorsorge kann sehr einfach abgebildet werden mit entsprechenden Produkten im Kontext von Bancassurance (Versicherung & Bank).

Danke für Ihren Kommentar, wir prüfen dies gerne.