13. Oktober 2014

Andere Retail Banking Institute,

Island, die Schweiz und die nächste Kreditkrise

Von Prof. Dr. Martin Spillmann

Ein kürzlicher Beitrag auf dem Retail Banking Blog beschrieb den Boom des isländischen Finanzsektors, den Kollaps 2008, und die nachfolgende Erholung. Island ist nicht die Schweiz. Zyklen von Boom, Krise und Bereinigung finden aber auch hier statt. Politiker und Regulierer wissen, dass sie diese nicht verhindern, aber doch mildern können. Wie? Dieser Beitrag fasst mögliche ex ante und ex post Massnahmen zusammen und formuliert Empfehlungen.

Das Beispiel Island

Von der Jahrtausendwende bis im Herbst 2008 erlebte Island einen beispiellosen Boom, beflügelt von der Deregulierung des Finanzsektors und der ausländischen Expansion der isländischen Banken. Auf dem Höhepunkt vor der Krise überstieg die aggregierte Bilanz isländischer Banken das Bruttoinlandprodukt (BIP) um den Faktor 10. Die kumulierte Privatverschuldung betrug das 6-fache des BIPs. Die Finanzkrise war dann eine Geschichte von Vertrauensverlust, Rückzug der Gelder, Zusammenbruch der Bilanzen und Abschreibungen. Nach erfolgreicher Restrukturierung übersteigen die heutigen Bankbilanzen das BIP nur noch um den Faktor 2.

Die 3 Komponenten des Wirtschaftswachstums

Die Verhältnisse von Bankbilanzen, Privatverschuldung und BIP sind wichtig, denn sie haben Einfluss auf das Wirtschaftswachstum. Zum Beispiel schrumpfte die deutsche Wirtschaft im 2. Quartal um 0.2%. Dies kann drei Ursachen haben: die Konjunktur, eine schwächere Produktivität, oder der sogenannte Kreditzyklus. Diese Treiber unterscheiden sich:

- Konjunktur: Das sind Schwankungen der Auslastung, z.B. verursacht durch politische Krisen, schlechtes Wetter oder Versorgungsengpässe. Der Tagesanzeiger kommentierte in diesem Fall: „Schuld war das Wetter“. Konjunkturschwankungen sind kurzfristig, und sie dominieren die Finanzpresse und unsere Wahrnehmung.

- Produktivität: Innovationen und die Summe alltäglicher Verbesserungen lassen die Wirtschaft wachsen. Die Produktivität erklärt, warum Aktienpreise auf lange Sicht steigen, denn Aktien erlauben, an diesen Fortschritten teilzuhaben. Produktivitätssteigerung ist ein stetiger, langfristiger Trend.

- Kreditzyklus: Wie am Beispiel Island gezeigt, bewegt sich die Wirtschaft auch in einem Rhythmus von Optimismus, Boom, Zusammenbruch und Erholung. Diese Komponente ist höchst menschlich, denn sie hängt von der Stimmungslage ab; nicht ohne Grund gilt die Ökonomie als Sozialwissenschaft. Im Boom herrschen Optimismus und freigiebige Kredite, doch manchmal wird der Boom erschüttert, wie am 14. Oktober 2008, als der isländische Börsenindex um 70% korrigierte. Solches geschieht allerdings selten, etwa im Abstand von Generationen. Daher findet der Kreditzyklus in Presse und Bewusstsein (zu) wenig Beachtung.

Schweizer Kredit-Boom

Der Schweizer Wirtschaft sagt das SECO für 2014 ein Wachstum von 2% voraus. Interessant: Während das BIP 2% wächst, wachsen die inländischen Kredite 4%. Wenn Kredite schneller wachsen als das BIP, und sich die Kreditvergabe vom BIP abkoppelt, ist das ein Zeichen eines Kredit-Booms und der Gefahr, dass Ungleichgewichte und Blasen entstehen.

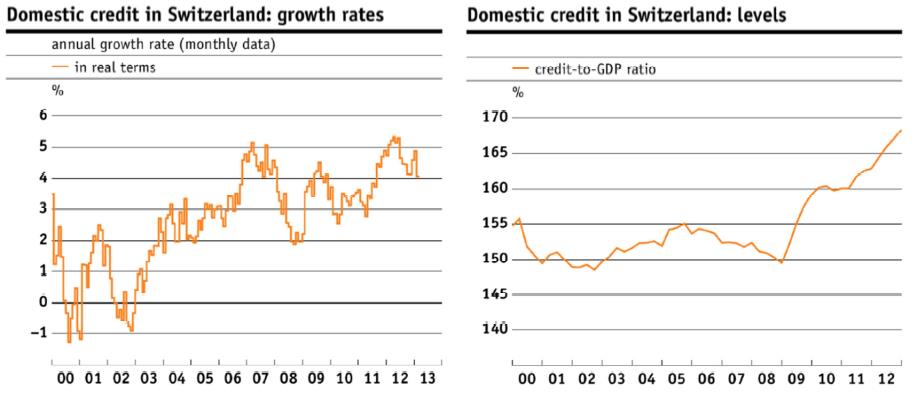

Zwar erreicht die Schweizer Privatverschuldung nicht ein Ausmass wie in Island vor der Krise. Zu denken geben sollte aber folgendes: Während sich Island wieder normalisierte, geschah in der Schweiz das Gegenteil: Das Kreditvolumen wächst seit 2009 absolut und relativ zum BIP stark an. Seit einiger Zeit warnt die SNB vor dieser Entwicklung. „Credit – Is the sky the limit?“, fragte Direktionsmitglied Jean-Pierre Danthine 2013 rhetorisch, und unterlegte die Frage mit folgenden Grafiken:

Gemäss der linken Grafik wachsen die inländischen Kredite seit 2007 jährlich – mit Schwankungen – im Durchschnitt um die 4%. Die rechte Grafik zeigt: Lag das Verhältnis der Kredite zum BIP früher traditionell bei 150%, so stieg es in kurzer Zeit auf 170% an. Übrigens sind 145% dieser 170% Hypotheken. Damit stehen Retail-Banking Aktivitäten im Zentrum des Geschehens.

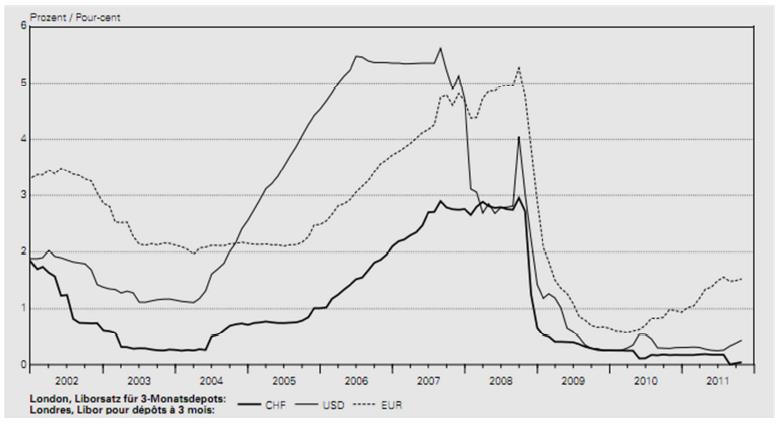

Natürlich wissen wir: Die Kreditnachfrage in der Schweiz ist eine Folge der seit 2008 (zu) tiefen Zinsen. Es waren auch die tiefen Zinsen, die den inlandorientierten Banken viel Kundengeld bescherten, womit sich das Kreditwachstum problemlos refinanzieren liess. Was aber, wenn die Zinsen steigen?

Das Problem wird verschärft, indem heute auch die grossen inlandorientierten Banken systemrelevant sind. Damit ist nahezu das gesamte inländische Kreditgeschäft staatlich garantiert. Damit sind die Behörden herausgefordert.

Was können die Behörden tun?

NACH der Finanzkrise 2008 sahen wir vier Arten behördlicher Massnahmen:

- Umverteilen: Der Staat übernimmt Schulden des Finanzsektors

- Zinsen senken: Banken sollen sich günstiger refinanzieren und die Wirtschaft mit neuen Krediten versorgen

- Einnahmen erhöhen: Wenn auch neue Steuern das Wachstum behindern

- Gläubiger mussten abschreiben: Das ging in Island und in Zypern gut, in kleinen Ländern und zulasten ausländischer Schuldner. In der Schweiz funktioniert das nur auf Grundlage von Vereinbarungen wie etwa bei Coco Bonds. Ökonomen sind sich einig: Abschreiben ist die beste Medizin, wenn auch politisch die schwierigste.

Mögliche Massnahmen VOR einer Finanzkrise wären:

- Den Überschwang dämpfen: Kreditvergabe erschweren (den Vorbezug von Vorsorgegeldern einschränken); Zinsen erhöhen (sofern es die Währung zulässt)

- Kapital im System erhöhen: Mehr Kapital und antizyklische Puffer bei den Banken; mehr Eigenkapital bei den Privatschuldnern

- Planspiele: Notfallpläne für systemrelevante Banken vorbereiten

- Strukturmassnahmen: Z.B. Banken trennen und verkleinern, und die Konkursdrohung des Marktes aktivieren. Aus marktwirtschaftlicher Optik wäre dies die beste Massnahme, wenngleich politisch wohl unrealistisch.

Die Schweizer Behörden tun das Richtige. Sie bremsen den Kredit-Boom dort, wo sie können, also mittels 1. bis 3. Während der letzten Rezession hiess es einmal: „Der Aufschwung beginnt im Kopf“. Nun wird auch für die Stabilisierung an den Kopf appelliert. Neu ist das nicht, denn Mythologie und Religion sind reich an Mahnungen zur Mässigung.

Und die Schweizer Retail-Bank?

Natürlich tragen auch die Banken Verantwortung. Ihre Kreditstrategie sollte sich nicht an der Konjunktur, sondern am Kreditzyklus orientieren. Mögliche Leitsätze könnten sein:

- Zurückhaltung: Mit den Eigentümern und anderen Anspruchsgruppen eine langfristige Kreditstrategie – allenfalls auch auf Kosten kurzfristiger Erträge – vereinbaren und umsetzen.

- Modellskepsis: Mathematischen und konjunkturorientierten Risikomodellen, die den Kreditzyklus vernachlässigen (z.B. Value-at-Risk) ist zu misstrauen.

- Kapital: Auch die Kapitalplanung sollte sich nicht am Konjunkturzyklus, sondern am Kreditzyklus orientieren. Ein gutes Polster schadet nie.

- Refinanzierung: Eine langfristige Bilanz ergänzt Kundengeld mit Anleihen und Pfandbriefdarlehen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.