9. Januar 2023

Open Finance – bevorzugte Collaboration Models

Von Dr. Urs Blattmann

Die Schweizerische Bankiervereinigung hat im Rahmen einer kürzlich durchgeführten Veranstaltung Use Cases aus der Praxis zur Zusammenarbeit zwischen Banken und FinTechs vorgestellt und dabei auch die Ergebnisse einer Studie zu Collaboration Models präsentiert. Nachfolgend dazu einige Erkenntnisse sowie Gedanken grundsätzlicher Art.

Die konkreten Umsetzungsbeispiele aus der Praxis – etwa die Zusammenarbeit der Hypothekarbank Lenzburg mit Neon oder Kaspar& oder die von der St. Galler und der Zürcher Kantonalbank initiierte Initiative im Bereich Open Wealth – haben interessante Aspekte der Umsetzung der entsprechenden Projekte zu Tage gefördert und aufgezeigt, dass vielfach auch Probleme auftauchen, die so beim Projektstart gar nicht bekannt waren, resp. an die zu diesem Zeitpunkt noch niemand gedacht hat. So ist beispielsweise die Frage aufgetaucht, welche Services, die Hypothekarbank Lenzburg für FinTechs erbringt, mehrwertsteuerpflichtig sind und welche nicht, was offenbar dazu geführt hat, dass eine Anpassung in der Buchhaltung der Bank vorgenommen werden musste, so dass die Verbuchung der entsprechenden Leistungen korrekt erfolgen konnte. Aufgrund der Kooperation mit FinTechs musste die Bank aber in der Kundenbetreuung auch Fremdsprachen lernen: Während man früher nur Kunden aus der Region betreute, ist dieser Service aufgrund der Geschäftsmodelle von Neon und Kaspar& nun für Kunden aus der ganzen Schweiz sicherzustellen. Auch in der Zusammenarbeit zwischen Banken und FinTechs steckt der Teufel offenbar im Detail.

Bei der Betrachtung der Kooperationslösungen aus einer Gesamtsicht wurden sowohl seitens Banken als auch von FinTech-Seite vor allem zwei Aspekte hervorgehoben.

- Die Partner müssen auf Augenhöhe miteinander kommunizieren und dabei die Bereitschaft mitbringen, sich in das Geschäftsmodell des Partners hineinzudenken.

- Sie müssen zudem bereit sein, gemeinsam rasch Lösungen zu erarbeiten, wenn Probleme auftauchen.

Dass das Verstehen des Partners Chancen eröffnet, wurde anhand eines Beispiels deutlich: Die Kooperation mit der Hypothekarbank Lenzburg sei quasi innert wenigen Minuten im Grundsatz beschlossen worden, weil die Bank das Geschäftsmodell von Kaspar&, welches im Wesentlichen die Sensibilisierung der jüngeren Generation für das Thema Vorsorge mittels eines konkreten Lösungsansatzes beinhaltet, sofort verstanden habe. Dass auf der anderen Seite auch ein gewisses Verständnis der FinTechs dafür, dass der Partner nicht immer sofort eine Lösung umsetzen kann, vorhanden sein muss, wurde ebenfalls deutlich. Wesentlich ist in der Zusammenarbeit deshalb auch die Einsicht beider Partner, dass man selber Stärken hat, gewisse Dinge selber gut zu machen, dass man aber in anderen Bereichen keine Kompetenzen aufweist und deshalb hier zum eigenen Nutzen auf das Know-how des Partners setzen sollte.

Die Studie zu den Collaboration Models, welche die FHNW in Zusammenarbeit mit der SBVg sowie dem SFTI und mit Unterstützung des SIF erarbeitet hat, hat einige interessante Aspekte zu Tage gefördert.

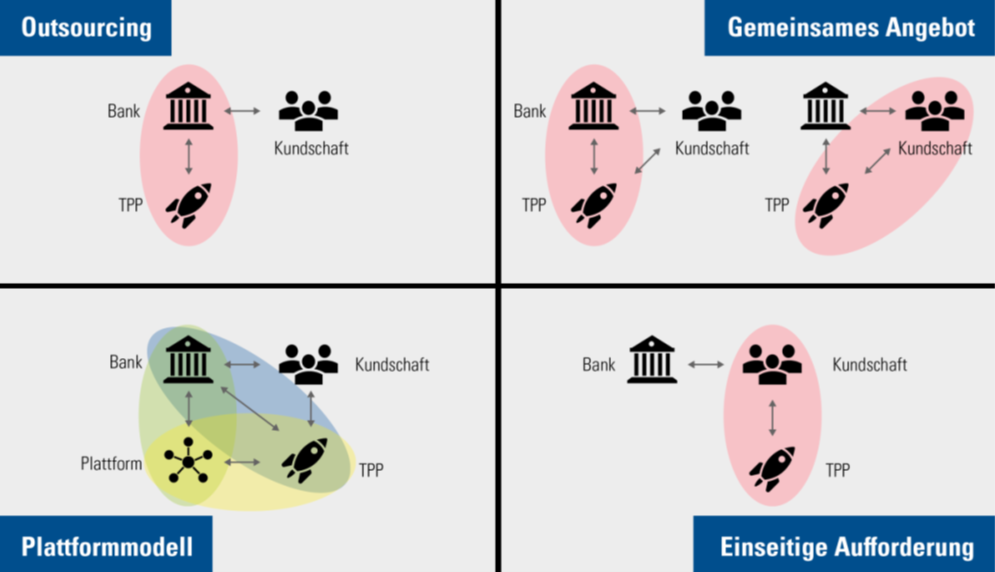

Die folgenden vier Zusammenarbeitsmodelle bildeten die Basis der Studie:

Abbildung 1: Zusammenarbeitsmodelle zwischen Banken und FinTechs[1]

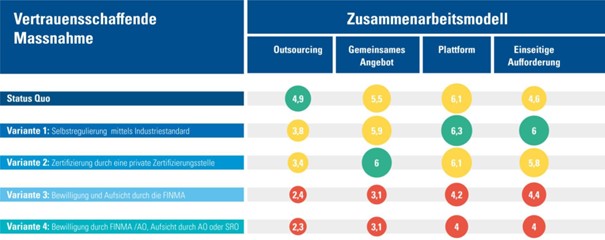

Untersucht wurde, welche Varianten in Bezug auf vertrauensbildende Massnahmen Vertreter von Banken, Versicherungen, TPPs, Technologieanbietern und Plattformen sowie Vertretern der Academia bei diesen vier Modellen bevorzugen, respektive eher ablehnen würden. Die Studienteilnehmer bewerteten dabei die Modelle in Kombination mit den Varianten, gemäss Abbildung 2, jeweils mit Punkten auf einer Skala zwischen 1 und 10, was zu folgendem Ergebnis geführt hat:

Abbildung 2: Zusammenfassung der Studien-Ergebnisse

Die obenstehende Graphik ist so zu verstehen, dass beispielsweise beim Zusammenarbeitsmodell Outsourcing der Status quo durchschnittlich mit 4,9 von 10 Punkten bewertet wird, was bei diesem Modell den höchsten Wert darstellt.

Aus dieser Gesamtsicht lassen sich folgende Erkenntnisse ziehen:

- Die Varianten mit Bewilligung FINMA schneiden grundsätzlich schlecht ab. Damit dürften diese beiden Varianten (in der Graphik mit den roten Punkten bewertet) als Zukunftsoptionen faktisch ausscheiden.

- Beim Outsourcing wird der Status quo anderen Lösungen deutlich vorgezogen; hier besteht somit kein Handlungsbedarf.

- Bei den eigentlichen ‘Open Banking’-Kooperationsmodellen wird entweder eine Lösung mit Selbstregulierung oder die Variante mit einer Zertifizierung durch eine private Zertifizierungsstelle gegenüber dem Status quo bevorzugt. Die Ergebnisse liegen zum Teil aber eng beieinander, so dass für viele Marktteilnehmer wohl beide Varianten, beim Plattformmodell wohl auch der Status quo, denkbar wären.

Interessant ist, dass gerade bei gemeinsamen Lösungen, welche eine Bank zusammen mit einem FinTech für Kunden anbieten möchte, eine Zertifizierung des Partners als bestbewertete Variante abschneidet, während bei Plattformen, wo mehrere Parteien und FinTechs involviert sind, die Selbstregulierung bevorzugt wird. Einigermassen erstaunlich war zudem die Erkenntnis, wie uneinheitlich die vier Zusammenarbeitsformen in den möglichen Gestaltungsvarianten von den verschiedenen Vertretern beurteilt wurden. Namentlich zwischen Banken und Versicherungen sind dabei die Einschätzungen oft deutlich voneinander abgewichen.

Welche Varianten, die in Bezug auf ihre rechtlichen Aspekte im Rahmen der Veranstaltung noch vertieft diskutiert wurden, sich mittelfristig in der Praxis durchsetzen werden, wird sich weisen müssen. Nach meiner Einschätzung hat die Studie insbesondere die Bevorzugung einer Marktlösung deutlich gemacht.

Die Rolle des Regulators wurde an der Veranstaltung ebenfalls thematisiert. Hervorgehoben wurde dabei vom SIF vor allem der Wille zur Zusammenarbeit mit den Marktakteuren, den diese mit Wohlwollen zur Kenntnis genommen haben. Das SIF hat aber einmal mehr auch deutlich gemacht, dass die Öffnung des Finanzplatzes in der Schweiz nur sehr langsam vorankomme und dass, sollte hier keine Beschleunigung stattfinden, letztlich doch noch punktuelle regulatorische Eingriffe erforderlich sein könnten. Einig waren sich die Marktakteure und der Regulator schliesslich darin, dass die Vision einer ‘Open Economy’ welche sich aufgrund der stark zunehmenden Nachfrage nach Daten immer deutlicher in den Vordergrund schiebt, nur dann erreichen lässt, wenn neben der Finanzbranche auch andere Branchen, insbesondere die grossen Retailer, ihre Daten Dritten zur Verfügung stellen, wenn der Kunde dies wünscht.

Einschätzung und Fazit

Dass wir in der Schweiz durchaus in der Lage sind innovative Lösungen zu entwickeln, wurde durch Samuel Widman, dem früheren CEO der Firma Endoxon und langjährigen Verantwortlichen von Google Maps, veranschaulicht: Mit der Firma Endoxon hatte er nämlich in den 90er Jahren in der Schweiz Lösungsansätze erarbeitet, welche denjenigen der Konkurrenz deutlich überlegen waren, so dass Google die Firma aufkaufte und mit ihm und seinen Mitarbeitern im Verlauf der Zeit die heutige Lösung geschaffen hat. Ob sich diese Geschichte in der Finanzbranche wiederholt ist offen. Ansätze sind aber durchaus vorhanden, hat sich doch Google Cloud bei Open Wealth engagiert.

Viel entscheidender als die Entwicklung einer weltweit im Einsatz stehenden Lösung dürfte für den Finanzplatz Schweiz jedoch der Wille der Marktteilnehmer zur Entwicklung neuer, besserer Lösungen für ihre Kunden und sowie die Einsicht, dass hervorragende Lösungen oft in Zusammenarbeit mit Partnern entstehen, sein. Dass von einer Zusammenarbeit zwischen Bank und FinTech beide Seiten viel lernen, aber auch viel profitieren können, zeigen die Beispiele bei der Hypothekarbank Lenzburg, aber beispielsweise auch die Kooperation von Vontobel und Yapeal. Dass mit der Öffnung zudem in der Regel eine höhere Effizienz erreicht wird, zeigen die Lösungen Open Wealth und b-Link. Es bleibt zu hoffen, dass die Mehrzahl der Führungsorgane von Finanzdienstleistern diese Chancen nicht nur erkennen, sondern auch rasch anpacken. Nur so kann sichergestellt werden, dass der Regulator in der Schweiz nicht einzugreifen braucht.

[1] Darstellung basierend auf Publikation in SZW-RSDA 1/2022: Stengel/Rüegg/Sommer/Stäuble/Freund: «Kooperationsformen zwischen Banken und Drittanbietern aus vertrags- und datenschutzrechtlicher Perspektive»

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.