19. Mai 2021

Neun Gründe für einen Besuch der Konferenz «Innovationen im Schweizer Banking»

Von Prof. Dr. Andreas Dietrich

Es gibt sie: Innovationen im Banking, welche die Welt der Kundinnen und Kunden einfacher und das Geschäftsmodell von Banken attraktiver machen. Die Schweizer Banken sind diesbezüglich unterschiedlich weit fortgeschritten. Welche Bank am «digitalsten» ist, eruieren wir im Rahmen einer Studie, die wir an der Konferenz Innovationen im Banking am 8. Juni 2021 präsentieren werden. Zudem zeigen wir, dass nicht nur grosse Firmen spannende Innovationen an den Markt bringen. Auch kleinere und unbekanntere Firmen wie die Globalance Bank, Efficient.Capital oder Fea Money haben interessante Ansätze. Dazu möchten wir auch einen Blick in ausländische Märkte werfen.

Das sind die Inhalte:

- Welches sind die digitalsten Banken der Schweiz?

In einem ersten Referat werde ich anhand einer Studie aufzeigen, welches die digitalsten Schweizer Retailbanken sind. Sind Sie auch neugierig, welche Banken im Ranking ganz oben sind?

- Globalance World: Wie man Daten erlebbar machen kann

Nachhaltiges Investieren («Sustainable Investments») ist einer der wichtigsten Trends in der Vermögensverwaltung. Auf der kürzlich lancierten Globalance World Webseite können die Nutzerinnen und Nutzer neben der Rendite auch die Wirkung einzelner Titel und Fonds in Bezug auf den «Fussabdruck» und auf die Klimaerwärmung betrachten. Des Weiteren ist der Umsatzanteil des Portfolios oder des Titels, welcher in einem oder mehreren Megatrends erzielt wird, ersichtlich. Diese Idee ist einerseits inhaltlich spannend. Andererseits werden diese Zusammenhänge auch optisch anders dargestellt, als wir dies von den meisten Finanzinstituten kennen. Lernen Sie in diesem Referat, wie Daten erlebbar gemacht werden können.

- Open Wealth auf dem Mobile: Der innovative Ansatz von efficient.capital

Guide.capital ist eine App für die Analyse, Bewertung und Tracking des Wertschriftenportfolios. Dabei können Nutzerinnen und Nutzer von den Bewertungen professioneller Anbieter profitieren, bankübergreifend Portfolios konsolidieren oder Wertschriften einfach via Scan erfassen. Erfahren Sie in diesem Referat, für welche Kunden diese App hilfreich ist.

- Kollaborationen der Zukunft im Bereich Firmenkundengeschäft

Nicht zuletzt durch die PSD2 sind deutsche Banken schon länger dazu «gezwungen», sich stärker zu öffnen. Lernen Sie in diesem Referat, wie die Commerzbank die Chance genutzt hat, um ein Ökosystem im Bereich des Firmenkundengeschäfts aufbaut.

- Crossblock – Handelsplattform für den grossvolumigen börslichen Handel

Die Plattform-Lösung von Crossblock, einem noch jungen Startup aus Hamburg, ermöglicht eine effiziente Ausführung von Blockhandel im KMU-Segment. Mit neuartiger Börsentechnologie möchte die Firma eine offene Plattform für den professionellen Blockhandel schaffen.

6. Kundendatenmanagement im Banking – eine Bestandesaufnahme

Das IFZ untersucht bei den grössten 70 Banken der DACH Region den Stand der Dinge bezüglich der Datennutzung mit Fokus auf Quantität (wie viele und welche Daten werden genutzt) und Datenqualität (wie werden diese aktuell, korrekt, duplettenfrei gesichert). Nils Hafner zeigt erste Resultate.

- Der Pfad zur Data Driven Company

Data Analytics und Machine Learning werden zunehmend auch in der Bankenwelt wichtiger. Erfahren Sie in diesem Referat, wie die liechtensteinische VP Bank als Privatbank zunehmend Daten nutzt und sich zu einer „Data Driven Company“ entwickeln möchte.

- Daten Asset Management als neue Ertragsquelle im Retail Banking

In einer Zeit von rasant wachsenden Datenmengen, schnellen Fortschritten bei künstlicher Intelligenz und von Massenüberwachung und –manipulation wird die Kontrolle über die eigenen Daten zur gesellschaftlichen Schlüsselfrage. Richtig eingesetzt können persönliche Daten für den einzelnen Nutzer sehr wertvoll sein. BitsaboutMe möchte nicht alle Datenspuren verwischen, sondern den Nutzern Kontrolle und Transparenz über ihre Informationen geben. Nutzer sollen so so frei entscheiden können, wofür ihre Daten verwendet werden. Lernen Sie, wie diese Vision umgesetzt wird und wie die Partnerschaft mit der Deutschen Bank funktioniert.

- Bridging the economic gender gap with Fintech

Die Bedeutung der Frauen für die Finanzindustrie wird auch in Zukunft weiter zunehmen. Die noch in der Beta-Phase steckende Neobank Fea Money konzentriert sich vor diesem Hintergrund mit ihrer App auf Frauen und bietet ihnen finanzielle Bildung, zugängliche Bank- und Investitionsmöglichkeiten und einen Community-Ansatz. Macht es Sinn, eine Neobank nur für Frauen aufzubauen? Bilden Sie sich ein Urteil anhand dieses Referat von Angelyne Larcher.

Die Konferenz «Innovationen im Banking» findet am 8. Juni 2021 von 13:20-18:00 Uhr statt. Die Durchführung der Konferenz findet im Online-Format statt. Anmelden können Sie sich hier.

Der Programmablauf ist wie folgt:

13.20-13.50 Begrüssung und Vorstellung der Studie «Die digitalsten Retailbanken der Schweiz»

Prof. Dr. Andreas Dietrich, Hochschule Luzern – Wirtschaft

13.50-14.40 Innovationen im Anlagemarkt

13.50-14.10 Globalance World: Wie man Daten erlebbar machen kann

Reto Ringger, Founder and CEO von Globalance Bank

14.10-14.20 Fragerunde

14.20-14.35 Open Wealth auf dem Mobile: Der innovative Ansatz von efficient.capital

Dominik Locher, CEO efficient.capital AG

14.35-14.40 Fragerunde

14.40-15.00 Pause

Internationale Entwicklungen

15.00-15.20 The Future of Collaboration in Corporate Banking

Younes El Addouti, Commerzbank AG

15.20-15.30 Fragerunde

15.30-15.50 CrossBlock: Grossvolumige Investitionen in börsennotierte SMEs radikal vereinfachen

Julius Krieg, Co-Founder CrossBlock

15.50-16.00 Fragerunde

16.00-16.20 Pause

16.20-17.40 Data-driven Banking

16.20-16.40 Kundendatenmanagement im Banking – eine Bestandesaufnahme

Prof. Dr. Nils Hafner, Hochschule Luzern – Wirtschaft

16.40-16.45 Fragerunde

16.45-17.05 Der Pfad zur Data Driven Company

Felix Brill, Chief Investment Officer VP Bank

17.05-17.15 Fragerunde

17.15-17.35 Daten Asset Management als neue Ertragsquelle im Retailbanking

Christian Kunz, CEO bitsaboutme

17.35-17.40 Fragerunde

17.40-17.50 Bridging the economic gender gap with Fintech

Angelyne Larcher, Founder Fea Money

17.50-18.00 Fragerunde

18.00 Zusammenfassung und Ausblick

Ich würde mich sehr freuen, Sie an der Konferenz begrüssen zu dürfen!

Die Konferenz findet online statt.

Sponsor:

Partner:

17. Mai 2021

Der Online Hypothekarmarkt Schweiz ist auch 2020 weiter gewachsen

Von Prof. Dr. Andreas Dietrich, Sophie Bayley und Thomas Stüssi

Der Markt für Online-Hypotheken wächst weiterhin. Immer mehr Banken und Vermittler bieten ihren Kunden an, die Hypothek online abzuschliessen oder zu verlängern. Die neu erstellte Studie von e.foresight und dem IFZ zeigt, dass das Online-Hypothekarvolumen im Jahr 2020 rund 6.1 Milliarden CHF betrug. Mit einem Marktanteil von 3.7 Prozent im Verhältnis zum jährlich abgeschlossenen Hypothekarvolumen ist der Markt für Online Hypotheken allerdings auch weiterhin in einer Nische.

Für die aktuelle Studie von e.foresight und dem IFZ der Hochschule Luzern über den Online-Hypotheken-Markt wurden sämtliche 27 Marktteilnehmer um Daten angefragt. 21 Anbieter haben uns ihre Daten vertraulich zur Verfügung gestellt. Zu den Volumina von den restlichen sechs (kleineren) Anbietern wurden Schätzungen von verschiedenen Experten vorgenommen. Dies ermöglicht es uns, einen repräsentativen Gesamtüberblick über die Entwicklungen und das Marktvolumen in der Schweiz aufzuzeigen.

Entwicklung der Volumina

Wie Abbildung 1 aufzeigt, wurde in der Schweiz im Jahr 2020 ein Hypothekarvolumen insgesamt von CHF 6.1 Milliarden online initiiert respektive abgeschlossen. Unsere Prognose vom Vorjahr für 2020 mit rund 6.5 Milliarden CHF wurde somit knapp nicht erreicht. Nach einer beachtlichen Wachstumsrate von 38 Prozent im Vorjahr, fällt die Wachstumsrate von 2020 gegenüber 2019 mit 22 Prozent etwas tiefer aus. Im Vergleich zur Wachstumsrate des Hypothekarkreditvolumens an Private Haushalte in der Schweiz, welche im vergangenen Jahr bei 2.7 Prozent liegt, verzeichnen Online-Hypotheken aber weiterhin überproportionale Wachstumsraten.

Obwohl diese Online-Möglichkeiten bereits seit bald zehn Jahren existieren, ist der entsprechende Marktanteil per Ende 2020 mit rund 3.7 Prozent noch immer eher tief (Vorjahr: 3.1%). Unter Berücksichtigung der «strengeren» Definition einer Online Hypothek (Online Hypothek mit Online Abschluss) liegt der Marktanteil sogar noch deutlich tiefer.

Abbildung 1: Entwicklung Abschlüsse von Online-Hypotheken von 2014 – 2020 und Prognose 2021 (Volumen bezieht sich auf die im jeweiligen Jahr neu abgeschlossenen Hypotheken; Quelle: e.foresight und IFZ)

Marktanteile und Wachstum von Hypothekenvermittlern und Banken

Knapp 80 Prozent des oben aufgezeigten Online Hypotheken-Volumens sind dem (teilweise auch hybriden) Hypothekenvermittler-Modell zuzuordnen (entspricht rund CHF 4.7 Mrd.). Diese Zahl ist auf den ersten Blick eindrücklich. Die entsprechenden Marktanteile der Vermittler sind hierzulande und im Vergleich zum Ausland jedoch immer noch gering. Man kann aber von einem weiterhin starken Zuwachs in den kommenden Jahren ausgehen. Die durchschnittliche Anzahl Partner pro Hypothekenvermittler (ohne MoneyPark) lag 2020 bei knapp 33 Partnern.

Banken können im Bereich der Online Hypotheken auch im Jahr 2020 wieder einen – wenn auch noch auf tiefem Niveau – beachtlichen Anstieg von 40% vorweisen (Vermittler: +18%; vgl. Abbildung 2). Wir gehen davon aus, dass sich dieses Wachstum bei Banken so fortsetzen wird.

Abbildung 2: Vergleich der jährlichen Wachstumsraten zwischen Vermittlern und Banken (Quelle: e.foresight und IFZ)

Ausblick

Für das Jahr 2021 gehen wir – auch unter Einbezug von Erwartungen von einigen Anbietern – von einem weiteren und wiederum grösseren Wachstumsschub von knapp 30 Prozent aus. Dadurch würde das Volumen an neu abgeschlossenen oder verlängerten Online-Hypotheken die Grenze von CHF 8 Milliarden überschreiten.

PS: Das Thema Online Hypotheken wird neben vielen anderen Themen auch ausführlich im Rahmen des CAS Digital Banking diskutiert. Der nächste Start des Lehrgangs ist am 3. Februar 2022. Mehr Infos finden Sie hier.

PPS: Die detaillierten Auswertungen und Analysen dieser Studie erhalten exklusiv e.foresight-Kunden und die an der Umfrage teilnehmenden Institute. Für Fragen wenden sie sich direkt an e.foresight: sophie.bayley@swisscom.com.

Kommentare

1 Kommentare

Remo

17. Mai 2021

Ähnlich wie der Bereich Kredite von privat über Kreditportale für Kunden, die von Banken normalerweise keinen Kredit erhalten würden wie es z. B. Wemakeit ist nebst vielen anderen dürfte auch der Immobilienkreditmarkt (Hypothekenmarkt) in diesem Segement sich entwickeln. Das Problem bleibt immer die Finanzierung bzw. Monetarisierung solcher Projekte: https://hypobörse.ch/hypothekenportal-hypoboerse-ch-sucht-partner/ Portale, welche ohne Provisionen von Banken und Versicherungen arbeiten sind schwerer zu finanzieren und auf andere Einnahmequellen angewiesen.

Danke für Ihren Kommentar, wir prüfen dies gerne.

3. Mai 2021

Der neue Arbeitsplatz für Kundenberaterinnen und -berater bei der Schwyzer Kantonalbank

Von Prof. Dr. Andreas Dietrich

Der Beraterarbeitsplatz ist ein zentrales Werkzeug der täglichen Arbeit von Kundenberaterinnen und Kundenberatern. Bei verschiedenen Banken basieren diese Beraterarbeitsplätze aber noch immer auf alten Lösungen und sind in der Form von «Expertensystemen» nur wenig bedienungsfreundlich. Daher begrüsse ich Initiativen, welche das Leben der Kundenberaterinnen und Kundenberater vereinfachen. Im heutigen Blog stelle ich den Advisor Workbench von Finnova vor, welcher seit letztem Herbst bei der Schwyzer Kantonalbank im Einsatz steht.

Der Advisor Workbench (AWB) von Finnova ist seit letztem Herbst bei verschiedenen Banken im Einsatz. Im vierten Quartal 2020 begannen die Schwyzer Kantonalbank als Pilotbank (15. Oktober), die Glarner Kantonalbank (12. November) und die Zuger Kantonalbank (23. November) mit dem produktiven Betrieb.

Das Ziel des AWB ist es, die Kundenberaterinnen und Kundenberater zu unterstützen, ihre Arbeit einfacher zu strukturieren und damit administrativen Aufwand zu reduzieren. Das Einsatzgebiet der Advisor Workbench richtet sich an alle frontorientierten Personen. Dazu gehören beispielswiese Kundenberaterinnen und Kundenberater, Schaltermitarbeitende und auch Call-Center-Mitarbeitende.

Der AWB wurde als tabletfähiger Beraterarbeitsplatz auf Basis von geführten Prozessen kreiert. Standardprozesse sollen dank normierter Datenerfassung durch Kundenberaterinnen und Kundenberater auch ohne Einbezug eines Backoffice abgewickelt werden können. Die AWB bietet dabei «lediglich» eine workflowbasierte Benutzeroberfläche an. Die Logik wird noch immer aus dem Finnova Core bezogen.

Im Zuge der Erstellung des AWB wurden auch einzelne Prozesse zwischen den drei oben erwähnten Pilot-Banken etwas harmonisiert. Der Advisor Workbench ist aber flexibel und modular aufgebaut. Entsprechend haben die einzelnen Banken verschiedene Prozessschritte individuell an ihre spezifischen Bedürfnisse angepasst. Im Fokus des heutigen Blogs ist die AWB-Umsetzung bei der Schwyzer Kantonalbank (SZKB).

Der AWB bei der SZKB

Grundsätzlich soll der Beraterarbeitsplatz bei der SZKB die intuitiv anwendbare Hauptapplikation der Beraterinnen und Berater werden und auch durchgängigere und digitalisiertere Front-to-Back-Prozesse ermöglichen.

Wie oben angedeutet, ist das Angebot grundsätzlich modular – man kann als Bank also auch nur einzelne Bausteine einkaufen (neben dem Basis-Modul sind das die Module «Kundenverwaltung», «Produktverwaltung», «Kartenverwaltung» und «Bankindividualisierungen»). Die SZKB nutzt alle derzeit verfügbaren Module.

André Näpflin, Leiter IT Business Services und Projekte bei der SZKB, sieht dabei vor allem die folgenden Vorteile der Lösung:

Bessere Kunden(über)sicht

Die Kundenberaterinnen und -berater können nun rasch und einfach auf umfangreiche(re) Informationen von Kunden zugreifen (siehe Abbildung 1; auch Informationen zu Hypotheken und Wertschriften sind vorhanden). Was eigentlich – zumindest von aussen betrachtet – «State of the art» sein sollte, war zuvor bei der SZKB (und sicherlich auch bei anderen Banken) nicht in dieser Übersichtlichkeit gegeben. Daher ist dies ein wichtiger Fortschritt.

Abbildung 1: Übersicht Kunden-Dashboard

Geführte Prozesse sollen Effizienz erhöhen

Standardprozesse können dank normierter Datenerfassung durch die Kundenberaterinnen und Kundenberater ohne Bezug eines Backoffice abgewickelt werden. Dies erhöht die Geschwindigkeit bei gewissen Prozessen offenbar beträchtlich. Auf der anderen Seite bedeutet dies natürlich auch, dass der Kundenberater und die Kundenberaterin mehr Verantwortung erhalten, da bei gewissen Prozessen kein Kontroll-Check im Backoffice mehr geschieht. Ein Beispiel für die Effizienzsteigerung dank AWB ist der Kundeneröffnungsprozess, welcher neu – inklusive Produktaktivierung und Erstellung aller Eröffnungsformalitäten – auf unter 10 Minuten reduziert werden konnte.

Modernes Look-and-Feel

Der Beraterarbeitsplatz ist für die Kundenberaterinnen intuitiv verständlich und sollte deutlich einfacher zu bedienen sein als das alte «Expertensystem».

Erhöhter Funktionsumfang

Funktionsumfang AWB der SZKB

Der Fokus des AWB liegt vor allem im Bereich der Basisdienstleistungen für natürliche Personen, wie man in der untenstehenden Abbildung 2 erkennen kann. Die aufgeführten Funktionalitäten sind seit Oktober bei der SZKB 2020 im Einsatz, rot markierte Prozesse sollen in der nahen Zukunft umgesetzt werden. Entsprechende Angebote für juristische Personen werden voraussichtlich ab Herbst dazukommen.

Abbildung 2: Funktionen, die im AWB der SZKB zur Verfügung stehen (Quelle: SZKB)

Als weiteres kann die SZKB auch Drittinhalte (inkl. Evoja) in der AWB integrieren. Dadurch soll der AWB eine Art internes Portal und damit zentraler Einstiegspunkt für Mitarbeitende werden.

Weitere interessante Bausteine:

- Auf dem «Berater Dashboard» sieht der Kundenberater resp. die Kundenberaterin die anstehenden Aufgaben, offenen Prozesse und Pendenzen. Auch Drittinhalte kann die SZKB auf dieser Seite ergänzen (z.B. werden Cross- und Upselling Vorschläge integriert). Als weiteres können jederzeit die Kennzahlen der Beraterinnen und Berater abgerufen werden.

- Auch das Kunden-Dashboard hat sich gegenüber der alten Situation verbessert. Gegenüber der «alten» Welt ist es nun deutlich übersichtlicher dargestellt. Als weiteres wurde die Suchfunktion verbessert. Interessant sind auch einfache Übersichten zu Themen wie «Welche E-Services nutzt der Kunde?» (siehe Abbildung 3) oder eine einfache(re) Übersicht, welche Karten welcher Kunde mit welchen Limiten besitzt.

Abbildung 3: Welche E-Services nutzt der Kunde?

Mutation Debitkarten

- Des Weiteren wurden verschiedene kleinere Prozesse verbessert (z.B. Eröffnung von Konti, Depots oder E-Banking Verträgen). Als schönen Nebeneffekt dieser Optimierungen, konnten gleichzeitig weitere Self-Service Möglichkeiten für die Kundinnen und Kunden geschaffen werden (z.B. im Bereich von Adress-Mutationen).

Fazit

Ich begrüsse die Anstrengungen von verschiedenen Banken, den – aus meiner Sicht fälligen Schritt zu vollziehen, auch den – Kundenberater-Arbeitsplatz zu modernisieren. Der Fortschritt für die Bank, im obigen Artikel für die Schwyzer Kantonalbank, ist durchaus gross und das Projekt auch strategisch relevant. Gleichzeitig muss man betonen, dass solche Lösungen zumindest aus meiner Sicht «nur» das abbilden, was man als «State of the Art» eigentlich erwarten könnte. Der Bankarbeitsplatz der Zukunft sollte verstärkt auch eine flexible Arbeitsteilung zwischen Kunde und Kundenberater ermöglichen. Zudem sollen den Kundenberaterinnen und Kundenberatern über den Bankarbeitsplatz Erkenntnisse der Data Analytics zur Verfügung gestellt werden, um so zielgerichtet Cross- und Up-Selling zu erreichen.

Für die Schwyzer Kantonalbank ist die Nutzung der AWB eine Chance, die Kundenberaterinnen und Kundenberater besser durch die Prozesse zu führen. Zudem können dank normierter Datenerfassung Prozesse automatisiert werden. Gewisse Effizienzverbesserungen sind auch entstanden, weil man verschiedene Prozesse im Rahmen dieses Projekts wieder einmal kritisch hinterfragt hat. Gleichzeitig ist diese neue Lösung als ein «Zusatz-Tool» in der bestehenden Landschaft mit Zusatzkosten verbunden (das bestehende Expertensystem ist schlussendlich noch immer da). Das Ziel sollte es entsprechend einerseits sein, die Übersichtlichkeit für die Kundenberater zu verbessern. Andererseits soll der Mehrpreis gegenüber der alten Lösung nicht alle Einsparungen wieder «wegfressen»

Derzeit haben noch nicht alle der rund 200 Kundenberaterinnen und Kundenberater auf die neue Lösung gewechselt. Spätestens im Herbst ist dies aber Pflicht. Das Feedback der bisherigen Nutzenden ist gemäss Näpflin überwiegend positiv. Gleichzeitig brauchen solche Anpassungen für gewisse Mitarbeitende auch Zeit und eine gewisse Begleitung.

Noch fehlen der AWB-Lösung auch wichtige Funktionen im Kreditbereich (z.B. Hypothekarverlängerungen werden heute noch nicht abgebildet), entsprechende Weiterentwicklungen sind aber geplant. Primäres Ziel ist es aber, dass die Kundenberaterinnen und Kundenberater mindestens 80 Prozent der täglichen Arbeit mit der AWB durchführen können. Gemäss Einschätzung von Näpflin dürfte dies im Jahr 2022 der Fall sein. Mittelfristig sollen die Front-Berater sogar nur noch mit der AWB arbeiten.

PS: Das Institut für Finanzdienstleistungen Zug IFZ plant in diesem Sommer unter der Leitung von Dr. Urs Blattmann und Dr. Felix Buschor eine Studie zum Thema ‘Best practice beim Beraterarbeitsplatz’ durchzuführen. Banken, welche Inputs aus der Praxis sowie aus wissenschaftlicher Sicht für die Optimierung der eigenen Beraterarbeitsplätze suchen, sind herzlich zur Teilnahme eingeladen. Für Informationen wenden sie sich bitte an die Projektleiter (urs.blattmann@hslu.ch; felix.buschor@hslu.ch).

Kommentare

1 Kommentare

Wollen Sie wissen, wie gut die IT die Kundenberater/innen von Retailbanken unterstützt? | IFZ Retail Banking Blog

27. September 2021

[…] Aber nicht nur im direkten Kontakt mit den Kunden/innen hält die Digitalisierung Einzug, sondern auch der «Innendienst» der Kundenberater/innen wird zunehmend von Software-Lösungen durchdrungen. Berater/innen erhalten für ihre bestehende Kundschaft Verkaufschancen, die mit Hilfe von Data Analytics automatisch generiert werden, sie werden in der Bearbeitung von Verkaufskampagnen unterstützt, bekommen qualifizierte Leads aus Immobilienportalen, können die Konversion der Leads entlang eines strukturierten Funnels vorantreiben und vieles mehr. Und zu Arbeitsbeginn am Morgen können sich die Kundenberater/innen einen Überblick über ihr Portefeuille verschaffen und die Bearbeitung der vorhandenen Informationen in einem Tages- oder Wochenplan terminieren (vgl. Artikel zum neuen Arbeitsplatz für Kundenberaterinnen und -berater bei der Schwyzer Kantonalba…). […]

Danke für Ihren Kommentar, wir prüfen dies gerne.

26. April 2021

Andere Retail Banking Institute,

Regionalbanken und Sparkassen,

Welche Schweizer haben bei welcher Bank ihre Hauptbankbeziehung?

Von Prof. Dr. Andreas Dietrich

Im Schnitt haben Schweizerinnen und Schweizer rund 2.2 Bankbeziehungen. Nur rund ein Viertel der Bevölkerung hat lediglich eine Bankbeziehung. Entsprechend ist es für viele Banken wichtig, für möglichst viele Kunden die Hauptbank zu sein. Anhand einer Umfrage bei mehr als 1’200 Personen haben wir nun eruiert, welche Kundentypen bei welchen Bankengruppen ihre Hauptbankbeziehung haben. Konkret haben wir die Hauptbankbeziehungen in Bezug auf das Geschlecht, die Altersgruppe, das Einkommen, das Vermögen und die Wohnregion untersucht.

Im Rahmen der im Herbst 2020 publizierten Studie zum Thema Digitales Anlegen mit der Bank Vontobel und Raiffeisen haben wir mit Hilfe einer Onlinebefragung durch das LINK Institut – unter anderem – eruiert, welche Kundentypen bei welchen Bankengruppen ihre Hauptbankbeziehung pflegen. An der Umfrage nahmen 1’217 in der Schweiz wohnhafte Personen teil. Die Teilnehmenden beantworteten den Fragebogen zwischen dem 20. Mai und dem 3. Juni 2020. Die Umfrage ist repräsentativ in Bezug auf Alter, Geschlecht und Regionen.

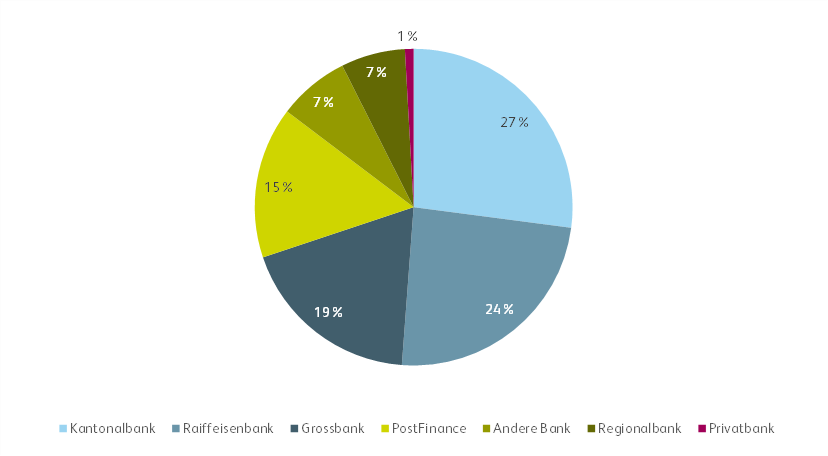

Betrachtet man die gesamte Stichprobe in der Schweiz, kann man die folgenden zentralen Aspekte feststellen (siehe Abbildung 1):

- Die über die gesamte Schweiz betrachtet meisten Hauptbankbeziehungen pflegen Schweizerinnen und Schweizer mit der Kantonalbankengruppe (27%).

- Die Raiffeisenbanken folgen relativ dicht dahinter mit einem Marktanteil von 24 Prozent in Bezug auf die Hauptbankbeziehung. Für rund 20 Prozent der Schweizerinnen und Schweizer sind UBS oder Credit Suisse die Hauptbank.

- PostFinance betreut zwar per Ende 2019 2.7 Millionen Kunden, ist aber nur für 15 Prozent der befragten Personen in unserer Umfrage die Hauptbank. Entsprechend scheint es, dass viele Schweizerinnen und Schweizer PostFinance als Zweitbankbeziehung nutzen.

- Die Regionalbanken haben einen Hauptbankbeziehungsanteil von rund 7 Prozent.

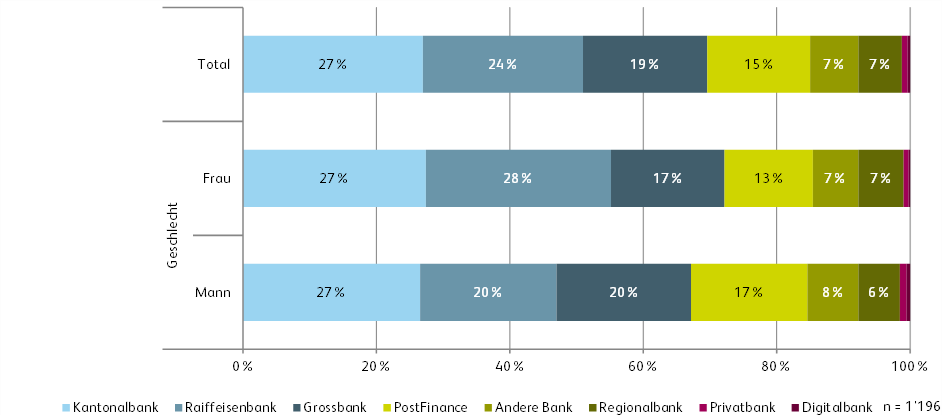

- Rund 0.5 Prozent der Männer und 0.22 Prozent der Frauen geben an, eine reine Digitalbank als ihre Hauptbank zu pflegen.

In Bezug auf das Geschlecht gibt es die folgenden Unterschiede (siehe Abbildung 2)

- Es haben mehr Frauen als Männer ihre Hauptbankbeziehung mit einer Raiffeisenbank.

- Auf der anderen Seite haben Männer etwas häufiger eine Hauptbankbeziehung mit einer der beiden Grossbanken oder mit PostFinance.

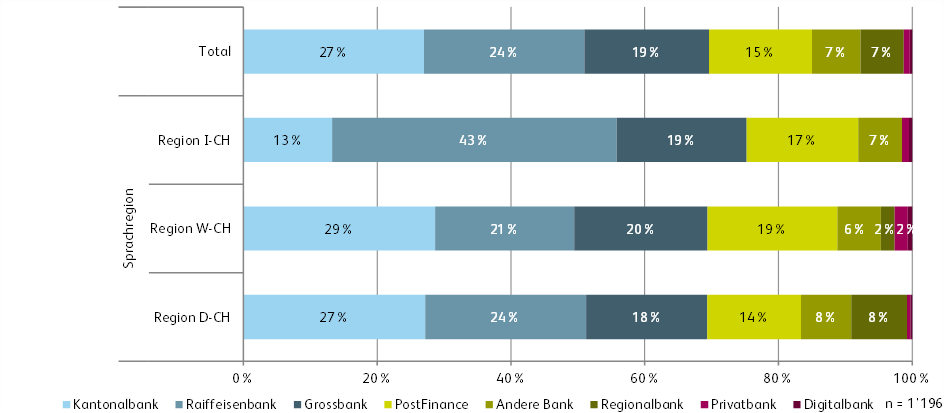

Unterteilt man die Stichprobe nach Sprachregion, erkennt man die folgenden interessanten Unterschiede (siehe Abbildung 3):

- Im Tessin ist die Kantonalbank deutlich weniger bedeutend als in der West- und der Deutschschweiz. Im Tessin sind vor allem die Raiffeisenbanken sehr wichtig. 43 Prozent der Befragten geben an, ihre Hauptbankbeziehung mit Raiffeisen zu haben.

- Die Regionalbanken sind nur in der Deutschschweiz einigermassen relevant in Bezug auf die Hauptbankbeziehungen. Im Tessin und der Westschweiz ist die Relevanz als Hauptbank sehr bescheiden.

- Die Hauptbankbeziehungs-Marktanteile bei Grossbanken oder bei PostFinance sind in den verschiedenen Regionen hingegen ziemlich ähnlich.

Aufschlussreich ist auch eine Analyse nach Altersgruppe (siehe Abbildung 4)

- Bei den sehr jungen Personen (Generation Z) hat die Raiffeisenbank eine relativ gesehen grössere Bedeutung als bei den über 65-jährigen Personen.

- Kantonalbanken sind hingegen bei den im Durchschnitt zahlungskräftigeren über 65-jährigen Personen und der Generation X sehr bedeutend.

- Regionalbanken sind bei der älteren Generation überproportional stark relevant. Bei jüngeren Generationen hingegen haben sie eine geringere Bedeutung.

- Die Generation Y hat im Vergleich mit anderen Generationen die Hauptbankbeziehung vergleichsweise oft bei PostFinance

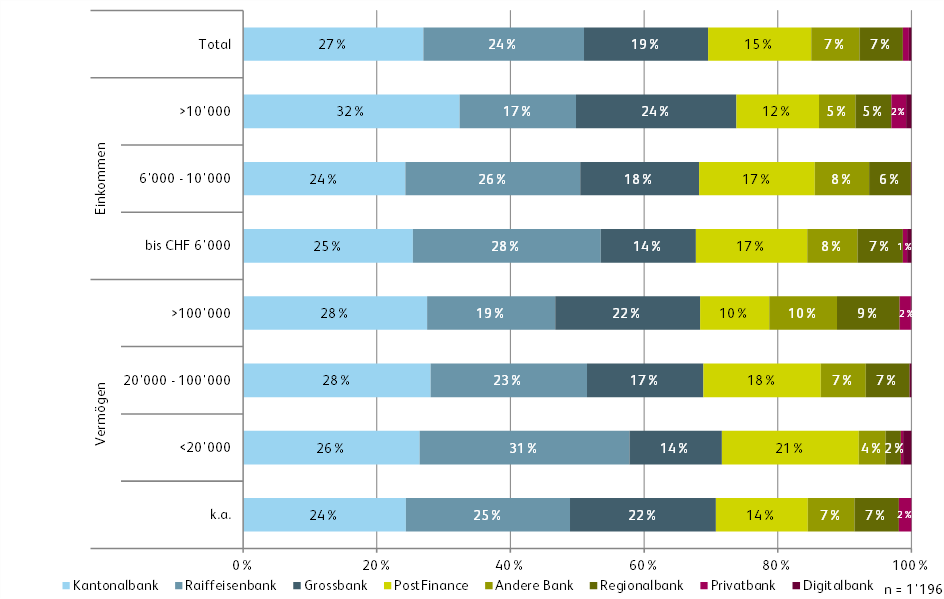

In Bezug auf Einkommen und Vermögen ergibt sich das folgende Bild (siehe Abbildung 5):

- Die Kantonalbanken und die beiden Grossbanken sind bei den vermögenden und gutverdienenden Personen sehr gut positioniert.

- Die Raiffeisenbanken und PostFinance sind hingegen vor allem bei den klassischen «Retailkunden» sehr stark vertreten.

Die obigen Auswertungen zeigen, wie relevant die einzelnen Bankengruppen für die Schweizer Bevölkerung sind. Wenig überraschend dominieren die drei Bankengruppen «Kantonalbanken», «Raiffeisenbanken» und «Grossbanken» den Markt in Bezug auf die Hauptbank. Gleichzeitig zeigen die obigen Resultate auch, dass weitere 30 Prozent der Bevölkerung ihre Hauptbankbeziehungen mit anderen Instituten haben. Interessant sind die Unterscheidungen nach Kundenprofil. Derweil die Kantonalbanken und die beiden Grossbanken sich bei den vermögenden und gutverdienenden Personen sehr gut positioniert haben, sind die klassischen Retailkunden überproportional stark bei den Raiffeisenbanken zu finden.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

19. April 2021

Warum die St.Galler Finanzberatung zu mehr Beratungsgesprächen führen kann

Von Prof. Dr. Andreas Dietrich

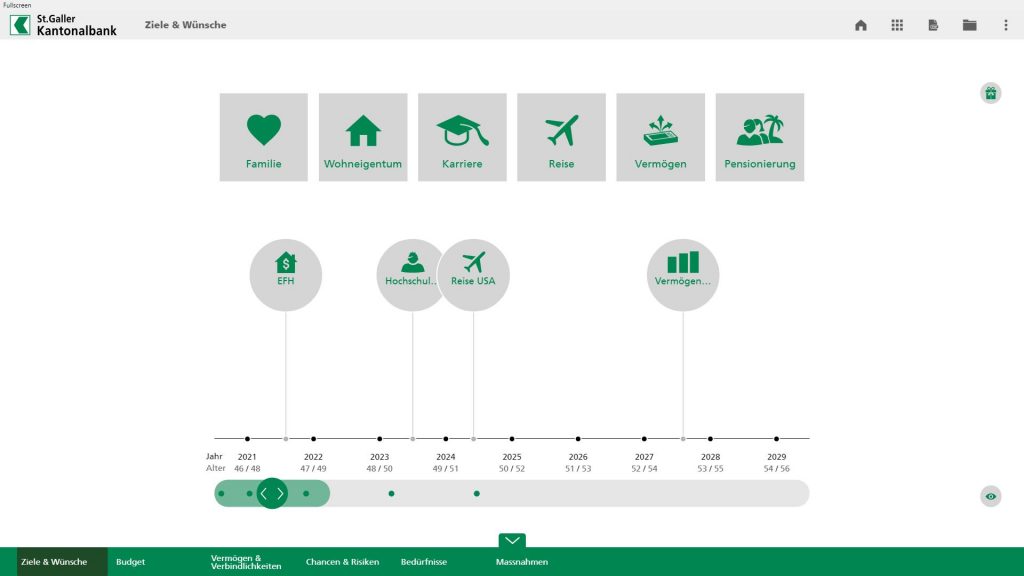

Der Spagat zwischen fortschreitender Digitalisierung auf der einen Seite und persönlicher Kundenberatung auf der anderen Seite ist für viele Banken derzeit eine zentrale Herausforderung. Auch die St.Galler Kantonalbank hat sich intensiv mit diesem Thema auseinandergesetzt und mit der «St.Galler Finanzberatung» nicht nur eine neue Beratungsphilosophie erarbeitet, sondern auch ein neues, modular aufgebautes Beratungstool entwickelt. Im heutigen Blog fokussiere ich mich auf das Modul «Erfassung der Lebenssituation».

In der «alten» Beratungswelt der St.Galler Kantonalbank (SGKB) waren verschiedene themenspezifische Systeme im Einsatz, die auf unterschiedliche Art und Weise von Kundenberaterinnen und Kundenberatern genutzt wurden. Der Beratungsprozess war nicht geführt und die Datenerhebung und -nutzung erfolgte wenig systematisch.

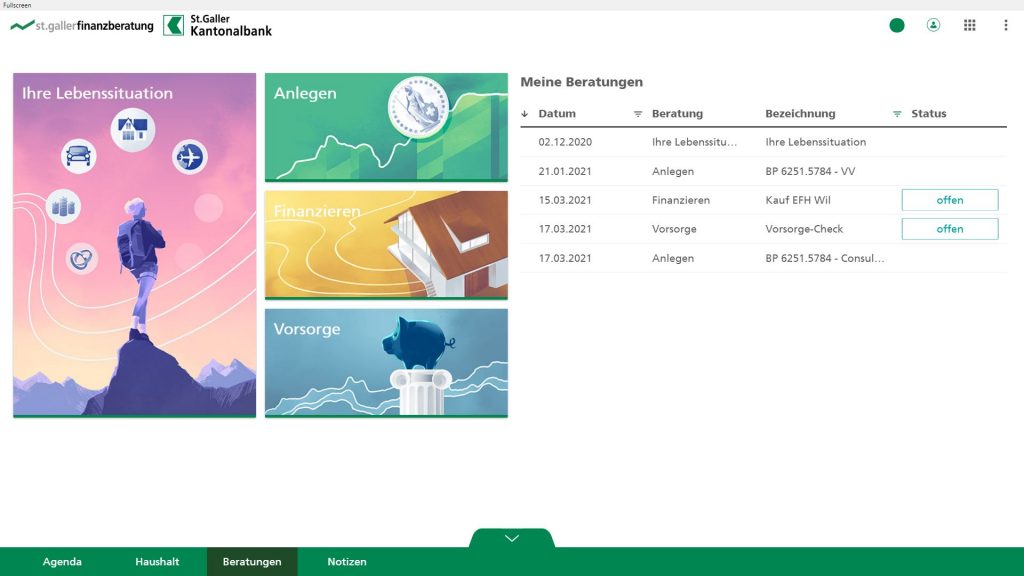

Um diese Aspekte zu verbessern, entwickelte die Bank ihr Beratungskonzept weiter. Zentraler Grundpfeiler der «St.Galler Finanzberatungs-Philosophie» ist, die klare Positionierung der Bank als Beraterbank. Parallel dazu wurde ein neues Beratungstool entwickelt, welches die Kundenberatenden – ergänzend zu den bestehenden, mehrheitlich traditionellen Instrumenten – bei der gewünschten ganzheitlichen und zielbasierten Kundenberatung von der Vorbereitung über die Durchführung bis zur Nachbearbeitung unterstützen soll (vgl. Überblick über Module in Abbildung 1). Der neue Betreuungsprozess sollte auch systematischer und strukturierter werden und sich stärker an einer «lebensphasenorientierter» Beratung orientieren. Die zentralen Themen wie Anlegen, Finanzieren und Vorsorgen wurden in neue Beratungsansätze überführt. Zudem lassen sich in den neu aufgesetzten Module Zusammenhänge besser visualisieren als zuvor.

Interessant – und dadurch im Fokus des heutigen Blog-Beitrags – finde ich das «Modul Lebenssituation», in welchem die Basis für künftige Geschäfte gelegt wird.

Erfassung der Lebenssituation

Das entsprechende Modul setzt sich mit der aktuellen Situation, den Zielen und den Wünschen der Kundinnen und Kunden auseinander. Der Kundenberater oder die Kundenberaterin greift dabei in einem strukturierten und auf einem Bildschirm visualisierten Prozess verschiedene Themen auf und erfasst verschiedene Informationen zum Kunden.

Das Tool ist seit April 2019 im Einsatz und wurde gemeinsam mit der Firma Braingroup entwickelt. Der Aufbau des Prozesses ist dabei wie folgt:

- Als erstes werden Ziele und Wünsche der Kunden diskutiert und aufgenommen.

- In einem nächsten Schritt wird analysiert, welche finanziellen Mittel zur Verfügung stehen, um diese Ziele und Wünsche zu realisieren. Die Bank spricht mit den Kunden dabei unter anderem über Einkommen, Verbindlichkeiten und die Gesamtvermögens-Situation.

- In einem dritten Schritt wird ersichtlich, welche Chancen und Risiken sich aufgrund der aktuellen Lebenssituation sowie aus den Zielen und Wünschen ergeben.

- Im letzten Schritt werden mögliche Massnahmen aufgrund einer Chancen- und Risiken-Einschätzung besprochen.

So wird die Lebenssituation der Kundinnen und Kunden erfasst

Den Screen im Bereich der «Ziele und Wünsche» sieht man in Abbildung 2. Die entsprechend grösseren Ziele können nach Diskussion mit den Kunden auf einer Zeitachse angegeben werden.

In einem zweiten Schritt werden die Einkommen (inkl. Angaben zu möglichem Zweitverdiener), die ungefähren Ausgaben und die geschätzte Sparquote definiert. Die Informationen zur Einkommens-Entwicklung sind auch Basis für ein mögliches Gespräch im Bereich der Vorsorge. Die entsprechenden Detailanalysen sind aber kostenpflichtig. Als weiteres werden Vermögen und Verbindlichkeiten abgefragt. Dabei wird auch das Drittbankenvermögen eruiert. Für die Bestimmung des Wertes eigener Immobilien wird nicht ein «offizieller» Schätzwert verwendet. Stattdessen gibt der Kunde an, wie hoch der Wert seiner Immobilie gemäss seiner Einschätzung derzeit in etwa ist. Basierend auf den verschiedenen Informationen wird danach graphisch aufgezeigt, wie sich das Nettovermögen – aufgeteilt in Immobilien, Freies Vermögen und Vorsorge – langfristig in etwa entwickeln könnte (vgl. Abbildung 3).

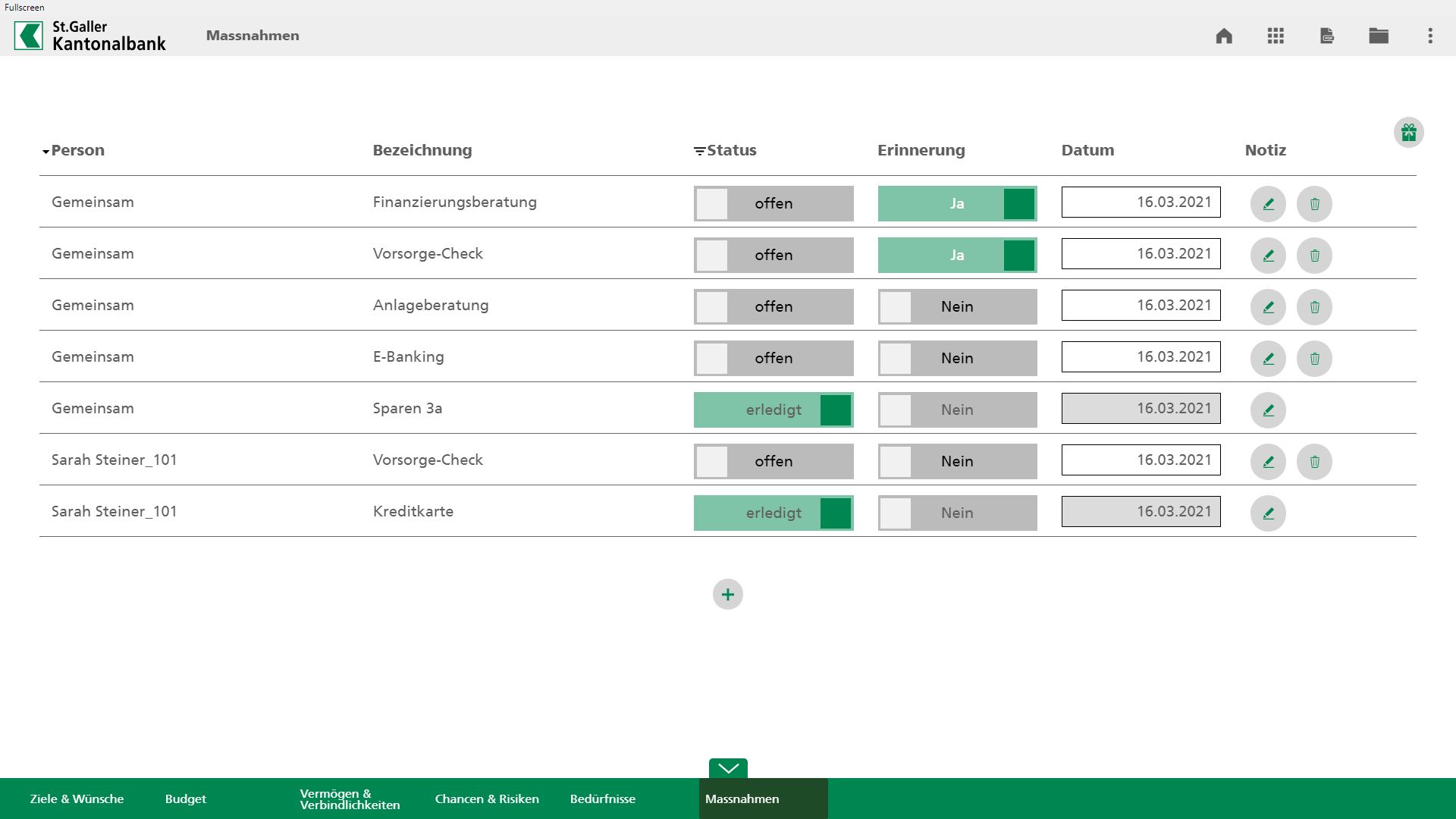

Basierend auf den generellen Chancen und Risiken werden Vorschläge für weitergehende Analysen, zum Beispiel im Bereich Anlagen oder Vorsorgen, vorgeschlagen (z.B.: «Sie verfügen über substanzielle liquide Mittel. Gerne prüfen wir Optimierungsmöglichkeiten für Sie»; «Sie haben aktuell keine Säule 3a Lösung. Möchten Sie darüber sprechen?»).

Hat man den Prozess durchgespielt, erscheint zum Schluss ein Massnahmen-Screen der aufzeigt, welche Aspekte man nochmals genauer anschauen könnte respektive sollte (siehe Abbildung 4). Ein rund 12-seitiger Output wird zusätzlich physisch ausgedruckt und dem Kunden mit nach Hause gegeben. Damit kann sich dieser die Informationen nochmals in Ruhe zu Gemüte führen.

Bisherige Erkenntnisse

Die St.Galler Kantonalbank investierte infolge der neuen Lösung viel Zeit und Geld in Fach- und Verkaufsschulungen der Kundenberatenden. So einfach gewisse Printscreens aussehen, so schwierig sind teilweise die entsprechenden (auch graphischen) Zusammenhänge im Detail zu verstehen und erläutern.

Bislang hat die St.Galler Kantonalbank die Lebenssituation mit rund 11’000 Kundinnen und Kunden in durchschnittlich rund 60 Minuten dauernden Sitzungen besprechen können. Gemäss Einschätzung von Mario Laubscher, Leiter Bereichssteuerung bei der SGKB, schätzen es Kunden, dass man sich Zeit nimmt und den Kundinnen und Kunden einen (kostenlosen) Überblick über verschiedene Themen verschafft. Offenbar sind die Kundinnen und Kunden bislang auch sehr offen in Bezug auf die Angaben der gewünschten Informationen. Die St.Galler Kantonalbank hat das Ziel, dass alle Kunden mit einem Vermögen von mehr als CHF 100’000 in den nächsten zwei Jahren den Prozess durchlaufen.

Fazit

Es ist derzeit zu beobachten, dass Banken viel Geld in reine Self-Service Lösungen investieren. Auch vor diesem Hintergrund ist der Ansatz der St.Galler Kantonalbank – bei welchem in digitale Tools für die physische Beratung investiert wird – interessant. Mit diesem hybriden Ansatz versuchen sie dem Anspruch der Beraterbank und dem Trend der Digitalisierung gleichzeitig gerecht zu werden. Ich halte den Ansatz der Bank für sinnvoll, die Lebenssituation im oben vorgestellten Ausmass abzufragen. Der ganze Prozess und auch die Idee dahinter mag auf den ersten Blick nicht spektakulär oder speziell innovativ sein (und andere Banken haben möglicherweise ähnliche Lösungen oder sind daran). Nichtsdestotrotz lohnt es sich aus meiner Sicht, ein solches Modul zu lancieren, weil die Kunden dadurch besser beraten werden können und es aus Bankensicht zu neuen Opportunitäten führt. Die gewonnenen Erkenntnisse können nämlich – auch mit Unterstützung von Data Analytics – zu konkreten Folgegesprächen in den Bereichen Anlegen, Vorsorgen und Finanzieren oder auch zu mehr Anfragen für Beratungslösungen im Bereich von Spezialgeschäften wie zum Beispiel dem Thema Erbschaft führen.

Kommentare

2 Kommentare

Aline

20. April 2021

Grüezi Remo Vielen Dank für das Feedback und die Fragen. Gerne nehme ich darauf Bezug. Die initiale Beratung mit der "Lebenssituation" ist ausführlich - wir besprechen alle Prozessschritte mit unseren Kunden. In Folgegesprächen ziehen wir die bereits erfasste Lebenssituation immer wieder als "Dreh- und Angelpunkt" für unsere weiteren Analysen und Beratungen bei. Folglich werden neue "Ziele und Wünsche" wie auch Lebensereignisse neu abgebildet und Massnahmen daraus abgeleitet. Auch wir sehen darin einen Kunden- wie auch Banknutzen; es wird ganzheitlich und zielbasiert beraten. Was dem Kunden Sicherheit gibt und dem Vertrieb Absatzchancen generiert. Beste Grüsse, Aline Margreiter, Leiterin Beratungsprozesse und Systeme, SGKB

Remo

19. April 2021

Das Erfassen einer Lebenssituation ist ja immer nur ein Ist-Abbild. Lebenssituationen ändern sich laufend. Eine neue Beziehung oder das Ende einer Beziehung und getrennte Wohnungen mit mehr Mietkosten, allenfalls Unterhalt an Ex-Partnerin und / oder Kinder usw .usf. Oder wenn etwa ein Kind kommt oder Kinder kommen. Es zu einem Jobverlust etwa infolge der fragwürdigen Corona-Zwangsmaßnahmen (https://schweizerzeitung.ch/corona-uebersterblichkeit-2020-in-der-schweiz/)kommt. Oder gar ein Konkurs wie zurzeit bei zahlreichen Gastrobetrieben aber auch anderen Firmen zu befürchten steht. Oder ein Krankheitsfall, z. B. nach einem Sturz. Oder wenn ein Kunde in Bitcoin investiert hat und plötzlich auch 10.000 CHF über 100.000 CHF geworden sind so wie in diesem Jahr. Oder wie einige Jahre zuvor das Geld dahinschmolz. (nebenbei: damals als man hätte einsteigen sollen schrieben ALLE großen Zeitungen der Schweiz, Bitcoin sei tot, vorbei. Heute wo man eher seine Bestände zurückfahren sollten, schreiben ALLE wie toll Bitcoin ist) Das müßte die SGKB auch erfassen folglich. Es fragt sich: Tut sie das und wenn ja, wie? Wird der Kunde regelmäßig, z.B. einmal im Jahr gefragt, ob Änderungen? Bei einem Jobverlust könnte die Beratung allenfalls lauten, aus riskanteren Anlagen auszusteigen und umzuschichten in sicherere Anlagen. In all solchen Fällen ist dies nicht bloß a) vorbildlich hinsichtlich Wohlverhalten sondern b) auch ein perfekter Vertriebsansatz und zu guter letzt auch auch c) etwas, was die Kunden freuen dürfte. Eine Win-Win-Win-Situation. Die Frage ist daher, ob bloß einmal ein Abbild erfaßt wird oder ob die SGKB auch laufend Änderungen berücksichtigt. Denn das Leben ändert sich laufend. Das wäre nicht nur hinsichtlich Wohlverhalten ("compliance") gut, sondern auch ein toller Ansatz für den Vertrieb. Man kann bei geänderten Lebenssituationen allenfalls auch Produkte anbieten. Z. B. wenn ein Kind geboren wird, einen Sparvertrag für die spätere Ausbildung des Kindes oder eine Todesfall-Lebensversicherung zur Absicherung des Kindes wenn der Elternteil ausfällt, der Hauptverdiener ist (idR der Mann).

Danke für Ihren Kommentar, wir prüfen dies gerne.

12. April 2021

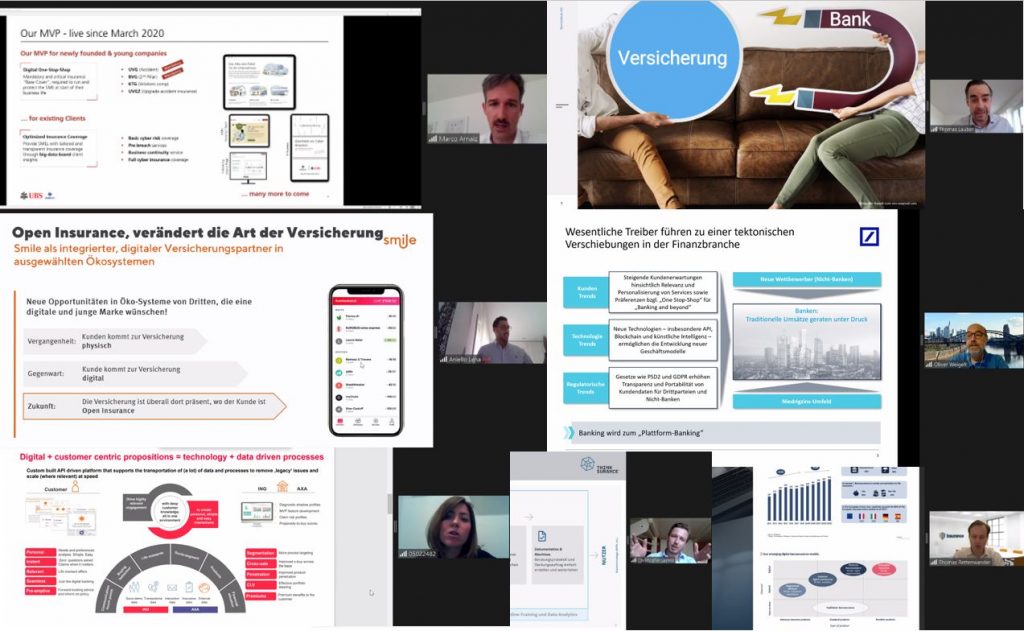

Rückblick auf das Online-Seminar Bancassurance 2.0

Von Prof. Dr. Andreas Dietrich und Prof. Dr. Florian Schreiber

Am 31. März fand zum ersten Mal das Online-Seminar Bancassurance 2.0 mit über 100 Teilnehmenden statt. Dabei wurden zahlreiche spannende Anwendungsfälle von Schweizer und auch ausländischen Finanzdienstleistungsunternehmen vorgestellt. Einige Kernaussagen des Vormittags fassen wir nachfolgend zusammen.

Einführung in das Thema

Prof. Dr. Andreas Dietrich und Dr. Florian Schreiber, IFZ, Hochschule Luzern – Wirtschaft

- Die Resultate der IFZ Versicherungsstudie 2020 verdeutlichen, dass die Entscheidungsträger der Schweizer Versicherer die traditionellen Banken als zukünftige Kooperationspartner einstufen. Einzig die Lebensversicherer fühlen sich von deren Angebot bedroht.

- Mit Blick auf die Vertriebskanäle wird jedoch deutlich, dass der Bankenkanal sowohl im Retail- als auch im KMU-Geschäft der Versicherer gegenwärtig noch von eher geringer Bedeutung ist.

- Doch sind die Kunden an Bancassurance-Lösungen überhaupt interessiert? Anhand von Studienresultaten wird aufgezeigt, dass 44 Prozent der befragten Personen sich grundsätzlich vorstellen können, Dienstleistungen oder Produkte von anderen Firmen über ihre Bank zu beziehen. Von diesen sind wiederum 64 Prozent offen dafür, Versicherungs-Dienstleistungen zu beziehen.

- Auf der anderen Seite können sich rund 15 Prozent der Schweizerinnen und Schweizer vorstellen, Bankdienstleistungen über Versicherungen zu beziehen.

UBS/Zurich

Patrick Tobler, Head Strategy & Development Corporate & Institutional Clients, UBS

Marco Arnaiz, Head of Digital Business, Zurich Switzerland

Philippe Denier, Business Development Bancassurance, Zurich Switzerland

- Aktuell konzentrieren sich die UBS und Zurich im Rahmenihrer Kooperation auf das Corporate Banking und die Bedürfnisse von Startup-Gründern. Hintergrund ist, dass Startups im Gründungsprozess verschiedene Bank- und Versicherungsdienstleistungen benötigen (z.B. Eröffnung eines Geschäftskontos). Die UBS bietet ihren Neukunden somit eine umfasse Finanzdienstleistungspalette an, während Zurich sich als exklusiver UBS-Versicherungspartner vor der Konkurrenz entsprechend platzieren kann.

- Beide Partner sehen ein grosses Potenzial in solchen Bancassurance-Lösungen. Bei einer unterstellten Grösse des Schweizer Versicherungsmarkts von rund CHF 54 Mrd., bedeutet ein Prozent Marktanteil Gebühreneinnahmen in Höhe von CHF 54 Mio. bei einem Provisionssatz von 10 Prozent.

- Circa ein Drittel der Kunden absolvieren die Journey vollständig digital. Die anderen zwei Drittel der Kunden kontaktieren das Call-Center für einzelne Fragen.

- Mehr Informationen zu dieser Zusammenarbeit und dem Geschäftsmodell der Kooperation finden Sie hier.

Smile

Aniello Lena, Head Digital Ecosystems, Smile

- Smile verfolgt einen klaren Mobile-First Ansatz. Unter anderem sind alle Versicherungen jederzeit im Überblick in der Smile-App zu sehen.

- Zusätzlich positioniert sich Smile – unter dem Schlagwort «Open Insurance» – als integrierter, digitaler Versicherungspartner in ausgewählten Ökosystemen. Vor diesem Hintergrund ist auch die Zusammenarbeit mit der Challenger-Bank Neon zustande gekommen.

- Derzeit bietet Smile digitalisierte Lösungen für den Vertrieb von Motorfahrzeug- und Haushaltsversicherungen über die Neon-App an. Durch die Zusammenarbeit verspricht sich Smile, weitere digital-affine Neukunden zu gewinnen.

Servicehub

Thomas Lauber, COO, Servicehub

- Für Bankberaterinnen und Bankberater ist es aufwändig und komplex, ihre Kundinnen und Kunden auch in Bezug auf Versicherungsprodukte zu beraten. Daher wird der Versicherungs-Beratungsprozess – in Anwesenheit von Bankberaterinnen und Bankberater – durch Versicherungsspezialisten erbracht (digital oder vor Ort in der Bankfiliale). Bislang setzt die Basellandschaftliche Kantonalbank auf dieses Angebot von Servicehub.

- Durchschnittlich dauert eine Videoberatung 40-45 Minuten. Der Versicherungsspezialist bleibt auch bei zukünftigen Anliegen Ansprechpartner für den Kunden.

- Durchschnittlich wollen 25% der Kunden, die von der BLKB kontaktiert werden, das Expertengespräch mit der Versicherung wahrnehmen und sich zusätzlich in Bezug auf verschiedene Risiken rund um die Wohnsituation beraten lassen.

- Der Abschluss der Police erfolgt direkt mit dem Versicherer und nicht mit der Bank.

Deutsche Bank

Björn Renker, Geschäftsführer, Deutsche Bank VersicherungsManager

Oliver Weigelt, Director, Deutsche Bank

- Die Deutsche Bank glaubt stark an das Plattform-Banking und hat begonnen, ein plattformbasiertes Geschäftsmodell im “Digital Ecosystem” aufzubauen. Von diesem Geschäftsmodell verspricht sich die Deutsche Bank, zukünftig vermehrt «Beyond Banking Services» anzubieten und ihre Erträge zu diversifizieren.

- Der VersicherungsManager ist daher der nächste logische Schritt zur Erweiterung des digitalen Produktangebots. Dieses ist wiederum vollständig in das Online-Banking integriert und die Deutsche Bank bleibt Ansprechpartner des Kunden.

- Als beispielhafte Customer Journey dient der Kaufprozess eines E-Bikes. Nach Bezahlung mit der DB-Kreditkarte wird der Kunde via Push-Mitteilung über die App zu seinem Kauf beglückwünscht und erhält direkt ein Angebot zum Abschluss einer Versicherung.

ING Germany

Crystal Hanna, Tribe Lead/Head of Insurance Division, ING Germany

- ING setzt klar auf ein digitales Bancassurance-Angebotund hat sich für die AXA als exklusiven und weltweiten Versicherungspartner entschieden.

- Im Zentrum der Value Proposition stehen die Daten respektive eine massgeschneiderte, API-gesteuerte Plattform, die den Transport von (vielen) Daten und Prozessen unterstützt. Dadurch sollen die «richtigen» Angebote anhand einer Bedarfs- und Präferenzanalyse stark personalisiert zu diesem Zeitpunkt beim Kunden sein, wenn er sie benötigt. Zudem soll der Prozess zum Abschlusses schnell, nahtlos und ohne viele Fragen erfolgen. Kunden erhalten also nur Vorschläge, die ihre aktuellen Bedürfnisse ansprechen, da das Angebot auf ihre persönliche Situation abgestimmt ist.

- ING präsentierte im Seminar auch den Anwendungsfall im Bereich Wohnen (Privathaftpflicht-, Hausrat- (inkl. Haustier) und Gebäudeversicherung). Die entsprechenden Produkte und Prozesse wurden dabei so verschlankt, dass man abhängig vom Produkt nicht mehr als vier Fragen beantworten muss und die Kunden bislang im Durchschnitt weniger als zwei Minuten zum Ausfüllen benötigen.

Thinksurance

Christopher Leifeld, Mitgründer und Geschäftsführer, Thinksurance

- Thinksurance ist ein deutsches B2B-Startup mit mehr als 100 Mitarbeitenden. Die Firma verbindet Versicherer und Vermittler auf einer Plattform.

- Das InsurTech hat eine gute Marktabdeckung mit mehr als 70 Versicherern und über 300 Vertriebspartnern.

- Das Unternehmen hat nun als weiteren Schritt seine Expansion nach Frankreich verkündet. Entscheidungskriterium hierfür war, dass rund 40% des europaweiten erzielten Bancassurance-Umsatzes in Frankreich erzielt werden.

bsurance

Thomas Rettenwander, Business Development, Bsurance

- bsurance ist österreichisches Startup im B2B2C-Bereich, welches sich auf eingebettete Versicherung am Point of Sale («Embedded Insurance») spezialisiert hat.

- In Kooperation mit Raiffeisen Österreich bietet das InsurTech eine Kurzzeit-Skiunfall-Versicherung an, Um die speziellen Bedürfnisse von Skifahrern abzudecken, hat bsurance zwei relevante Deckungsmodule einer allgemeinen Unfallversicherung extrahiert. Auf dieser Basis wird den Kunden eine Kurzzeit-Deckung zur Verfügung gestellt, die vollständig digital in die Raiffeisen-App integriert ist. Der Versicherungsverwaltungsprozess ist ebenfalls digitalisiert und läuft automatisiert ab.

- In Zusammenarbeit mit AXA Partners hat das InsurTech eine Käuferschutz-Versicherung im Zahlungsdienst von cashpresso integriert.

Fazit

Zusammenfassend können wir festhalten, dass die Digitalisierung und die dadurch veränderten Kundenansprüche zunehmend Bewegung in den Bancassurance-Markt bringen. Besonders interessant ist, dass die vorgestellten Lösungen alle von unterschiedlicher Natur sind: Während einige Banken als digitalisierte Makler ihren Kunden Zugang zu verschiedenen Versicherungsunternehmen und deren Produktpalette anbieten, konzentrieren sich andere auf exklusive Partnerschaften mit ausgewählten Versicherungspartnern. Darüber hinaus bereichern zunehmend Startups die Anbieterlandschaft und offerieren technologische Lösungen zur Verschmelzung von Bank- und Versicherungsdienstleistungen. Als zentrale Treiber der Bancassurance-Anstrengungen sind bei den Banken der Anspruch eines 360-Grad-Finanzangebots zu identifizieren, wohingegen sich die Versicherer einen direkten Zugang zu digital-affinen Kunden versprechen.

PS: Die Konferenz Innovationen im Banking findet am Nachmittag des 8.Juni statt. Wir zeigen verschiedene interessante Entwicklungen aus dem Inland und Ausland auf und stellen interessante Ideen von verschiedenen Marktteilnehmenden vor. Im Zentrum stehen die Themenfelder Innovationen im Anlagemarkt, Data-driven Banking und Open Banking. Bringen Sie sich auf den neuesten Stand der Entwicklungen und melden Sie sich hier an.

PPS: Im Rahmen unseres IFZ Insurance Summit diskutieren wir am 26. Mai 2021 aktuelle Herausforderungen der Schweizer Assekuranz in den Bereichen Vertrieb, Strategie und Risikomanagement. Als Speaker werden unter anderem Juan Beer (CEO, Zurich Schweiz), Remo Cavegn (CRO, Allianz Suisse) und Dr. Andreas Schönenberger (CEO Sanitas-Gruppe) ihre Einschätzungen teilen. Die Teilnahme ist vor Ort in Rotkreuz oder online möglich. Informationen zum Programm und zur Anmeldung finden Sie hier.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

8. April 2021

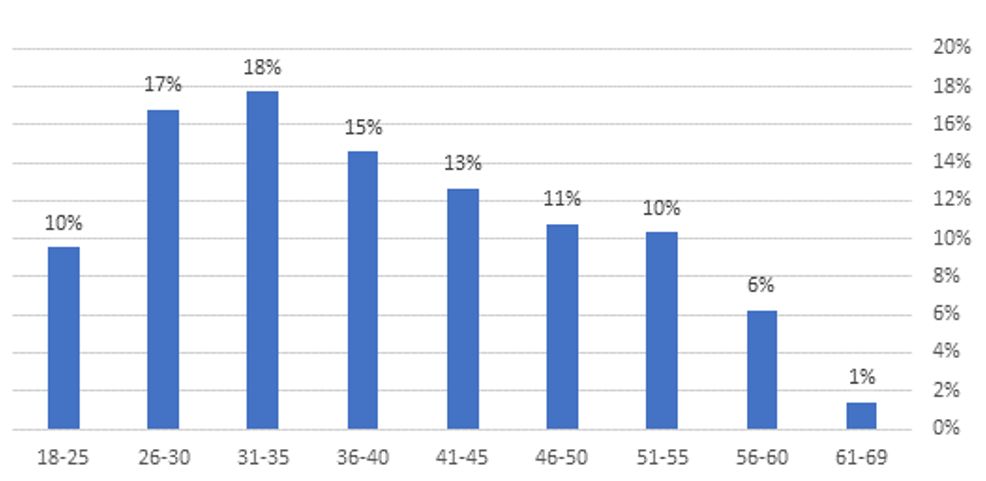

So wird die digitale Vorsorge-Lösung frankly bislang genutzt

Von Prof. Dr. Andreas Dietrich

Die private Vorsorge ist ein Wachstumsmarkt, dessen Entwicklung mit Hilfe von digitalen Lösungen noch weiter an Fahrt gewinnen dürfte. Eine hoch standardisierte, digitalisierte und gleichzeitig auch individualisierbare Lösung scheint in diesem (durchschnittlich) kleinvolumigen Markt der wertpapiergebundenen Säule 3a der richtige Weg in die Zukunft zu sein. Angebote wie Viac, Sparbatze, Selma, Descartes Vorsorge, finpension, Volt 3a oder frankly von der Zürcher Kantonalbank halte ich entsprechend für attraktiv. Ein Jahr nach der Lancierung habe ich von der Zürcher Kantonalbank zu frankly verschiedene spannende Informationen und Fakten erhalten, wie sich die Nutzerzahlen entwickelt haben und wie das Nutzerprofil aussieht. Des Weiteren zeige ich auf, welche neue Funktionen dazukommen und – in einem kurzen Interview – welche Erwartungen der CEO der ZKB, Martin Scholl, an die Zukunft in Bezug auf frankly hat.

Bereits vor mehr als einem Jahr hatte ich frankly erstmals getestet und in einem Blog-Artikel ausführlich darüber berichtet. Dabei hatte ich vor allem die tiefen Gebühren, den einfachen und kostenlosen Transfer bestehender Gelder zu frankly, die Flexibilität und den Community Rabatt als interessante und innovative Bestandteile der Lösung hervorgehoben. Hingegen hatte ich damals erwartet, dass die Lösung künftig auch ins E-Banking integriert und Desktop- oder Tablet-Lösungen angeboten werden (was bis heute noch nicht geschehen ist). Nach einem Jahr habe ich von der Zürcher Kantonalbank verschiedene Angaben zur Entwicklung der Nutzerzahlen und dem Nutzerprofil erhalten. Daneben wurden mir auch Einblicke in neue Entwicklungen gewährt.

Wie wird frankly derzeit genutzt?

Nachfolgend werde ich anhand der mir von frankly zur Verfügung gestellten Informationen zuerst auf das Nutzerprofil und die Nutzung des Angebots eingehen.

Nutzung

- Vor einem Jahr hatte ich geschrieben, dass die ersten CHF 500 Millionen nach meiner Einschätzung nach spätestens einem Jahr bei frankly sein sollten. Diese Einschätzung war realistisch. Nach einem Jahr lag das Volumen bei über 600 Millionen. Per 7. April lag das Volumen bei CHF 640 Mio.

- Derzeit nutzen über 26’000 Personen die Finanz-App.

- Der durchschnittlich einbezahlte Betrag lag 2020 bei CHF 4’400 (ohne Transfers von bestehenden Säule 3a Konti).

- Rund 28 Prozent der Nutzerinnen und Nutzer haben sich für den Fonds 95 entschieden – sind also beinahe zu 100 Prozent in Aktien investiert. Am zweithäufigsten nutzen die Kunden den Fonds 45 mit einem Aktien-Anteil von 45 Prozent. Etwas mehr als ein Viertel des Vermögens ist in diesem Fonds investiert.

- Auch die Auswertungen in Bezug auf die App Nutzung zeigen interessante Fakten: So loggen sich frankly-Nutzer durchschnittlich 7.8 Mal pro Monat in die App ein, was ich für eine sehr hohe Zahl halte. Offenbar interessiert vor allem die Performance-Entwicklung.

Nutzerprofil

- «Nur» 33 Prozent der Nutzer sind weiblich. Diese eher tiefe Zahl überrascht nur auf den ersten Blick. Wie wir in der gemeinsam mit Raiffeisen und der Bank Vontobel publizierten Studie aufgezeigt haben, haben Frauen einerseits einen höheren Cash-Anteil als Männer. frankly ist vor allem für Kunden attraktiv, die einen hohen Wertschriften-Anteil haben. Andererseits stossen – zumindest zum jetzigen Zeitpunkt – digitale Lösungen bei Männern auf mehr Interesse als bei Frauen.

- Das Durchschnittsalter der Kunden beträgt rund 39 Jahre. Die derzeit grösste Gruppe beinhaltet die 30 bis 35-jährigen Personen. 50 Prozent der Kunden sind jünger als 40 Jahre. 37 Prozent der Kundinnen und Kunden sind zwischen 40 und 55 Jahre alt. Nur 13 Prozent der Kunden sind älter als 55 Jahre (vgl. Abbildung 1). Interessanterweise ist die entsprechende Verteilung ziemlich ähnlich wie bei Neobanken.

- Die Mehrheit der Kundinnen und Kunden ist im Kanton Zürich wohnhaft. Die entsprechenden Kunden sind sowohl bestehende ZKB Kunden als auch frankly Neukunden.

Neue Funktionen von frankly

Mit dem App Release von Ende März hat frankly die folgenden Aspekte ergänzt:

- frankly lanciert mit dem «Refer a Friend Incentive» eine neue Kundengewinnungs-Offensive. Dabei gibt es eine Gutschrift von 25 CHF für Empfehler und CHF 50 für Neukunden. Neukunden lässt sich frankly dadurch CHF 75 kosten. Ist das viel oder wenig? Aus meiner Sicht kann man das Ganze aus zwei Perspektiven betrachten. Einerseits ist mir bekannt, dass im B2C Geschäft von digitalen Produkten die Neukunden-Akquisitionskosten sehr hoch sind. Abhängig von der Berechnungs-Methode und vom Unternehmen habe ich diesbezüglich von Beträgen zwischen CHF 100 und 400 gehört. Auf der anderen Seite kann die Bank davon ausgehen, dass die neuen Kunden im Durchschnitt noch ca. 25 Jahre Geld einzahlen werden. Die daraus generierten Erträge sind aus Sicht der Bank sicherlich deutlich höher als die Akquisitions-Kosten. Insofern scheint dieser Ansatz aus meiner Sicht sinnvoll zu sein. Auch die Swissquote hat übrigens derzeit ein ähnliches Programm und vergibt insgesamt CHF 200 an sogenannten «Trading Credits» (Courtagen gültig während 3 Monaten) für entsprechende Referrals. Auch VIAC bietet attraktive Vergünstigungen auf die Verwaltungsgebühren an bei Vermittlung von Freunden («VIAC Lifetime Award»).

- frankly verstärkt die Integration von Nachhaltigkeit im Anlageprozess. Dabei können neu auch aktiv verwaltete Nachhaltigskeits-Fonds zu einer All-in-Fee von 0.46 Prozent gekauft werden. Infos zum ZKB-Nachhaltigkeitsstandard finden Sie hier.

- Lancierung eines neuen 95er Fonds, der aktiv verwaltet wird, aber den gleichen Preis hat wie der passiv verwaltete 95er Fonds.

- Redesign von frankly.ch mit mehr Wissensseiten.

So beurteilt Martin Scholl die Situation – das Interview

- Herr Scholl: 600 Millionen CHF nach einem Jahr Frankly. Ist das viel oder wenig?

Wenn man den speziellen und infolge der Pandemie sicherlich nicht nur vorteilhaften Lancierungs-Zeitpunkt betrachtet, dann sind wir mit dem bisherigen Ergebnis zufrieden. Erfreulich ist vor allem, dass derzeit rund CHF 80-100 Mio. pro Monat dazukommen.

- Die ZKB hat jahrelang bewusst keine Produkt-Werbung betrieben, sondern «nur» Image-Kampagnen gemacht. Frankly ist hingegen genau das Gegenteil. Viel Produkt-Werbung und sogar ein eigener Sub-Brand. Warum? Wird damit ein Paradigmen-Wechsel bei der ZKB eingeleitet?

Wir haben damit sicherlich keinen Paradigmen-Wechsel eingeleitet und werden auch künftig nur sehr selten einzelne Produkte in den Vordergrund stellen. Bei frankly haben wir das gemacht, weil wir das Produkt pushen und schnell auch schweizweit bekannt machen wollen. In der Vergangenheit hatten wir ähnliche Marketing-Mittel in Homegate investiert – mit dem Resultat, dass Homegate heute das bekannteste Immobilienportal der Schweiz ist.

- Die App stützt sich auf ZKB-eigene Säule-3a-Fonds ab. Aktive und passive Strategien sind neuerdings sogar gleich teuer. Kannibalisieren Sie mit diesen Konditionen nicht das bestehende Geschäft?

Zuerst einmal räumen wir damit mit alten Paradigmen auf: Ein höherer Aktienanteil ist nicht mehr teurer als ein tiefer Aktienanteil. Zudem sind aktive und passive Strategien nun gleich teuer. Auf der anderen Seite: Ja, es gibt eine gewisse Kannibalisierung. Es gibt tatsächlich bestehende ZKB-Kunden, welche ihr Säule 3a-Konto zu frankly transferiert haben. Bei vielen dieser Kunden ist das aber sogar eine «positive Kannibalisierung»: Diese Kunden haben bei frankly nämlich oftmals den höheren Wertschriften-Anteil als noch zuvor. Aus finanzieller Sicht ist das für uns also nicht negativ.

- Was sind denn ihre langfristigen Ziele (5 Jahre) von Frankly?

Wenn man ein solches Produkt lanciert und auch bewusst ein aggressives Pricing wählt, hat man das klare Ziel, einer der relevantesten Marktteilnehmer in der Schweiz zu werden in diesem Segment. Damit das passiert, müssen wir mindestens CHF 10 Milliarden Volumen haben. Ob das in fünf oder acht Jahren der Fall sein wird, werden wir sehen.

- Die ZKB hat ihre Diversifikation in den vergangenen Jahren immer wieder erhöht. Wie stark kann frankly helfen, diesen weiter zu erhöhen? Erwarten Sie substanzielle Beiträge auch an den Gewinn der Bank?

Natürlich ist der Gesamtumsatz – auch wenn CHF 10 Milliarden in frankly investiert sind – für eine Bank in der Grössenordnung der ZKB nicht signifikant spürbar auf der «Top Line». Gleichzeitig sind diese Erträge auch ein weiterer wichtiger Puzzle-Stein in unserer Diversifikationsstrategie

Fazit

Wie unsere gemeinsam mit Raiffeisen und der Bank Vontobel publizierte Studie zum Thema «Digitales Anlegen» aufgezeigt hat, können sich 22 Prozent der befragten Personen vorstellen, bereits in den nächsten 12 Monaten einen gewissen Prozentsatz des Säule-3a-Geldes digital anzulegen. Dabei sind vor allem Männer, überdurchschnittlich gutverdienende Menschen, Personen, die in der Deutschschweiz leben und jüngere Personen offen und interessiert an Online-Lösungen. Dieses Profil passt ziemlich gut auch in das typische «frankly-Profil», wie ich es oben vorgestellt habe.

Das in der Studie eruierte Potenzial und Interesse auf Kundenseite zeigt auf, dass die entsprechenden Angebote auch in Zukunft stark wachsen werden – und vor allem «traditionelle» Säule 3a Produkte von Banken unter Druck bringen wird.

Kommentare

2 Kommentare

Roy

8. April 2021

Ist die Annahme wirklich realistisch, dass die Bank davon ausgehen kann, dass neue Kunden im Durchschnitt noch ca 25 Jahre Geld einzahlen werden? Wir leben in einer Zeit in der sich alles viel schneller verändert als noch vor 20 Jahren. Als Beispiel müssen wir nur die digitalen 3a Lösungen anschauen, welche innerhalb von den letzten 5 Jahren auf den Markt gekommen sind. Wer weiß schon welche attraktiven Angebote es in 5, 10 oder 25 Jahren auf dem Markt geben wird? Ob diese dann von Frankly sind oder von anderen Anbietern wird sich zeigen. Daher würde ich vorsichtig sein mit der Annahme, dass Kunden noch 25 Jahre Geld auf ihre 3a Lösung einzahlen wird.

Patrick Huber

8. April 2021

Wäre natürlich zu Beginn spannend zu sehen, in wie weit Frankly «im eigenen ZKB-Revier» wildert – Absatzkanal Filialbank/Produktgebühren. So oder so: es ist eine hohe Dynamik im Sparen 3a-Markt. – die hohen Kosten in der Säule 3a sind am Sinken – Digitalisierung des Retailbankings voranbringen / digital hilft hiesigen «wechselfaulen» Sparern Starke Leistung von VIAC. Und mit ZKB, GKB (Gioia) und Co. gibt es für den Konsumenten eine breite und verständliche Auswahlmöglichkeit.

Danke für Ihren Kommentar, wir prüfen dies gerne.

29. März 2021

Bargeld wird bald nicht mehr das wichtigste Zahlungsmittel in der Schweiz sein

Von Prof. Dr. Andreas Dietrich und Dr. Reto Rey

Die Wahl der Zahlungsmittel hat sich in den vergangenen zwanzig Jahren zuerst nur langsam, jedoch kontinuierlich verändert. In den vergangenen fünf Jahren hat sich die Verschiebung weg vom Bargeld aber beschleunigt. Neben den Debit- und Kreditkarten haben auch mobile Bezahllösungen einen Teil der Bargeldtransaktionen abgelöst. Noch hält das Bargeld seine Vormachtstellung als wichtigstes Zahlungsmittel in der Schweiz. Im heutigen Blog zeigen wir aber auf, dass dies nicht mehr lange so sein dürfte. Wir zeigen auch auf, wie stark der «Marktanteil» der einzelnen Zahlungsmittel auf Kosten des Bargeldes zugenommen hat.

1990 wurden noch rund 90 Prozent des Transaktionsvolumens am Verkaufspunkt mittels Bargeld abgewickelt. Seither verändern sich die Präferenzen respektive das Verhalten der Schweizerinnen und Schweizer in Bezug auf den Einsatz der Zahlungsmittel. In den letzten 30 Jahren haben die Debit- und Kreditkarten – und in jüngsten Zeit zusätzlich Mobile Bezahllösungen – einen Teil der Bargeldtransaktionen abgelöst. Aktuell werden aber in Bezug auf den Wert der Transaktionen immer noch schätzungsweise rund 37 Prozent des alltäglichen Konsums mit Bargeld bezahlt (vgl. Abbildung 1).

Für die entsprechenden Auswertungen wurden die Transaktionsvolumina der Debit- und Kreditkarten aus der SNB Statistik entnommen. Der Bargeldumsatz musste geschätzt werden, da es im Zeitverlauf keinen direkten Messwert gibt. Dabei wurden die Ausgaben aller Schweizer Haushalte für den Endkonsum anhand von Daten vom Bundesamt für Statistik um verschiedene Ausgaben (z.B. Wohnungsmiete, Gesundheit, Nachrichtenübermittlung, etc.) bereinigt, da diese üblicherweise nicht an einem Verkaufspunkt erfolgen (womit Bargeld nicht in Frage käme). Die verbleibenden Gesamtausgaben abzüglich der Umsätze von Debit- und Kreditkarten sowie von Mobile Payment ergeben den von uns berechneten Bargeldumsatz. Die Grafik zeigt die prozentualen Transaktionsvolumina von Bargeld, Debit- und Kreditkarten über die letzten 15 Jahre sowie die Entwicklung von Mobile Payment in den vergangenen vier Jahren (Anmerkung: Die über Apple Pay, Samsung Pay und andere Mobile Payment Anbieter vorgenommen Zahlungen wurden von den Kreditkartentransaktionen subtrahiert).

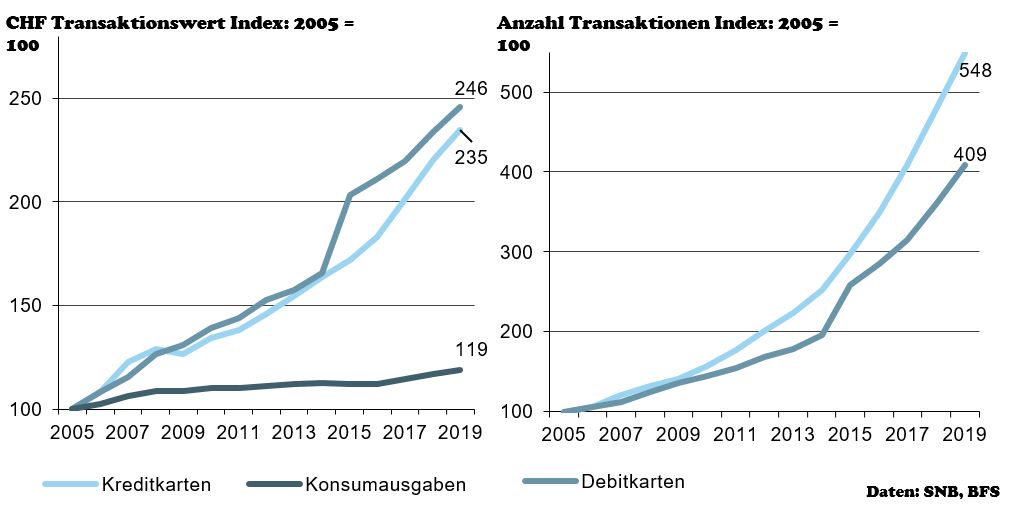

Rasante Entwicklung der Kartenzahlungen

Abbildung 2 (links) vergleicht die Entwicklung der Transaktionswerte von Kartenzahlungen mit den Konsumausgaben der privaten Haushalte zu laufenden Preisen. Wie ersichtlich ist, haben sich die Konsumausgaben – unter Ausschluss jener Komponenten, welche vorwiegend mittels Bankzahlung beglichen werden (z.B. Miete, Krankenkasse) – seit 2005 um knapp 20 Prozent erhöht. Gleichzeitig zeigt die Grafik, dass sich die Kartenzahlungen in der gleichen Zeitperiode deutlich stärker entwickelt haben (Verdoppelung). Anpassungen im Zahlungsverhalten der Schweizer Wohnbevölkerung können also festgestellt werden. Die entsprechende Evolution verlief zuerst eher langsam und kontinuierlich, als rasch und revolutionär. Seit dem Jahr 2015 ist aber eine Beschleunigung in Bezug auf den Einsatz von Karten für Zahlungen festzustellen

Die Abbildung 2 (rechts) stellt die jährliche Anzahl Transaktionen von Kredit- und Debitkarten dar (indexiert). Während sich die in Franken gemessenen Umsätze seit 2005 mehr als verdoppelt haben (Abbildung 2, links), zeigt sich bei der Anzahl Transaktionen gar mehr als eine Vervierfachung (Debitkarten) respektive mehr als eine Verfünffachung (Kreditkarten). Insbesondere ab dem Jahr 2015 zeigt sich eine deutliche Beschleunigung der Einsatzhäufigkeit bei Debit- und Kreditkarten.

Ein wichtiger Grund für diese Entwicklung ist möglicherweise die Einführung der Technologie zur kontaktlosen Kartenzahlung im Jahr 2014. Damit können Beträge unter CHF 40 (resp. seit April 2020 CHF 80) zeitsparend ohne Eingabe der PIN ausgelöst werden, womit das Bargeld auch bei kleineren Beträgen verstärkt Konkurrenz bekam. Dies zeigt sich auch daran, dass der durchschnittliche Betrag pro Kreditkartentransaktion in der Schweiz in den vergangenen Jahren stark abgenommen hat. Lag der durchschnittliche Betrag einer Bezahlung mit Kreditkarte vor zehn Jahren noch bei rund CHF 160, hat sich dieser Betrag auf noch CHF 72 im August 2020 halbiert. Auch der durchschnittliche Transaktionsbetrag mit der Debitkarte hat sich seit 2010 stetig nach unten bewegt und beträgt heute noch CHF 46. Die Schweizer Bevölkerung nutzt Kartenzahlungen heute also auch für kleinere Beträge.

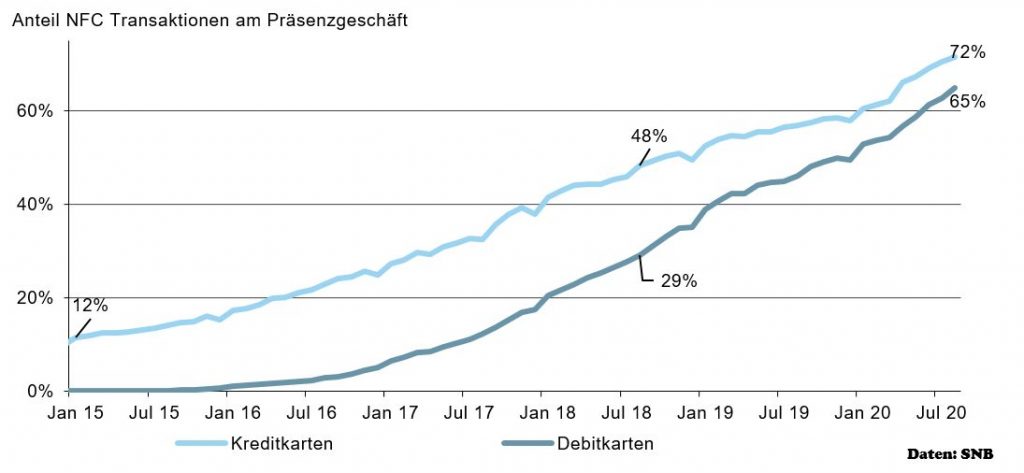

Auch die Kontaktlosfunktion hat in den vergangenen Jahren sehr schnell an Bedeutung gewonnen. Während anfangs 2015 lediglich 12 Prozent der inländischen Kreditkartentransaktionen mittels der Kontaktlos-Funktion NFC ausgelöst wurden, waren es im August 2020 bereits 72 Prozent bei den Kreditkarten-Transaktionen und 65 Prozent bei den Debitkarten-Transaktionen. Zwei Jahre zuvor waren es noch 48 bzw. 29 Prozent, wie Abbildung 3 zeigt.

Diese Entwicklungen zeigt, dass sich auch die Schweizerinnen und Schweizer bezüglich ihrer Zahlungsgewohnheiten anpassen, wenn ein offensichtlicher Zusatznutzen – beispielsweise in der Form von Zeitersparnis – vorhanden ist.

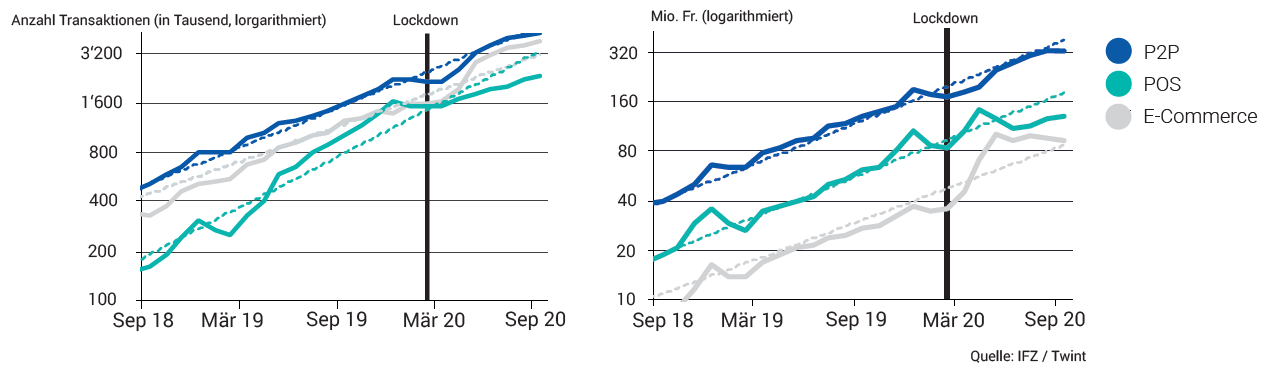

Mobile Payment entwickelt sich auch stark – auf wessen Kosten?

Lange fristete das mobile Bezahlen in der Schweiz ein Nischendasein. Das hat sich in den letzten Jahren geändert, wie die kürzlich von uns publizierte Mobile Payment Studie zeigt. So sind inzwischen beispielweise bereits 40 Prozent der Schweizer Bevölkerung über 15 Jahren bei Twint registriert. Die Zahl der Transaktionen hat sich gegenüber dem Vorjahr verdreifacht.

Abbildung 4 zeigt die Entwicklungen der Anteile der vier Zahlungsmittel, indexiert im Jahr 2015. Insgesamt hat das geschätzte Transaktionsvolumen aller Zahlungen in der Schweiz in den vergangenen 5 Jahren um 2 Prozent zugenommen. Der «Marktanteil» aller Mobile Payment Anbieter in der Schweiz liegt derzeit bei etwa 5 Prozent. Debitkarten haben in Bezug auf die Transaktionsvolumina einen indexierten Wert von 35 Prozent, bei Kreditkarten ist dieser Wert 25 Prozent. Bargeld ist heute in Bezug auf das Transaktionsvolumen noch immer, aber nur noch mit knappem Vorsprung gegenüber den Debitkarten, das wichtigste Zahlungsmittel der Schweiz mit einem Anteil von 37 Prozent am Gesamtvolumen. Verglichen mit dem Jahr 2015 wurde 2020 aber 15 Prozent weniger Transaktionsvolumen mit Bargeld abgewickelt. Diese Anteile gingen – neben dem generellen Transaktionsvolumen-Wachstum – an Debitkarten (+9%), an die Mobile Payment Anbieter (+5%) und an die Kreditkarten (+3%).

Fazit

Noch immer ist Bargeld das wichtigste Zahlungsmittel in der Schweiz. Wie wir oben aber aufzeigen konnten, schwindet der Vorsprung auf andere Zahlungsmittel zunehmend. In den nächsten zwei Jahren wird die Debitkarte in Bezug auf das Volumen das wichtigste Zahlungsmittel der Schweiz. Und auch die Mobile Payment Anbieter werden die Relevanz des Bargeldes weiter reduzieren. Interessant ist aus unserer Sicht auch, dass die Geschwindigkeit dieser Verschiebungen in den vergangenen fünf Jahren stark zugenommen hat.

Kommentare

5 Kommentare

Wie wird die Bargeldversorgung der Zukunft sichergestellt? Entwicklungen und Optionen | IFZ Retail Banking Blog

21. Juni 2021

[…] dass die Relevanz von Bargeld – zumindest als Zahlungsmittel – im Alltag abnimmt. Wie ich im Rahmen eines anderen Blog-Artikels einmal aufgezeigt habe, schwindet der Vorsprung von Bargeld auf andere Zahlungsmittel zunehmend. In den nächsten […]

Patrick

13. Mai 2021

"So sind inzwischen beispielweise bereits 40 Prozent der Schweizer Bevölkerung über 15 Jahren bei Twint registriert. " Das muss ein Tippfehler sein. TWINT gibt es erst seit ca. 2017.

Prof. Dr. Andreas Dietrich

13. Mai 2021

Guten Tag Nein, das ist kein Tippfehler - aber womöglich etwas unglücklich formuliert. Damit gemeint ist, dass 40% der Schweizer Bevölkerung, welche älter ist als 15 Jahre, bei Twint registriert sind (und nicht, dass die Menschen seit über 15 Jahren bei Twint registriert sind). Die Personen unter 16 Jahren haben wir in der Statistik weggelassen. Ich hoffe, es ist nun klar(er) geworden...

Means of payment - does Corona give cash the fatal blow? - News - World Today News

5. Mai 2021

[…] the decline in cash began before Corona. A current investigation, Link opens in a new window of the Institute for Financial Services at the Lucerne University of Applied Sciences and Arts […]

Garth Luzern

1. April 2021

genau, seit 2015 haben die Kartenzahlungen zugenommen weil von den Banken so gewollt, Maestro als Günstig-Variante lauft aus weil Banken eigene Versionen Kredit- und Debitkarten ausgeben und diese günstige Zahlungsvariante nicht mehr unterstützen wollen. Was in alle Studien - auch hier wieder - leider nicht berücksichtigt wird sind die Kosten wo am Schluss bei den Kunden landen werden. Kartentransaktionen sind für viele Händler und kleinunternehmen um 30-40% angestiegen obwohl die Transaktionskosten bei den Banken gleich geblieben oder stark gesunken sind. Die Einführung neue Kartenversionen ist eine Entscheidung der Banken in Zusammenarbeit mit den Kartenorganisationen Mastercard und Visa. Für den Händler setzen die Gebühren sich dann aus einem Fixbetrag pro Transaktion plus einem Prozentsatz vom Rechnungsbetrag zusammen. (Kassensturz lässt grüssen) Maestro war günstig. Und jetzt? Für Transaktionen mit Maestro fällt in der Schweiz keine Interchange Fee an. Für Transaktionen mit Debit Mastercard und mit Visa Debit fällt eine Interchange Fee in unterschiedlicher Höhe an. Für Transaktionen mit Visa Debit ist die Interchange Fee auch noch höher als für Zahlungen mit Debit Mastercard. Usw. Diese Fees unf Transaktionsgebühren belasten die bereits geringen Margen der Retailer und diese werden die Kosten weitergeben - müssen. Ich warte darauf bis die erste Händler für Barzahlungen einen Rabatt einräumen.

Danke für Ihren Kommentar, wir prüfen dies gerne.

22. März 2021

Kaizen bei der Schwyzer Kantonalbank – positive Effekte auch in der Finanzindustrie

Von Dr. Urs Blattmann

Seit einigen Jahren setzt die Schwyzer Kantonalbank auf Kaizen. Sie hat uns Einblick gewährt in die Beweggründe, die Funktionsweise sowie die Wirkung, welche damit erzielt wird.

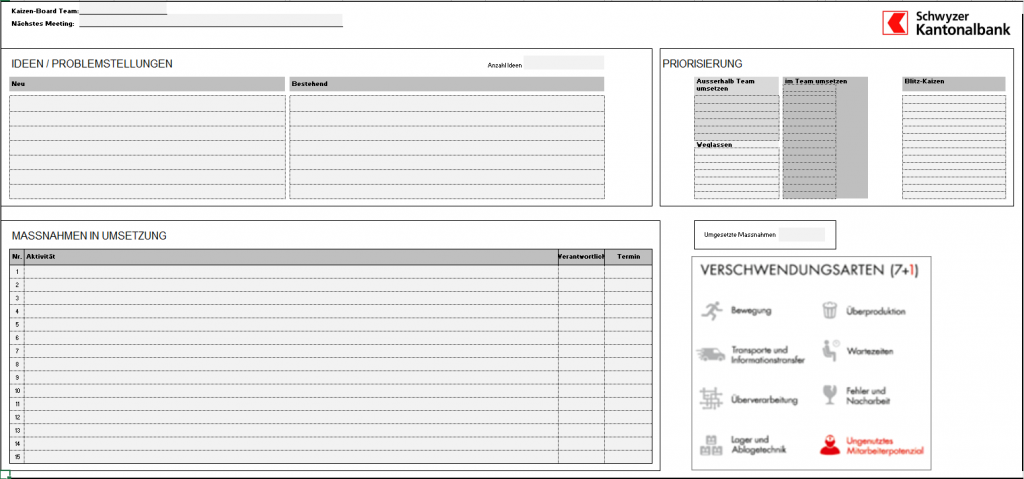

Im Rahmen ihrer Strategie, die Prozesse zu verbessern, hat die Schwyzer Kantonalbank im Jahr 2015 ein Pilotprojekt mit zwei Kaizen-Teams gestartet, die sich 14-täglich für eine halbe Stunde getroffen haben und über Verbesserungen der eigenen Abläufe und Prozesse diskutiert sowie entsprechende Massnahmen eingeleitet haben. Heute sind die rund 350 Mitarbeiterinnen und Mitarbeiter am Hauptsitz in 40 Teams organisiert, die alle drei Wochen für eine halbe Stunde zusammenkommen.

Der Begriff Kaizen stammt aus dem Japanischen und setzt sich aus kai „Veränderung, Wandel“ und zen „zum Besseren“ zusammen und bedeutet also „Veränderung zum Besseren“. Er umschreibt eine Lebens- und Arbeitsphilosophie. Diese wurde nach dem zweiten Weltkrieg insbesondere bei Toyota als wesentliches Element der Firmenkultur verankert, hat sich später in der Industrie stark verbreitet und ist schliesslich als ‘kontinuierlicher Verbesserungsprozess KVP’ auch als westliches Managementinstrument vor allem bei Industrieunternehmen zum Einsatz gelangt. In Europa wird das Instrument, in dessen Fokus Qualitätssteigerungen und Kostensenkungen stehen, in der Regel als Bestandteil des Qualitätsmanagements betrachtet.

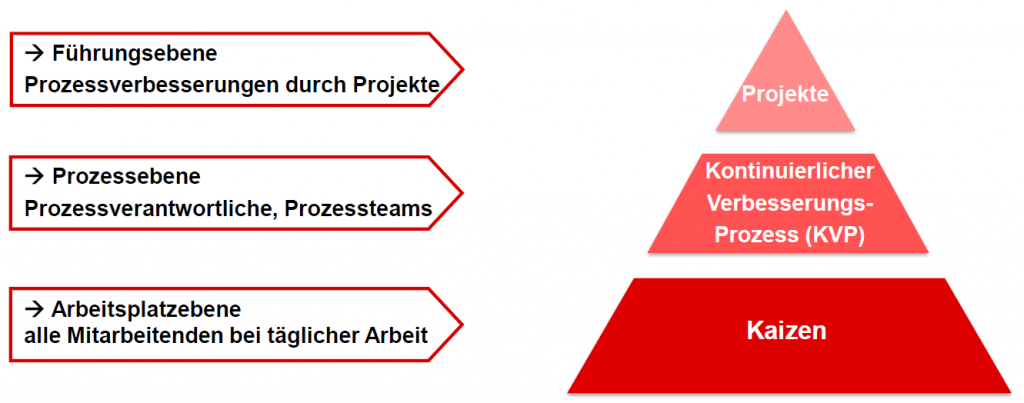

Eine Philosophie die pragmatisch und ‘handfest’ umgesetzt wird

Bei der Schwyzer Kantonalbank weist man darauf hin, dass Kaizen in der Bank nicht als Kostensparprogramm sondern als Instrument gesehen wird, mit dem jeder Mitarbeiter seinen Beitrag zur Verhinderung von Verschwendung, Verbesserung der Qualität und damit auch zur Effizienzsteigerung am Arbeitsplatz beitragen kann. Die Bank betrachtet Kaizen entsprechend als die Grundlage, auf der ein kontinuierlicher Verbesserungsprozess KVP mit bereichsübergreifenden Projekten zu verbesserten Prozessen führt und damit zur Erreichung der strategischen Zielsetzung im Bereich Prozessmanagement beiträgt (Vgl. dazu Abbildung 1).

Interessant ist, dass die Schwyzer Kantonalbank den Kaizen-Prozess nicht digital, sondern ganz handfest mit ‘Kaizen-Tafeln’ (siehe Abbildung 2) umgesetzt hat, die den Mitarbeitern im Hauptsitz immer wieder im Weg stehen und sie so daran erinnern, dass es zu ihren Aufgaben gehört, ihren Beitrag zur Effizienz am Arbeitsplatz zu leisten und nicht zu warten, bis die Vorgesetzten entsprechende Optimierungen ausgearbeitet haben und diese dann auch realisieren. Neue Ideen können ganz einfach per Post-it auf das Board geklebt werden. Sie müssen am nächsten Kaizen-Meeting vom entsprechenden Mitarbeiter aber begründet werden, was automatisch zu einer gewissen Qualität der Anregungen führt.

Auf diese Weise werden im Sinne eines ‘bottom-up’ Ansatzes die Mitarbeiter der Bank in die aktuellen Veränderungsprozesse eingebunden und allfällige Widerstände reduziert. Zudem wird für die Mitarbeiter deutlich, dass sie selbst es zumindest ein Stück weit in der Hand haben, Verbesserungen zu realisieren. Anliegen, welche die Grenzen des eigenen Teams überschreiten, werden zudem in den übergeordneten KVP-Prozess geleitet und im entsprechenden Projektteam aufgenommen, priorisiert und umgesetzt.

Einführung und Erfolgserlebnisse

Die Einführung eines derartigen neuen Ansatzes ist auch bei der Schwyzer Kantonalbank nicht ganz reibungslos verlaufen. Sprüche wie ‘jetzt auch das noch’ sowie generell eine gewisse Skepsis haben die Anfänge begleitet, sind aber rasch einer breiten Akzeptanz gewichen. Während zunächst sehr viele Ideen generiert und auch umgesetzt wurden, wurde später eine gewisse Abflachung der Kurve des Inputs beobachtet. Heute bewährt sich das Programm insbesondere bei Teams mit repetitiven Aufgaben, während es bei den ‘kreativen’ Teams, etwa im Produktmanagement, schwieriger umzusetzen ist und auch mehr Support vom Prozessmanagement Team erfordert. Die Teammeetings werden heute vielfach von Mitarbeitenden moderiert, während zu Beginn die Hierarchie noch eine grössere Rolle gespielt hat. Zudem kann auch beobachtet werden, dass bei einzelnen Teams eine Rotation bei der Moderation eingesetzt hat.

Coaches stellen mit halbjährlichen Besuchen bei den einzelnen Teams eine gewisse Homogenität in der Bank sicher. Auch die GL-Mitglieder gehen bei den Teams halbjährlich vorbei, machen bei Bedarf auch einen GEMBA-Walk, d.h. arbeiten 1:1 im Team mit, und machen so den Mitarbeitern deutlich, dass eine kontinuierliche Verbesserung für die Bank wichtig ist.

Als konkrete Erfolgsbeispiele wurde u.a. Verbesserungen in der Materialbewirtschaftung erzielt, wo der Umstand, dass sich jeder bediente und so oft die benötigten Materialien nicht vorhanden waren, weil sie nicht rechtzeitig nachbestellt wurden, zu Ineffizienzen geführt hat. Auch haben einzelne Teams das automatische Anzeigen von neu eingehenden E-Mails in Outlook bewusst abgestellt, weil es beispielsweise während eines Kontrollprozesses – wo die ungeteilte Aufmerksamkeit auf das zu kontrollierende Objekt gerichtet sein sollte – zu Ablenkungen gekommen ist, was die Effizienz und die Qualität negativ beeinflusst hat. Diese Beispiele machen deutlich, dass Verbesserungen im kleinen Rahmen realisiert werden, deren Einfluss auf die Kostenstruktur entsprechend begrenzt ist.

Diese und andere Erfolgsmeldungen werden periodisch in der Hauszeitung respektive im Intranet vorgestellt um anderen Teams Denkanstösse zu vermitteln und allen Mitarbeitern deutlich zu machen, dass Kaizen nicht ein Projekt ist, das ein Ende hat. Vielmehr wird darauf hingewiesen, dass sich immer wieder Änderungsbedarf, zum Beispiel nach der Einführung neuer Prozesse, ergibt und dass gewisse Themen immer wieder aufs Neue hinterfragt werden müssen. Mit anderen Worten: Der Erfolg von Kaizen besteht vor allem darin, eine neue Kultur in der Bank zu festigen.

Fazit

Die Bereitschaft, von der Industrie zu lernen – wo notabene die Margen deutlich enger sind als in der Finanzbranche – erachten wir im Hinblick darauf, welche Veränderungen in den nächsten Jahren auf Banken zukommen werden, als wesentliche Voraussetzung für einen erfolgreichen Wandel. Dass die dort erfolgreichen Konzepte auch in der Finanzindustrie positive Effekte erzeugen, zeigt das Beispiel der Schwyzer Kantonalbank. Den grössten Effekt orten wir im kulturellen Bereich, wo es der Bank mit Hilfe dieses Prozesses gelungen ist, Betroffene zu Beteiligten zu machen und so die Angst vor Veränderungen, welche viele Unternehmen in der Entwicklung behindert, zu einem guten Teil zu überwinden. Damit wird eine gute Basis für Prozessoptimierungen geschaffen, welche im Hinblick auf weitere Kostensenkungen unerlässlich sein werden. Dass die Mitarbeiter damit auch einen Teil der Verantwortung für die Effizienz am eigenen Arbeitsplatz übertragen bekommen, erachten wir als weiteren Erfolgsfaktor für die Bank der Zukunft.

Dass neben diesen äusserst wichtigen kulturellen Veränderungen im Microbereich auch eine ganze Reihe von Qualitätssteigerungen und Effizienzverbesserungen realisiert werden konnten, rundet das insgesamt positive Bild der Umsetzung von Kaizen bei der Schwyzer Kantonalbank ab. Banken, die im Veränderungsprozess nicht ausschliesslich auf den top down-Ansatz setzen möchten, kann deshalb empfohlen werden zu prüfen, ob Kaizen als zielführende Philosophie in der eigenen Bank ebenfalls eingesetzt werden könnte.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.

18. März 2021

Andere Retail Banking Institute,

Covid-19, Attraktivität von Neobanken-Kunden oder die Bedeutung der Filiale: Erkenntnisse aus der neuen Banking Trends-Studie

Von Prof. Dr. Andreas Dietrich, Dr. Reto Rey, Maximilian Ebner, Stefan Rüesch und Dr. Holger Rommel

Bereits vor einem Jahr hat das IFZ der Hochschule Luzern gemeinsam mit ti&m untersucht, auf welche Technologien Finanzinstitute setzen sollen und welche Prioritäten und Wünsche Kunden haben. Aufgrund der möglichen Trend-Beschleunigung durch Covid-19 haben wir die Umfrage bei 1’024 Kunden bereits nach einem Jahr wiederholt und einige zusätzliche Aspekte vertieft. So haben wir unter anderem eruiert, welche Personas welche Touchpoints nutzen wollen, wie attraktiv Neobanken-Kunden aus Sicht der Banken sind und in welchen Bereichen Covid-19 das Kundenverhalten verändert hat.

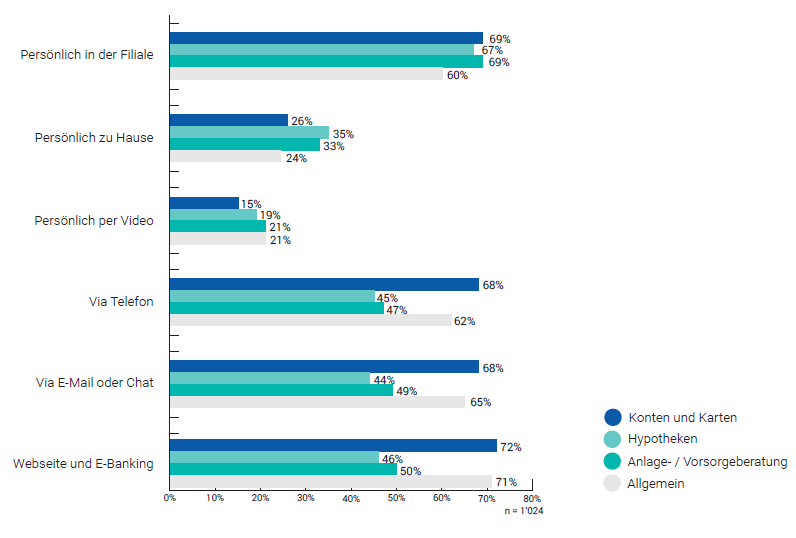

Präferenzen von Touchpoints aus Kundensicht

Die Kundeneinschätzungen in Bezug auf die Wichtigkeit der verschiedenen Touchpoints fällt sehr heterogen aus. Jeder Touchpoint wird von einigen Kunden als sehr wichtig betrachtet, derweil andere Kundengruppen diese als unwichtig bezeichnen. Auffällig ist, dass die persönliche Beratung in der Filiale von einem Grossteil der Kunden immer noch als wichtig oder gar sehr wichtig betrachtet wird. Dies bezieht sich nicht nur auf komplexe Bankdienstleistungen, sondern auch auf einfachere Bankdienstleistungen wie Fragen zu Konten oder die Bestellung von Karten. Ein Gespräch über Videochat scheint für viele Kundinnen und Kunden – auch nach ersten Erfahrungen während des Lockdowns – noch nicht wichtig zu sein.

Um eine genauere Sicht auf die favorisierten Touchpoints zu erhalten, zeigt Abbildung 1 den prozentualen Anteil an Kunden, welche den Touchpoint für dieses Produkt in Abhängigkeit vom Geschäftsfall als mindestens wichtig (mindestens 5 Punkte auf einer Ordinalskala von 1 bis 6) taxiert haben.

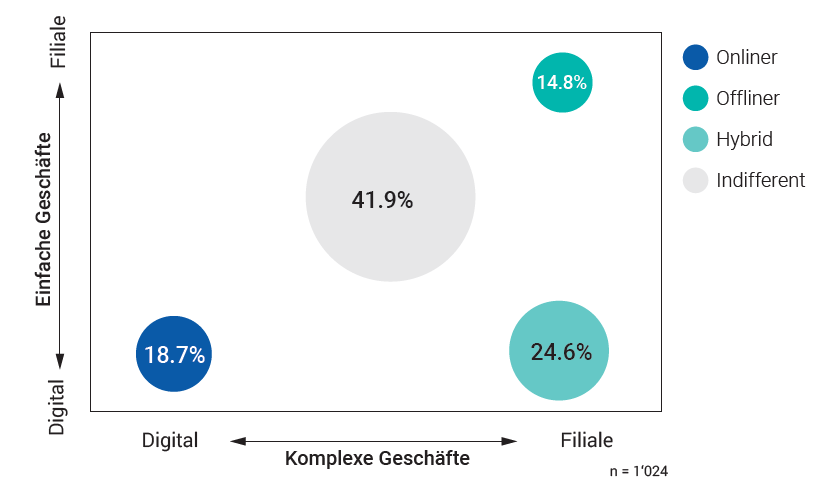

Worin sich Onliner und Offliner unterscheiden

Basierend auf den subjektiven Präferenzen in Abhängigkeit von unterschiedlich komplexen Bankgeschäften haben wir in einem zweiten Schritt jeden der 1’024 Umfrageteilnehmenden in vier unterschiedliche Personas aufgeteilt. Für die Definition der Personas wurden bewusst nur die angegebenen Präferenzen berücksichtigt. Abbildung 2 visualisiert die Aufteilung und auch die relative Grösse der verschiedenen Gruppen.

19 Prozent aller Kunden ziehen für alle Bankgeschäfte einen digitalen Kanal der Filiale vor („Onliner“). Auf der anderen Seite des Spektrums zählen jene Personen zur Gruppe «Offliner», welche sowohl für einfache als auch komplexe Bankgeschäfte eine Filiale gegenüber den anderen Touchpoints präferieren (15%). Ein Viertel aller Befragten wählt digitale Kanäle für einfache Bankgeschäfte, präferiert aber den persönlichen Kontakt auf der Filiale für komplexere Angelegenheiten (Hybrid). Der grösste Teil der Befragten zeigt keine eindeutige Präferenz (42%) für einen Touchpoint – weder für einfache, noch für komplexe Bankgeschäfte. Diese Persona nennen wir hier «indifferent», da sie keinen digitalen Touchpoint gegenüber der Filiale eindeutig bevorzugt (oder umgekehrt). Diese Persona weicht in Bezug auf Faktoren wie zum Beispiel das Alter oder der Geschlechter- und Einkommensverteilung nicht eindeutig von den anderen drei Personas ab. Auch zeigt das Nutzerverhalten (z.B. Nutzung resp. Nicht-Nutzung von Mobile Banking oder Mobile Payment) keine eindeutigen Muster.

Des Weiteren konnten unter anderem die folgenden Zusammenhänge feststellen: