14. März 2022

Warum Stablecoins auch für Schweizer Retailbanken hoch relevant sind

Von Prof. Dr. Andreas Dietrich

Um die digitale Transformation voranzutreiben, braucht es auch eine Zahlungsverkehrsinfrastruktur, die sicher, zuverlässig, schnell, kostengünstig und stets verfügbar sein muss. Durch das Whitepaper von Libra im Jahr 2019 wurden die Diskussionen rund um «Kryptogelder» und «Stablecoins» beschleunigt und der Handlungsdruck für Nationalbanken, Politik und Behörden erhöht. Für Schweizer Banken scheinen Diskussionen um «Stablecoins» auf den ersten Blick abstrakt und «weit weg». Wie ich nachfolgend aber aufzeigen werde, sind diese Diskussionen auch für die hiesigen Banken wichtig, da abhängig von der Ausgestaltung einer künftigen digitalen Währung auch die Rolle von Banken als Finanzintermediäre in Frage gestellt wird. Im heutigen Blog erkläre ich das Konzept von Digitalwährungen (inkl. Stablecoins), zeige auf, welche Entwicklungen im Ausland beobachtet werden können, für welche Anwendungsfälle programmierbares Geld überhaupt relevant ist und wie Banken darauf reagieren könnten.

Privatwirtschaftliche Innovationen wie beispielsweise die auf Basis der Distributed Ledger Technology (DLT) generierten Kryptogelder wie Bitcoin oder Ethereum generieren nicht zuletzt durch ihre stark volatile Preisentwicklung schon seit mehreren Jahren viel öffentliche Aufmerksamkeit. Durch das Whitepaper von Libra im Jahr 2019 mit der Mission «eine einfache, globale Währung und eine finanzielle Infrastruktur bereitzustellen, die das Leben für Milliarden von Menschen leichter machen» wurden die Diskussionen rund «Stablecoins» aber massiv beschleunigt. Die Idee von Libra war (in seiner ersten Fassung) die Schaffung einer auf verschiedenen Referenzwährungen basierenden privaten digitalen Währung («Stablecoin»). Das überzeugende Konzept hatte das Potenzial, den Finanzdienstleistungsmarkt zu verändern, indem es unter anderem auch grenzüberschreitende Multi-Währungs-Zahlungstransaktionen schneller und kostengünstiger abwickeln könnte. Der Druck von Seiten verschiedener Länder war aber offensichtlich (zu) gross angesichts der Bedrohung für die Finanzintermediäre und die Zentralbanken. Das Projekt ist gescheitert, die Idee eines programmierbaren Digitalgeldes verknüpft mit den traditionellen Funktionen von Geld als Wertaufbewahrungsmittel, Tauschmittel und Rechnungseinheit, hat seither aber zu vielen Forschungsarbeiten und auch Lösungsansätzen geführt.

Begrifflichkeiten rund um das Thema «Digitales Geld»

Das Thema «Digitales Geld» beinhaltet viele technisch anspruchsvolle Eigenheiten und zahlreiche Begrifflichkeiten. Nachfolgend werden einige für diesen Blog-Artikel wichtige Begriffe vorgestellt.

Zu unterscheiden sind als erstes privat herausgegebenes Digitalgeld – sei es in Form von «Stablecoins» oder von Kryptowährungen (z.B. Bitcoin) – und digitales Zentralbankgeld.

Das privat herausgegebene Digitalgeld unterscheidet sich grundlegend vom digitalen Zentralbankgeld. Staatliche Behörden haben grundsätzlich keine Hoheit über private digitale Währungen. Sie können privat lancierte Kryptowährungen und Stablecoins jedoch regulieren. Private Kryptowährungen wie Bitcoin basieren auf der Distributed Ledger Technologie, sind generell nicht durch Werte gedeckt und haben dadurch keinen «intrinsischen» Wert. Die teilweise starken Wertschwankungen, die fehlende Akzeptanz im Alltagsleben und die Ineffizienz als Tauschmittel haben bisher den Aufbau von privaten Kryptowährungen im Alltag noch verhindert. Viele digitale Zahlungsmethoden, die von privaten Unternehmen angeboten werden, sind in ihrer Interoperabilität oft eingeschränkt, da sie darauf abzielen, ihren eigenen Wirtschaftsbereich zu erweitern und die Kundenbindung innerhalb des Wirtschaftsbereichs zu fördern. Um das Problem der starken Wertschwankungen zu mindern, wurde privates Digitalgeld lanciert, welches in Form von «Stable Coins» mit etablierten FIAT-Währungen oder Edelmetallen unterlegt und damit wertstabil ausgestaltet wurde. Ein bekanntes und heute auch in Bezug auf die Marktkapitalisierung relevantes Beispiel hierfür ist Tether mit einer Marktkapitalisierung von rund 70 Mrd USD. Ein Beispiel für einen Stablecoin in der Schweiz ist der DCHF von Sygnum, ein digitaler Token der an den Schweizer Franken gebunden und vollumfänglich mit Franken unterlegt ist.

Digitales Zentralbankgeld (Central Bank Digital Currency CBDC) kann unterteilt werden in Retail CBDC und Wholesale CBDC. Beim Retail CBDC gewährt die Zentralbank der breiten Bevölkerung Zugang zur digitalen Währung. Es ist dadurch eine Ergänzung zu den bereits bestehenden Formen von Zentralbankgeld und ein gesetzliches Zahlungsmittel wie Banknoten. Beim Wholesale CBDC ist das digitale Zentralbankgeld – ähnlich den heutigen Sichtguthaben auf den SNB-Girokonten – nur für einen beschränkten Benutzerkreis, nämlich den Geschäftsbanken und anderen Finanzmarktakteuren, zugänglich. Damit sollen beispielsweise Verbesserungen bei der Abwicklungseffizienz im Interbankenmarkt erreicht werden.

Aktuelle Entwicklungen im Ausland

Als erste Nation weltweit haben die Bahamas im Oktober 2020 offiziell den «Sand Dollar» als Retail CBDC eingeführt. Weitere Länder planen eine Retail CBDC als Alternative zu Bargeld. Namentlich China und Schweden sind bereits weit fortgeschritten und führen Testläufe durch. Im Rahmen des chinesischen Projekts wurde im ersten Quartal 2021 die erste Business-to-Business-Transaktion über den e-RMB abgewickelt. In Schweden wird eine Entscheidung hinsichtlich der Einführung der e-Krone noch in diesem Jahr erwartet. In den USA gibt es bislang noch keine entsprechenden Aktivitäten. Kürzlich hat aber auch das Fed in einem Paper Stellung zu den Stablecoins und deren möglichen Entwicklung genommen («Stablecoins: Growth Potential and Impact on Banking»). Zusätzlich zu den Retail CBDC Bemühungen können verschiedene Aktivitäten rund um die Wholesale CBDC beobachtet werden (z.B. in Thailand oder Singapur).

In der Schweiz wird derzeit aus Sicht der SNB vor allem das Thema Wholesale CBDC ausgelotet. So haben im Juni 2021 die SNB, die Banque de France und der BIS Innovation Hub ein Experiment zur Abwicklung von grenzüberschreitenden Transaktionen angekündigt, dass sie gemeinsam mit einem privatwirtschaftlichen Konsortium (mit u.a. UBS und Credit Suisse) durchführen. In Bezug auf Retail CBDC war die Schweizerische Nationalbank bisher zurückhaltend resp. hat sogar Andeutungen gemacht, dass sie den Privatsektor in der Pflicht sieht, gewisse Innovationen voranzutreiben (vgl. Maechler und Moser, 2021).

Wo programmierbares Geld in der Wirtschaft künftig relevant sein wird

Ich gehe davon aus, dass in der Zukunft sowohl die DLT-Technologie als auch der Einsatz von Smart Contracts im Alltagsleben relevant(er) werden, verschiedene zukünftige Geschäftsmodellen programmierbares Digitalgeld voraussetzen und der Handel von Digital Assets bedeutender wird.

Nachfolgend zeigen wir einige konkrete Beispiele auf, wo programmierbares Digitalgeld eingesetzt werden könnten:

- Digitale Märkte: Programmierbares Digitalgeld (z.B. in Form von Stablecoins) kann für den Handel mit digitalen Vermögenswerten («Digital Assets») verwendet werden und dient als stabile Brücke von etablierten Fiat-Währung zu digitalen auf der Blockchain befindlichen Vermögenswerten. Auch für die Tokenisierung der Finanzmärkte ist programmierbares Digitalgeld relevant. Sie ermöglichen den Erwerb eines fraktionalen Anteils an einzelnen tokenisierten Anlagen (Immobilien, Edelmetalle, aber auch Aktien).

- Zahlungen: Programmierbares Digitalgeld kann auch verwendet werden, um schnelle Peer-to-Peer-Zahlungen auszulösen. Vor allem im Bereich der grenzüberschreitenden Zahlungen sind entsprechende Zahlungen attraktiv, da sie schneller und günstiger sind. Instant Payment Lösungen haben zwar ähnliche Stärken. Programmierbares Digitalgeld hat aber auch das Potenzial für neue Zahlungsinnovationen, da es eben programmierbar ist. Auch für eine Wirtschaft, welche verstärkt mit «Smart Contracts» operiert, sind Stablecoins (oder generell digitale Währungen) zentral. Dank Smart Contracts werden Dienstleistungen direkt und automatisch nach der «Pay-per-use-«-Logik bei Erfüllung des Vertrags bezahlt (Machine-to-Machine Payment). Auch im Kontext von Entwicklungen wie dem Internet 3.0 und Metaverse werden programmierbare und integrierte Online-Zahlungssysteme relevanter werden (vgl. Micropayments in der Gaming-Industrie). In einer solchen Welt ist die Verfügbarkeit von vertrauenswürdigem und programmierbarem Digitalgeld eine wichtige Voraussetzung.

- Decentraliced Finance (DeFi): Die Programmierbarkeit von Stablecoins oder Retail CBDC unterstützt auch die Entwicklung von dezentralisierten Finanzdienstleistungen (z.B. besicherte P2P Kreditvergaben).

- Management von Liquiditätsrisiken: Stablecoins erleichtern den Geldtransfer innerhalb eines Konzerns und ermöglichen eine effizientere und einfachere Bewegung von internem Bargeld zur Steuerung des Liquiditätsrisikos.

Vor dem Hintergrund dieser Entwicklungen, werden digitale Währungen relevanter und vor allem Stablecoins scheinen hierfür vielversprechend. Derzeit stecken Stablecoin-Technologien noch in den Kinderschuhen. Sie weisen aber ein sehr hohes Innovationspotenzial auf und können beeindruckende Wachstumszahlen ausweisen in den letzten Jahren (vgl. Abbildung 1).

Wie oben erwähnt, können Anbieter von digitalen Währungen sowohl Teilnehmer aus der Privatwirtschaft (z.B. BigTechs) als auch Zentralbanken sein. Es stellt sich die Frage, ob man aus volkswirtschaftlicher Sicht nicht einen gewissen Abwehrmechanismus gegen eine «Digital Dollarization» oder die «Digital BigTech Coins» aufbauen soll, bevor die Volkswirtschaft mit pan-nationalen Stablecoins oder ausländischen Retail CBDC durchdrungen wird. Eine entsprechende Durchdringung könnte dazu führen, dass die geldpolitischen Instrumente und die Steuerung der Geldmenge über die Leitzinsen nicht mehr effektiv funktionieren.

Grosse Herausforderungen auch für Retail Banken

Digitale Geldformen bergen aber auch Risiken für das Finanzsystem. Beispielsweise könnte die breite Verwendung eines privaten Stablecoin nicht nur die Wirksamkeit der Geldpolitik untergraben, sondern auch die Relevanz von Banken im Alltagsbanking reduzieren. Gilt eine tokenbasierte private digitale Währung als gleichwertige Ergänzung zum Bargeld, bietet aber zusätzliche Funktionalitäten und ist möglicherweise sogar noch günstiger in der Abwicklung, ist sie für Privatpersonen und Unternehmen attraktiv und droht, gewisse Bankeinlagen zu verdrängen respektive eine wichtige Refinanzierungsquelle für Banken zu versiegen. Würden Bankkundinnen und -kunden im grösseren Stil Bankeinlagen in Stablecoin-Guthaben «umwandeln», könnte dies ein Risiko für die Finanzstabilität darstellen.

Möglicher Lösungsansatz: Ausgabe von Stablecoin von Banken

Es ist entscheidend, dass ein digitaler Franken die Robustheit des Finanzsystems nicht untergräbt. Um sicherzustellen, dass die Einlagenbasis der Banken nicht destabilisiert wird, ist die Beibehaltung des zwei-stufigen Bankensystem aus meiner Sicht ein sinnvoller Weg. Gemäss der Einschätzung des Fed oder dem WhitePaper des Digital Curreny Forums aus Japan, könnte ein breit akzeptierter Stablecoin im heutigen (zweistufigen) Bankensystem voraussichtlich ohne negative Auswirkungen auf die Kreditintermediation eingeführt werden. Dabei könnten Stablecoins als Geschäftsbankeinlagen gehalten werden, wodurch die Kreditvergabe und die Fristentransformations-Funktion von Banken nach wie vor gewährleistet würden. Die digitalen Währungen würden von den Banken als Verbindlichkeiten ausgegeben, ähnlich wie die heutigen Bankeinlagen. Dadurch würde die durch die Regulierung, Aufsicht und Einlagensicherung gebotene Sicherheit und Solidität von Bankeinlagen weiterhin gewährleistet (u.a. AML Thematik).

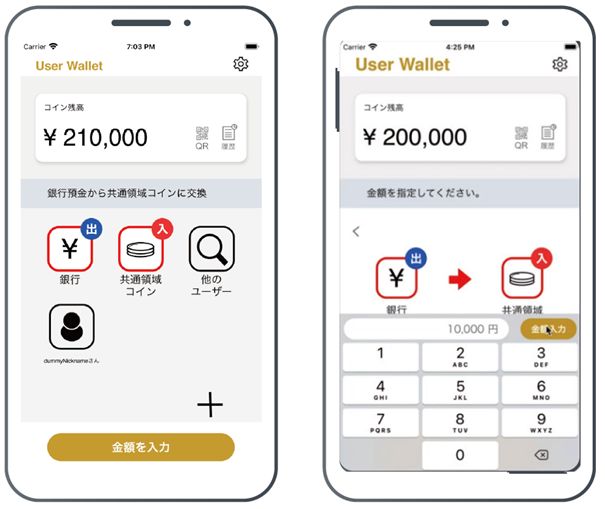

Bankeinlagen sollten auf einfache Art und Weise in die digitale Währung umgewandelt werden. Die digitale Währung wird geprägt, indem vom Bankkonto des Nutzers Geld abgehoben und der Gegenwert auf das digitale Währungskonto übermittelt wird (vgl. Abbildung 2).

In meiner Einschätzung würde ein Retail CBDC, der dem breiten Publikum einen direkten Zugang zu einem Konto bei der SNB gibt, in Bezug auf die Finanzstabilität und auch in Bezug auf die Ausführung komplexer sein. Gleichzeitig scheint

Fazit

Digitalgeld und insbesondere digitales Zentralbankgeld (CBDC) bietet einen potenziell grossen sozialen und wirtschaftlichen Mehrwert. Es ist deshalb aus meiner Sicht nicht eine Frage, ob, sondern nur wann und in welcher Form es eingeführt wird. In einer zukünftigen Welt, in der die Verwendung von programmierbarem Digitalgeld alltäglich sein wird, werden die Wirtschaftsakteure nicht auf dessen Verwendung verzichten, nur weil die Schweizerische Nationalbank keine CBDC anbietet. Daher sind aus Sicht der Nationalbank die Entwicklungen genau zu beobachten, weil abhängig von den Entwicklungen auch die monetäre Souveränität in Frage gestellt werden könnte. Dazu ist die Ausgestaltung von Digitalgeld und die Einführung von digitalem Zentralbankgeld auch für Retail Banken hochrelevant, weil es potenziell disruptive Auswirkungen haben könnte und schlussendlich auch die Einlagenbasis der Banken von dieser Entwicklung abhängt. Derzeit sind viele Fragen zur Ausgestaltung von digitalem Geld noch offen, und wir stehen noch ganz am Anfang der Entwicklungen. Es ist derzeit auch noch unklar, wie die regulatorischen Rahmenbedingungen ausgestaltet werden müssten. Wenn Geschäftsbanken einen Stablecoin einführen wollten, scheint aber klar, dass dies nur mit voller Unterstützung der SNB vonstattengehen könnte.

Mir scheint wichtig, dass sich neben den Banken auch die Wirtschaft und die Behörden intensiv Gedanken zum Thema «Digitale Währung» und insbesondere zur möglichen Einführung von digitalem Zentralbankgeld machen.

Kommentare

1 Kommentare

Jörg Eugster

18. März 2022

Kompliment. Sehr guter Artikel über Blockchain und Kryptos. Selten aus dem Bankenumfeld einen so guten Artikel über Kryptos gelesen. Die Tokenisierung von realen Gütern kommt hier etwas zu kurz. Die Sygnum Bank in Zürich hat kürzlich einen Picasso tokenisiert und in 1000 Tokens aufgeteilt. Der Picasso ist über 4 Mio. CHF wert. So können sich Leute an Kunstgegenständen beteiligen, die sich selber keinen solchen Schatz leisten können oder wollen. https://eugster.info/2021/tokenisierung-eines-picassos/ Hier sehe ich ein riesiges Potential. So kann man auch z.B. Immobilien tokensieren. Statt sich an einem Immobilien-Fonds zu beteiligen, kauft man Token und ist Miteigentümer.

Danke für Ihren Kommentar, wir prüfen dies gerne.