27. Mai 2013

Regionalbanken und Sparkassen,

Wie kann sich eine Retail Bank im Anlagegeschäft positionieren? – Das Beispiel der Baloise Bank Soba

Warum Anlageberatung bei einer Retail Bank?

In Anbetracht der schrumpfenden Margen im Zinsdifferenzgeschäft haben sich viele Retail Banken zum Ziel gesetzt, ihre Erträge zu diversifizieren und das Anlagegeschäft zu forcieren. Dies ist jedoch einfacher gesagt als getan. Wie kann nämlich eine Retail Bank, die bisher von ihren Kunden vor allem mit Sparkonten, dem Zahlungsverkehr und Hypothekarkrediten in Verbindung gebracht wird, plötzlich als gute Adresse im Anlagegeschäft gelten?

Die meisten Retail Banken werden antworten: Durch eine ausgezeichnete Beratung. Schaut man aber die verschiedenen Beratungsprozesse von Retail Banken etwas genauer an, mögen durchaus Zweifel an den jeweiligen Beratungskonzepten aufkommen.

Der Ansatz der Behavioural Finance

Die Beratung der meisten (Retail) Banken in der Schweiz ist noch ziemlich weit davon entfernt, die neueren Erkenntnisse der Wissenschaft umzusetzen. Die Kunden werden noch immer mit „neoklassischen“ Ansätzen beraten, welche von rationalen Märkten ausgeht und die Volatilität als (oftmals einziges) Risikomass anwendet (vgl. auch Blogbeitrag vom September 2012: Wie hoch ist die Qualität in der Bankberatung?). Die meisten Beratungsprozesse der Finanzinstitute berücksichtigen zudem in erster Linie die Risikofähigkeit und die Risikobereitschaft der potenziellen Anlagekunden. Hingegen wird die subjektive Risikowahrnehmung des Kunden in der Regel vernachlässigt. Eine entsprechende Ergänzung der Beratungsansätze mit den Erkenntnissen der Forschungsrichtung Behavioural Finance (verhaltensbasierte Finanztheorie) wird derzeit nicht, und wenn nur sehr rudimentär von Banken angewendet. Diese hat jedoch ein enormes Potenzial, eine kundenorientiertere Anlageberatung zu gewährleisten. Behavioural Finance berücksichtigt ganz bewusst typische Verhaltensmuster bzw. -fehler wie beispielsweise Denkfehler (Verzerrung der Aufmerksamkeit, Kontrollillusion, Unter- und Überreaktionen), fehlleitende Emotionen (Gier und Furcht), das nicht immer korrekte Bauchgefühl, oder das Herdenverhalten. All diese Verhaltensfehler führen unter anderem dazu, dass viele Anleger zum falschen Zeitpunkt investieren und zu spät oder zu früh wieder aus ihren Investments aussteigen. Viele Untersuchungen zeigen dann auch, dass Menschen infolge fehlenden Wissens in Geldangelegenheiten oder durch emotionale Einflussfaktoren grosse Schwierigkeiten haben, rationale Finanzentscheidungen zu treffen und entsprechend über eine falsche Risikowahrnehmung verfügen.

Eine korrektere Risikowahrnehmung ist gegeben, wenn die finanziellen Entscheidungen auf einem realistischen Rendite/Risiko-Verständnis basieren. Letzteres sicherzustellen ist eine grosse Herausforderung für den Kundenberater, weil es den Kunden oftmals an ausreichendem Wissen und sachgerechtem Verhalten in Geldangelegenheiten fehlt. Für den Anlageerfolg ist es aber essenziell, das eigene Sachwissen richtig einschätzen zu können. Wird das eigene Wissen überschätzt, besteht die Gefahr, unbewusst Risiken einzugehen, die man nicht tragen kann oder will. Wird das eigene Wissen unterschätzt, besteht die Gefahr, unbewusst auf Risiko und damit auch auf Rendite zu verzichten.

Erste empirische Studien zur Risikowahrnehmung von der Universität Zürich (Hens/Bachmann, 2012) bestätigen diese Mängel bei Schweizer Privatanleger: Rund zwei Drittel der Schweizer Privatanleger fehlt grundlegendes Wissen über Finanzanlagen. Ein Drittel neigt dazu, gravierende Fehler in Finanzentscheiden zu begehen.

Der Baloise Investment Advice-Ansatz der Baloise Bank SoBa

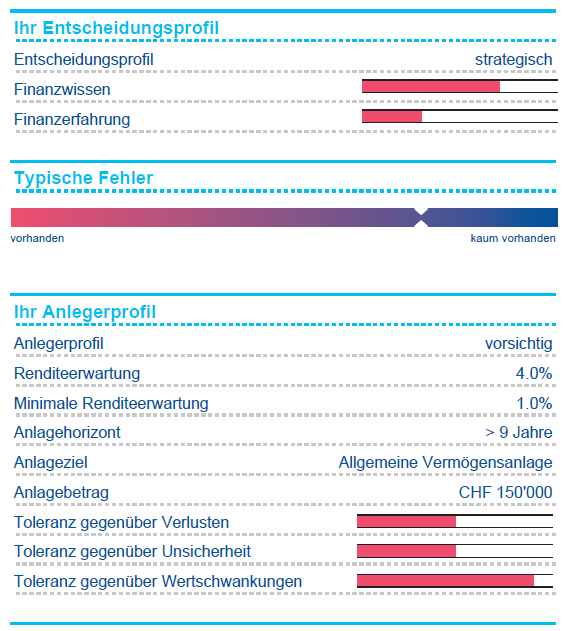

An dieser Problematik setzt die Baloise Bank SoBa und die Basler Versicherungen an. In Zusammenarbeit und mit wissenschaftlicher Unterstützung der Universität Zürich hat sie den Baloise Investment Advice (BIA) entwickelt. Der BIA ist ein neues Beratungssystem, welches unbewusste Verhaltensimpulse der Kunden herausfiltern und ihre „wahren“ Interessen ins Zentrum rücken soll. Die Bank arbeitet seit dem 1. Februar 2011 mit dem neuen System. Vorteil des neuen Systems ist, dass einerseits verschiedene Fallgruben (Behavioural Biases) reduziert werden. Die (finanzielle) Persönlichkeit des Kunden wird anhand von verschiedenen Profilen abgebildet, die kritisch in Bezug auf den Anlageerfolg sind:

- Das Anlageprofil bringt den Renditeappetit mit der Risikotoleranz in Einklang

- Das Entscheidungsprofil ermittelt das Fachwissen und das Entscheidungsverhalten

- Das Umsetzungsprofil gestaltet die Anlageallokation mit konkreten Anlagevorschlägen

Die so erreichte Anlagelösung wird mit dem Baloise Financial Optimizer berechnet, der den Risikoappetit mit der Risikotoleranz, der Expertise und dem emotionalem Engagement verknüpft. Der Kunde erhält einen individuellen Anlagevorschlag, der möglichst optimal der Persönlichkeit des Anlegers entspricht.

Vorbildliche „Mass Customization“-Lösung

Der Ansatz kann als Musterbeispiel für einen „Mass Customization“-Ansatz bezeichnet werden. Einerseits ist der Ansatz für die Baloise Bank SoBa effizient und standardisiert. Auf der anderen Seite kriegt der Kunde aber trotzdem einen individuellen und überzeugenden Anlagevorschlag basierend auf seinem Profil. Auch der Preis ist – abhängig vom gewählten Modell mit ca. 0.9-1.3% des Durchschnittsvermögens für den Kunden akzeptabel.

Fraglich an der ganzen Sache ist derzeit noch, ob wirklich alle Behavioural Biases ausgeschaltet werden. Zwar werden die entsprechenden Biases beim Kunden ausgeschaltet oder reduziert. Ob allerdings auch die Anlagevorschläge der Bank vollständig vor Behavioural Biases bewahrt bleiben, bleibt offen.

Der Ansatz geht aber sicherlich in die richtige Richtung, ist innovativ und könnte ermöglichen, dass sich die Baloise Bank SoBa dank diesem Tool und dem damit verbundenen „added value“ verstärkt als Anlagebank positionieren kann. Ein für die Baloise Bank SoBa schöner Nebeneffekt des Ansatzes ist zudem, dass sich die Kunden durch dieses Tool tendenziell für die aus Bankensicht attraktiveren Vermögensverwaltungsmandate entscheiden anstatt für Beratungsdienstleistungen. In Anbetracht neuer Regulierungsvorhaben könnte sich auch diese Strategie schon bald als der richtige Weg herausstellen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.