18. September 2017

Chatbots bei Banken?

Immer mehr Banken bedienen eine grosse Anzahl von Kundinnen und Kunden aus einem Kundenzentrum. Da immer wieder ähnliche Anfragen kommen, stellt sich die Frage, ob es Technologien gibt, die diese Kundenzentren entlasten können. Ein möglicher Lösungsansatz in diesem Zusammenhang sind die Chatbots. Diese können Anfragen von Kundinnen und Kunden ohne menschliche Hilfe automatisiert beantworten. Doch zu was sind solche Chatbots fähig? Sind Kundinnen und Kunden bereit, anstelle von Menschen mit einem Computer zu kommunizieren? Im nachfolgenden Blog möchte ich einige Überlegungen aufzeigen.

Was ist ein Chatbot?

Bei Chatbots handelt es sich um textbasierte Dialogsysteme, welche Unternehmen auf Websites und in Apps den Kunden und Interessenten zur Verfügung stellen. Diese können somit einfach und während 24 Stunden auf eine kostengünstige Art und Weise mit Kunden interagieren. Chatbots sind also Programme, die mit Menschen schriftliche oder mündliche Dialoge führen können. Dabei können Chatbots unter anderem nach den folgenden Merkmalen unterschieden werden:

- Regelbasiert vs. selbstlernend (Machine Learning)

- Universell vs. themenspezifisch

- Eigenständig vs. in Messenger integriert

- Akustisch vs. schriftlich

Für das Betreiben eines Chatbots wird zwingend ein Messenger benötigt. Die richtige Wahl des Messengers ist von zentraler Bedeutung. Zuerst muss entschieden werden, ob eine eigene Messenger-Applikation erstellt oder auf eine bereits verfügbare Applikation zurückgegriffen wird. Wählt man eine bekannte Messenger-App (z.B. WhatsApp, Facebook Messenger, Skype) aus, so kann der Benutzer seine Geschäfte in derselben App abwickeln, mit der er auch sonst kommuniziert. Auf der anderen Seite sind möglicherweise gerade bei Bankgeschäften die obengenannten Messengers in Bezug auf das Thema Sicherheit und Vertrauen der Kunden problematisch.

Vorteile und Nachteile von Chatbots

Für Nutzerinnen und Nutzer haben Chatbots den Vorteil, dass sie eine schnelle Abfrage von Informationen ermöglichen. Lange Wartezeiten bei Anrufen im Callcenter oder das mühsame Durchklicken auf der Webpage lassen sich so vermeiden. Für Unternehmen bieten Chatbots den Vorteil, dass deren Entwicklung (natürlich etwas abhängig vom Use Case) eher einfach und kostengünstig ist.

Der Einsatz ist aber auch mit gewissen Nachteilen und Risiken verbunden: Mit dem aktuellen Stand der Technik können Chatbots bereits einfache Fragen beantworten. Bei komplexeren Fragestellungen kommen Chatbots jedoch derzeit noch schnell an ihre Grenzen. Ebenso ist es ein grosser Nachteil, dass Chatbots die Emotionen der Nutzer (noch) nicht erkennen können, was in der Kundenkommunikation eine bereits angespannte Situation noch weiter verschlechtern kann (insbesondere wenn der Kunde nicht realisiert, dass er mit einem Computer spricht). Neben der fehlenden emotionalen Komponente ist auch das Thema Sicherheit für einen Chatbot mit einer Bank zentral. Es kann für eine Bank vor allem dann schwierig sein, die Sicherheitsanforderungen der Kundschaft zu erfüllen, wenn der Chatbot in einen externen Messenger implementiert wird. Des Weiteren muss auch das Thema Datenschutz berücksichtigt werden. Chatbots sammeln sehr viele Daten, um ihre Fähigkeiten zu verbessern und somit zielgerichteter Antwort geben zu können. Die Kunden müssen darüber informiert werden.

Chatbots bei Banken

Mittels einer Bachelorarbeit hat Marc Willisch den Einsatz von Chatbots bei Banken untersucht. Auf dem globalen Markt der Banken gibt es bereits einige Institute, die Chatbots anbieten. Wirklich weit scheint bisher zwar noch keine Bank zu sein. Zumindest zwei Institute scheinen aber ein vielversprechendes Angebot zu planen.

Spannend ist einerseits der Chatbot «Erica» der Bank of America, der im Verlauf dieses Jahres eingeführt werden soll. «Erica» wird in die Mobile Banking-App der Bank of America integriert. Gemäss Angaben der Bank of America werden Texteingaben sowie Sprachbefehle möglich sein. Der Chatbot kann als digitaler Assistent die Nutzerinnen und Nutzer auch auf verschiedene Optimierungsmöglichkeiten in der Bankbeziehung aufmerksam machen (bspw. Analyse des Ausgabeverhaltens)

Die Royal Bank of Scotland (RBS) hatte im Oktober 2016 angekündigt die Einführung eines Chatbots angekündigt. Dieser ist jedoch nur für Kundinnen und Kunden verfügbar. Der Chatbot benutzt die Technologie und das Wissen von IBM Watson und ist im WebChat der Bank integriert. Gemäss IBM wird den Anwenderinnen und Anwender eindeutig mitgeteilt, dass sie mit einer Maschine kommunizieren. Der Chatbot kann zwar derzeit nur einfache, allgemeine Anfrage beantworten (Wie kann ich meine Adresse ändern?). IBM Watson ist aber intensiv am Testen, wie auch komplexere Anfragen mit einem Chatbot beantwortet werden können.

Ein weiteres Chatbot-Angebot stammt von der POSB Bank in Singapur (Kasisto). Dieser Chatbot ist aktuell nur im Facebook Messenger zugänglich, scheint aber noch wenig ausgereift zu sein. Ebenso bieten die beiden schwedischen Banken Skandinaviska Enskilda Banken (SEB) mit «Amelia» (Einsatz im Kundendienst) und die Swedbank mit «Nina» einen Chatbot an. Bei der Einführung von Nina wurde von der Bank auf eine externe Messenger-App verzichtet. Der Chatbot wurde auf der Webseite der Swedbank implementiert.

Chatbot-Markt Schweiz

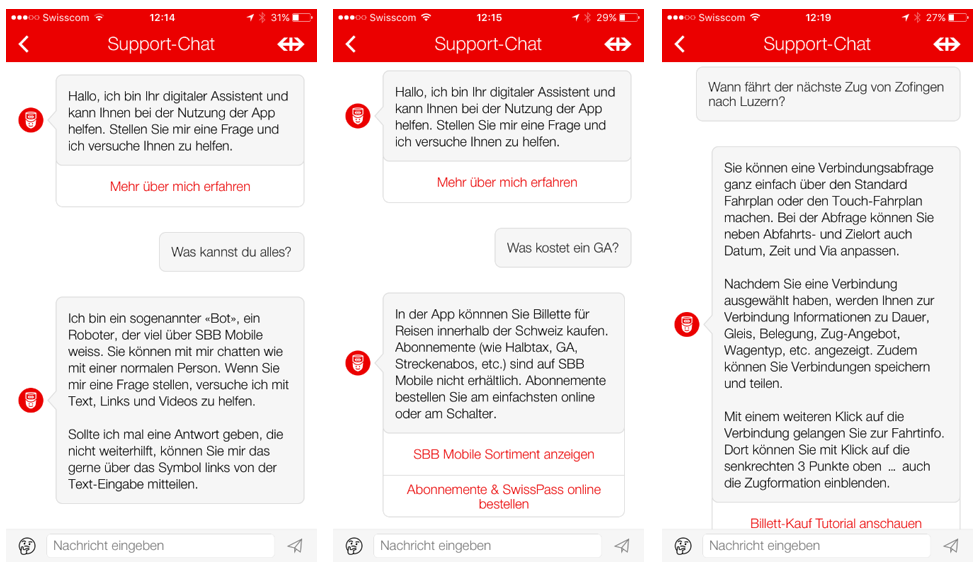

Auch in der Schweiz stehen wir im Thema Chatbot noch ganz am Anfang. Erst wenige Schweizer Firmen wie search.ch, die Swisscom oder die SBB App bieten einen Chatbot an. Zudem prüfen aktuell zahlreiche Unternehmen wie zum Beispiel die Schweizerischen Post, Axa Winterthur oder die Swiss den Einsatz von Chatbots (siehe dazu auch den Artikel des Tages Anzeigers). Ebenfalls hat die Raiffeisen Bank anlässlich der IFZ Konferenz «Innovative Angebote im Retail Banking» ihre Testversuche mit Chatbots vorgeführt. Die PostFinance ist zudem auch seit kurzem aktiv mit ihrem Chatbot.

In der untenstehenden Abbildung 1 wird ein Kommunikationsbeispiel mit der SBB aufgezeigt.

Was meinen die Schweizer Kunden zu Chatbots?

In seiner Bachelorarbeit ist Marc Willisch auch der Frage nachgegangen, ob sich Kundinnen und Kunden überhaupt vorstellen können, einen Chatbot zu nutzen. An der Umfrage haben 210 Personen teilgenommen. Die Struktur der Stichprobe ist aber nicht repräsentativ, da zwei Drittel der befragten Umfrageteilnehmenden zwischen 21 und 30 Jahre alt ist und beispielsweise nur 1.5 Prozent der Befragten über 65 Jahre alt sind. Ebenso ist das Bildungsniveau der Befragten überdurchschnittlich hoch. Nichtsdestotrotz möchte ich nachfolgend einige wichtige Ergebnisse kurz zusammenfassen:

- 52 Prozent der Befragten kann sich vorstellen, einen Chatbot zu benutzen

- Die Bereitschaft, einen Chatbot mit einer Bank zu nutzen ist dabei ähnlich hoch im Segment der 21-30-jährigen und 31-40-jährigen, aber deutlich tiefer bei den Segmenten über 40 Jahren.

- Personen, welche schon einmal mit einer Unternehmung gechattet haben sind viel eher bereit, dies auch mit einem Chatbot zu machen als Leute, die noch nie mit einem Unternehmen via Chat in Kontakt getreten sind.

- Von denjenigen Personen, welche einen Chatbot nutzen würden, können sich die meisten vorstellen, dass sie «allgemeine Informationen» abfragen (95%). Die Abfragung von vertraulichen Informationen (z.B. Kontostand oder Transaktionen) können sich hingegen deutlich weniger Personen vorstellen (38%). Dies lässt wohl darauf schliessen, dass auch die gegenüber dieser Technologie offenen Kunden skeptisch in Bezug auf die Sicherheit der Chatbots sind.

- Die drei wichtigsten Gründe für ein Ablehnen der Chatbots sind das «Schätzen des persönlichen Kontakts» (65%), das mangelnde Bedürfnis (56%) und die Sicherheit (49%).

Fazit

Chatbots haben das Potenzial, Menschen im Alltag und Beruf zu assistieren und teilweise eigenständig Aufgaben zu erledigen, für die bislang telefoniert oder durch Websites und Apps navigiert werden musste. Der Chatbot kann sozusagen als eine Art Concierge das Leben eines Nutzers vereinfachen und ihn in verschiedenen Prozessen auch situations- und ortsabhängig unterstützen und beraten. Ich glaube, dass wir derzeit noch ganz am Anfang dieser Entwicklungen stehen. Es sind derzeit zwar bereits einige Chatbots im Einsatz (das bekannteste Beispiel ist vermutlich Siri von Apple). Nur die wenigsten konnten sich bis anhin aber durchsetzen. Auch in der Bankbranche sind wie oben gezeigt bereits einige Chatbots im Einsatz. Es gilt in einer ersten Phase aber noch besser herauszufinden, in welcher Form diese sinnvollerweise eingesetzt werden können. Chatbots können dabei übrigens nicht nur im Kundenkontakt, sondern auch in internen Prozessen einen Mehrwert bieten. Die Umfrage hat gezeigt, dass in einer ersten Phase die Bankkunden einen Chatbot wohl vor allem zur Abfrage von allgemeinen Informationen verwenden würden. Ein entsprechendes Angebot könnte ein spannender Startpunkt für die weitere Entwicklung von Chatbots sein.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.