26. August 2019

Apple Card – eine Revolution (auch) für die Schweiz?

Von

Die von Apple in Zusammenarbeit mit Goldman Sachs lancierte Apple Card ist seit einigen Tagen (derzeit nur in den USA) erhältlich. Gleichwohl beschäftigen sich auch hierzulande verschiedene Marktteilnehmer mit den möglichen Auswirkungen eines Eintritts in die Schweiz. Im heutigen Blog möchte ich zuerst vertieft auf das Angebot der Apple Card eingehen. Als zweites zeige ich auf, wie sich das Angebot in der Schweiz entwickeln könnte.

Was kann die Apple Card eigentlich?

Auf den ersten Blick ist die Apple Card eine «normale» Mastercard-Kreditkarte, welche zusätzlich digital im Apple Wallet aufbewahrt wird. Wie bei anderen Apple-Produkten erscheint das Produkt hochwertig (Titankarte) und der Schwerpunkt des Angebots liegt auf der Einfachheit und Benutzerfreundlichkeit.

Im Gegensatz zu den gängigen physischen Kreditkarten, wird die Kartennummer auf der Apple Card nicht angezeigt. Es gibt zudem keinen Magnetstreifen, kein Verfallsdatum und keinen Sicherheitscode auf der Karte. Die Karte kann dadurch nur mit Chip und PIN am «Point of Sale» (POS) verwendet werden (weiter unten dazu mehr). Durch die Beschränkung der physischen Karte auf POS-Transaktionen ist die Betrugsgefahr gering.

Aus meiner Sicht hat die (US-Lösung) der Apple Card folgende Stärken:

- das einfache Onboarding

- die Cashback-Funktion

- eine Art Personal Finance Management (PFM) für die Ausgabenanalyse (unterstützt mit Machine Learning; das haben aber auch verschiedene Banken)

- der Echtzeit-Betrugsschutz (der Karteninhaber wird sofort über verdächtige Transaktionen informiert und muss hier jeweils schnell Feedback geben in Bezug auf die entsprechende Transaktion).

Erwähnenswert ist auch, dass keine Jahresgebühr für die Karte anfällt. Generell ist noch etwas unklar, wie und wie viel Apple mit der Apple Card verdienen wird. Es ist aber zu erwarten, dass Apple von Goldman Sachs einen Teil der Gebühren, die bei Zahlungen anfallen, erhalten wird.

Onboarding

Der Vorteil beim Onboarding für die Apple Card ist, dass die Kunden die Karte direkt über das iPhone beantragen können. Nach der Genehmigung wird die digitale Karte in der Apple Wallet gespeichert und mit dem Bezahldienst Apple Pay verbunden.

Wie bei Apple üblich hat man bereits beim Erhalt der Karte das Gefühl, dass man etwas Spezielles erhält. Die Apple Card steckt in einer farbenfrohen Verpackung und wird mit einem versteckten NFC-Tag geliefert. Um die Karte zu aktivieren, öffnet der Benutzer die Wallet-App und hält sein iPhone in der Nähe dieses NFC-Tags. Wie das in etwa aussieht, wird unten gezeigt.

Cashback Funktion

Interessant ist die Cashback-Funktion. Bei jedem Einkauf werden dem Kunden (in den USA) zwischen 1 und 3 Prozent des Umsatzes zurückbezahlt. Laut einer Analyse von Bloomberg ähnelt dieses Cashback-Programm dem Angebot anderer Kreditkarten (z.B. Cashback-Mastercard von Paypal). Allerdings soll der Rabatt bei der Apple Card sofort und nicht erst bei der monatlichen Abrechnung verbucht werden.

Ein potenzieller Nachteil ist auf den ersten Blick, dass die physische Apple Karte am POS die kontaktlose (NFC-)Technologie nicht unterstützt. Das scheint auf den ersten Blick erstaunlich. In der Schweiz beispielsweise werden derzeit gemäss der Statistik SNB insgesamt beinahe 40 Prozent der Kredit-und Debitkarten-Transaktionen kontaktlos ausgelöst. Das Ziel dahinter scheint aber wohl klar: Die Apple Card soll eine «Digital first» Karte sein mit einem Fokus auf digitale Zahlungen mit dem Mobiltelefon über Apple Pay. Die physische Karte soll nur dann eingesetzt werden, wenn Apple Pay nicht verfügbar ist. Dafür spricht auch die Tatsache, dass der Cashback bei Zahlungen mit der physischen Karte nur 1 Prozent beträgt, bei Zahlungen über Apple Pay aber 2-3 Prozent offeriert wird.

Ein Video zur Apple Card sehen Sie hier.

Was bedeutet dieser Schritt für Banken?

Es wurde schon seit längerem erwartet, dass Technologiekonzerne wie Apple (noch) stärker ins Bankgeschäft einsteigen wollen. Die Frage war vor allem, auf welche Art und Weise das gemacht wird. Interessanterweise hat Apple nicht selber eine Banklizenz beantragt, sondern sich entschieden, – wie man das auch von Fluggesellschaften oder Sportvereinen kennt – mit einer Bank (Goldman Sachs) eine Partnerschaft einzugehen, um die Apple Card herauszugeben. Apple wird als Vertriebskanal, Technologieanbieter und als Durchlauf-Wallet-Anbieter (Apple Pay) eingesetzt, ist aber nie in den Geldfluss involviert.

Grundsätzlich kann diese Partnerschaft mit einer Bank aus meiner Sicht als Signal betrachtet werden, dass Apple zumindest in der nahen Zukunft nicht selber eine Bank werden möchte. Das Hauptziel scheint stattdessen zu sein, dass die Apple-Kunden noch enger in das Apple-Ökosystem eingebunden werden. Gleichzeitig ist natürlich der potenzielle Verlust der Kundenschnittstelle aus Bankensicht durchaus problematisch und sollte daher genauer verfolgt werden.

Wird sich die Apple Card in der Schweiz durchsetzen?

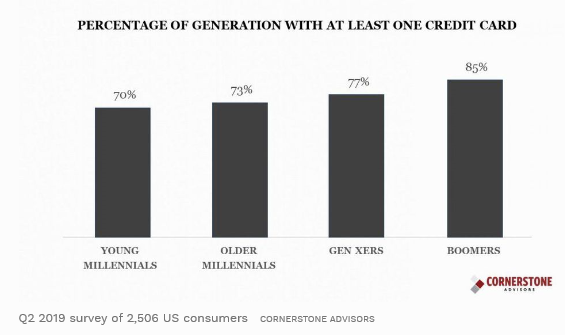

Sofern die Apple Card in die Schweiz kommt, stellt sich die Frage, ob sich dieses Angebot durchsetzen wird. Derzeit nutzen gemäss einer Umfrage von Comparis 44 Prozent der Smartphone-Besitzer in der Schweiz ein iPhone und sind damit potenzielle Kunden der Apple Card. Gleichzeitig muss es Apple aber zuerst gelingen, einen «normalen» iPhone Nutzer vom Angebot so zu überzeugen, dass er dieses Zusatzangebot auch tatsächlich wählt. Ein gutes Marketing und ein schönes Design allein werden die Schweizer Kunden nicht zu einem Wechsel bewegen. Auch finanzielle Anreize funktionieren in der Schweiz etwas weniger gut als in anderen Ländern. So gibt es auch hierzulande bereits kostenlose Kreditkarten – diese fristen aber noch immer ein Nischendasein. Ebenso ist zu erwarten, dass der Cashback in der Schweiz wohl eher tiefer sein wird als in den USA – also könnte auch dieser Anreiz noch etwas geringer sein (mehr als 1% Cashback dürfte in der Schweiz schwierig werden). Vor diesem Hintergrund bin ich eher skeptisch, dass sich die Apple Card hierzulande in der breiten Bevölkerung durchsetzen könnte. Gleichzeitig zeigt eine Umfrage in den USA, dass amerikanische Kunden offenbar durchaus an der Apple Card interessiert sind (vgl. Abbildung 2). Jeder vierte jüngere Kunde plant gemäss dieser Umfrage, eine Apple Card zu beantragen. Das Interesse an der Karte nimmt bei den älteren Generationen zwar stark ab. Die Apple Card könnte mit einem solchen Angebot aber gerade bei der jüngeren Generation durchaus relevant werden.

Auch Twint wird diese Entwicklung sicherlich genauer verfolgen. Durch die Apple Card sinkt die Eintrittshürde für die Nutzung von Apple Pay. Wer bislang keine Kreditkarte einer Bank hatte, die mit Apple kooperiert – und das sind derzeit noch die meisten Schweizer Banken – hat in der Regel auf Apple Pay verzichtet. Das könnte sich mit einer Schweizer Apple Card ändern. Mit der Apple Card bindet sich der Technologie-Konzern zwar an eine einzelne Bank, wird dadurch aber unabhängig von den anderen Banken. Ich erwarte, dass Apple für die Apple Card in der Schweiz auch einen entsprechenden Bank-Partner suchen (und auch finden) würde. Es ist aber wohl auch nicht ganz ausgeschlossen, dass Goldman Sachs der weltweite Partner sein könnte.

Fazit

Gemäss Apple CEO Tim Cook soll die neue Kreditkarte von Apple «the most significant change in the credit card experience in 50 years” sein. Das scheint mir eine klare Übertreibung zu sein. Die Apple Card ist grundsätzlich nicht revolutionär, sondern eine klassische «Co-Branding» Kreditkarte. Die verwendeten Funktionen sind alle schon irgendwo im Markt vorhanden (interessant ist aber sicherlich der Ansatz, Funktionen von der physischen Karte zu entfernen und Kunden stärker zu Apple Pay zu bewegen). Ebenso ist der Kreditkarten-Markt gesättigt – neue Kunden zu gewinnen ist entsprechend schwierig.

Gleichzeitig sind die Funktionen und ist das Design in der Kombination durchaus attraktiv (es erinnert mich aber auch etwas an…Revolut). Auch der einfache Onboarding-Prozess für iPhone-Nutzer, die bereits existierende Kundenschnittstelle und die finanziellen Anreize könnten durchaus einen gewissen Druck auf die etablierten Finanzunternehmen ausüben.

Ich würde auch nicht ausschliessen, dass der Zahlungsverkehr lediglich das «Markteintritts-Produkt» ist und später weitere Finanzprodukte nachkommen werden (auch Revolut verfolgt diese Strategie).

Randbemerkung: Man sollte nicht nur die Apple Card, sondern auch die Entwicklung von Goldman Sachs im Auge behalten. Die ursprünglich «reine» Investmentbank ist nicht nur die oben beschriebene Kooperation mit Apple eingegangen. Stattdessen ist sie in jüngster Vergangenheit auch ins Endkundengeschäft expandiert und hat mit «Marcus» eine interessante Online-Banking-Plattform gestartet. Diese soll künftig auch nach Europa kommen.

Kommentare

2 Kommentare

Die 10 meist gelesenen Blog-Artikel im Jahr 2019

23. Dezember 2019

[…] Apple Card – eine Revolution (auch) für die Schweiz? […]

bachelorschreibenlassen

25. September 2019

Man sollte wirklich nicht nur die Apple Card, sondern auch die Entwicklung von Goldman Sachs im Auge behalten.

Danke für Ihren Kommentar, wir prüfen dies gerne.