7. Oktober 2013

Personal Finance Management – eine Innovation mit Mehrwert für den (Retail) Banken-Kunden

Online Banking ist in der Schweiz ein zentraler Kanal und fest etabliert. Es fehlen seit einiger Zeit jedoch neue Impulse. Mit Personal Finance Management (PFM) könnte sich das bald ändern. Personal Finance Management bietet für Kunden den Vorteil, ein tieferes Verständnis für die eigenen Finanzen bzw. für die persönliche Ausgaben- und Einnahmesituation zu erhalten. Aus meiner Sicht könnte durch PFM ein Zusatznutzen sowohl für die Bank wie auch für die Kunden entstehen.

PFM – ist das neu?

Wie oft waren die USA die Wegbereiter für das Personal Finance Management. In der Zwischenzeit bieten schon mehrere hundert amerikanische Retail Banken ihren Kunden eine PFM-Lösung an. In Europa dauerte das Ganze etwas länger – aber nicht zuletzt durch die Finanzkrise wurde der Prozess etwas beschleunigt. Isländische (Islandsbanki) und spanische Banken (BBVA) waren meines Wissens die ersten europäischen Banken, welche eine PFM-Lösung angeboten haben. Nun kommt langsam Bewegung in die Geschichte. Seit kurzem hat die erste deutsche Bank, die Comdirekt Bank, ein PFM. Sie bietet es ihren Kunden unter der Bezeichnung „Persönlicher Finanzmanager“ integriert im Online Banking an (siehe auch Youtube Video von 1 Minute). In der Schweiz ist die PostFinance meines Wissens bisher die einzige Bank, welche ein PFM anbietet. PostFinance hat das E-Cockpit Ende Februar 2012 (bisher) ohne grosse Begleitkommunikation aufgeschaltet.

Was ist eigentlich PFM?

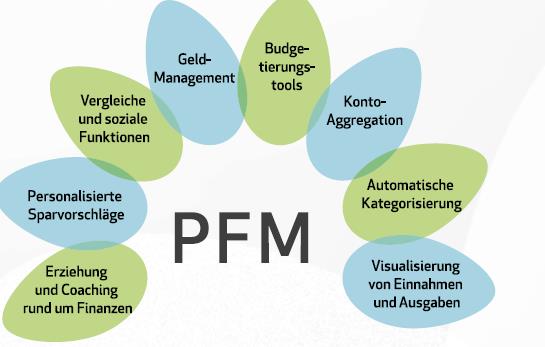

Hinter dem Begriff verbirgt sich eine neue Generation web-basierter Software zur Verwaltung der persönlichen Finanzen für (i.d.R.) private Kunden. Transaktionen von Kundenkonten und Kreditkarten präsentieren die Informationen über die persönliche Finanzsituation visuell und stellen Tools zur Verfügung, um die Kunden bei der Verwaltung ihrer Einnahmen und ihrer Ausgaben zu unterstützen.

Das Personal Finance Management bietet für den Kunden den Vorteil, einen besseren Überblick und auch ein besseres Verständnis bezüglich der persönlichen Ausgaben- und Einnahmesituation zu bekommen. Die Vorteile sind beispielsweise

- Kategorisierung: Man sieht, visuell dargestellt, wofür man eigentlich sein Einkommen ausgibt. PFM ermöglicht dies durch eine automatische Zuordnung von Einnahmen und Ausgaben zu Kategorien, wie z.B. Wohnen, Auto, Versicherungen, Lebensmittel, etc.. Je nach Kunde und PFM-Anbieter kann der Kunde diese Kategorien beliebig und individuell erweitern.

- Budgetierung: Das Tool hilft, verschiedene Entscheidungen für seine Ausgaben zu treffen.

- Finanzplanung: Das PFM hilft, eine verbesserte Finanzplanung zu haben, inklusive personalisierten Sparzielen o.ä.

Einige Angebote haben auch zum Ziel, die verschiedenen Konti zu aggregieren. Wenn also ein Kunde Geschäftsbeziehungen zu mehreren Finanzdienstleistern pflegt, kann er durch PFM eine konsolidierte Sicht auf alle Konti, auch von andern Banken, erhalten.

Mehrwert für den Kunden

Der zentrale Nutzen für den Kunden ist die Unterstützung durch PFM beim Managen der persönlichen Finanzen. Entsprechend der Zuordnung in verschiedene Kategorien werden die Zahlen analysiert, verdichtet und in einfache Grafiken umgesetzt. Damit erhält der Kunde einen Gesamtüberblick über seine Finanzen,kann auch Budgetüberschreitungen frühzeitig erkennen und sieht für was er sein Geld verwendet.

Nutzen für die Bank

Auch für Banken können sich durch PFM verschiedene Vorteile ergeben:

- PFM kann die Kundenbindung und –loyalität erhöhen. Gemäss einer Umfrage bei einer isländischen Bank sollen 70% der Nutzer gesagt haben, dass das PFM-Angebot die Loyalität zu ihrer Bank nachhaltig gesteigert habe.

- PFM kann einen verbesserten Einblick in den Kundenbedarf und auch das Kundenverhalten ermöglichen.

- Durch PFM kann man möglicherweise besser Cross Selling betreiben.

Angebote in der Schweiz?

Derzeit bietet in der Schweiz die PostFinance ein PFM an. Es sind aber weitere neue Player im Markt, wie beispielsweise die Qontis, BancaVista oder auch Numbrs. Ich werde in den nächsten Wochen versuchen, in meinem Blog auch über diese Startups, ihre Geschäftsmodelle und ihre bisherigen Erfahrungen zu berichten.

Fazit

Personal Finance Management muss nicht als eigenständiger Trend betrachtet werden. Es ist vielmehr ein Teil der sich ändernden Beziehung zwischen einer Bank und seinen Kunden, in der die Interaktion – auch über den Online-Kanal – immer wichtiger wird.

Aus meiner persönlichen Sicht entsteht mit der Einführung von PFM ein Zusatznutzen sowohl für die Bank wie auch (vor allem) für ihre Kunden. Es ist daher ein sinnvolles, das Online und Mobile Banking ergänzendes Tool. Natürlich werden nicht alle Kunden PFM intensiv nutzen. Aber beispielsweise haben sich in Island 20% der Online-Kunden innerhalb eines halben Jahres nach Einführung des PFM registriert, über 75% der Kunden nutzten es innerhalb von zwei Wochen erneut und über 25% besuchten die Anwendung mehr als fünf Mal im ersten Monat.

Banken sollten sich aktuell auf alle Fälle Gedanken machen, wie die weitere Entwicklung im PFM ist und welche Leistungs- und Serviceangebote zu einem modernen, zukunftsorientierten Online Banking gehören. Innovative Banken sollten versuchen, durch PFM als Early Mover einen (kurz- bis mittelfristigen) Wettbewerbsvorteil zu erlangen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.