31. Mai 2021

Banken im Dilemma der «kopernikanischen Wende»

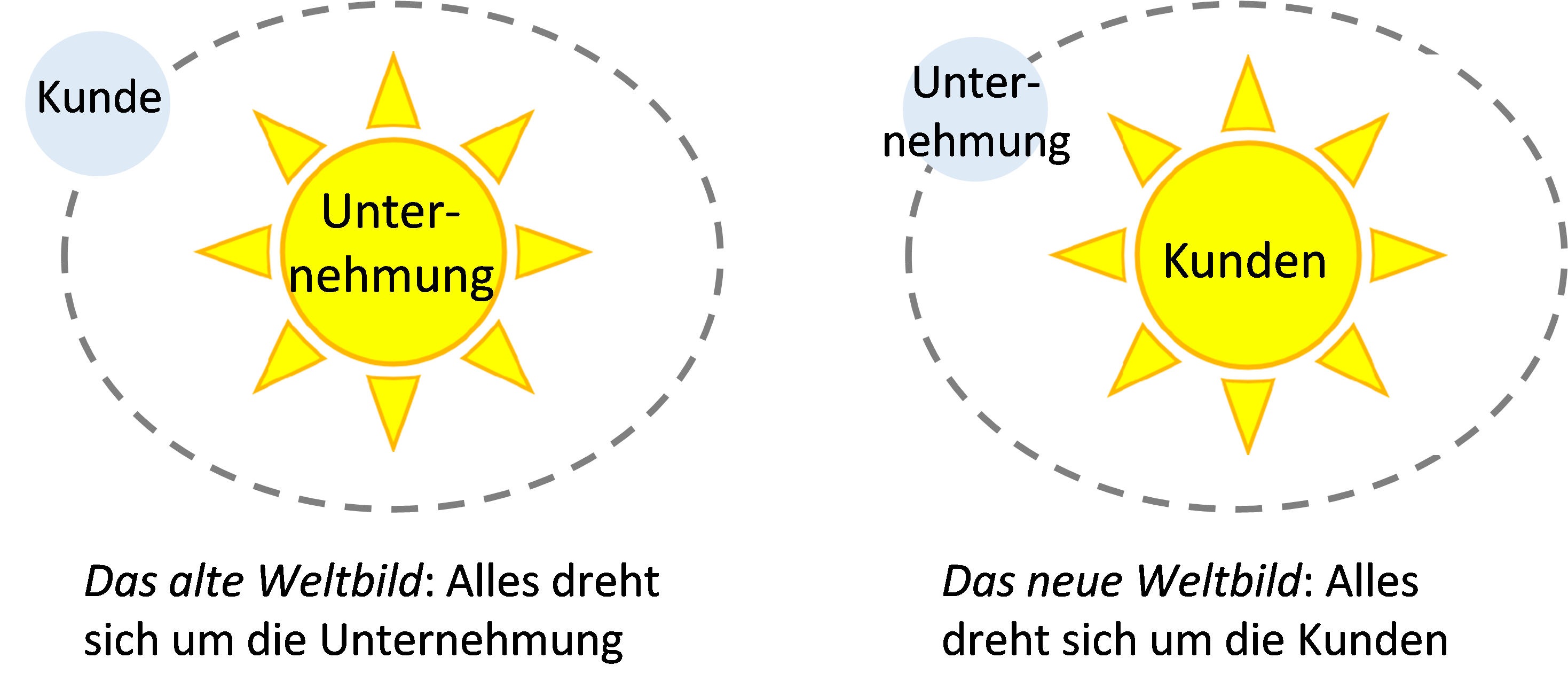

In den letzten Jahren hat sich die Überzeugung verfestigt, dass im 21. Jahrhundert nicht mehr die Firmen, sondern die Kunden das Zentrum des Wirtschaftsuniversums sind. Gerade für Banken wird diese Entwicklung durch die Möglichkeiten der Digitalisierung massgeblich begünstigt, führt aber im Gegenzug auch zu neuen Herausforderungen. Im heutigen Blog sollen Aspekte dieser «kopernikanischen Wende» diskutiert werden.

Im Jahre 1543 hat der Domherr, Arzt und Astronom Nikolaus Kopernikus in seinem Werk «De revolutionibus orbium coelestium» erstmals das heliozentrische Welt beschrieben. Danach kreisen Erde und Planeten um die Sonne. Dies ganz im Gegensatz zum bis dahin vertretenen geozentrischen Weltbild, in dem die Erde umgeben von himmlischen Sphären in den Weltmittelpunkt gestellt wird. Diese für die damalige Zeit revolutionäre Sichtweise wird als kopernikanische Wende bezeichnet, in der sich das Ende der Deutungshoheit der Kirche in Fragen der Naturwissenschaften manifestiert und damit den Übergang vom Mittelalter zur Neuzeit markiert.

Die kopernikanische Wende im Management

2013 hat Steve Denning in der Zeitschrift Forbes einen Artikel mit dem Titel «The Copernican Revolution in Management» publiziert. Darin vertritt er die Ansicht, dass sich im 21. Jahrhundert im Angesicht gesättigter Märkte und austauschbarer Produkte alles um die Kunden und nicht mehr um die Unternehmen zu drehen hat. Es sind nicht mehr die Kundinnen und Kunden, die um die Unternehmen kreisen, um ein Produkt zu ergattern, sondern es sind die Unternehmen, die um die Kundinnen und Kunden kreisen, um die Kundenbedürfnisse zu erfüllen. Danach gehört die Zukunft nicht mehr jenen Unternehmen, die aus einer «Inside-Out-Sicht» mit eingeschränktem Blick auf Kundinnen und Kunden Produkte und Dienstleistungen auf den Markt bringen. Vielmehr ist das Gebot der Stunde mit einer «Outside-In-Sicht» kreativ und flexibel Kundenbedürfnisse zu erkennen, aufzunehmen und zu erfüllen.

Die kopernikanische Wende macht auch vor Banken nicht halt

Die Informatik hat seit der Jahrtausendwende weitreichende Innovationen hervorgebracht, welche die Digitalisierung als Megatrend erst ermöglichen. Haben die Banken über viele Jahre die Informatik als Möglichkeit der Unterstützung und Optimierung interner Abläufe gesehen, hat sich in den letzten 2-3 Jahren der Fokus auf die Digitalisierung an der Kundenschnittstelle verschoben. FinTechs aber auch Banken entwickeln in zunehmender Zahl Apps für spezifische Kundenbedürfnisse, wie Jugendliche, Eigenheimbesitzer oder Anleger, für die Vorsorge oder die Steueroptimierung. Auch ist es ist schon fast selbstverständlich, dass diese neuen Produkte und Dienstleistungen gemeinsam mit Kundinnen und Kunden entwickelt werden. Und es geht noch weiter: Um auch ja nichts zu verpassen, werden die Kundenbedürfnisse vermehrt mit Methoden und Instrumenten der Data Analytics erforscht. Haben sich die Banken zu Beginn der Nuller-Jahre noch auf einige wenige Kundensegmente konzentriert, für die man von homogenen Bedürfnissen ausgegangen ist, werden nun immer spezifischere Bedürfnisse adressiert: Kundinnen und Kunden werden – wann immer möglich – als individuelle Persönlichkeiten angesprochen.

Skalierung als strategische Antwort auf die kopernikanische Wende

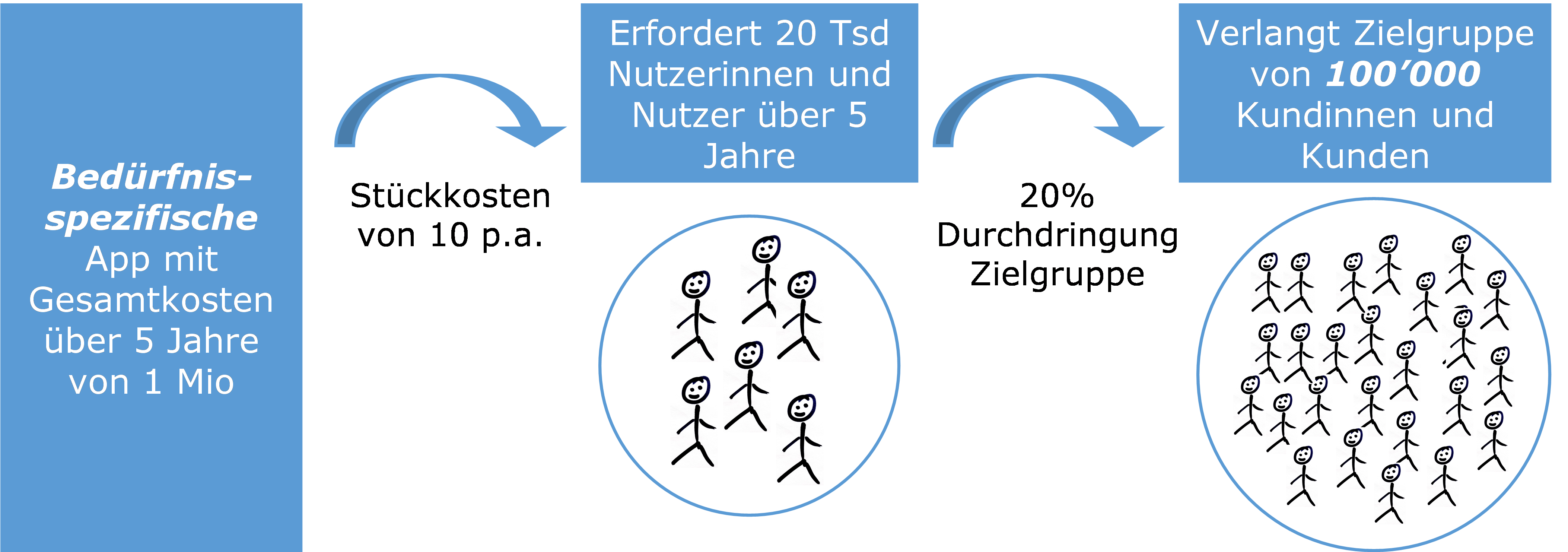

Diese für Kundinnen und Kunden zweifellos erfreuliche Entwicklung ist für die Banken nicht ganz unproblematisch, wie mit dem folgenden Gedankenexperiment gezeigt werden soll. Nehmen wir an, dass eine Bank für eine digitale Lösung – selbst gebaut oder eingekauft – einmalig CHF 500’000 investiert und für Betrieb, Unterhalt und Weiterentwicklung jährlich 20% des Investitionsbetrags ausgibt. Dann resultieren über 5 Jahre Gesamtkosten von CHF Mio 1. Geht man weiter davon aus, dass die jährlichen Stückkosten pro Nutzer nicht mehr als CHF 10 betragen sollen, dann muss die App über fünf Jahre von 20’000 Benutzern regelmässig genutzt werden. Im Weiteren ist nicht damit zu rechnen, dass ausnahmslos alle Kundinnen und Kunden der Zielgruppe die neue App nutzen. Nimmt man eine Durchdringung von 20% an, dann muss die Zielgruppe die stolze Zahl von 100’000 Personen umfassen. Erfahrungsgemäss hat eine mittlere Retailbank rund 100’000 digital affine Kundinnen und Kunden, d.h. solche die regelmässig das Online- oder Mobile Banking nutzen (vgl. Abbildung 2).

Wenn nun eine App, um für eine Bank wirtschaftlich tragbar zu sein, als Zielgruppe den gesamten digital-affinen Kundenstamm abdecken muss, dann kann wohl kaum mehr von der Erfüllung individueller Kundenbedürfnisse gesprochen werden. Stattdessen wird wie früher von einem Kundensegment mit homogenen Bedürfnissen ausgegangen. Der vermeintliche Widerspruch zwischen Berücksichtigung der individuellen Kundenbedürfnisse auf der einen Seite und der Wirtschaftlichkeit der Lösung auf der anderen Seite wird als das Dilemma der kopernikanischen Wende bezeichnet.

Unicorns, Hyperscaler und andere Gewinner der Digitalisierung zeigen immer wieder aufs Neue, wie der Schlüssel zur Auflösung des Dilemmas der kopernikanischen Wende zu finden ist: Skalierung in Form einer Kundenbasis, die nicht gross genug sein kann. Und gerade für kleinere bis mittlere Retail- aber auch Privatbanken dürfte es entscheidend sein, sämtliche Möglichkeiten der Skalierung auszunützen, beginnend bei Kooperationen bis zur Industrialisierung der Bereitstellung individueller digitaler Kundenlösungen. Wohlwissend, dass Nutzerzahlen von Hyperscalern nicht erreichbar sind. Ein aktuelles Beispiel für eine Kooperation, ist die angekündigte Zusammenarbeit zwischen der LUKB und der SGKB, um gemeinsam mit Ergon Informatik AG und Soranus AG ein Mobile-Angebot für das Säule-3a-Wertpapiersparen auf den Markt zu bringen. Ein Beispiel für die verstärkte Industrialisierung sind die entstehenden Standards und Plattformen im Rahmen des Open Finance.

Fazit

Die Digitalisierung stellt Banken vermehrt vor die Herausforderung, individuelle Kundenbedürfnisse wirtschaftlich rentabel zu erfüllen. Die Banken werden das Dilemma der kopernikanischen Wende nur mittels Skalierung überwinden können. Skalierung ist das Erfolgsgeheimnis einer langfristigen Digitalisierungsstrategie. Der Erfolg einer Digitalisierungsstrategie zeigt sich somit darin, ob es gelingt, mit bedürfnisgerechten digitalen Lösungen möglichst grosse Benutzergruppen zu erreichen.

Möchten Sie das Thema mit uns vertiefen? Dann nehmen Sie mit uns Kontakt auf (felix.buschor@hslu.ch oder peter.senn@hslu.ch). Sind Sie an IT-Themen für Banken interessiert? Dann melden Sie sich für das IFZ Bank-IT Forum an.

Kommentare

1 Kommentare

Andreas von Criegern

31. Mai 2021

Ein spannender Artikel über ein relevantes Dilemma der Banken. Ergänzend der Gedanke, dass neben der Skalierung die Anpassung des Geschäftsmodells eine strategische Antwort auf die kopernikanische Wende sein kann. Sind die Banken nicht bereit, das ihre entsprechend anzupassen, werden früher oder später disruptive Mitbewerber in den Markt eintreten. Mit ihren massgeschneiderten Geschäftsmodellen werden sie die Kundenbedürfnisse auch bei einer niedrigen Skalierung profitabel erfüllen können.

Danke für Ihren Kommentar, wir prüfen dies gerne.