23. November 2021

Finanzierungssituation von Schweizer KMU – wie wichtig sind Banken für KMU?

Im Auftrag des Staatssekretariats für Wirtschaft SECO hat das Institut für Finanzdienstleistungen Zug IFZ die aktuelle Finanzierungssituation bei Schweizer kleinen und mittelgrossen Unternehmen (KMU) im Rahmen einer repräsentativen Studie untersucht. In diesem Blog fassen wir einige Erkenntnisse der Studie zusammen. Wir zeigen u.a. auf, ob KMU Bankkredite erhalten, wie viele und welche Firmen einen Bankkredit benötigen, diesen aber gar nicht erst beantragen, wie sich die generelle Finanzierungssituation der KMU in den vergangenen fünf Jahren verändert hat und wie viele KMU in der Schweiz derzeit Negativzinsen bezahlen müssen.

Ausgangslage

Kleine und mittlere Unternehmen (KMU) mit weniger als 250 Beschäftigten tragen massgeblich zur Schweizer Wirtschaft und zum nationalen Wohlstand bei. Hierzulande gibt es über 591‘000 KMU, die 99.7 Prozent der Unternehmen bilden und 67 Prozent aller Arbeitsplätze stellen. Insgesamt haben wir im Auftrag des SECO 2’712 Schweizer KMU zu ihrem Finanzierungsbedarf sowie ihren Finanzierungsarten, -quellen und -bedingungen befragt. Daneben gab es bei der Befragung zwei Sonderteile zu den beiden Themen «Auswirkungen der Corona-Krise auf die KMU» und «Mobilien und immaterielle Vermögenswerte als Kreditsicherheiten».

So geht es den Schweizer KMU derzeit

Die vergangene Geschäftsentwicklung im Vorfeld der Befragung 2021 war geprägt von Einschränkungen und Unsicherheiten rund um die Corona-Pandemie. Dies zeigte sich sowohl in Bezug auf den Umsatz als auch auf die Beschäftigung. So gaben nur 19 Prozent aller befragten KMU an, eine positive Umsatzentwicklung in den vergangenen 12 Monaten gehabt zu haben. Demgegenüber mussten 49 Prozent der KMU einen Umsatzrückgang verzeichnen (2016: lediglich 33%). Insbesondere kleinere Firmen und Unternehmen aus der Gastronomie waren überproportional oft von negativen Entwicklungen betroffen. Im Vergleich mit dem Euroraum wurde der negative Einfluss der Pandemie auf den Umsatz von den KMU jedoch als weniger stark empfunden.

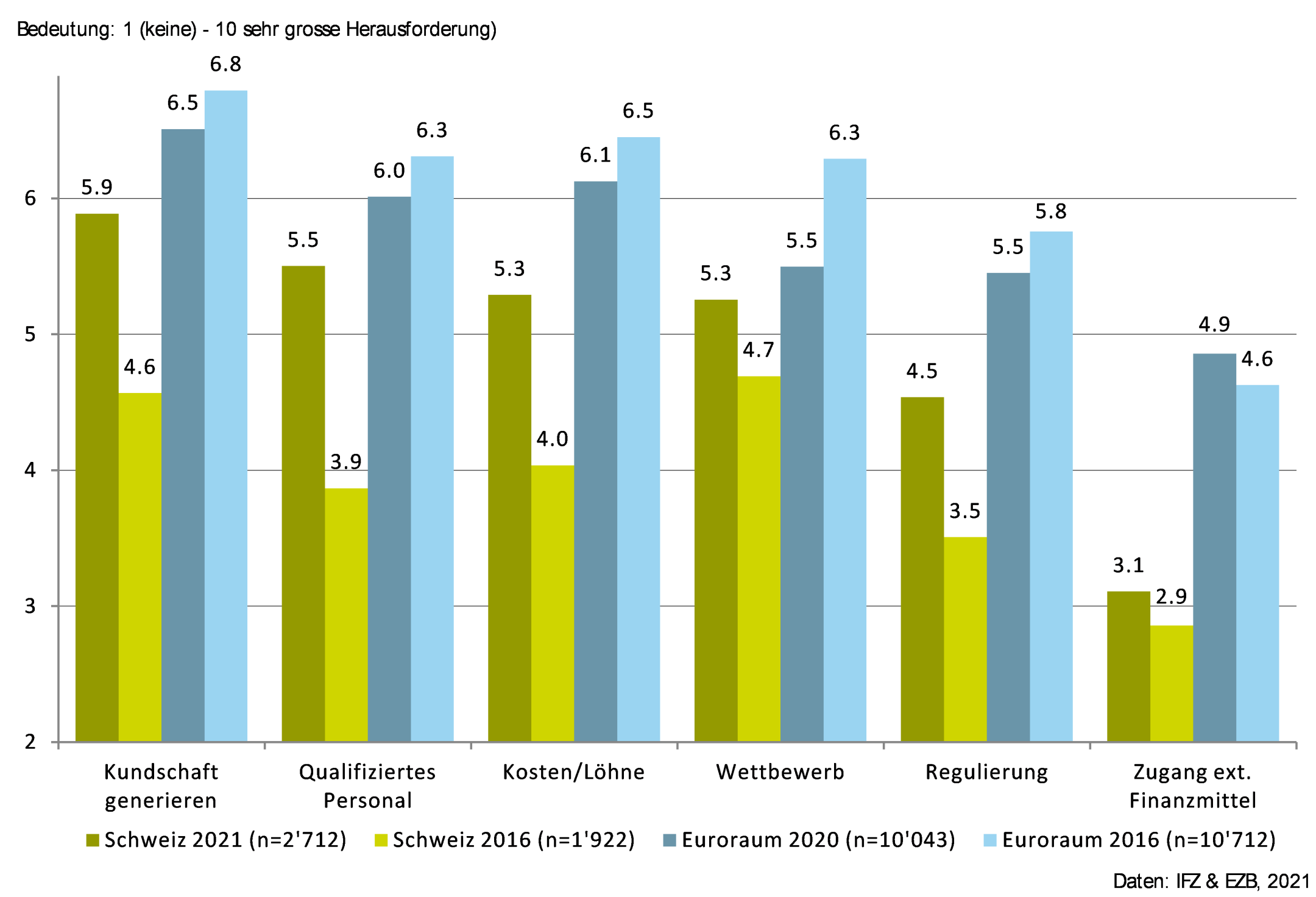

Als grösste Herausforderung insgesamt erachten die Schweizer KMU das Gewinnen von Kundschaft (Abbildung 1). An zweiter Stelle steht die Suche nach qualifiziertem Personal. Von den sechs abgefragten Herausforderungen hat der Zugang zu externen Finanzmitteln den geringsten Durchschnittswert und wird damit – über alle KMU gesehen – als geringste Herausforderung betrachtet. Trotzdem war der Zugang zu Finanzmitteln für jedes zwölfte KMU die Herausforderung mit der grössten Bedeutung. Vor allem für kleinere KMU und Unternehmen im Gast- und Baugewerbe ist der Zugang zu externen Finanzmitteln eine grosse Herausforderung.

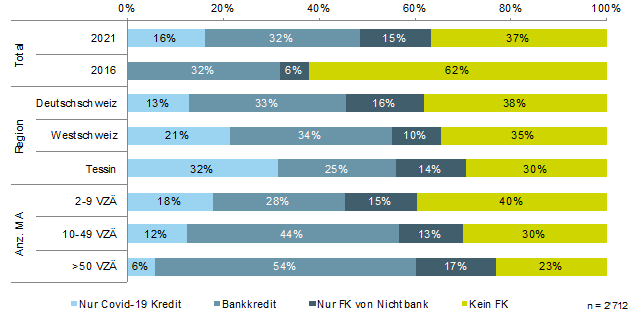

Deutlich mehr KMU mit einer Fremdfinanzierung als noch 2016

Die Studie zeigt, dass sich die Finanzierungsstruktur von Schweizer KMU gegenüber der Situation von 2016 deutlich verändert hat. Der Anteil an KMU mit Bankfinanzierungen ist im Vergleich zur Umfrage im Jahr 2016 zwar unverändert geblieben (32 Prozent der KMU haben einen Bankkredit). Finanzierungen von Nichtbanken haben aber stark zugenommen. Hatten im Jahr 2016 nur 6 Prozent der KMU eine Fremdfinanzierung von Nicht-Banken, sind es im Jahr 2021 bereits 15 Prozent der KMU. Vor allem die Bedeutung der Darlehen von Familien, Freunden oder Aktionären und das Leasing haben im Vergleich zum Jahr 2016 an Bedeutung gewonnen. Noch stärker haben die Covid-19-Kredite die Anzahl derjenigen KMU reduziert, die ausschliesslich eigenfinanziert sind. Derzeit sind noch rund 37 Prozent aller KMU ausschliesslich eigenfinanziert. Bei der letzten Umfrage im Jahr 2016 waren noch 62 Prozent aller KMU ausschliesslich eigenfinanziert.

Bankfinanzierungen sind aber noch immer die zentrale Fremdfinanzierungsform von KMU. Das Gesamtvolumen für inländische Unternehmenskredite von Banken in der Schweiz hat sich seit 2015 von CHF 325 Milliarden um 28 Prozent auf CHF 416 Milliarden per Juni 2021 erhöht. Rund 87 Prozent des Gesamtvolumens (oder rund CHF 362 Milliarden) per Juni 2021 fallen dabei auf KMU mit weniger als 250 Beschäftigten.

Anzahl der entmutigten KMU steigt an

Der aktuelle Zugang zu Bankkrediten scheint auf den ersten Blick sehr gut zu sein. Rund 85 Prozent aller KMU hatte in den vergangenen zwölf Monaten keinen Bedarf für eine Bankfinanzierung (neu oder Verlängerung, Covid-19-Kredite ausgeschlossen). Lediglich jedes Dritte dieser KMU (oder 5% aller KMU) stellte auch einen Antrag bei einer Bank. Drei Prozent dieser Kreditanträge wurden abgelehnt, was auch international ein tiefer Wert ist. Gleichzeitig hat die Gruppe der „entmutigten Kreditnehmer“ – Firmen mit einem Finanzierungsbedarf, welche aber aus verschiedenen Gründen keinen Kreditantrag machen – weiter zugenommen. 10 Prozent aller KMU haben zwar einen Finanzierungsbedarf, beantragen aber aus verschiedenen Gründen keinen Bankkredit (2016 waren es 6%). Diese Gruppe der entmutigten Firmen ist mehr als 60 Mal so gross wie die Gruppe der KMU, welche trotz eines Kreditantrags keinen Kredit erhalten haben. Bei einer Gesamtpopulation von 161’400 KMU in unserem Zielsegment (ausgewählte Branchen und mehr als 2 Vollzeitstellen) gehören also schätzungsweise rund 16’000 Schweizer KMU in die Gruppe der «entmutigten KMU».

Vielfältige Gründe für die Entmutigung

Die Hauptgründe für die Entmutigung liegen als erstes darin, dass die Kosten für einen Kredit gemäss Einschätzung dieser KMU möglicherweise zu hoch sind. Eine schnelle und unkomplizierte Möglichkeit, einen indikativen Zinssatz auf der Grundlage einiger individueller Unternehmensdaten zu erhalten, könnten die Informationsfriktionen verringern und damit die Zahl der entmutigten Kreditnehmenden senken. Als zweites geben fast 65 Prozent der entmutigten Kreditnehmer an, dass das Antragsverfahren umständlich ist. Auch hier gibt es verschiedene Verbesserungsmöglichkeiten auf Seiten der Banken und KMU. Als drittes sind die Anforderungen der Banken an die Sicherheiten immer noch sehr hoch. Dieses Problem scheint schwieriger zu lösen zu sein, da die Banken fast alle Kredite absichern. Es gibt hier aber interessante Möglichkeiten im Bereich des Bürgschaftswesens und in Zukunft möglicherweise auch im Bereich von Mobiliarsicherheiten oder der Verpfändung von immateriellen Vermögenswerten.[1] Schon heute können sich insgesamt 5 Prozent der befragten KMU in der Schweiz vorstellen, solche Instrumente im Bereich von Mobiliarsicherheiten oder der Verpfändung von immateriellen Vermögenswerten einzusetzen. Derzeit ist diese Art von Finanzierungen hierzulande rechtlich aber (noch) nicht erlaubt und entsprechend wenig bekannt. Die Wichtigkeit von Sicherheiten zeigt sich auch in der Bedeutung von Hypotheken. Von den KMU welche, in den letzten 12 Monaten einen Bankkredit erfolgreich beantragt haben, besitzen 58.0 Prozent eine Hypothek (entweder nur oder u.a. eine Hypothek). Von den entmutigten haben lediglich 12.8 Prozent einen Bankkredit mit hypothekarischer Deckung.

Im Vergleich zum Euroraum sind Bankkredite bei Schweizer KMU weniger verbreitet

In den umliegenden Ländern verfügen zwischen 39 Prozent (Deutschland) und 48 Prozent (Österreich) aller KMU über einen Bankkredit (Abbildung 4). In Frankreich und Italien sind es 39 beziehungsweise 45 Prozent. Dies sind deutlich mehr als die 32 Prozent der KMU, welche in der Schweiz über eine Bankfinanzierung verfügen. Ein Blick auf die verschiedenen Finanzierungsquellen zeigt auch, dass hierzulande öfter Kapital von Nichtbanken zu KMU fliesst.

Negativzinsen

Einen Einfluss auf das Verhältnis von KMU zu Banken haben möglicherweise auch die Negativzinsen. Banken reichen die Negativzinsen zunehmend an ihre KMU-Kunden weiter. Insgesamt mussten in den vergangenen 12 Monaten rund 13 Prozent der befragten KMU Negativzinsen für ihre Kontobestände und Geldanlagen bezahlen. Im Jahr 2016 waren erst 5 Prozent der befragten KMU davon betroffen. Hochgerechnet auf die rund 161’400 Unternehmen im Zielsegment dieser Studie (KMU mit 2-249 VZÄ) haben im vergangenen Jahr rund 21‘000 Unternehmen Negativzinsen bezahlen müssen. Mittlere Unternehmen (50-249 VZÄ) müssen proportional deutlich öfter Negativzinsen bezahlen als Mikro- und Kleinunternehmen.

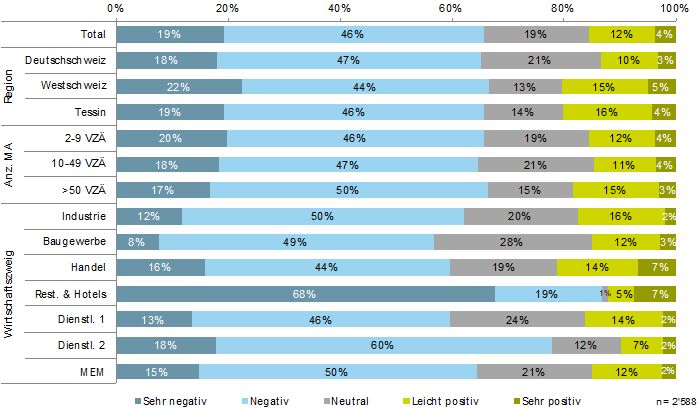

Zwei Drittel der KMU von der Corona-Krise (sehr) negativ betroffen

Die Corona-Pandemie hat die Schweizer Wirtschaft stark getroffen. 19 Prozent der befragten KMU geben an, von der Corona-Krise «sehr negativ» betroffen zu sein (Abbildung 3). Weitere 46 Prozent der Befragten waren durch die Krise «negativ» betroffen. Obwohl der negative Effekt überwiegt, gab es aus wirtschaftlicher Sicht auch einige positive Entwicklungen. Nahezu jedes sechste KMU konnte profitieren, im Handel waren es gar 21 Prozent.

Nahezu jedes zweite KMU (47%) hatte einen erhöhten Finanzierungsbedarf. Ein Drittel der Firmen erwartet, dass dieser auch mittelfristig bestehen wird. Entsprechend war das Covid-19-Kreditprogramm des Bundes für viele KMU wichtig und wurde stark genutzt. Insgesamt wurden knapp 138‘000 Kredite mit einem Volumen von rund CHF 17 Milliarden gesprochen. 30 Prozent der KMU mit mehr als zwei Vollzeitstellen haben einen Covid-19-Kredit aufgenommen. 11 Prozent der befragten KMU mit einem Covid-19-Kredit plant, diesen bereits bis Ende 2021 zurückzuzahlen. 8 Prozent der KMU glaubt nicht, dass sie die Kredite vollständig tilgen können.

Trotz der für viele KMU schwierigen Monate, ist eine Mehrheit der Schweizer KMU in Bezug auf ihre zukünftige Geschäftsentwicklung optimistisch gestimmt. Der Anteil Unternehmen, welcher mit einem wachsenden Umsatz in den nächsten zwei bis drei Jahren rechnet, überwiegt denjenigen mit weniger optimistischen Erwartungen ziemlich klar.

Finanzierung von KMU in der Schweiz – 2021

Finanzierung von KMU in der Schweiz – 2021

[1] Siehe dazu «Regulierungsfolgenabschätzung zur Schaffung einer Rechtsgrundlage für eine allfällige Revision des Schweizer Mobiliarsicherungsrechts» (INTERFACE Politikstudien, 2021)

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.