20. Januar 2014

Andere Retail Banking Institute,

Neues Anlageprodukt für innovative Retail Banken

Mit crowdinvest.ch nutzt erstmals in der Schweiz eine Investitionsplattform das Wissen einer grossen Anzahl von Menschen, um die Anlagestrategie eines Aktienfonds zu bestimmen. crowdinvest.ch aggregiert hierfür die Anlagemeinungen von Laien-Investoren zu den 30 liquidesten und grössten Titeln des Schweizer Aktienmarktes. Die Idee dahinter: Die Weisheit einer grossen Personenanzahl soll zu einer besseren Performance führen als einzelne Expertenmeinungen.

James Surowiecki hat mit seinem Buch „Wisdom of Crowds“ im Jahr 2004 argumentiert, dass Entscheidungen von Gruppen oft zu besseren Lösungen führen als Lösungen von einzelnen Experten. Dies wird durch die Aggregation von Informationen in Gruppen zu gemeinsamen Entscheidungen erreicht. Auch auf wissenschaftlicher Ebene befassen sich Forscher mit Themen wie Schwarmintelligenz und Social Forecasting. Mit crowdinvest.ch wagt nun erstmals ein Anbieter in der Schweiz, die Theorie von kollektiver Intelligenz in der Praxis zu testen.

So funktioniert crowdinvest.ch

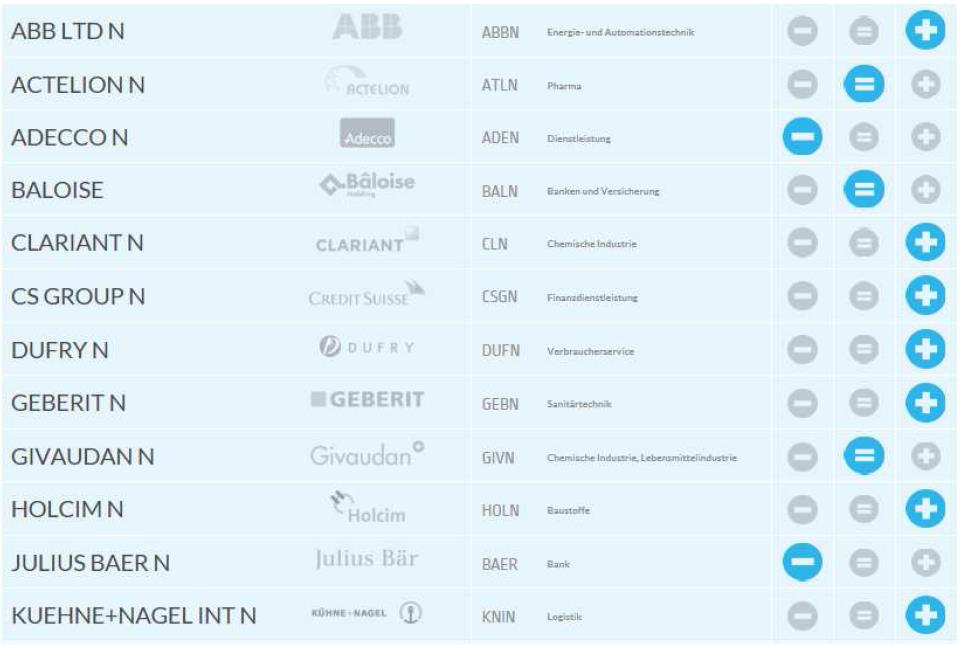

Crowdinvest.ch erhebt die Meinung der „Masse“ zu den 30 liquidesten und grössten Titeln des Schweizer Aktienmarktes. Die Titelempfehlung kann für jeden Titel entweder positiv, neutral oder negativ sein und erfolgt einmal monatlich (vgl. Abbildung 1).

Jede Meinung fliesst gleichgewichtet in die Gesamtbeurteilung ein. Hier sehen Sie die wesentlichen Funktionen von crowdinvest.ch in einem kurzen Film:

Crowd vs. Experten

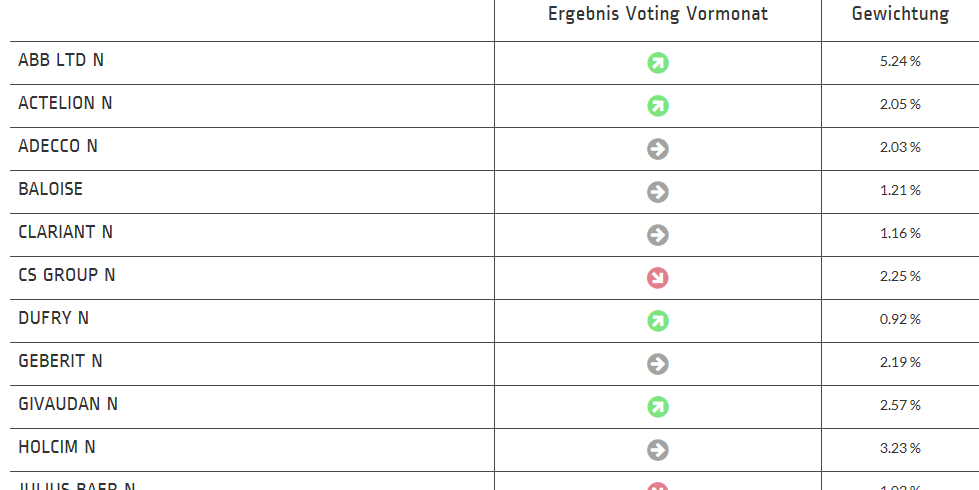

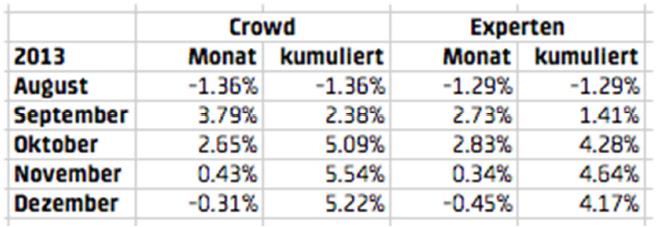

Crowdinvest.ch aggregiert die Verkaufs- und Kaufempfehlungen und bildet daraus ein virtuelles Portfolio mit unterschiedlichen Gewichten dieser dreissig Titel. Die Gesamtperformance dieses virtuellen Fonds wird danach mit derjenigen von professionellen Fondsmanagern (welche in ihrem Fonds mit den grundsätzlich gleichen Titeln handeln) verglichen. Bis jetzt kann noch nicht abschliessend beurteilt werden, ob die „Laien-Anleger“ resp. die crowdinvest.ch-Nutzer eine bessere Performance erzielen als Experten. In den fünf ausgewiesenen Monaten August – Dezember 2013 konnte mit der kollektiven Anlagemeinung der Crowd aber eine Performance von 5.22 % erzielt werden, derweil die Experten mit ihren Fonds eine Performance von „lediglich“ 4.17 % erreichten. Dies entspricht einem Vorsprung der Crowd über diese 5 Monate von +1.05 %. Bei der Crowd-Strategie sind zwar keine Kosten berücksichtigt, der Vorsprung ist aber dennoch bemerkenswert.

Die Entwicklung kann der nachstehenden Tabelle entnommen werden:

Entwicklung von crowdinvest.ch

Lanciert wurde die Plattform im Juni 2013 von Peter Graf und Sam Kurath. Gemäss Aussage von Peter Graf, geschäftsführender Partner bei crowdinvest.ch, kommuniziert crowdinvest.ch hauptsächlich über Social Media Plattformen. Mittlerweile konnte so bereits eine genügend grosse Anzahl an „Votern“ für crowdinvest.ch gewonnen werden. Das erklärte Ziel ist es, bis Ende 2015 rund 10‘000 Followers auf Sozialen Netzwerken zu haben, welche zum Abstimmen animiert werden können. Die effektive Anzahl von Votern dürfte natürlich wesentlich tiefer sein. Nach der 90-9-1-Regel zur Nutzung von Communities (90% schauen zu, 9% „beobachten aktiv und „liken“, 1% „machen aktiv mit“) hätte man in einem solchen Fall wohl ca. 100 Personen die aktiv mitmachen. Zudem wird crowdinvest.ch in der langen Frist versuchen einen Partner aus der Finanzindustrie zu finden, um ein Anlageprodukt aufzulegen, welches die Crowd-Strategie umsetzt.

Fazit

Wir halten crowdinvest.ch für ein innovatives und spannendes Konzept. Die Idee einer Umsetzung in einem Anlagefonds dürfte auch auf Bankenseite auf Interesse stossen, ist das Angebot doch innovativ und die Anleger können damit auch selber „ihren“ Fonds beeinflussen. Gleichzeitig hat das Konzept aber auch (noch) einige Schwächen:

- So kann der Fonds im Falle einer Krise an den Aktienmärkten nur sehr träge reagieren, da der Votingprozess nur einmal monatlich stattfindet (regelmässigere Votings wären aber aus Sicht der Crowd wohl eher mühsam). Ein aktiv geführter Fonds kann sehr viel schneller auf Markttrends – seien es positive oder negative – eingehen. Dies muss aber natürlich nicht in jedem Fall ein Vorteil sein. Ebenso wird sich (erst) in Krisenzeiten zeigen, ob und wie weit die Masse dem „Herdentrieb“ unterliegt.

- Theoretisch wäre es auch möglich, dass in jedem Monat ein sehr grosses Re-Balancing notwendig ist, wenn die Crowd ihre Meinung immer wieder stark ändert. Dies war aber zumindest bisher im vorgestellten Fall (noch) nicht der Fall.

- Des Weiteren eignen sich wohl nur Fonds mit bekannten Schweizer Aktientitel für solche Crowd-Fonds. Für spezialisiertere Fonds (z.B. US Aktien, Emerging Markets, etc.) fehlt der Schweizer Crowd wohl bereits das notwendige Wissen.

Wir sind gespannt darauf, wie sich die Performance in Zukunft und vor allem auch einmal in einer Krise gegenüber dem Experten-Benchmark entwickeln wird. Gleichzeitig sind wir der Überzeugung, dass ein solcher Fonds nach erfolgreichem Abschluss der Testphase ein spannendes Finanzprodukt für Banken sein kann.

Kommentare

1 Kommentare

Ulrich Welzel

25. Januar 2014

Klasse Projekt. Ich bin sehr gespannt, was dabei heraus kommt.

Danke für Ihren Kommentar, wir prüfen dies gerne.