8. Januar 2024

Sind Bankkundinnen und -kunden an Nachhaltigkeit interessiert?

Im Bereich der Nachhaltigkeit vollzieht die Finanzbranche aktuell einen grossen Wandel. Per 1. Januar 2024 ist die neue Selbstregulierung der Schweizerischen Bankiervereinigung in Kraft getreten, die Banken zur Erhebung der Nachhaltigkeitsvorlieben ihrer Kundschaft verpflichtet. Äussert die Kundschaft nachhaltige Anlagepräferenzen, müssen Banken zukünftig sicherstellen, dass die angebotenen Anlageprodukte mit diesen in Einklang stehen. In einem ersten Blog diskutieren wir, inwiefern Kundinnen und Kunden an nachhaltigen Produkten interessiert sind. In einem zweiten Blog (nächste Woche), werden wir beschreiben, wie Banken das «Matching» von Anlageprodukten und Nachhaltigkeitspräferenzen konkret machen können.

Nachhaltigkeit hat sich in den letzten Jahren verstärkt als wichtiges Thema bei Banken und in der Vermögensverwaltung etabliert. Ein Indikator dafür ist beispielsweise das Angebot nachhaltiger Fonds auf dem Schweizer Markt, das in den letzten fünf Jahren stark angestiegen ist. Gemäss der neusten IFZ Sustainable Investments Studie stehen Anlegerinnen und Anlegern in der Schweiz heute 2’155 nachhaltige Fonds zur Verfügung. Das sind fünf Mal mehr als noch 2018 (423). Gleichzeitig sind die in nachhaltigen Fonds verwalteten Vermögen um 17 Prozent auf CHF 1’121 Mrd. angestiegen und übersteigen damit erstmals die Billionengrenze.[1] Auch bei institutionellen Investoren wie Versicherungen und Pensionskassen hat das Thema eine grosse Bedeutung. Während die Entwicklungen von nachhaltigen Fonds und die Bedürfnisse von institutionellen Kunden ziemlich gut untersucht sind, existieren vergleichsweise wenige Untersuchungen zum Thema zu privaten Anlegerinnen und Anlegern in der Schweiz.

Erhebung von Nachhaltigkeitspräferenzen sowie Matching mit dem Produktangebot

Beim Vertrieb nachhaltiger Anlageprodukte an private und professionelle Kundinnen und Kunden stehen die Banken in der Schweiz vor einem Paradigmenwechsel. Denn Anfang Jahr trat die neue selbstregulatorische Nachhaltigkeitsrichtlinie der Schweizerischen Bankiervereinigung (SBVg) in Kraft, welche speziell das Segment der Privatkundinnen und -kunden betreffen.[2] Gemäss dieser freien Selbstregulierung müssen die rund 260 Mitgliedsbanken von dieser Kundengruppe zukünftig deren Nachhaltigkeitspräferenzen erfragen und vorgeschlagene Anlagelösungen mit den erhobenen Präferenzen in Einklang bringen (Matching). Werden die Erwartungen von Kundinnen und Kunden in Bezug auf die Nachhaltigkeitspräferenzen und die angebotenen Produkte nicht angemessen erfüllt, kann gemäss Schweizerischer Bankiervereinigung ein Fall von Greenwashing vorliegen.[3]

Für die Umsetzung der neuen SBVg-Nachhaltigkeitsrichtlinie gelten Übergangsfristen: Für Neukunden müssen die Anforderungen per 1. Januar 2024 erfüllt werden, für Bestandskunden erst ab 1. Januar 2025. Neben dieser Selbstregulierung zeichnet sich in der Schweiz auch eine neue staatliche Regulierung zu nachhaltigen Anlagen ab. Im Oktober 2023 hat der Bundesrat bekanntgegeben, dass das Eidgenössische Finanzdepartement (EFD) bis August 2024 eine Vorlage erarbeiten soll, welche die Vermeidung von Greenwashing bei nachhaltigen Anlagen adressieren soll. Im Gegensatz zur genannten SBVg-Selbstregulierung – welche den Vertrieb nachhaltiger Produkte am «Point of Sale» regelt – fokussiert die angedrohte staatliche Regulierung primär auf die nachhaltigen Produkte selbst. Im Kern geht es um die Frage, welche Kriterien eine Finanzanlage erfüllen muss, die sich explizit als «nachhaltig» positioniert resp. bezeichnet. Gemäss Bundesrat soll auf eine staatliche Verordnung verzichtet werden, wenn die Branche ihre Selbstregulierung so verschärft, dass das Nachhaltigkeitsverständnis des Bundesrats effektiv umgesetzt wird.[4] Es wird sich zeigen, inwiefern etwa der Branchenverband Asset Management Association Switzerland (AMAS) seine Selbstregulierung zu Kollektivvermögen mit Nachhaltigkeitsbezug dahingehend anpassen wird. Eines ist klar: Der Aufruf an die Finanzbranche sowie die entsprechenden Konsequenzen sind vom Bundesrat klar formuliert.

Banken müssen ihre Kundschaft in Nachhaltigkeitsprofile einteilen

Die SBVg-Richtlinie gibt vor, dass die Finanzdienstleister die Präferenzen der Kundschaft in Bezug auf Nachhaltigkeit erheben müssen und diese in bestimmte Gruppen einteilen müssen. Zum Beispiel kann eine Bank seine Kundschaft in drei «Nachhaltigkeitsprofile» unterteilen. Die Abfrage im Kundengespräch lautet dann beispielsweise «Sind Sie an nachhaltigen Anlagen interessiert?», Antwortmöglichkeit: «sehr interessiert», «interessiert», «neutral». Prozessual fügt sich dieser Schritt in die gemäss Finanzdienstleistungsgesetz (FIDLEG) geforderten Abläufe der Kundenprofilierung und dem Unterbreiten eines Anlagevorschlags ein. In einem zweiten Schritt, dem sogenannten «Matching», müssen die Banken sicherstellen, dass die Nachhaltigkeitspräferenzen der Kundinnen und Kunden mit den nachhaltigen Eigenschaften der angebotenen Anlagelösungen in Einklang stehen. Gibt es einen Unterschied zwischen der Anlagelösung und der Nachhaltigkeitspräferenzen, muss dies mitgeteilt und dokumentiert werden. Die Logik ist also ähnlich wie bei der Risikoneigung von Kundinnen und Kunden, wo eine Abweichung des Portfolios von der Risikoneigung ebenfalls deklariert werden muss. Dieses «Matching» ist erfolgskritisch in der Erfüllung nachhaltiger Kundenbedürfnisse und der Verhinderung von Greenwashing-Vorwürfen.

In einer repräsentativen Studie zum Thema Anlegen haben wir letztes Jahr unter anderem die Nachhaltigkeitspräferenz von 3’100 in der Schweiz wohnhaften Personen abgefragt. Die Studie wurde in Zusammenarbeit mit PostFinance erstellt.[5]

54 Prozent der Personen in der Schweiz haben eine Nachhaltigkeitspräferenz

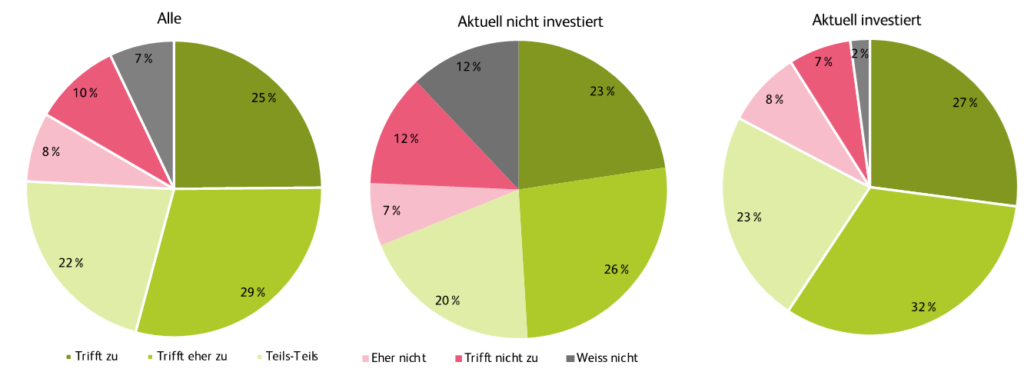

Für die Erhebung der Nachhaltigkeitspräferenz mussten die befragten Personen die Aussage «Nachhaltiges Anlegen ist mir wichtig» bewerten. Zur Auswahl standen fünf Antworten von «trifft nicht zu» bis «trifft zu» sowie die Option «weiss nicht». Die Skalierung lässt sich gut in verschiedene Nachhaltigkeitsprofile überführen, wie sie von der SBVg-Richtlinie gefordert wird. Die Antworten «trifft zu» sowie «trifft eher zu» können den Kategorien «sehr interessiert» und «interessiert» zugeordnet werden. Die übrigen Antworten würden auf die Kategorie «neutral» entfallen.

54 Prozent der befragten Personen sind gemäss eigenen Angaben am nachhaltigen Anlegen interessiert (trifft zu, trifft eher zu; vgl. Abbildung 1). Bei Personen, die bereits Anlegen, liegt der Wert bei 59 Prozent. Nicht-Anlegerinnen und Nicht-Anleger scheint das Thema etwas weniger wichtig zu sein (49%).

Abbildung 1: Zustimmung zur Aussage: «Nachhaltiges Anlegen ist mir wichtig»

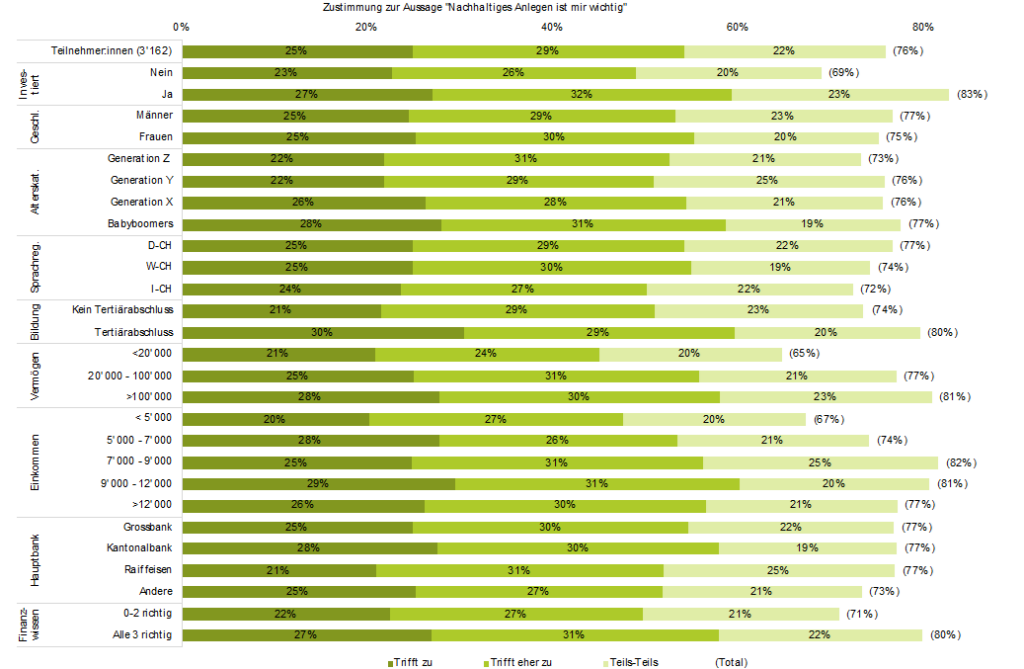

Abbildung 2 gibt einen vertieften Einblick in die Nachhaltigkeitspräferenzen der Personen nach demografischen Merkmalen, der Kundengruppe und dem Finanzinteresse. Mit Blick auf das Alter fällt in dieser deskriptiven Auswertung auf, dass sich die Babyboomer stärker interessieren als jüngere Generationen (59% antworten mit trifft zu/trifft eher zu). Deutliche Unterschiede zeigen sich auch beim Einkommen (je mehr, desto wichtiger scheinen nachhaltige Aspekte zu sein) und der Bildung (höhere Bildung, höhere Wichtigkeit). Auch Personen mit einem höherem Finanzwissen, scheinen ein grösseres Interesse an Nachhaltigkeit zu haben.

Abbildung 2: Wichtigkeit von Nachhaltigkeit nach demografischen Aspekten

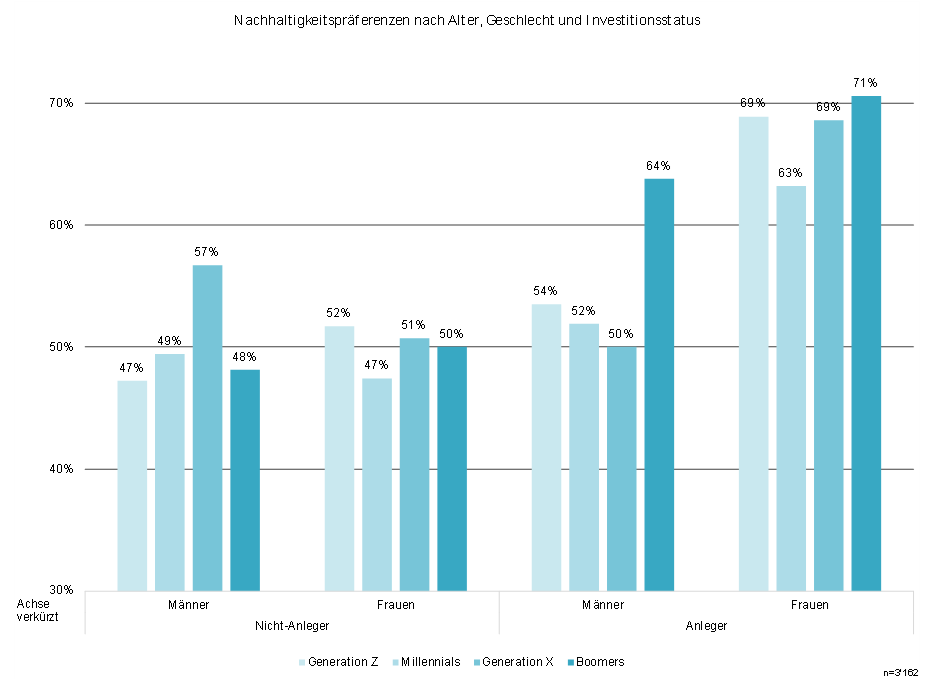

Abbildung 3 zeigt die Nachhaltigkeits-Präferenzen nach Alter, Geschlecht und Investitionsstatus. Auffällig ist, dass sich unter den anlegenden Personen Frauen deutlich stärker für Nachhaltigkeit interessieren als Männer. Bei Frauen, welche anlegen und der Generation der Babyboomers angehören, deklarieren sogar 71 Prozent ein Interesse an nachhaltigen Anlagen. Grosses Interesse scheint es auch bei den anlegenden Männern aus der Babyboomer-Generation zu geben (64%). Bei den Personen, die nicht anlegen, scheint aber auch bei etwa jeder zweiten Person ein entsprechendes Bedürfnis zu bestehen.

Abbildung 3: Nachhaltigkeitspräferenzen nach Alter, Geschlecht und Investitionsstatus

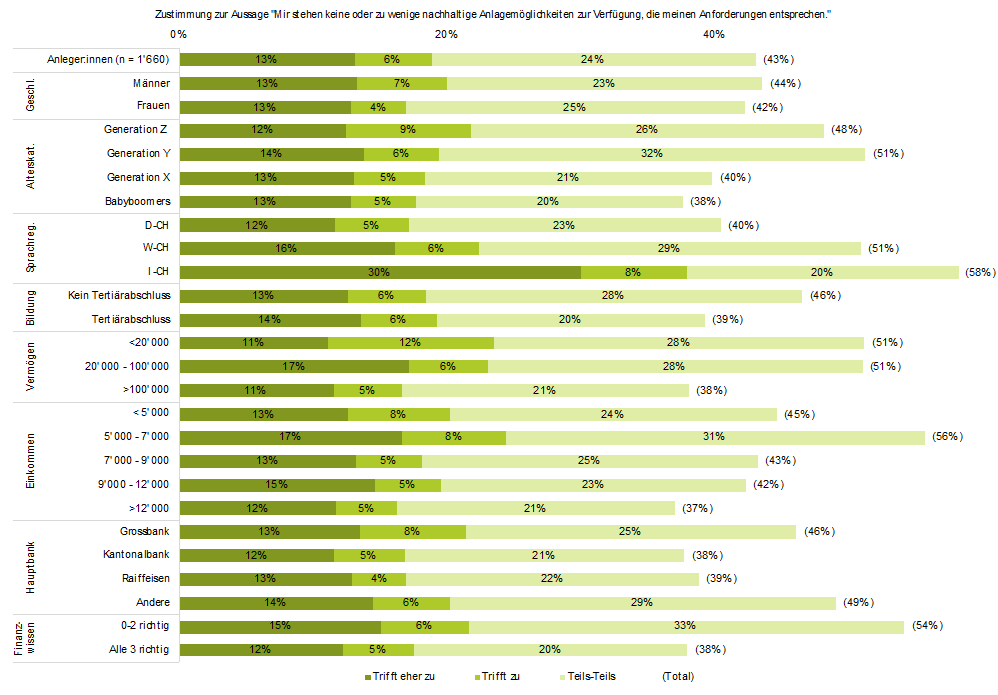

29 Prozent der Anlegerinnen und Anleger finden, dass ihnen zu wenige nachhaltige Anlagemöglichkeiten zur Verfügung stehen

In der Umfrage wurde ebenfalls erhoben, ob sich die Anlegerinnen und Anleger von ihrer Bank denn mehr nachhaltige Anlagemöglichkeiten wünschen (vgl. Abbildung 4). 29 Prozent der befragten Anlegerinnen und Anleger finden, dass es mehr nachhaltige Produktangebote geben sollte, die ihren Anforderungen entsprechen. Bei Personen mit einem höherem Finanzwissen, scheint dieses Gefühl aber etwas weniger verbreitet zu sein (21% vs. 17%). Bei diesen Antworten handelt es sich um die subjektive Wahrnehmung der befragten Personen. Insofern kann hier nicht direkt auf ein schlechtes «Matching» der Banken geschlossen werden.

Abbildung 4: Zustimmung zur Aussage «Mir stehen keine oder zu wenige nachhaltige Anlagemöglichkeiten zur Verfügung, die meinen Anforderungen entsprechen» (trifft eher zu/trifft zu)

Welche Personen, die noch nicht anlegen, könnten denn an nachhaltigen Produkten interessiert sein?

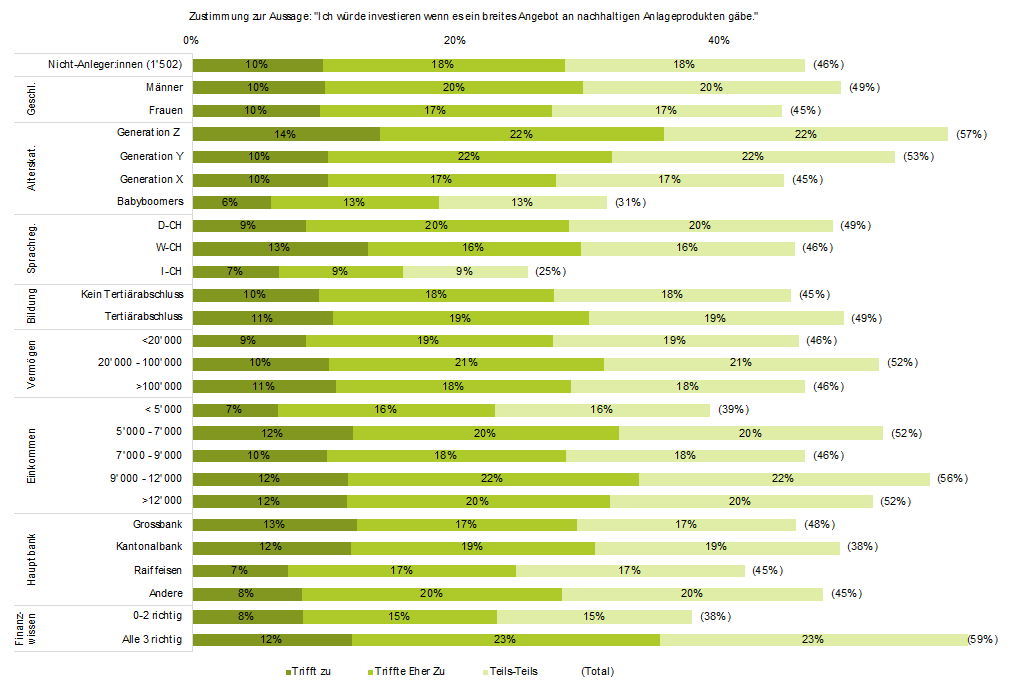

Ebenfalls analysiert wurde, ob Nicht-Anlegerinnen und Nicht-Anleger von einem breiten nachhaltigen Produktangebot zum Investieren bewegt werden können (vgl. Abbildung 5). Immerhin 28 Prozent der befragten Personen geben an, dass sie über ein breites Nachhaltigkeitsangebot zum Investieren gebracht werden könnten. Jüngere Personen und Personen mit gutem Finanzwissen, könnten auf ein solches Angebot stärker reagieren.

Abbildung 5: Zustimmung zur Aussage: «Ich würde investieren, wenn es ein breites Angebot an nachhaltigen Anlageprodukten gäbe»

Fazit

Die Auswertungen zeigen, dass rund die Hälfte der Personen in der Schweiz gemäss eigenen Angaben (gewisse) Nachhaltigkeitspräferenz bei Finanzanlagen äussern. Das sind erstaunlich viele, die Banken mit einem nachhaltigen Produktangebot und entsprechender Beratungskompetenzen abholen müssen. Klar ist, dass die Implikationen für Portfolios von Kundinnen und Kunden mit solchen Präferenzen tiefgreifend sein können. Sofern Kundinnen und Kunden keine Abweichung des Portfolios von den eigenen Nachhaltigkeitspräferenz akzeptieren, dürften mittelfristig die Hälfte der Anlagen ausgewählten Nachhaltigkeitskriterien genügen müssen. Der Umsetzung – konkreter dem Matching der Kundenpräferenzen mit den «passenden» nachhaltigen Anlageprodukten – kommt eine sehr bedeutende Rolle in der Vermeidung von Greenwashing-Risiken zu. Für Banken steht hier also viel Arbeit an. Wie man dieses Matching konkret machen kann und warum sich hier eine wichtige Quelle für Greenwashing-Risiken verbirgt, werden wir in einem zweiten Blog-Artikel beleuchten.

[1] Stüttgen, M. & Mattmann, B. (2023). IFZ Sustainable Investments Studie 2023: Nachhaltige Fonds und soziale Verantwortung. Rotkreuz: Verlag IFZ. Online (20.12.2023): https://hub.hslu.ch/sustainable/sustainable-investments-studien/

[2] SwissBanking (2023). Richtlinien für die Finanzdienstleister zum Einbezug von ESG-Präferenzen und ESG-Risiken bei der Anlageberatung und Vermögensverwaltung.

[3] SwissBanking (2023). Greenwashing. Online (09.11.2023): https://www.swissbanking.ch/de/themen/sustainable-finance/greenwashing. Siehe dazu auch: FINMA (2021). FINMA-Aufsichtsmitteilung 05/2021. Prävention und Bekämpfung von Greenwashing. 4 Verhaltenspflichten am Point of Sale.

[4] Bundesrat (2023). Medienmitteilung vom 25.10.2023: Weitere Arbeiten zur Vermeidung von Greenwashing. Online (09.11.2023): https://www.sif.admin.ch/sif/de/home/dokumentation/medienmitteilungen/medienmitteilungen.msg-id-98351.html

[5] Weitere Auswertungen finden Sie in der IFZ Retail Banking Studie 2022, im Blog vom Februar 2023 sowie im PostFinance Anlegen Report 2022

Kommentare

1 Kommentare

Peter Walter

8. Januar 2024

Diese ganze Nachhaltigkeitsdebatte ist ein Hohn. Da werden Atomkraftwerke abgeschaltet ohne das die Politik klar aufzeigt wie die fehlende Energie nachhaltig produziert werden kann. Kohle und Diesel- Kraftwerke sind auch kurzfristig keine Lösung. Wenn Elektroautos produziert werden, ohne genügend Nachfrage, nur damit Quoten erfüllt werden, was soll da Nachhaltig sein ? Wundere mich schon heute, ob wir mit den Materialien die wir für all die Batterien, Windräder und Solar- Panels brauchen der nächsten Generation (sog. letzte Generation ) nicht ein neues Entsorgungsproblem aufhalsen.

Danke für Ihren Kommentar, wir prüfen dies gerne.