21. Mai 2024

Andere Retail Banking Institute,

Vom langen Abwärtstrend zum raschen Aufschwung: Das Comeback der Zinsmargen

In den vergangenen Wochen haben die meisten Schweizer Banken ihre Jahresabschlüsse 2023 veröffentlicht. Die Resultate bei den Retailbanken sind fast durchwegs positiv ausgefallen, was auch medial für Aufsehen gesorgt hat. Haupttreiber dieser Entwicklung ist das gestiegene Zinsniveau sowie die Zinspolitik der Banken, was zu höheren Zinsmargen geführt hat. Im heutigen Blog zeigen wir, wie gut das Zinsengeschäft im Jahr 2023 lief.

Vor etwas weniger als zwei Jahren hat die Schweizerische Nationalbank den damals gültigen Leitzins von -0.75 Prozent auf -0.25 Prozent angehoben. Am 22. September 2022 stieg der Leitzins dann erstmals seit Ende 2014 wieder in den positiven Bereich. Die SNB erhöhte den Leitzins auf 0.5 Prozent. Weitere Zinsschritte folgten am 15. Dezember 2022 (Leitzins 1.0%), am 23. März 2023 (1.5%) und am 22. Juni 2023 (1.75%). Die letzte Zinsanpassung nahm die SNB am 21. März 2024 vor. Der Leitzins wurde um 0.25 Prozentpunkte auf 1.5 Prozent gesenkt.

Der Abschied vom Negativzins-Umfeld hat in den finanziellen Kennzahlen der Retailbanken deutliche Spuren hinterlassen. In unserem Blog-Artikel vom November 2023 hatten wir, basierend auf den Halbjahresabschlüssen (30.06.2023), für jede Retailbank die Entwicklung von Zinsaufwand, Zinsertrag und Zinsmarge bis Ende 2023 simuliert und eine Prognose zur Entwicklung der zweiten Jahreshälfte abgegeben. Nun liegen die effektiven Abschlüsse und Zahlen für alle Schweizer Retailbanken vor.

Zinsertrag: Anstieg von CHF 13 Milliarden auf CHF 22 Milliarden in einem Jahr

Sowohl Zinserfolg als auch Zinsaufwand haben im ersten und zweiten Halbjahr 2023 deutlich zugenommen. In der Summe erzielten die Schweizer Retailbanken im Jahr 2023 einen Zinsertrag von CHF 23.9 Milliarden (2022: CHF 13.0 Milliarden; Grossbanken ausgeschlossen). Dies entspricht einem Anstieg von 84 Prozent. Grosse Verschiebungen gab es auch beim Zinsaufwand. Dieser lag im Jahr 2022 bei insgesamt CHF 1.9 Milliarden und stieg im Jahr 2023 auf CHF 10 Milliarden (+426% gegenüber dem Vorjahr).

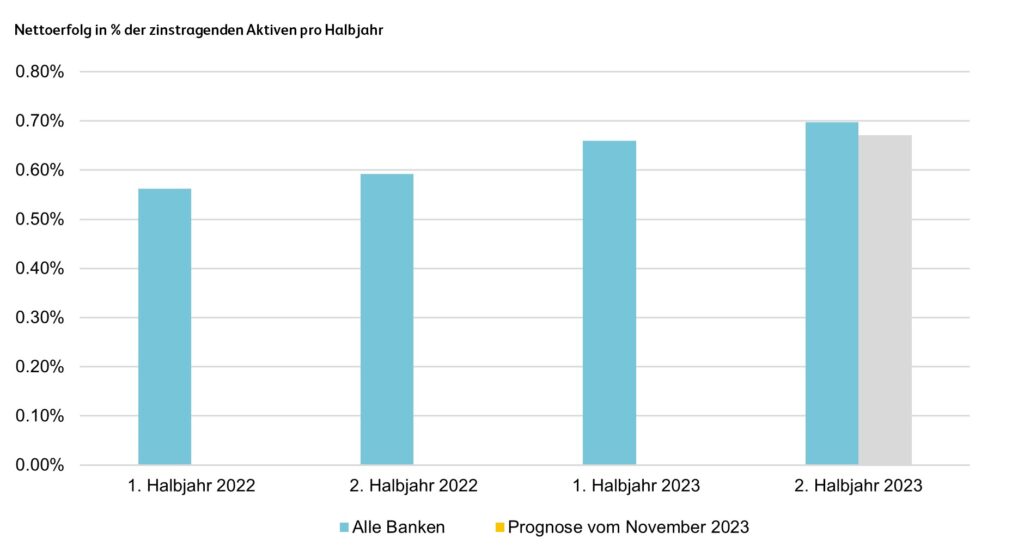

Der markante Anstieg des Zinsertrags gegenüber dem Vorjahr schlägt sich im Nettoerfolg des Zinsgeschäfts im Jahr 2023 nieder. Stellt man den Nettoerfolg aus dem Zinsgeschäft in das Verhältnis mit den zinstragenden Aktiven (Forderungen gegenüber Kunden, Hypothekarforderungen, Finanzanlagen), zeigt sich für das erste und zweite Halbjahr 2023 ein deutlicher Anstieg (vgl. Abbildung 1). Im ersten Halbjahr 2022 belief sich der Nettoerfolg des Zinsengeschäfts noch auf 0.56 Prozent der zinstragenden Aktiven. Im ersten Halbjahr 2023 lag dieser Wert bei 0.66 Prozent und im zweiten Halbjahr 2023 bei 0.70 Prozent.

Zinsmarge: Einen acht Jahre dauernden Rückgang in einem Jahr aufgeholt

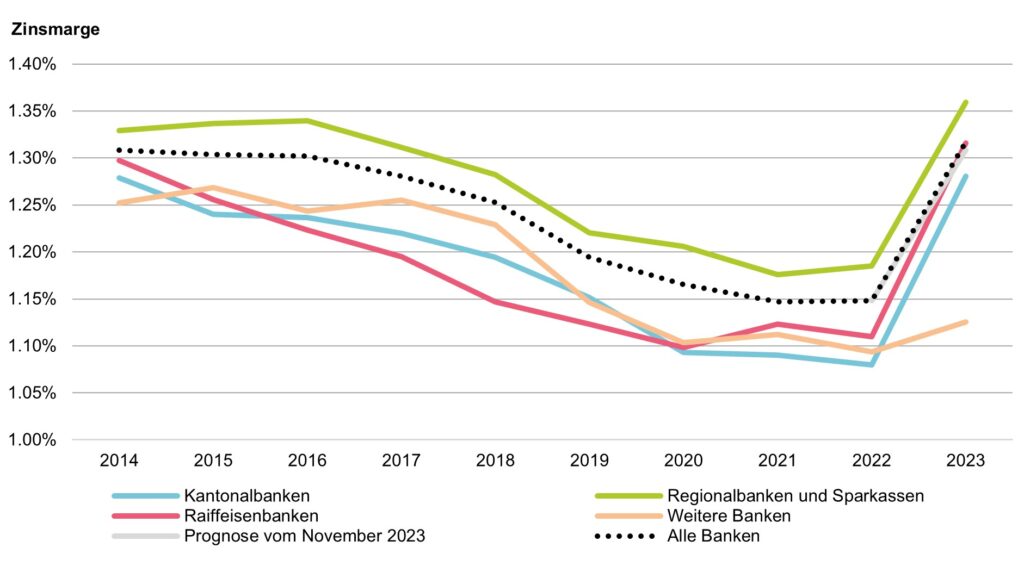

Abbildung 2 zeigt die Zinsmargen nach Bankengruppen von 2014 bis 2023. Bis Ende 2022 zeigt sich der kontinuierliche Rückgang der Zinsmargen. Im Durchschnitt aller Banken lag die Zinsmarge im Jahr 2014 bei 1.31 Prozent. Im Jahr 2022 betrug die Zinsmarge noch durchschnittlich 1.15 Prozent. Im 2023 schliesslich stieg die Zinsmarge markant auf 1.32 Prozent. Etwas stolz stellen wir fest, dass unsere Prognose vom letzten Jahr trotz verschiedener Unsicherheiten sehr treffend war 🙂 (Zitat: «Gemäss unserer Prognose werden die Zinsmargen der 90 Retailbanken im Jahr 2023 durchschnittlich zwischen 1.30 und 1.35 Prozent liegen»).

Im Durchschnitt der Schweizer Retailbanken stieg die Zinsmarge somit innerhalb eines Jahres um 17 Basispunkte an. Dadurch wurde der schrittweise Rückgang der Zinsmargen der letzten acht Jahre in nur einem Jahr aufgeholt.

Die Raiffeisenbanken verzeichneten mit 21 Basispunkten den grössten Anstieg bei der Zinsmarge im Jahr 2023. Gefolgt werden sie von den Kantonalbanken (durchschnittlich +20 Basispunkte) und den Regionalbanken und Sparkassen (+17 Basispunkte). Die stabile Entwicklung der Gruppe Weitere Banken ist aufgrund der Grösse (lediglich acht Banken) wenig aussagekräftig. Sie ist stark geprägt von einem Ausreisser. Die Zinsmarge der Banca Popolare di Sondrio (BPS) ging um 63 Basispunkte zurück. Die BPS refinanziert sich teilweise in Euro. Die Zinsdifferenz zum Schweizer Franken hat den Nettoerfolg aus dem Zinsengeschäft stark belastet (Rückgang von 49% auf CHF 33.9 Mio.). Gleichzeitig haben aber Absicherungsgeschäfte (Devisenswaps) den Rückgang des Erfolgs im Zinsengeschäft wohl mehr als kompensiert. Die entsprechenden Erträge wurden aber im Handelsgeschäft verbucht (Erfolg aus dem Handelsgeschäft von CHF 62.5 Mio.; plus 525% gegenüber Vorjahr).[1]

Die Spannweite der Veränderung der Zinsmarge von 2022 auf 2023 ist relativ gross. Bei 16 von 90 Banken ergab sich eine Steigerung der Zinsmarge um mehr als 30 Basispunkte. 33 Banken konnten die Zinsmarge zwischen 15 und 29 Basispunkten steigern und bei 33 Banken erhöhte sich die Zinsmarge zwischen 0 und 14 Basispunkten. Acht Banken verzeichneten einen Rückgang der Zinsmarge.

Zinsänderungen und deren Effekte auf die Kennzahlen von Banken

Obwohl das Zinsniveau bereits ab Mitte 2022 angehoben wurde, blieben die Zinsmargen im Jahr 2022 noch stabil. Markante Verschiebungen ergaben sich erst im Jahr 2023. Die Veränderungen im Zinsengeschäft hängen einerseits mit den Zeitpunkten der Leitzinserhöhungen zusammen. Andererseits spielen auch die Positionierungen der Banken in Bezug auf Absicherungsgeschäfte, die Fristigkeiten von Aktiven und Passiven sowie das Pricing (vor allem auch die Höhe der Passivzinsen) im Zinsengeschäft eine wichtige Rolle.

Mit den Leitzinsanpassungen veränderten sich auch die durchschnittlichen Verzinsungen auf der Aktiv- und Passivseite der Bilanz von Schweizer Retailbanken. Die durchschnittliche Verzinsung von Kundeneinlagen lag zwischen 2021 und dem zweiten Quartal 2022 im Bereich von 0.07 und 0.09 Prozent und erhöhte sich dann im dritten und vierten Quartal 2022 auf 0.14 und 0.22 Prozent. Per 30. Juni 2023 lag die durchschnittliche Verzinsung bei 0.51 Prozent und erhöhte sich im vierten Quartal 2023 auf 0.66 Prozent. Auf der Aktivseite der Bankbilanzen stiegen die durchschnittlichen Zinssätze bereits in der ersten Hälfte 2022 an. Beispielweise bewegten sich die durchschnittlichen Zinssätze für neu abgeschlossene festverzinsliche Hypotheken zwischen Januar 2022 und Januar 2023 zwischen 1.13 und 2.20 Prozent. Während dieser Zeit stieg der durchschnittliche Zinssatz bis Ende 2022 auf 2.08 Prozent an und erreichte bis Ende Juni 2023 2.57 Prozent. Bis Ende Dezember 2023 fiel er dann wieder leicht auf 2.18 Prozent zurück (vgl. Datenportal der SNB, 2024).

Fazit

Das erhöhte Zinsniveau führte praktisch bei allen Banken im Jahr 2023 zu einem Anstieg der Zinsmargen. Im Durchschnitt stiegen die Zinsmargen im Vergleich zum Vorjahr um 17 Basispunkte. Eine Hauptursache dafür war sicherlich die zögerliche Weitergabe der Leitzinserhöhung durch einige Banken an ihre Kunden. Aktuell gehen wir davon aus, dass die Zinsmargen im Jahr 2024 auf einem ähnlichen Niveau wie im Vorjahr bleiben werden. Jedoch könnte eine weitere Zinsanpassung der Schweizerischen Nationalbank diese Prognose schnell ändern.

[1] Vgl. Geschäftsbericht der Banca Popolare di Sondrio (Suisse) 2023.

In der IFZ Retail Banking-Studie werten wir die Zinsmargen und weitere finanziellen Kennzahlen der Retailbanken jährlich aus. Die nächste IFZ Retailbanking-Studie mit umfassendem Benchmarking der Retailbanken werden wir an der Retail Banking Konferenz am 21. November 2024 präsentieren. Hier finden Sie weitere Informationen.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.