25. Oktober 2024

Online-Fremdkapitalmarkt: Neukredite im Umfang von 19 Milliarden Franken

Marketplace Lending Plattformen vermitteln Kredite an Unternehmen, Privatpersonen sowie Gemeinden und Städte über das Internet. Das Volumen der Neukredite betrug im Jahr 2023 18,6 Milliarden Franken. Dies entspricht einem Wachstum von 240 Prozent über die letzten fünf Jahre.

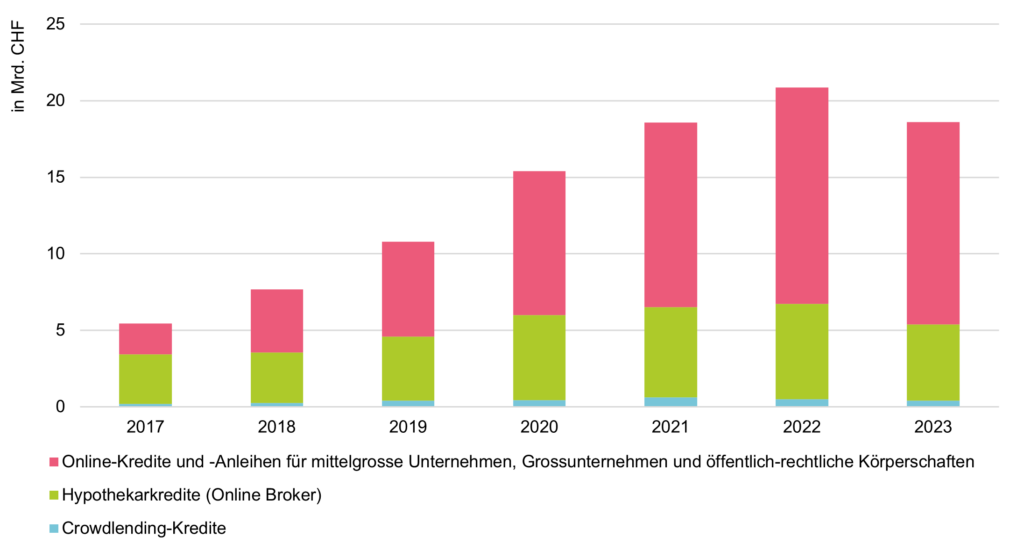

Im Jahr 2023 wurden über diese Online-Plattformen Kredite mit einem Volumen von 18,6 Milliarden Franken vermittelt, ein Rückgang von 11 Prozent im Vergleich zu 20,9 Milliarden Franken im Vorjahr (vgl. Abbildung 1). In den letzten fünf Jahren ist das Volumen jedoch um 240 Prozent gewachsen. Dies zeigt die Ausgabe des Marketplace Lending Reports 2024. Die Studie wurde gemeinsam von der Swiss Marketplace Lending Association und der Hochschule Luzern veröffentlicht und unterstützt durch Deloitte und Apex Financial Services Group. Hier geht es direkt zum Studien-Download.

Online-Plattformen beliebt bei öffentlich-rechtlichen Körperschaften

Die Volumina und Wachstumszahlen der verschiedenen Segmente von Marketplace Lending unterscheiden sich deutlich (Definitionen siehe unten). Kredite und Anleihen für mittelgrosse Unternehmen, Grossunternehmen und öffentlich-rechtliche Körperschaften machen rund 70 Prozent des gesamten Volumens aller über Online-Plattformen gesprochenen Fremdkapital-Finanzierungen aus. Trotz eines Volumen-Rückgangs bei den Krediten für mittelgrosse Unternehmen, Grossunternehmen und öffentlich-rechtliche Körperschaften von 7 Prozent im Jahr 2023 erwarten die Studienautoren für 2024 stabile Kredit-Volumen. Zudem wurden im Jahr 2024 erstmals seit 2021 wieder Anleihen über Online-Plattformen abgewickelt.

Weniger Wachstum bei Online-Hypothekarkrediten

Das Hypothekenvermittlungsgeschäft über Plattformen erfährt derzeit einen Wandel, mit erstmals rückgängigen Volumen nach einem Jahrzehnt des Aufschwungs. Nach einem Wachstum von 5 Prozent im Jahr 2022 verzeichnete der Markt im Jahr 2023 einen Rückgang von 20 Prozent auf CHF 5 Milliarden. Diese Entwicklung ist vor allem auf das veränderte Zinsumfeld und die strategischen Anpassungen einzelner Plattformen zurückzuführen. Einzelne Hypothekenvermittler sind aus dem traditionellen B2C-Markt ausgestiegen oder haben ihr Geschäftsmodell angepasst. Für 2024 wird eine Stagnation der Volumen oder ein leichter Rückgang erwartet, begleitet von einer weiteren Konsolidierung. Langfristig bleiben die Aussichten jedoch positiv.

Belastungsprobe für Crowdlending

Das Kreditvolumen im Crowdlending-Segment ging im Jahr 2023 um weitere 20 Prozent CHF 398 Millionen zurück. Die vergangenen Jahre stellten den Markt dabei auf eine harte Probe. Auf die Covid-19-Pandemie folgten wirtschaftliche Unsicherheiten ein rascher Anstieg des Zinsniveaus. Trotz vereinzelter Kreditausfälle erzielten die Anleger in den vergangenen acht Jahren nach Abzug von Verlusten und Kosten durchschnittliche Renditen von 3 Prozent. Für Anleger bleibt eine breite Diversifikation weiterhin entscheidend, um Verluste zu minimieren.

Wie relevant sind diese Volumen?

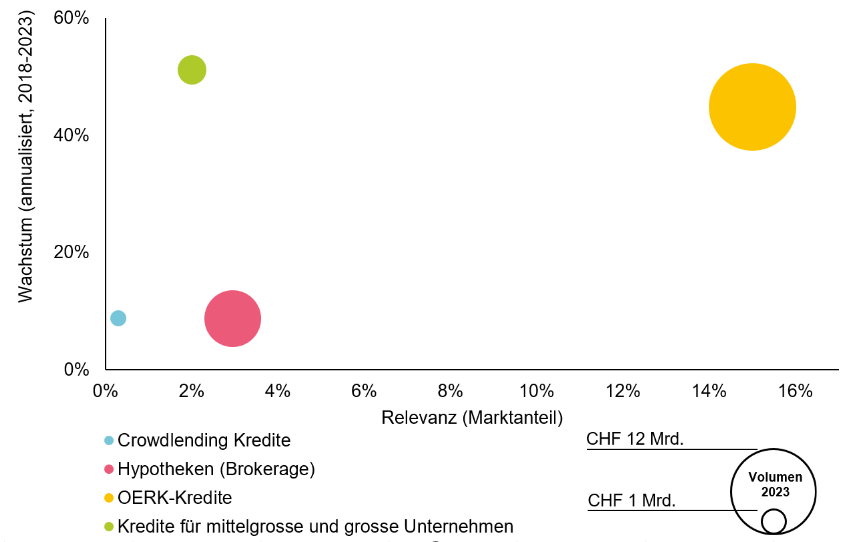

Abbildung 2 zeigt die Bedeutung der verschiedenen Kreditsegmente. Die y-Achse zeigt das durchschnittliche Volumenwachstum in den letzten fünf Jahren und gibt Einblicke in die Wachstumsdynamik. Die x-Achse zeigt den geschätzten Marktanteil der verschiedenen Teilsegmente in den jeweiligen Märkten im Jahr 2023. Die unten aufgeführten Marktanteile basieren auf Schätzungen und Gesprächen mit Marktteilnehmern.

Kredite an öffentlich-rechtliche Körperschaften haben gemessen am Marktanteil die höchste Relevanz erreicht. Diese Entwicklung wird durch die Finanzierung von Gemeinden, Städten, Kantonen und sowie öffentlich-nahen Institutionen (z.B. Spitäler) getrieben. Gemäss Schätzungen liegt der Marktanteil von Online-Plattformen in diesem Kreditsegement bei etwa 15 Prozent.

Hypothekarkredite von Vermittlern haben zwischen 2018 und 2023 jährliche Wachstumsraten von etwa 9 Prozent erreicht. Der Marktanteil liegt bei rund 3 Prozent. Der Crowdlending-Markt hat eine ähnliche durchschnittliche Wachstumsrate verzeichnet (2018-2023: 9 % p.a.), weist aber im Vergleich zum gesamten zugrundeliegenden Markt (Konsumenten- und KMU-Kredite) eine geringe Bedeutung auf.

Die Studie kann hier heruntergeladen werden (kostenlos, lediglich in Englisch verfügbar).

Marketplace Lending (MPL) – Definitionen

Die Studie unterscheidet zwischen drei verschiedenen Segmenten des Marketplace Lendings.

Crowdlending-Kredite: Privatpersonen oder professionelle Investoren finanzieren andere Privatpersonen (Konsumkredite, grundpfandbesicherte Kredite) oder KMU (Unternehmenskredite, grundpfandbesicherte Kredite).

Hypothekarkredite auf Online-Vermittlerplattformen: Auf Vermittlerplattformen finanzieren professionelle Investoren Hypothekarkredite für Wohn- oder Renditeobjekte. Im Gegensatz zu Crowdlending-Plattformen haben diese Plattformen eine ausschliesslich professionelle Investorenbasis (z.B. Vermögensverwalter, Family Offices und Pensionskassen).

Online-Kredite und Anleihen für mittelgrosse Unternehmen, Grossunternehmen und öffentlich-rechtliche Körperschaften: Dieses Segment beinhaltet Kredite an öffentlich-rechtliche Körperschaften (Gemeinde, Städte, Kantone, staatsnahe Unternehmen) sowie an mittelgrosse und grosse Unternehmen. Bei den Investoren handelt es sich in beiden Teilsegmenten um professionelle Investoren.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.