22. September 2025

Wie teuer ist ein neuer Hypothekarkunde? Spoiler: Sehr teuer

Nicht jeder Kunde und jede Kundin lässt sich durch tiefere Zinsen locken. Während manche schon bei kleinen Unterschieden den Anbieter wechseln, bleiben andere selbst bei grossen Vorteilen treu. Unsere Studie zeigt, welche Kundengruppen besonders preissensibel sind – und wo Loyalität stärker wiegt als der Zins.

Die Studie basiert auf einer Befragung von insgesamt 1’382 in der Schweiz wohnhaften Personen zwischen 20 und 74 Jahren. Die Befragung wurde gemeinsam mit dem Beratungsunternehmen Simon-Kucher im August 2024 online vom Marktforschungsinstitut GfK durchgeführt. Die Umfrage ist in Bezug auf Alter, Geschlecht, Bildung sowie die Sprachregion der befragten Personen für die Schweiz repräsentativ.

Im Fokus des heutigen Blogs steht die Frage, wie preissensibel Hypothekarkundinnen und -kunden tatsächlich sind. Untersucht wurde, wie stark die Zinsen bei einer Konkurrenzbank tiefer liegen müssen, damit sie bereit sind, ihre Hausbank zu verlassen und eine Hypothek bei einem Institut abzuschliessen, zu dem bislang keine Bankbeziehung bestand.

So viele Offerten holen Hypothekarkundinnen und -kunden ein

Als Erstes haben wir untersucht, wie viele Offerten Hypothekarkundinnen und -kunden tatsächlich einholen. Das Vergleichen mehrerer Offerten kann sich für Kundinnen und Kunden durchaus lohnen. Der Kauf und die Finanzierung einer Immobilie stellen für die Kundinnen und Kunden oft eine grosse und finanziell weitreichende Entscheidung dar. Insbesondere bei einer Festhypothek binden sich die Kundinnen und Kunden für viele Jahre an ein Institut. Entsprechend hat der Zinssatz langfristig erhebliche finanzielle Auswirkungen. Wer mehrere Offerten prüft, hat deshalb gute Chancen, langfristig Geld zu sparen.

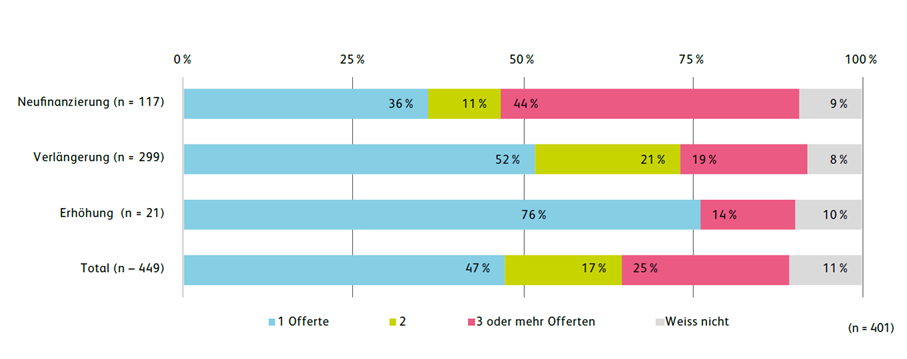

Umso überraschender ist es, dass bei einer Neufinanzierung «nur» 44 Prozent drei oder mehr Offerten vergleichen, 11 Prozent lediglich zwei Angebote einholen und sich 36 Prozent bereits mit dem ersten Angebot zufriedengeben (vgl. Abbildung 1).

Hingegen erstaunt es weniger, dass der Vergleichsbedarf bei Verlängerungen tendenziell tiefer ist – insbesondere, wenn die Hypothek in unterschiedlich lang gebundene Tranchen unterteilt ist. Gemäss unserer Umfrage haben rund 49 Prozent der Hypothekarnehmer mindestens zwei Tranchen bei den Hypotheken.

Abbildung 1: Anzahl eingeholte Offerten nach Hypothekentransaktion

Die Umfrageteilnehmer geben an, dass der Zinssatz das mit Abstand wichtigste Kriterium bei der Wahl zwischen Bank A und Bank B ist. Ähnlich wichtig sind aber auch weichere Faktoren wie die Beratungsqualität, der persönliche Kontakt oder die Möglichkeit, alle Dienstleistungen von einer (Haus-)Bank beziehen zu können. Die Nähe der Geschäftsstelle ist für einen Drittel der Befragten ein wichtiges oder sehr wichtiges Entscheidungskriterium. Auf der anderen Seite ist dieser Faktor aber auch für 42 Prozent der Bevölkerung wenig relevant.

Zwar nennen Hypothekarnehmer verschiedene Kriterien als wichtig – von der Beratungsqualität über den persönlichen Kontakt bis hin zur Bündelung aller Dienstleistungen bei einer Hausbank. Gleichzeitig zeigt sich aber, dass der Zinssatz insgesamt das wichtigste Entscheidungs-Element ist. Deshalb haben wir in dieser Studie untersucht, wie stark die Kundschaft auf Zinsunterschiede reagiert – und ab welchem Vorteil sie tatsächlich bereit ist, ihre Hausbank zu verlassen.

Neukunden sind teuer

Im Zentrum unserer Analyse steht die Frage, wie viel tiefer der Zins einer Konkurrenzbank liegen muss, damit Kundinnen und Kunden ihre Hausbank verlassen. Basis dafür war eine Befragung zu einer 10-jährigen Festhypothek mit einem Zinsniveau von 2.5%. Die Teilnehmenden haben angegeben, ab welchem Zinsabschlag zwischen 0 und 70 Basispunkten sie ihre Finanzierung bei einer Wettbewerbsbank abschliessen würden. Bei der Hälfte der Befragten wurde zusätzlich die Bedingung eingeführt, dass sie ihre gesamte Hauptbankverbindung zur neuen Bank verlagern müssten, um den attraktiveren Zinssatz zu erhalten (d.h. Transfer von Lohnkonto, Zahlungsverkehr, Online-Banking, TWINT, etc.).

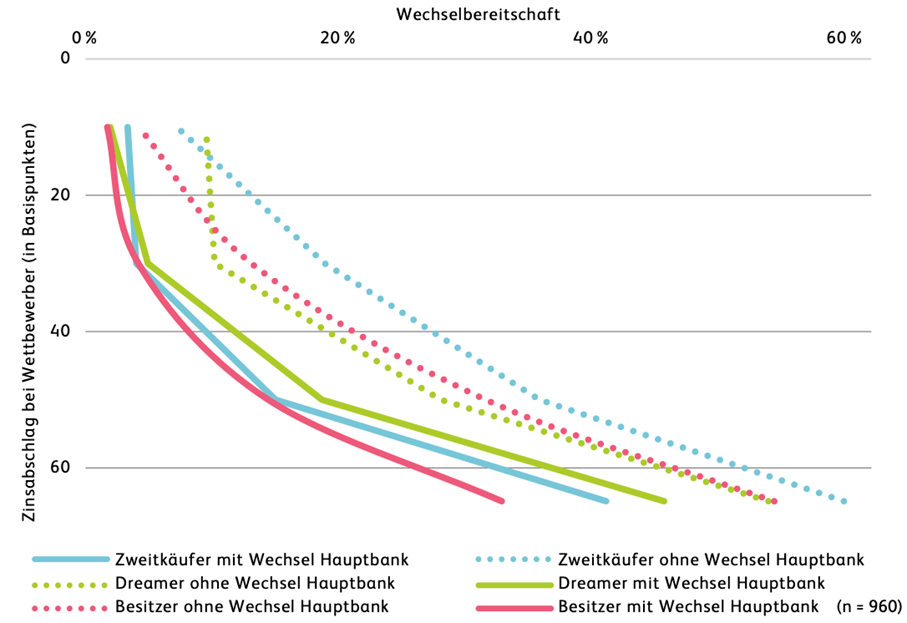

Abbildung 2 zeigt die Wechselbereitschaft von Kunden in Abhängigkeit von Zinsabschlägen bei Konkurrenzangeboten. Ein bemerkenswertes Ergebnis ist, dass sich knapp ein Drittel der Kundinnen und Kunden in den untersuchten Gruppen (Dreamer als potenzielle Erstkäufer, Zweitkäufer sowie derzeitige Besitzer – jeweils mit und ohne Hausbankwechsel) unabhängig von der Höhe der Zinsdifferenz gegen einen Wechsel des Anbieters entscheiden. Diese Erkenntnis verdeutlicht, dass für viele Kundinnen und Kunden der Preis nicht der entscheidende Faktor bei der Wahl des Finanzierungsanbieters ist.

Es zeigt sich, dass die Wechselbereitschaft je nach Kundengruppe stark variiert – und durch attraktive Zinsabschläge gezielt gesteigert werden kann. Eine Analyse der Gruppe der Zweitkäufer und derzeitigen Besitzer ergibt das folgende Bild:

- Bei einem Zinsabschlag von zwischen 20 und 40 Basispunkten (und ohne Wechsel der Hauptbankbeziehung) wären etwa 20 Prozent der Zweitkäufer und 13 Prozent der Besitzer bereit, ihre Hypothek bei einer anderen Bank abzuschliessen.

- Bei einem Abschlag von etwa 50 Basispunkten steigt die Wechselbereitschaft bei Zweitkäufern auf 36 Prozent und bei derzeitigen Besitzern auf 31 Prozent. Anders gesagt: Selbst wenn die Konkurrenzbank statt 2.5% nur 2.0% für die Hypothek verlangt, bleiben also noch rund zwei Drittel der Kundschaft ihrer Hauptbank treu – und bezahlen damit bei einem Hypothekarbetrag von CHF 1 Mio. über zehn Jahre hinweg rund CHF 50’000 mehr als bei der Konkurrenzbank.

- Erst bei einem Abschlag von 60 Basispunkten wären etwas mehr als die Hälfte dieser Hypothekarnehmerinnen und -nehmer bereit, den Hypothekaranbieter zu wechseln.

- Muss zusätzlich die gesamte Hauptbankbeziehung verlagert werden, reagieren Zweitkäufer und derzeitige Besitzer noch weniger preissensibel. In diesem Fall halbiert sich die Wechselbereitschaft in etwa. Oder anders gesagt: Im Durchschnitt ist ein zusätzlicher Zinsvorteil von rund 20 Basispunkten erforderlich, um eine vergleichbare Wechselbereitschaft zu erreichen.

Abbildung 2: Zinssensitivität: Zinsabschlag, bei dem ein Wechsel zu einer Wettbewerbsbank in Betracht gezogen wird

Auch bei den «Dreamern» (potenzielle Erstkäufer) zeigt sich eine insgesamt tiefe Preissensibilität (vgl. grüne Kurven).

Um rund 10 Prozent der Kundinnen und Kunden zu einem Wechsel der Finanzierung zu bewegen, ist ein Zinsvorteil von mindestens 30 Basispunkten erforderlich. Ihre Loyalität zur Hausbank ist bei kleineren Zinsvorteilen also noch höher als bei Zweitkäufern. Dieser Unterschied im Wechselverhalten lässt sich möglicherweise durch den jeweiligen Erfahrungshintergrund der Gruppen erklären: Während «Zweitkäufer » in der Regel erfahrene, gut informierte Kunden sind, sind «Dreamer» eher auf Beratung und Vertrauen angewiesen und sehen ihre Hauptbank oft als zuverlässigen Partner. Das Vertrauen in die Hauptbank wiegt für sie daher schwerer als potenzielle Zinsvorteile bei Wettbewerbern, auch wenn bei attraktiven Angeboten ein Wechsel nicht ausgeschlossen ist. Alle drei Kundengruppen – «Zweitkäufer», «derzeitige Besitzer» und «Dreamer» – zeigen bei der Bedingung eines vollständigen Wechsels der Hauptbank eine vergleichbare Zurückhaltung.

Fazit

Diese Ergebnisse verdeutlichen, dass ein attraktiver Zinssatz allein für die Mehrheit nicht ausreicht, um eine langjährige Bankbeziehung aufzugeben. Sowohl «Dreamer», «aktuelle Besitzer» als auch «Zweitkäufer» schätzen die Bindung zu ihrer Hauptbank und lassen sich in der Regel nur durch deutliche Zinsvorteile zu einem Wechsel bewegen. Es gibt zwar auch eine Minderheit, die bereits bei sehr kleinen Zinsunterschieden – etwa 10 Basispunkten – bereit ist zu wechseln. Für die breite Masse gilt jedoch: Nur signifikante Vorteile motivieren tatsächlich zum Anbieterwechsel. Das ist zugleich eine gute und eine schlechte Nachricht: Gut für bestehende Banken, die ihre Kundschaft oft selbst mit leicht höheren Zinsen halten können. Schlecht für dieselben Banken, wenn es darum geht, neue Kundinnen und Kunden zu gewinnen – denn dafür muss das Angebot meist deutlich unter dem der Hausbank liegen.

PS: Am IFZ Forum Bank-IT vom 28. Oktober 2025 in Zürich-Oerlikon präsentieren wir die neue IFZ Open Finance Studie 2025 mit einem Fokus auf den Kundenbedürfnissen. Es erwartet Sie ein spannendes Programm auch mit interessanten Beiträgen aus der Praxis. Jetzt anmelden!

Zum Programm und zur Anmeldung: https://www.hslu.ch/de-ch/wirtschaft/agenda/veranstaltungen/2025/10/28/ifz-bank-it-forum/

Kommentare

2 Kommentare

Jochen Wölpert

22. September 2025

Liebes IFZ Team, sehr interessant und erstaunlich, wie niedrig die Preissensitivität bei den Kunden ist, obwohl es um gross Beträge geht, die man einsparen kann - und noch grösser, wenn man das gesparte Geld investiert. Ich habe mich noch gefragt, wie denn Kunden von Anbietern wie MoneyPark o.ä. berücksichtigt wurden? Solche Anbieter haben tendenziell die wechselwillige Kundschaft zu sich geholt.

andreasdietrich

22. September 2025

Lieber Jochen Wir haben eine repräsentative Studie erhoben - als auch jene drin, bei bei Vermittlern abschliessen und sehr preissensitiv sind. Zu den Hypothekenvermittlern haben wir diesbezüglich sowieso noch interessante Daten erhalten. Werden wir allenfalls auch mal noch als Blog-Artikel veröffentlichen.

Danke für Ihren Kommentar, wir prüfen dies gerne.