16. Juni 2014

Andere Retail Banking Institute,

Regionalbanken und Sparkassen,

Die Mehrzahl der Banken muss ihre Kosten halbieren

Die Bank-Kostenanalyse von Swiss Benchmarking und dem Institut für Finanzdienstleistungen Zug IFZ zeigt, dass nur wenige Institute gute Werte bei den IT- und Verarbeitungskosten erreichen. Um mit den Besten mitzuhalten muss der Grossteil der Institute diese Kosten halbieren; eine strategische Herausforderung.

Viele Banker klagen über enger werdende Margen. Dabei wissen nur wenige, ob ihr eigenes Institut in Bezug auf die Kosten mit den Besten der Branche mithalten kann. Im Rahmen der Bank-Kostenanalyse gingen Swiss Benchmarking und das IFZ dieser Frage nach und haben unter anderem die IT- und Verarbeitungskosten verschiedener Institute untersucht.

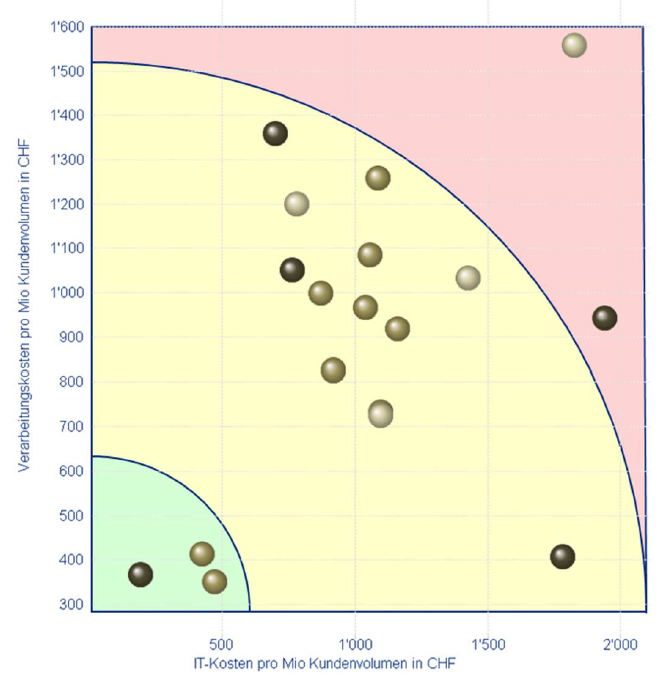

Um unterschiedliche Grössen und Geschäftsmodelle vergleichbar zu machen, wurden die IT- und Verarbeitungskosten ins Verhältnis zum Kundenvolumen gesetzt. Dies macht aus betriebswirtschaftlicher Sicht durchaus Sinn, denn gut geführte Banken werden die Grösse ihrer IT- und Verarbeitungsinfrastruktur an ihrem Geschäftsvolumen ausrichten. Unter dem Kundenvolumen versteht man die Summe der bei der Bank liegenden Kundegelder, der an Kunden vergebenen Hypotheken und Kredite sowie der im Depot liegenden Vermögenswerte. Es liegt auf der Hand, dass Institute, die über ein grösseres Kundenvolumen verfügen auch eine entsprechend grössere IT- und Verarbeitungskapazität haben sollten. Im Rahmen eines Vergleichs ist es deshalb sinnvoll und zulässig, die IT- und Verarbeitungskosten der verschiedenen Banken für eine Million CHF Kundenvolumen zu ermitteln. Trägt man die gemessenen Werte in einer Graphik ab erhält man folgende Graphik:

Die Interpretation dieser Darstellung hat für den Schweizer Finanzplatz eine hohe Brisanz: Sie zeigt nämlich, dass aus diesem Vergleichsset drei Institute, die sich links unten im grünen Bereich befinden, deutlich tiefere IT- und Verarbeitungskosten als alle übrigen Institute ausweisen. Ihre IT-Kosten liegen in einem Bereich von 300 bis 500 CHF pro Mio CHF Kundenvolumen während die Verarbeitungskosten mit 300 bis etwas mehr als 400 CHF pro Mio CHF Kundenvolumen sogar noch etwas niedriger ausfallen. Demgegenüber müssen die übrigen Institute IT- und Verarbeitungskosten von durchschnittlich rund 1000 CHF konstatieren. Die höchsten Werte liegen gar über 1500 CHF. Mit diesem Vergleich wird deutlich, wie enorm gross die Kostenunterschiede im Schweizer Banking sind. Ein Faktum, das beim Vergleich der herkömmlichen KPI nicht in dieser Klarheit zu Tage tritt. Dabei wird auch deutlich, dass nur etwa ein Viertel der Institute fit für die Zukunft ist. Das wirft natürlich Fragen zur Führung und zur Verantwortlichkeit auf: Wenn eine der schlecht positionierten Banken in absehbarer Zukunft, beispielsweise aufgrund höherer Aufwände infolge Regulierung bei weiter sinkenden Erträgen, in Schwierigkeiten geraten sollte, wird man sich fragen ob Geschäftsleitung und Verwaltungsrat über die Kostensituation im Bilde waren und was sie zur Verbesserung der Situation unternommen haben. Es ist unbestritten, dass es zu den Aufgaben der Führungsverantwortlichen gehört, sich ein objektives Bild der wirtschaftlichen Situation des eigenen Institutes zu machen. Insofern wird man im Krisenfall immer davon ausgehen, dass die Führung hätte im Bild sein müssen.

Es liegt auf der Hand, dass eine Halbierung der Kosten nicht über Nacht möglich ist. Es ist aber ebenso klar, dass eine Zielvorgabe an die Verantwortlichen, über die nächsten 5 Jahre je 10% der heutigen Kostenbasis abzubauen, die Geschäftsleitung und den Verwaltungsrat nicht aus der Verantwortung entlässt. Hier geht es um eine strategische Veränderung – und diese ist Chefsache.

Dies heisst, dass die Führungsverantwortlichen gefordert sind, aufzuzeigen wie es ihnen gelingen kann, auf das Kostenniveau der Besten der Branche zu kommen. Stellen sie dabei fest, dass sie dies nicht aus eigener Kraft schaffen können, ist es ihre Plicht, für das Unternehmen andere Lösungswege zu suchen.

Der Umstand, dass sowohl grössere als auch kleinere Institute, Retail Banken wie auch eine Private Bank mit tiefen Kosten erfolgreich sind, zeigt, dass immer ein Weg gefunden werden kann, wenn der Wille da ist. Die Analysen von Swiss Benchmarking und des IFZ machen zudem deutlich, dass die Entwicklung einer Kostenkultur in der Bank ein wichtiger Erfolgsfaktor ist. Denn diejenigen Institute, die bereits heute im grünen Bereich sind, verfügen über eine konsequente Kostenüberwachung und eine Unternehmenskultur, welche die bestehenden Betriebskosten immer wieder hinterfragt und mögliche neue Kosten hinsichtlich des Kundennutzens einer kritischen Prüfung unterzieht sowie günstigere Alternativen sucht.

Die systematische Auseinandersetzung mit den Kostentreibern in der Finanzbranche bringt aber auch manche fix vorgefasst Meinung ins Wanken: So suchen viele Institute ihr Heil in einer 100% Automatisierung, was sich aufgrund der hohen Investitionskosten und niedrigen Volumen in einer beachtlichen Anzahl von Fällen gar nicht rechnet. Weniger ist hier mehr. Auch so lassen sich Kosten senken. Eines ist aber klar: Eine Halbierung der Kosten wird ohne eine konsequente Bankführung, die ihre Vorbildfunktion wahrnimmt und die beharrlich an der Erreichung der Ziele arbeitet, nicht möglich sein. Dies ist ihre Verantwortung und daran muss sie sich messen lassen.

Zeit, sich intensiv mit dem Thema zu beschäftigen!

Am 9. September wird das IFZ zusammen mit Swiss Benchmarking eine Veranstaltung zum Thema IT-Kosten und Qualitätsmanagement bei Banken durchführen. In diesem Workshop werden die im obenstehenden Artikel behandelten Aspekte aufgegriffen. Die Veranstaltung wendet sich an GL-und VR-Mitglieder sowie Verantwortliche für IT, Controlling und Unternehmensentwicklung von Banken in der Schweiz und Liechtenstein.

In diesem Workshop haben Bankenvertreter die Möglichkeit zusammen mit einigen der wichtigsten IT-Dienstleistungsanbietern über die Entwicklung der IT-Kosten und möglichen resp. notwendigen Massnahmen zu deren Steuerung zu diskutieren. Eine wissenschaftliche Sicht auf die Kostenentwicklung sowie eine Analyse der aktuellen Situation in der Schweiz bilden dazu die Grundlage. Beispiele aus der Industrie und der Finanzbranche zeigen zudem konkrete Lösungsansätze auf.

Auszug aus dem Inhalt / Referenten

- Entwicklungen von Kosten, Erträgen und Margen im Schweizer Bankenmarkt, Prof. Dr. Andreas Dietrich

- Ergebnisse der Bank-Kostenanalyse: IT-Kosten bei Schweizer Banken, Dr. Urs Blattmann

- Kosten- und Qualitätsmanagement der IT in der Industrie, Vertreter Industrie

- IT-Kosten und Qualitätsmanagement bei einer Kantonalbank, Martin Dürst, Mitglied der Geschäftsleitung, Glarner Kantonalbank

- Die Entwicklung der IT-Kosten für Banken aus Sicht der IT-Industrie: Vier IT-Diensteistungsanbieter präsentieren ihre Einschätzung:

- Christoph Erb, Mitglied der Geschäftsleitung finnova

- Philipp Perego, Mitglied der Geschäftsleitung, Swisscon IT Services

- Ulrich Voss, Mitglied der Geschäftsleitung avaloq

- Werner Kriech, Branch Manager, sungard Ambit Private Banking

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.