7. Juli 2014

Banking Trend-Map: Mega-Trends als Treiber von Entwicklungen im Bankgeschäft

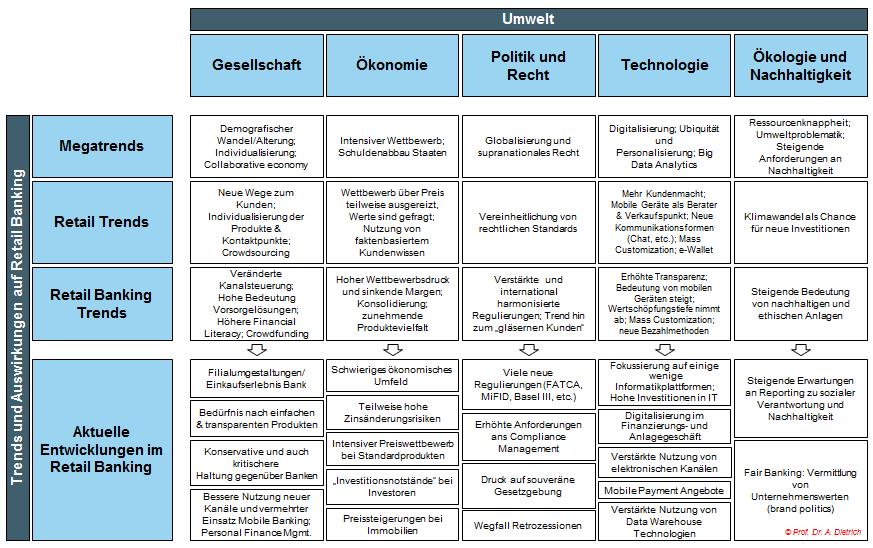

Die Banken sehen sich heute, aber auch in den nächsten zehn Jahren vor vielfältige und grosse Herausforderungen gestellt. Die untenstehende Banking Trend-Map gibt einen Überblick zu den wichtigsten Entwicklungen in Bezug auf Megatrends, Retail Trends und Retail Banking Trends. In einer mehrteiligen Serie wollen wir diese Trends diskutieren. Der Auftakt dieser Serie macht eine Diskussion von Mega-Trends. In weiteren Artikeln werden wir daraus die Konsequenzen für Banken ableiten sowie auf Entwicklungen im Retail Banking eingehen.

Als Mega-Trends werden übergeordnete, langfristige und substanzielle Veränderungen von Strukturen, Prozessen, Werten und Einstellungen bezeichnet. Diese sind meist branchen- und länderübergreifend wirksam . Als Retail Trends und Retail Banking Trends klassifizieren wir Veränderungen, welche in einem Zeitrahmen von ca. 5-10 Jahren die zukünftige Entwicklung beeinflussen. Retail Trends beziehen sich dabei übergeordnet auf das sogenannte Massenkundengeschäft. Dies bedeutet, dass auf dieser Ebene noch keine Einordnung nach Branchen vorgenommen wird. Dagegen beziehen sich die Retail Banking Trends konkret auf das Massengeschäft von Banken mit Kleinkunden. Retail und Retail Banking Trends sind in der Regel weniger tiefgreifend und nachhaltig als Mega-Trends. Beiden Trendarten ist gemein, dass von ihnen ein Anpassungsdruck auf die Marktteilnehmer ausgeht, um wirtschaftlich erfolgreich bleiben zu können. Wichtig ist für Finanzinstitute, Trends frühzeitig als Chance zu erkennen – und rechtzeitig darauf zu reagieren.

Für Finanzinstitute relevante (Mega-)Trends und Entwicklungen sind auf unterschiedlichen Ebenen zu beobachten. In Anlehnung an das St. Galler Management-Modell unterscheiden wir die wichtigsten Trends anhand der Umweltsphären „Gesellschaft“, „Ökonomie“, „Technologie“, „Ökologie und Nachhaltigkeit“ sowie (als zusätzliche Sphäre) „Politik und Recht“. Diese Aufstellung bietet einen Überblick, ist jedoch nicht abschliessend und basiert auf meiner persönlichen Einschätzung. Die Einteilung in diese fünf Umwelten führt dazu, dass es inhaltlich zu Überschneidungen kommen kann, da zwischen den fünf formulierten Umweltsphären grosse Abhängigkeiten existieren. Für eine bessere Lesbarkeit können klicken Sie bitte auf die Grafik.

Megatrends: Gesellschaft

Ein auffallendes Entwicklungsmerkmal im Bereich Gesellschaft ist über die letzten Jahrzehnte gesehen – und auch in der nahen und fernen Zukunft –die starke Zunahme der durchschnittlichen Lebenserwartung (vgl. Höpflinger, 2011). Die Lebenserwartung beträgt in der Schweiz bereits heute ungefähr 80 Jahre für Männer und 84 Jahre für Frauen. Diese Tendenz ist steigend. Ebenfalls deuten verschiedene Szenarien darauf hin, dass bereits im Jahr 2040 etwa 20 Prozent der im Jahr 1950 geborenen Männer und 45 Prozent der 1950 geborenen Frauen ihren 90. Geburtstag erleben werden. Ein zusätzlicher, entscheidender Einflussfaktor der demographischen Zukunft der Schweiz ist das Altern geburtenstarker Jahrgänge („Baby-Boom-Generation“), die selbst wenige Kinder zur Welt brachten. Dank der Einwanderung jüngerer, ausländischer Personen erfuhr die Schweiz bisher allerdings erst eine gebremste demographische Alterung. Die Einwanderung ist vor allem in den urbanen Regionen der Schweiz ausgeprägt. Insgesamt führt dies dazu, dass viele junge Leute zu einer verstärkten Verstädterung der Schweiz beitragen und die ländlichen Regionen andererseits eine teilweise, zusätzliche demographische Alterung durch die Abwanderung jüngerer Personen erfahren (solche Entwicklungen sind nicht zuletzt auch in Kundenstämmen von Banken in periphären Regionen abzulesen). Die regionalen Unterschiede der demographischen Altersstrukturen dürften aufgrund unterschiedlicher Migrationsprozesse eher zu- als abnehmen, was auch für die Retail Banken von Relevanz sein wird.

Der Megatrend Individualisierung hat einen bedeutenden Einfluss auf die Geschäftspolitik von Unternehmen. Kunden fordern verstärkt individuell massgeschneiderte Dienstleistungen, persönliche Beratung und Begleitung, sowie stetige Erreichbarkeit, um eine möglichst flexible Kontaktaufnahme erreichen zu können. Sie fordern Produkte und Dienstleistungen, die sie bei der finanziellen Gestaltung jeder individuellen Lebensphase bedarfsgerecht unterstützen. Dadurch wird auch die Bildung homogener Kundensegmente zunehmend erschwert. Die bei Retail Banken übliche Segmentierung der Privatkunden nach dem Vermögen genügt heutigen Ansprüchen der Kunden oftmals nicht mehr.

Share Economy bedeutet, dass Produkte (z.B. Carsharing), Inhalte, oder Wissen durch einen one-to-one Prozess (z.B. durch das Versenden eines Artikels per E-Mail), einen one-to-many Prozess (ein Einzelner schickt Informationen via Twitter oder Facebook), oder einen many-to-many-Prozess (z.B. Wikipedia; viele teilen ihr Wissen mit vielen) geteilt werden. Share Economy gilt inzwischen als elementarer Bestandteil des Web 2.0 und als wichtiger Trend für alle, die im World Wide Web Wissen und Inhalte erstellen. Ein Zweig der Share Economy ist das Crowdsourcing. Der Grundgedanke von Crowdsourcing ist die Erledigung einer bestimmten Aufgabe durch eine Community. Dabei generiert die Community in einem vorher klar definierten Rahmen (z.B. Zeitraum, Teilnahmebedingungen, Entschädigung) unterschiedlichste Mehrwerte für den Auftraggeber.

Megatrends: Ökonomische und politisch-rechtliche Umwelt

Auch die ökonomische und politisch-rechtliche Umwelt steht vor einigen Veränderungen. Es ist absehbar, dass einige (wirtschafts-)politisch relevante Entwicklungen (mindestens) das nächste Jahrzehnt massgeblich prägen werden. Als Reaktion auf die hohe Überschuldung vieler Staaten ist eine wohl länger andauernde Zeitepoche zu erwarten, die den Schuldenabbau von Staaten zum Ziel hat. Sparanstrengungen, Strukturreformen im Bereich der Arbeitsmärkte, der Sozialsysteme, oder von öffentlichen Diensten sowie die Suche nach zusätzlichen Einnahmequellen sind verstärkt im Mittelpunkt des staatlichen Handelns. Angesichts der Verschuldungsdimension vieler Länder dürfte dieser Prozess über einen längeren Zeitraum anhalten und auch einen langfristig negativen Einfluss auf das globale Wirtschaftswachstum haben. Dies werden auch die Retail Banken direkt spüren. Im regulatorischen und politischen Umfeld wird – insbesondere im Finanzsektor – die Regulierungsintensität hoch bleiben, oder sogar noch weiter zunehmen.

Als Ursache für die Finanzkrise wurde nicht nur die ungenügende nationale, sondern auch die mangelnde supranationale Finanzmarkt- und Bankenaufsicht genannt. Die supranationale Finanzmarktaufsicht reagiert auf die Finanzkrise mit der Einführung der neuen Eigenkapital- und Liquiditätsregeln unter der Bezeichnung von Basel III. Hier soll beispielsweise mit einer Verschärfung der Eigenkapitalanforderungen (mehr und „besseres“ Kapital) und der Haltung zusätzlicher und längerfristiger Liquidität mehr Stabilität und Sicherheit erreicht werden. Obwohl das Geschäftsgebaren und insbesondere die Kreditvergabe der Schweizer Retail Banken nicht zu den Ursachen der Krise zählen, sind auch sie teilweise stark von den neuen, supranationalen Regulierungen betroffen.

Megatrends: Technologie

Im technologischen Bereich verändert die Digitalisierung Strukturen und Prozesse von Unternehmen sowie Werte und Einstellungen von Personen langfristig und substanziell. Die Digitalisierung vollendet die Globalisierung, indem sie die weltweite Arbeitsteilung durch eine sehr gute, aber für Missbrauch teilweise anfällige Infrastruktur ergänzt. Die technologische Entwicklung lässt die Informationsflut anschwellen, eröffnet gleichzeitig aber völlig neue Tätigkeitsfelder und damit auch Chancen für Unternehmen. Die Allgegenwart eines Computers (Ubiquität), respektive die stetige Verbindung zur Online-Welt, verwischen die Grenzen von Berufs- und Privatsphäre. Ebenso erlaubt die heutige Technologie eine weitgehende Personalisierung von Informationen. Es ist zu erwarten, dass sich auch die für die Retail Banken wichtige Zukunft der Bezahlmethode verändern wird. Noch offen ist derzeit, wie diese inskünftig aussehen wird. Die für Retail Banken wichtige Frage ist, ob weiterhin mit Karten bezahlt wird, ob sich die in das Mobiltelefon integrierte Mobile Wallet mit zahlreichen Zusatzfunktionen etablieren, ob das technische Medium der Zukunft ein Near Field Communication (NFC-) Chip sein wird oder ob ein möglicherweise weiteres neues System das Bezahlen verändern und prägen wird. Eine Gefahr besteht für Banken insbesondere darin, dass solche Systeme nicht zwingend von Banken stammen müssen. Genau dies eröffnet Unternehmen aus fremden Branchen neue Eintrittsmöglichkeiten in den Finanzdienstleistungsmarkt.

Ein weiterer Megatrend, das Problem der Ressourcenknappheit, die Umwelt- und Klimaproblematik oder auch die steigenden Anforderungen an die Nachhaltigkeit sind zwar absolut zentral, werden aber möglicherweise durch die zahlreichen ökonomischen und gesellschaftlichen Probleme in der nächsten Dekade (zu sehr) in den Hintergrund treten. Trotzdem: Besonders die Ressourcenknappheit (welche unter anderem zu steigenden Energiepreisen führen wird) dürfte massgeblichen Einfluss auf die Wirtschaft haben.

PS: Habe ich ein wichtiges Element in der Trendmap vergessen? Gerne können Sie mir Ihr Feedback per Mail oder als Kommentar auf dem Blog mitteilen!

PPS: Mit diesem Artikel verabschiedet sich der Blog(ger) in die Sommerpause. Der nächste Artikel erscheint in 4 Wochen. Bis dahin wünsche ich Ihnen ganz schöne Sommertage!

Kommentare

2 Kommentare

Alex Hämmerli

7. Juli 2014

Danke für die nutzwertige Übersicht. Besonders die Grafik enthält spannende elemente und bietet Raum für weitere Gedankengänge. Mir fehlen bei den Schnittpunkten Retail Banking Trends mit den Faktoren Gesellschaft und Technologie die neuen Möglichkeiten zum Vergleich, z.B. im lange sehr intransparenten Hypothekarmarkt. Die erhöhte Financial Literacy und die zunehmende Transparenz, gekoppelt mit innovativen neuen Dienstleistungen, werden Bewegung in den Markt bringen. Ich wünsche Ihnen eine gute Sommerpause!

Ulrich Welzel

7. Juli 2014

Sehr gute Zusammenfassung. Vielen Dank. Ergänzend sei noch das Thema DEMENZ angesprochen. 99% der Banken sind nicht vorbereitet, obwohl sie in der Haftung stehen, wenn sie einen eingeschränkt geschäftsfähigen Kunden etwas verkaufen.

Danke für Ihren Kommentar, wir prüfen dies gerne.