2. Februar 2015

Andere Retail Banking Institute,

Digitalisierung im Service – den Kunden schneller machen

Die Digitalisierung funktioniert immer noch nicht in der Schweiz. Beispiele von UBS oder Swissquote hin oder her. Dabei schreit der Kostendruck, der sich gerade bei international tätigen Banken just akzentuiert hat, gerade danach zwei zentrale Fragen prioritär anzugehen:

„Was wollen unsere Kunden von uns und wie schaffen wir es, ihnen das schnellstmöglich zu einem vernünftigen Preis zu liefern? Und wie können uns digitale Instrumente sinnvoll orchestriert dabei helfen, diese „Lieferung“ schnellstmöglich und kosteneffizient zu gewährleisten?“

Schon bei der ersten Teilfrage aber liefern Banken häufig noch keine präzisen Antworten. Nur so ist es erklärbar, wenn eine grosse Detailbank in Deutschland auf die Anfrage einer Kunden via Social Media antwortet, die müsse bitte einen Brief schreiben. Dann kann man auf den Touchpoint Social Media eigentlich gänzlich verzichten. Was uns dabei vor allem erstaunt ist die Tatsache, wie wenig koordiniert gerade digitale Touchpoints betrieben werden. Da gibt es ein „Social Media Team“, ein Call Center, welches auf Anrufe und emails antwortet, den Berater in der Filiale und alle arbeiten unabhängig voneinander. Dies ist natürlich eine direkte Folge des sogenannten Multichannel-Managements. Kennzeichen eines „Kanals“ ist es, dass dieser links und rechts begrenzt ist und dass das Wasser darin in eine Richtung fliesst. Genauso verhalten sich Banken. Sie gehen davon aus, zu wissen, was der Kunde von ihnen will und liefern das in Form von Botschaften an allen „Kanälen“ aus.

Dabei sind die Bedürfnisse des Kunde oft ohne Belang und „Kanäle“ werden so eingesetzt, wie es die Bank gerade für opportun hält. Unvergessen meine (sehr gute) Anlage-Beratung in der Filiale des örtlichen Bankhauses mit genauer Definition der zu erwerbenden Wertpapiere. Die Selektion kam dabei mittels einer klaren Empfehlung des Bankberaters zustande. Zwei Wochen später (nach erfolgtem Kauf der Papiere und Einstellung in das Depot) folgte eine Aufforderung per Brief zu unterschreiben: „dass der Erwerb der Wertpapiere ausschliesslich auf eigene Initiative und ohne Beratung“ zustande gekommen sei. Der Brief wird dabei bewusst eingesetzt, um dem Kunden die gesamte Verantwortung für den Kauf der Papiere ohne Diskussion zuzuschieben. So entstehen natürlich keine vertrauensvollen Beziehungen. Der Brief löst für den Kunden keine Probleme, im Gegenteil schafft er zusätzliche. Per Email bedankt sich der Berater übrigens noch für das gute Gespräch und fasst seine Beratung und deren Umsetzung noch einmal zusammen.

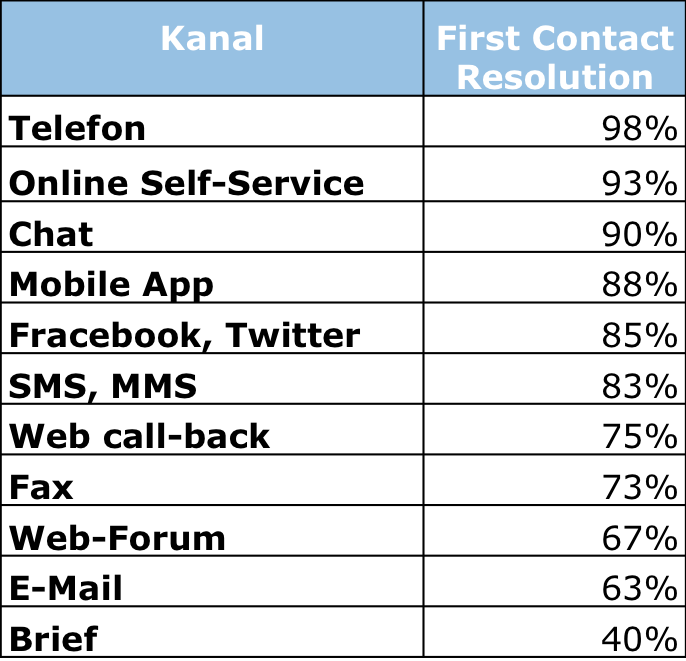

„Kanäle“ oder „Touchpoints“, wie wir die Berührungspunkte im Kundenmanagement nennen, sind aber auch gerade im Kundenservice unterschiedlich effizient. Das hat eine Studie des IFZ im Rahmen des KTI-Projekts „Dialogmonitor“ just ergeben. Sie hat dabei den Service über Telefon, Chat, App, email und viele andere Touchpoints miteinander vergleichen. Dabei fällt auf, dass nach wie vor das Telefon für die Problemlösung das effizienteste Instrument ist. 98% aller Anliegen können im ersten Anlauf fallabschliessend bearbeitet werden. Interessant ist der Vergleich zwischen der Problemlösungseffizienz von Chat und email. Während über den Chat 90% aller Anfragen tagesaktuell gelöst werden konnten, gelang das nur für 63% aller emails. Der Touchpoint email scheint also (gemessen an den zwei zentralen Fragestellungen oben) weder für die Bank noch für den Kunden einen besonderen Nutzen zu haben. Wenn man so etwas festgestellt hat, geht es natürlich dann auch darum, den Kunden mit neuen, auch für ihn effizienteren Angeboten vertraut zu machen. RBS zeigt im beiliegende Video auf, dass sie Chat auch als Instrument einsetzen, um „Customer Education“ zu betreiben, dem Kunden also für ihn passendere Lösungen aufzuzeigen:

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.