15. August 2016

Ein neuer Robo Advisor für die Schweiz: Wie sich das Geschäftsmodell von Descartes von anderen Angeboten unterscheidet

Mit der Descartes Finance AG versucht sich ein weiteres FinTech-Startup im Markt der Robo Advisors als offene Investment-Plattform zu positionieren. Descartes übernimmt dabei die Risikoprofilierung und möchte die besten Asset Manager auf die Plattform bringen. Im heutigen Blog möchte ich das Geschäftsmodell und dessen Differenzierungsmerkmale vorstellen sowie eine Einschätzung zu diesem Modell vornehmen.

Obwohl die Digitalisierung in der Bankenbranche schon längere Zeit Einzug hält, sind die technologischen Fortschritte in der Vermögensverwaltung bisher noch limitiert. In der Anlageberatung findet die Interaktion mit Kunden auch heutzutage praktisch ausschliesslich über persönliche Berater statt, ist nur für Personen mit einem grösseren Vermögen bestimmt und oft mit hohen Gebühren verbunden. Während den letzten Jahren wurden aber viele FinTech-Firmen gegründet, mit dem Ziel, die Anlageberatung zu digitalisieren – sogenannte Robo Advisor. Dabei werden Retail- und Affluent-Kunden online Tools und mobile Lösungen zur Verfügung gestellt, die zuvor nur für Kundenberater und professionelle Investoren bestimmt waren. Auch Descartes Finance AG ist diesem Segment zuzuordnen.

Das Unternehmen und seine Partner

Descartes ist ein neuer Vermögensverwalter für Privatkunden. Der CEO von Descartes ist Adriano Lucatelli. Im Verwaltungsrat von Descartes Finance sitzt Rino Borini, der unter anderem jeweils die Finance 2.0 Konferenz organisiert. Für die Programmierung resp. Umsetzung zeichnet sich Additiv verantwortlich, welche zuvor auch schon den Investomat der Glarner Kantonalbank gestaltet und programmiert hat. Als Depotbanken fungieren die UBS sowie die Bank Vontobel. Der Kunde kann entsprechend auch seine Depotbank selber auswählen.

Ein interessanter Nebenaspekt ist, dass der real-time Datenfeed von der Firma xignite stammt. Dieses aus dem Silicon Valley stammende und auch im Level 39 in London ansässige Unternehmen ist zwar in der Schweiz noch wenig bekannt, arbeitet aber bereits mit bekannten Robo Advisors wie WealthFront, Betterment oder Robin Hood zusammen. Descartes ist in Kontinentaleuropa gemäss Lucatelli der erste Kunde von xignite.

Das Konzept

In einem ersten Schritt wird mit fünf Fragen das Risikoprofil des Anlegers eruiert. Das Minimum-Investment beträgt CHF 50‘000 und ist damit höher als vergleichbare Robo Advisor Angebote der Glarner Kantonalbank (ab CHF 5‘000) oder von TrueWealth (ab CHF 8‘500). Für diesen Betrag kann man aus fünf „Töpfen“ seine Portfolio-Allokationsstrategie entsprechend den persönlichen Präferenzen auswählen (siehe Abbildung 1).

Eine individualisierbarere Strategie auch auf Stufe Einzeltitel ist erst ab CHF 500‘000 möglich. Ab diesem Betrag kann man einzelne Restriktionen anbringen (z.B. nach Ländern, Währungen, Ausschluss gewisser Unternehmen, etc.).

Die Strategien werden nach dem Best-in-Class-Prinzip von Descartes selektiert. Dabei können derzeit unter anderem Strategien von BlackRock, der Schweizer Boutique OLZ & Partners Asset and Liability Management oder von Lakefield Partners ausgewählt werden. Dadurch kann man in durchaus interessante Strategien investieren, die mit dem sogenannten „Smart Beta“ den Markt schlagen wollen.

Ein wichtiger und gegenüber den anderen Anbietern differenzierender Aspekt des Geschäftsmodells ist also, dass Descartes nicht selber Strategien optimiert, sondern verschiedene aus ihrer Sicht spannende Strategien auswählt und vermittelt. In Analogie zum Sport übernimmt Descartes sozusagen die Rolle des Sportchefs, der versucht, die besten Spieler auszuwählen. Der Kunde von Descartes hat dann als Trainer die Aufgabe, die besten zur Verfügung stehenden Spieler nach seinem Gusto und seinem Risikoprofil einzusetzen.

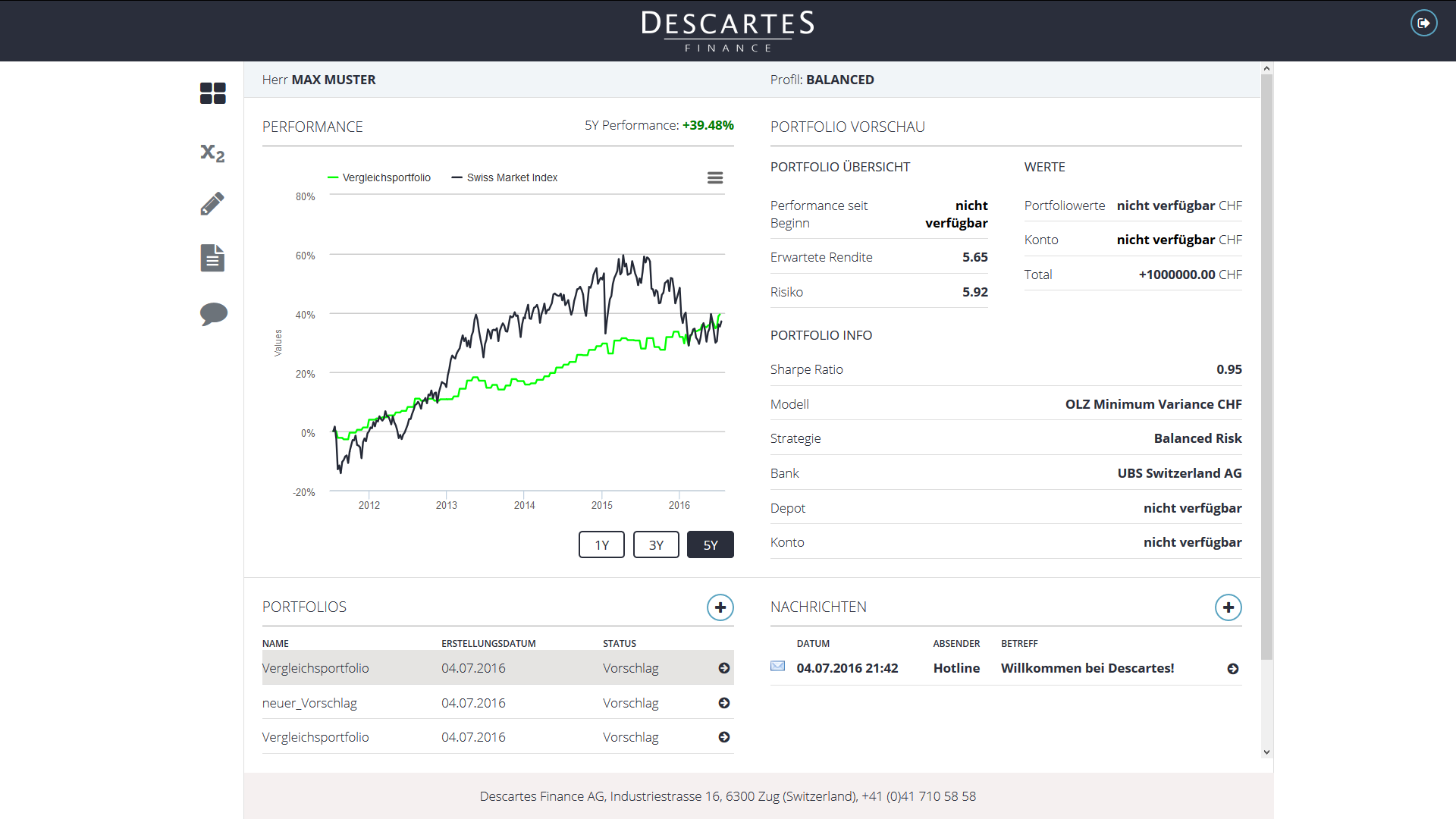

Positiv bei Descartes ist sicherlich die übersichtliche Online Berichterstattung, die auch verschiedene Portfolio-Simulationen beinhaltet (vgl. Abbildung 2). Ebenso kann online natürlich jederzeit die Entwicklung des Portfolios verfolgt werden.

Kunden, Kosten und Vertrieb

Die Gebühren von Descartes setzen sich wie folgt zusammen: Für die Nutzung bezahlt man jährlich 0.6% des Depotwerts. Dazu kommen 0.3% für die Depotkosten und eine Trading Fee in der Höhe von CHF 20. Das Rebalancing hingegen erfolgt automatisch und ist im Preis inkludiert. Insofern differenziert sich Descartes auch kostenseitig von den Robo Advisor Angeboten von TrueWealth (0.5%) oder dem Investomat (0.6%). Eine Beratung erhält man bei Descartes hierfür aber (auch) nicht.

Als wichtigste Kundengruppe hat Lucatelli vor allem traditionelle Private Banking Kunden im Fokus. Er möchte – im Gegensatz zu anderen Robo Advisor Angeboten – mit diesem Geschäftsmodell also nicht primär ein neues Segment erschliessen, sondern vor allem Private Banking Kunden von anderen Banken für ein Mandat gewinnen. Er erhofft sich, dass diese gut situierten Kunden zum Beispiel CHF 50‘000-100‘000 von einem anderen Mandat abziehen und Descartes anvertrauen. Sollten sie merken, dass dieser Ansatz besser ist, könnte man diese Kunden dann für ein grösseres Mandat motivieren. Das Angebot gilt nur für in der Schweiz domizilierte Kunden. Des Weiteren richtet sich das Angebot von Descartes ebenso an kleinere Vermögensverwalter, Family Offices und Stiftungen, die Teile des Vermögens über Descartes verwalten wollen.

In einem ersten Schritt wird es nun wichtig sein, das Modell bekannt zu machen. Einerseits soll dies durch verschiedene Events und PR-Veranstaltungen geschehen, für welche die grossen Netzwerke von Lucatelli oder Borini genutzt werden können. Andererseits erhofft man sich, dass Partner wie zum Beispiel die OLZ auf das Angebot hinweisen, da man als Privatanleger mit einem Betrag von weniger als CHF 500’000 sonst nicht auf deren Strategien setzen kann. Man hofft also, dass solche Boutiquen, welche oftmals keine Kunden unter CHF 500‘000 aufnehmen, diese an Descartes weiterleiten. Dies könnte für alle Parteien eine sinnvolle Lösung sein.

Einschätzung

Das Geschäftsmodell von Descartes fokussiert vor allem darauf, Kunden an die besten Asset Manager zu vermitteln, damit diese die für sie relevante Anlagestrategie finden. Insofern gibt es bei diesem Modell der „offenen Investment-Plattform“ durchaus Unterschiede zu den Geschäftsmodellen von Robo Advisorn wie TrueWealth und dem Investomat. Gleichzeitig sind solche Unterschiede wohl vor allem für Experten ersichtlich und nicht unbedingt für den Durchschnittsanleger. Ein Durchschnittsanleger wird dieses Angebot möglicherweise eher als ziemlich teuren Robo Advisor betrachten. Ebenso wird es nicht einfach sein, Kunden mit einem Minimum-Investment von CHF 50‘000 von einer Anlage zu überzeugen. Der „Friends und Family“-Ansatz funktioniert hier wohl eher weniger (es kommt aber natürlich auf die Familie und die Freunde der verantwortlichen Personen darauf an…). Insofern erwarte ich vor allem Private Banking Kunden mit einem guten Verständnis für Finanzmärkte als potenzielle Kunden für Descartes. Das Modell und die Investment-Strategien sind nämlich aus Expertensicht durchaus interessant.

Generell erachte ich den Markt für Robo Advisors oder dem digitalen Anlegen als hart umkämpft. Es ist zu erwarten, dass künftig weitere Schweizer Banken mit bekannten Brands in den Markt eintreten werden, was es für Startups in diesem Bereich doppelt schwierig macht. Auch im Ausland kann beobachtet werden, dass einige der unabhängig operierenden Robo Advisor Startups wie SigFig ihr Geschäftsmodell je länger je mehr von B2C auf B2B verlagern, hauptsächlich weil sie sich die hohen Kosten der Kundenakquisition nicht leisten können und etablierte Marktteilnehmer mit ihren eigenen Lösungen den Markt aufmischen. Die online Plattform Schwab Intelligent Portfolios hat zum Beispiel innerhalb von weniger als einem Jahr nach der Lancierung fast so viel AUM generiert (USD 5.3 Mrd.) wie die beiden bedeutendsten Player Wealthfront (ca. USD 2.6 Mrd.) und Betterment (ca. USD 3 Mrd.) zu diesem Zeitpunkt zusammen. Insofern bin ich gespannt, ob Descartes das Modell der offenen Investment-Plattform „verkaufen“ kann und von Skaleneffekten profitiert. Damit es sich lohnt, müsste man in absehbarer Zeit wohl mindestens CHF 100 Millionen Assets akquirieren.

Kommentare

3 Kommentare

Günther

24. August 2016

Das Geschäftsmodell ist nicht neu. Eine Firma im Vergleich fehlt hier. investory.ch bietet professionelle Anlagestrategien bereits seit 2 Jahren an und scheint mir persönlich innovativer zu sein. Interessante Strategien von bald zwei dutzend Anbietern sind bei Investory verfügbar. Die Strategien der Anbieter werden nach verschiedenen Kriterien bewertet und ab ausgezeichnet und der Track-Record ist öffentlich einsehbar. Wie sich die Strategien bei Descartes entwickeln ist ein Black-Box, hier wäre etwas Transparenz ohne sich registrieren zu müssen ganz nett. Bei INVESTORY gibt es einen Anbieter (theScreener) der Anbieter hat nur mit ausschliesslich Schweizer Aktien den SMI massiv outperformed und diesen beobachte ich schon länger... http://bit.ly/TSO-CH die erforderliche Anlagesumme beträgt CHF 20'000 also ein Einstieg schneller möglich. Die 0.6% für die Verwaltung bei Descartes ist sehr attraktiv doch die Depotgebühren von 0.3% hingegen völig übertrieben. Lakefield Partners habe ich schon paar mal im Bilanz Kontest gesehen. Schade kann ich mir die Entwicklung der Strategien nicht online ohne Registrierung anschauen.

Nicola M.

21. August 2016

Ich habe Descartes - dank diesem Blogbeitrag - getestet. Ich finde das überhaupt nicht ein 0815 Produkt. Zwar ist Descartes nicht ganz simple, doch nach einigen Minuten habe ich mich zurechtgefunden. Ich habe aber Zugriff auf Strategien, die ja mir kaum eine Bank anbietet. Das ist für mich etwas Neues und sehr spannend. Natürlich müssen sich diese Strategien in Zukunft noch beweisen. Mir gefällt aber dieser Ansatz. Zudem konnte ich ganz einfach die Strategien vergleichen und in Sekunden auf mein Risikoprofil anpassen. Und von den Kosten her würde ich sagen: Es ist günstiger als meine Bank und bin auch bereit "mehr" zu bezahlen, wenn ich dafür "mehr" Leistung habe. Das ist ein Unterschied zwischen anderen Robo Advisor Plattformen, die ich kenne.

Emmy Mettler

15. August 2016

Die Gebühren von Descartes setzen sich wie folgt zusammen: Für die Nutzung bezahlt man jährlich 0.6% des Depotwerts. Dazu kommen 0.3% für die Depotkosten und eine Trading Fee in der Höhe von CHF 20!!!! Ziemlich teuer für ein 0815 Produkt. Dies funktioniert ja bei True Wealth schon nicht, wo man 0.5% für ein paar ETFs bezahlt, die dann ja auch noch Gebühren verlangen, wie das auch die Strategy Anbieter tun werden. Für ein 0% Zinsumfeld wenig berauschend.....

Danke für Ihren Kommentar, wir prüfen dies gerne.