6. Mai 2019

Schweizer Crowdlending-Markt wächst auf 262 Millionen Franken

Das Interesse am Crowdlending-Markt steigt weiterhin. Insgesamt wurden 2018 Crowdlending-Kredite im Umfang von 262 Millionen Franken vermittelt. Insbesondere Institutionelle Anleger investieren zunehmend in diesem Markt. Das zeigt der «Crowdlending Survey», den die Hochschule Luzern zusammen mit PwC und der Swiss Marketplace Lending Association zum zweiten Mal erstellt hat.

Hier geht es direkt zum Download der Studie

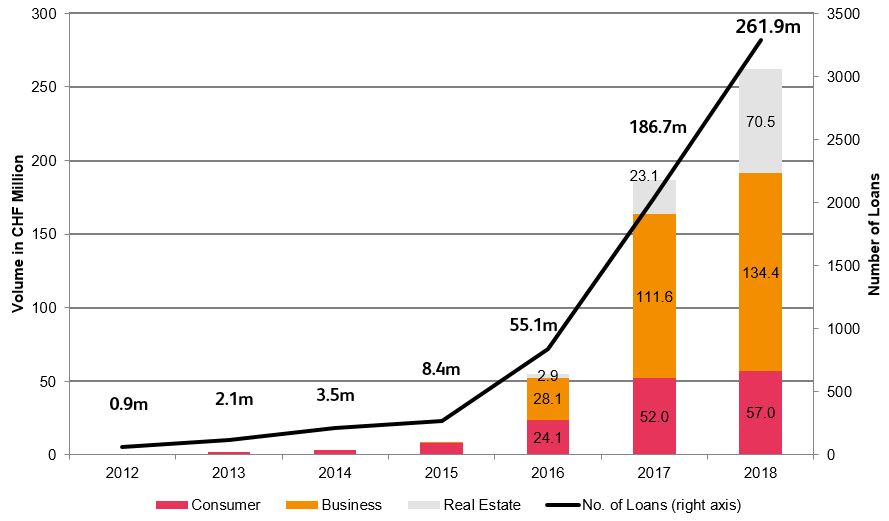

Im Jahr 2018 ist der Schweizer Crowdlending-Markt gegenüber dem Vorjahr um 40 Prozent gewachsen. Insgesamt wurden über die 13 Plattformen Kredite im Umfang von 262 Millionen Franken finanziert (2017: 187 Millionen Franken). Im Jahr 2015 lag das Volumen der vermittelten Kredite noch bei lediglich 8.4 Millionen Franken, also bei 3.2 % des diesjährigen Umfangs (siehe Abbildung 1). Das zeigt die «Crowdlending Studie» zum Schweizer Markt, welche die Hochschule Luzern zusammen mit PwC und der Swiss Marketplace Lending Association veröffentlicht hat. Neben den Volumina wurden in einer Umfrage auch die zentralen Herausforderungen aus Sicht der Plattformen erhoben.

Grossteil der Kredite geht an Schweizer KMU

Insbesondere die Finanzierung von Schweizer KMU (Business Crowdlending) macht einen grossen Anteil innerhalb des Crowdlendings aus, wie die Studie zeigt. In diesem Bereich wurden 2018 134.4 Millionen Franken vermittelt. Im Bereich der Konsumkredite (Consumer Crowdlending), also der Kredite an Privatpersonen, belief sich das Volumen auf 57 Millionen Franken. Ein starkes Wachstum wurde im Bereich der hypothekarisch besicherten Kredite verzeichnet (2018: 70.5 Millionen Franken vs. 2017: 23.1 Millionen Franken). Obwohl sich das Wachstum im Vergleich zum Vorjahr verringerte, erwarten die Studienautoren weiterhin hohen Zuwachs.

Institutionelle Investoren entdecken die Anlageklasse – kritische Grösse noch nicht erreicht

Das Interesse von professionellen Anlegern wie Asset Manager, Family Offices, Fonds und vermögenden Personen an der Anlageklasse steigt weiterhin markant. Deren Anteil an den finanzierten Kreditvolumen bei den Schweizer Plattformen ist noch einmal leicht gestiegen. Jedoch gibt es je nach Plattform starke Unterschiede. Die meisten professionellen Investoren fokussieren auf grössere Plattformen.

Sowohl für den Gesamtmarkt als auch für einzelne Plattformen ist es zentral, eine kritische Grösse zu erreichen, um für institutionelle Investoren noch attraktiver zu werden. Aus Sicht der Autoren könnte sich ab einem jährlichen Marktvolumen von 1 Milliarde Schweizer Franken ein weiterer Wachstumsschub abzeichnen, da dann das Interesse von institutionellen Anlegern nochmals stärker geweckt wird.

Kundenakquisition und Reputation von hoher Bedeutung für Plattformen

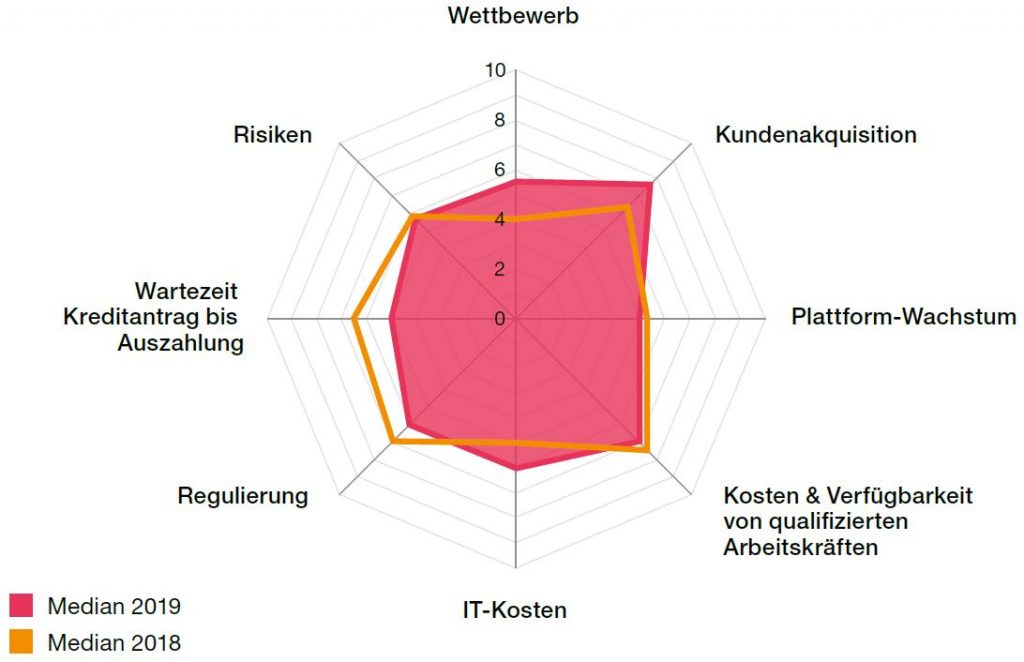

Die Gewinnung von Geldgebern als auch von Geldnehmern ist für die Plattformen von sehr hoher Bedeutung. Die Schwierigkeit im Crowdlending-Markt besteht insbesondere darin, dass das Wachstum auf beiden Seiten in etwa ausgeglichen sein sollte. Daneben sehen die Plattformen das Thema Reputationsrisiken durch potenzielles Fehlverhalten anderer Plattformen auch in diesem Jahr als kritischer Risikofaktor für die ganze Branche an. Abbildung 2 zeigt die Dringlichkeit von acht Hauptthemen aus Sicht der Schweizer Crowdlending-Plattformen auf.

Schweizer Markt im internationalen Kontext weiterhin im Rückstand

Verglichen mit weit entwickelten Crowdlending-Märkten wie Grossbritannien oder den USA liegt der Schweizer Markt weiterhin zurück. Das im Crowdlending pro Einwohner investierte Volumen lag in der Schweiz im Jahr 2018 bei 30 Franken (Vorjahr 22 Franken). In Grossbritannien lag dieser Wert 2017 bei 89 Franken, in den USA bei 119 Franken.

Der Crowdlending-Survey 2019 ist kostenlos verfügbar in Deutsch und Englisch. Hier geht es zum Download.

______

English Version

Swiss Crowdlending Market Grows to 262 Million Swiss Francs

Interest in the crowdlending market continues to grow. A total of CHF 262 million in crowdlending loans were brokered in 2018. Institutional investors in particular are increasingly investing in this market. This is shown by the „Crowdlending Survey“ which the Lucerne University of Applied Sciences and Arts, the Swiss Marketplace Lending Association and PwC published for the second time.

In 2018, the Swiss crowdlending market grew by 40 percent compared with the previous year. Loans totalling CHF 262 million were financed via the 13 platforms (2017: CHF 187 million). In addition to the market evolution, the study also surveyed the key challenges from the point of view of the platforms.

Majority of loans for Swiss SMEs

In particular, the financing of Swiss small and medium-sized enterprises (SMEs, category business crowdlending) accounts for a large proportion of crowdlending. In this area, CHF 134.4m were intermediated in 2018. In consumer crowdlending (loans to private individuals), the volume amounted to CHF 57m. Strong growth was recorded in the area of mortgage-backed loans (2018: CHF 70.5m; 2017: CHF 23.1m). Although growth was lower than in the previous year, the authors of the study expect continued high growth rates.

Institutional investors discover the asset class – critical market size not yet reached

The interest of professional investors such as asset managers, family offices, funds and high net worth individuals in the asset class continues to grow significantly. Their share of the financed credit volume on the Swiss platforms has once again risen slightly. However, there are strong differences depending on the platform. Most professional investors focus on larger platforms.

For both the overall market and individual platforms, it is crucial to reach a critical size in order to become even more attractive for institutional investors. From the authors‘ point of view, an annual market volume of CHF 1 billion in new loans could trigger a further acceleration of growth, as institutional investors would then become even more interested.

Client acquisition and reputation of high importance for platforms

Attracting both investors and borrowers is very important for the platforms. The main difficulty in the crowdlending market is that growth on both sides should be more or less balanced. In addition, the platforms see the issue of reputation risks due to potential misconduct by other platforms as a critical risk factor for the industry.

Swiss market still lagging behind in international context

Compared with highly developed crowdlending markets such as the UK and the USA, the Swiss market continues to lag behind. The volume invested in crowdlending per capita in Switzerland in 2018 was CHF 30 (previous year CHF 22). In the UK, this figure was CHF 89 in 2017 and CHF 119 in the USA.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.