3. Juni 2019

Performance von Schweizer Robo Advisors

Trotz der wachsenden Bedeutung des digitalen Anlegens und des passiven Investierens konnte der Robo Advisory Markt in der Schweiz bisher noch vergleichsweise wenig Kundengelder anziehen. Das Leistungsversprechen hingegen scheint noch immer attraktiv. Im heutigen Blog zeige ich auf, inwiefern Schweizer Robo Advisor das Leistungsversprechen von hoher Transparenz und tiefen Kosten tatsächlich einhalten und welche Rolle dabei die Performance spielt.

Eine Studie von Morningstar (2015) definiert Robo Advisors als Tools, welche automatisierte und zu einem gewissen Grad massgeschneiderte strategische Asset Allokationen direkt dem Retail-Endkunden anbieten. Robo Advisory im engeren Sinne umfasst dabei typischerweise drei wesentliche Schritte. Erstens wird das Risikoprofil des Anlegers mit einem Online-Fragebogen ermittelt. Darauf basierend baut ein Algorithmus ein diversifiziertes Portfolio aus – zumeist – günstigen ETFs und/oder Index Fonds auf. Drittens wird das resultierende Portfolio laufend überwacht und allenfalls auf seine Ziel-Allokation zurückgeführt (Rebalancing), um dem Risikoprofil des Kunden zu entsprechen. Obwohl diese Definition eher passives investieren impliziert, setzen manche Anbieter auch aktive Strategien um.

Der Schweizer Robo Advisor Markt besteht aktuell aus 13 Anbietern. Neben FinTech Start-Ups gehören dabei auch einige in der traditionellen Vermögensverwaltung oder im Online Brokerage tätige Unternehmen zu den Anbietern. Mit verwalteten Vermögen von etwa CHF 300 Mio. im Jahr 2018 bleibt der Schweizer Robo Advisor Markt dabei weit hinter den Marktführern aus den USA (Vanguard mit ca. USD 115 Mia. oder Charles Schwab mit ca. USD 33 Mia.) zurück.

Das Leistungsversprechen der Robo Advisor

Im Leistungsangebot positionieren sich Robo Advisor zwischen der traditionellen Vermögensverwaltung einerseits und dem Online-Brokerage andererseits. Im Vergleich zur traditionellen Vermögensverwaltung soll der Endkunde von niedrigen Mindestanlagevolumina, einer hohen Transparenz und vor allem tiefen Kosten profitieren.

Tatsächlich liegen die Mindestanlagevolumina mit zumeist nur wenigen tausend Franken deutlich unterhalb der CHF 100’000 bis CHF 1 Mio. der traditionellen Vermögensverwaltung. Dem Transparenzversprechen hingegen werden Schweizer Robo Advisor bis dato nur bedingt gerecht. Während die Kosten zumeist detailliert ausgewiesen werden, haben die potenziellen Kunden – besonders vor Vertragsabschluss – nur selten Zugang zu (Live‑)Performance Daten, den eingesetzten Produkten, der strategischen Asset Allokation oder vertrauensbildenden Kennzahlen wie verwaltete Vermögen oder Anzahl an Nutzern.

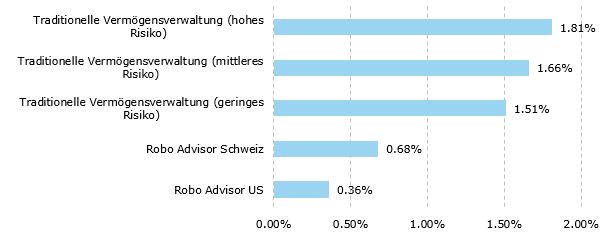

Obwohl die Kosten im Vergleich zur traditionellen Vermögensverwaltung tatsächlich tiefer sind, ist das Angebot der Schweizer Robo Advisor sowohl im internationalen Vergleich, als auch gegenüber der Alternative des reinen Online-Brokerage noch vergleichsweise teuer. Mit durchschnittlichen Vermögensverwaltungsgebühren von ca. 0.68% p.a. (exkl. Wertschriftenverwahrung, Transaktionen und Produktkosten) liegen die Robo Advisor zwar deutlich unter den von moneyland.ch ausgewiesenen Vermögensverwaltungsgebühren für die traditionelle Vermögensverwaltung; von Grössenordnungen wie in den USA (0.36% p.a.) ist der Schweizer Robo Advisory Markt jedoch noch ein Stück weit entfernt (vgl. Abbildung 1).

Performance vor und nach Kosten

Während Robo Advisor vor allem mit tiefen Kosten werben, argumentieren klassische Vermögensverwalter unter anderem auch über eine höhere Performance durch hochwertige, aber eben auch teurere Vermögensverwaltungsdienstleistungen. Neben den Kosten selbst sollte daher vor allem die Performance nach Kosten ein relevantes Entscheidungskriterium für den Endkunden sein.

Aufgrund der mangelnden Transparenz – sowohl in der klassischen Vermögensverwaltung, als auch im Robo Advisory Markt – sowie der erst kurzen Live-Phase der Schweizer Robo Advisor, ist ein klassischer Vergleich der Live-Performance schwierig. Um dennoch einen Performance-Vergleich nach Kosten zu ermöglichen, haben wir die Modellportfolios eines klassischen Schweizer Robo Advisors über einen Zeitraum von 2000-2018 repliziert und mit Strategiefonds von führenden Schweizer Anbietern verglichen.

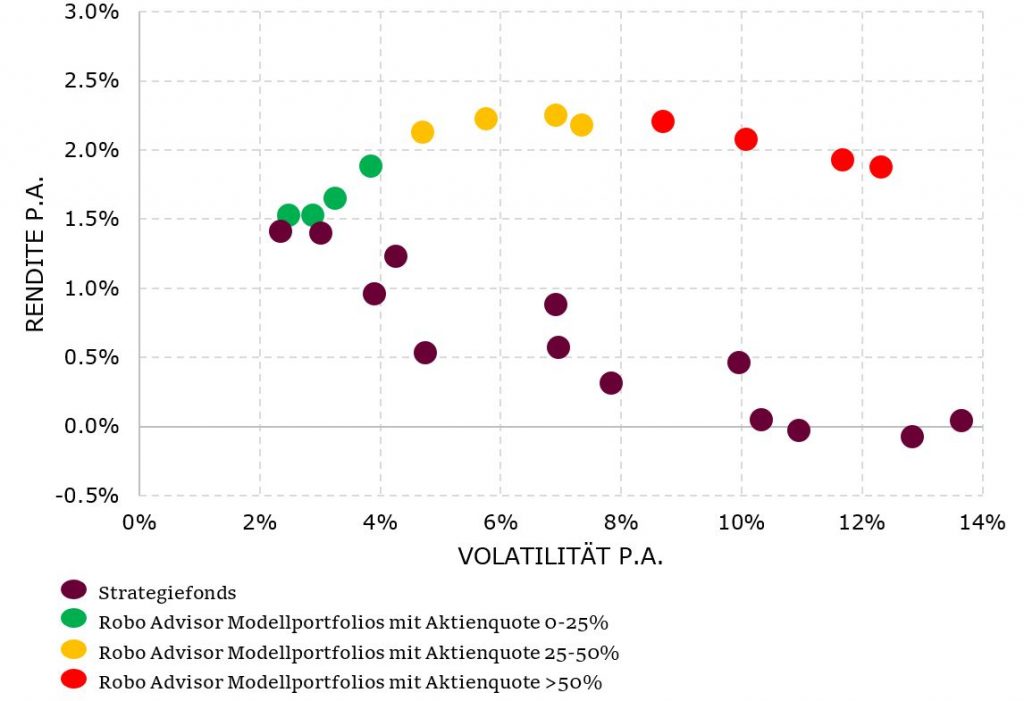

Konkret haben wir dazu Portfolios mit monatlichem Rebalancing für verschiedene Risikoprofile (tief, mittel, hoch) und damit verschiedene Aktienquoten (0-25%, 25-50%, >50%) simuliert und diese mit Strategiefonds mit äquivalenten Aktienquoten verglichen (vgl. Abbildung 2). Dabei gilt es zu beachten, dass ein solcher Vergleich weder die Umsetzungseffizienz der Robo Advisor, noch allfällige Veränderungen der strategischen Allokation über verschiedene Marktphasen hinweg abbilden kann. Umgekehrt ist auch bei der klassischen Vermögensverwaltung damit zu rechnen, dass im Vergleich zu den hier verwendeten Strategiefonds noch weitere, teilweise versteckte Kosten anfallen.

Unsere Ergebnisse zeigen, dass die Robo Advisor Portfolios im Zeitraum 2000-2018 je nach Risikoprofil nach Kosten um bis zu 2% p.a. besser rentiert haben als vergleichbare Strategiefonds. Die Renditeunterschiede nehmen dabei mit wachsendem Risiko zu. Dies lässt sich unter anderem auch darauf zurückführen, dass die Gesamtkosten der Strategiefonds von einem risikoarmen Fonds zu einem risikoreichen Fonds des gleichen Anbieters um bis zu 0.84% zunehmen, jene der Robo Advisor jedoch weitgehend unabhängig vom Risikoprofil sind. So liegen die Gesamtkosten des von uns evaluierten Robo Advisors zwischen 0.64% beim niedrigem Risiko und 0.68% bei hohem Risiko, jene der Strategiefonds hingegen zwischen 0.99% bei niedrigem Risiko und 1.97% bei hohem Risiko.

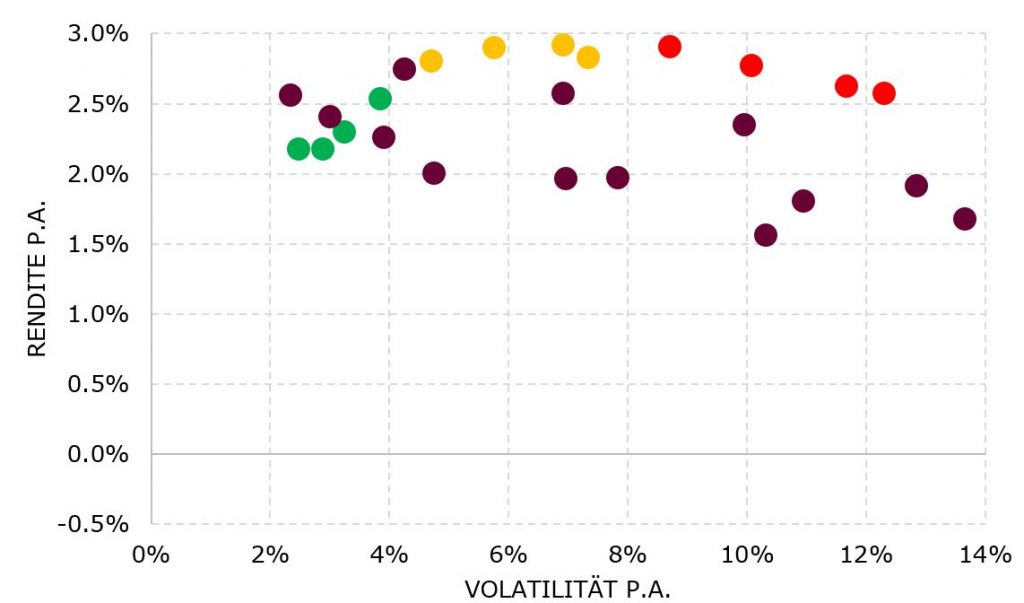

Vergleicht man nun die Rendite vor Kosten, so verschwindet nicht nur das Gefälle zwischen niedrigem und hohem Risiko, sondern weitgehend auch der Renditeunterschied zwischen Robo Advisor Portfolios und Strategiefonds insgesamt (vgl. Abbildung 3). Der Renditevorteil der Robo Advisor – sofern dieser sich auch in Live-Mandaten bestätigen sollte – ist also vor allem in Kostenvorteilen begründet.

Klassische Robo Advisor, welche sich allein auf passive Bausteine verlassen, können die Rendite des Endkunden also vor allem durch tiefere Kosten steigern. Dies geht natürlich für den Anbieter zu Lasten der Marge. Innovative Anbieter könnten hingegen auch neue Technologien wie künstliche Intelligenz einsetzen, um für den Anleger eine Mehrrendite zu generieren zu versuchen. Die Schweiz generell und auch die Hochschule Luzern sind sehr aktiv im Bereich der Forschung zur künstlichen Intelligenz. Ausgewählte Anwendungen hierzu zeigen wir Ihnen gerne an unserem nächsten IFZ FinTech Forum vom 12. Juni 2019.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.