24. Januar 2022

freeME im Test – das Geschäftsmodell der Glarner Kantonalbank im Bereich der Freizügigkeitslösungen

Gemäss der eidgenössischen Finanzkontrolle beläuft sich das Freizügigkeitsguthaben in der Schweiz auf gut 50 Milliarden Franken. Da der grösste Teil davon nicht an den Finanzmärkten investiert ist, nehmen sich Finanzinstitute zunehmend mit (digitalen) Investment-Lösungen diesem Thema an. freeME, die digitale Lösung der Glarner Kantonalbank, verfolgt ein interessantes Geschäftsmodell. Seit Sommer 2021 wird einerseits eine digitale B2C-Lösung angeboten. Andererseits wird freeME ab heute – in Form einer Art «Dating-Plattform» für unabhängige Beraterinnen und Berater – auch im B2B-Markt tätig sein.

Das Freizügigkeitsguthaben ist ein Teil der beruflichen Vorsorge (2. Säule). Wer seine Arbeitsstelle aus verschiedenen Gründen (z.B. Arbeitslosigkeit, Auszeit, Wegzug ins Ausland, Selbstständigkeit, Aufgabe der Erwerbstätigkeit,…) aufgibt und keine neue Stelle in Aussicht hat, muss die Pensionskassengelder (BVG) in eine Freizügigkeitslösung überweisen. In den meisten Fällen wird das Freizügigkeitsguthaben auf einem klassischen Freizügigkeitskonto deponiert. Die dort angebotenen Zinsen sind in der Regel 0% und gewisse Banken verlangen eine Gebühr für die Kontoführung (z.B. UBS: CHF 36 pro Jahr). Dadurch verlieren die Vorsorgegelder der entsprechenden Kundinnen und Kunden (auch unter Berücksichtigung der Inflation) an Wert. Vor diesem Hintergrund sind Angebote interessant, welche ermöglichen, das Vermögen aus dem Freizügigkeitskonto auf dem Kapitalmarkt zu investieren. Im heutigen Blog stelle ich die Online-Anlagelösung für Freizügigkeitsgelder freeME vor, ein gemeinsames Angebot der Glarner Kantonalbank und der Liberty Freizügigkeitsstiftung.

So funktioniert das Geschäftsmodell

Zu Beginn wird mittels eines elektronischen Fragebogens eine Evaluation des Kunden-Anlageprofils vorgenommen (Risikofähigkeit und Risikobereitschaft). Abhängig vom Anlageprofil wird eine Anlagestrategie vorgeschlagen, die durch den Kunden oder die Kundin aber noch übersteuert werden kann. Nach der Selektion von einer der fünf Anlagestrategien (mit unterschiedlichen Aktienanteilen) kann der Kunde und die Kundin jeweils zwischen drei verschiedenen Investitionsstrategien auswählen (Fokus auf Schweiz; breit diversifiziert über Länder, Anlageklassen und Währungen; breit diversifiziert inkl. zukunftsträchtiger Themen). Die höchste Aktienquote beträgt 85 Prozent, was ich persönlich im Freizügigkeitsbereich als (zu) hoch erachte (die Zugerberg Finanz geht beispielsweise bis maximal 60% Aktienanteil). freeME ist bei der Produktauswahl nicht an Emittenten von Finanzprodukten gebunden.

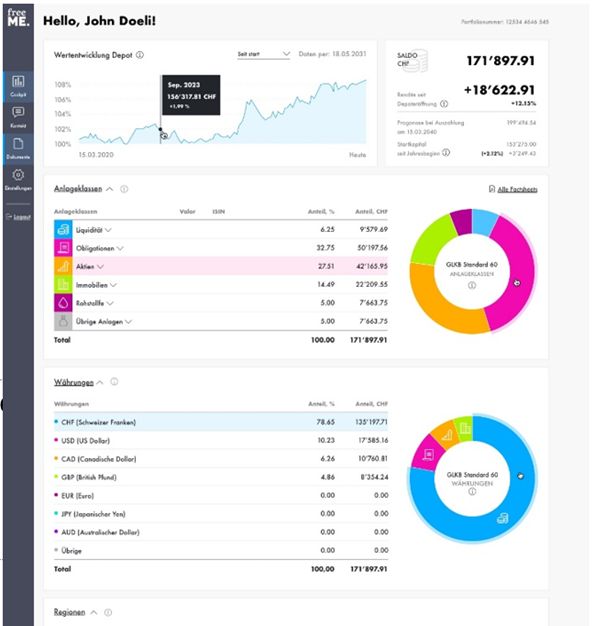

Während der Prozess sonst durchgehend digital ist, kommt es nach der Selektion der Strategie zu einem etwas unschönen Medienbruch, weil offenbar die Stiftungen oder Pensionskassen nur handschriftliche Unterschriften akzeptieren. Zur Saldierung des bisherigen Kontos muss der unterzeichnete Überweisungsauftrag der bisherigen Vorsorgeeinrichtung ausgedruckt und an die Liberty Vorsorge AG per Post verschickt werden. Nachdem der Auftrag angekommen ist, wird das Freizügigkeitsguthaben der bisherigen Vorsorgeeinrichtung auf das neue Freizügigkeitskonto bei der Liberty Freizügigkeitsstiftung überwiesen. Danach werden die Gelder gemäss der zuvor auf freeME gewählten Anlage- und Investitionsstrategie investiert. Für den Kunden und die Kundin besteht dabei jederzeit die Möglichkeit, die Entwicklung der Freizügigkeitslösung in einem Cockpit einzusehen (Performance, Kennzahlen, Zusammensetzung des Portfolios, Transaktionen usw.) und allfällige Anpassungen vorzunehmen (z.B. Änderung Anlage- und Investitionsstrategie; Saldierung resp. Übertrag in eine andere Stiftung oder Pensionskasse vornehmen).

Optisch sieht das Portal so aus:

Brand und Pricing

Wie schon beim hypomaten oder anderen Produkten der «Online-Familie» hat sich die Glarner Kantonalbank entschieden, auch für diese digitale Lösung einen eigenen Sub-Brand zu kreieren. Dies macht aus meiner Sicht durchaus Sinn, da praktisch nur (sofern vom Kunden gewünscht) unabhängige Finanzberater und Finanzberaterinnen diese Dienstleistung übernehmen. Damit das Vertrauen und der Bezug zu einer Kantonalbank aber hergestellt sind, wird das Logo wie beim hypomaten mit dem Zusatz «by Glarner Kantonalbank» ergänzt.

Die Kosten des Produkts sind moderat. Die Kontoführungsgebühr ist kostenlos. Auf dem investierten Kapital gibt es eine Gebühr von 0.55 Prozent, welche sich zusammensetzt aus der Stiftungsgebühr pro Jahr für die Administration der Freizügigkeitsgelder durch die Liberty Freizügigkeitsstiftung (0.25%) und der Vermögensverwaltungs- und Depotgebühr pro Jahr für die laufende Überwachung und Optimierung der Investitionsstrategien sowie für die Verwahrung der Anlagen durch die Glarner Kantonalbank (0.3%). Zu ergänzen sind Produktkosten, die sich abhängig von der gewählten Strategie unterscheiden und im Bereich von 0.2 bis 0.65 Prozent liegen. Der Zinssatz bei freeME, wenn man das Geld nicht am Kapitalmarkt anlegen möchte, beträgt 0.1 Prozent. Gemäss der Vergleichsplattform moneyland ist das derzeit der höchste Zins, den man in der Schweiz im Bereich der Freizügigkeit erhalten kann.

Interessanterweise wagt sich die Glarner Kantonbank mit freeMe bereits zum zweiten Mal in den Markt des digitalen Anlegens vor. Der Anfang 2015 lancierte Robo-Advisor investomat wurde aber im November 2019 wieder eingestellt. freeME profitierte gemäss Aussage von Dieter Nigg, Vertriebssteuerung bei der Glarner Kantonalbank, aber vom Knowhow und den Erfahrungen, die mit dem Investomat aufgebaut werden konnten. Derzeit ist die Lösung von freeMe für den Desktop und das Tablet optimiert. Die Optimierung für das Mobiltelefon folgt im Verlauf von 2022.

Interessante Funktionalität im B2B Geschäftsmodell: Plattform für unabhängige Finanzberaterinnen und -berater

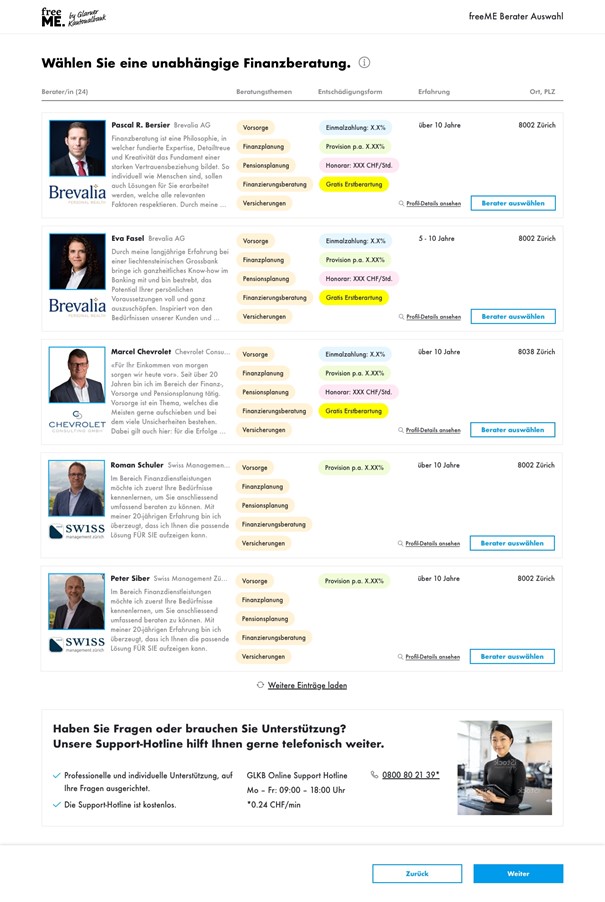

Interessant am Modell finde ich, dass sich der Kunde ab heute während des Onboardings bei freeME und bei Bedarf auf einer Art «digitalen Partner-Plattform» auch für eine individuelle Beratung durch einen externen, unabhängigen Finanzberater seiner Wahl anmelden kann. Auf Wunsch der Kundschaft stellt freeME den Kontakt zwischen dem Kunden und dem entsprechenden Vorsorgeberater her. Der Kunde und die Kundin treffen die Beraterauswahl anhand von Bildern und Informationen der einzelnen Beratenden. Auswahlkriterien sind dabei Aspekte wie die geographische Nähe der Beratenden, die aufgeführten Spezialthemen (z.B. Scheidung, Auslandschweizer), die Sprachkompetenz oder das Foto. Für die Beratungs-Dienstleistung zahlt der Kunde und die Kundin zusätzlich zu den oben aufgeführten Gebühren einen vom Finanzberater und der Finanzberaterin definierten Betrag (in Form einer Einmalentschädigung oder auch als laufende Provision für die Bestandespflege pro Jahr; möglich sind auch Honorarberatungsmodelle).

Wichtig ist, dass der unabhängige Berater resp. die unabhängige Beraterin für die Vermittlung dieser qualifizierten Leads keine Gebühren an die Glarner Kantonalbank bezahlen muss. Vor diesem Hintergrund halte ich die Lösung auch für externe Finanzberater für attraktiv. Auf der anderen Seite hofft die Glarner Kantonalbank natürlich, dass die entsprechenden Finanzberaterinnen und Finanzberater im Gegenzug ihre bestehenden Kundinnen und Kunden auf die Plattform bringen, sofern diese im Bereich der Freizügigkeit nach einer Lösung suchen. Zu berücksichtigen ist aber, dass das Thema der Freizügigkeitsguthaben für die einzelnen unabhängigen Finanzberater ein klares Nischenthema ist und sie in der Regel nur sehr geringe Volumina in diesem Bereich aufweisen.

Konkurrenten von freeME

Das Geschäftsmodell von freeME beinhaltet Elemente aus verschiedenen, bereits bestehenden Firmen, kombiniert diese aber auf eine neuartige Art und Weise. Einerseits ist freeME eine neue (Konkurrenz-)Plattform im B2B-Bereich (Plattformen für Finanzplaner) und muss sich in diesem Markt vor allem mit Firmen wie der Zugerberg Finanz oder der Bank zweiplus behaupten. Gerade die Zugerberg Finanz ist hier mit einem Volumen von rund CHF 600 Millionen im Freizügigkeitsmarkt einen Schritt voraus. Auf der anderen Seite sind die Konkurrenten im (digitalen) B2C Modell Anbieter wie Viac, finpension oder Descartes Vorsorge, die aber in der Regel eine rein digitale Lösung anbieten (ohne Beratungsleistung).

Bisherige Kunden – Fakten

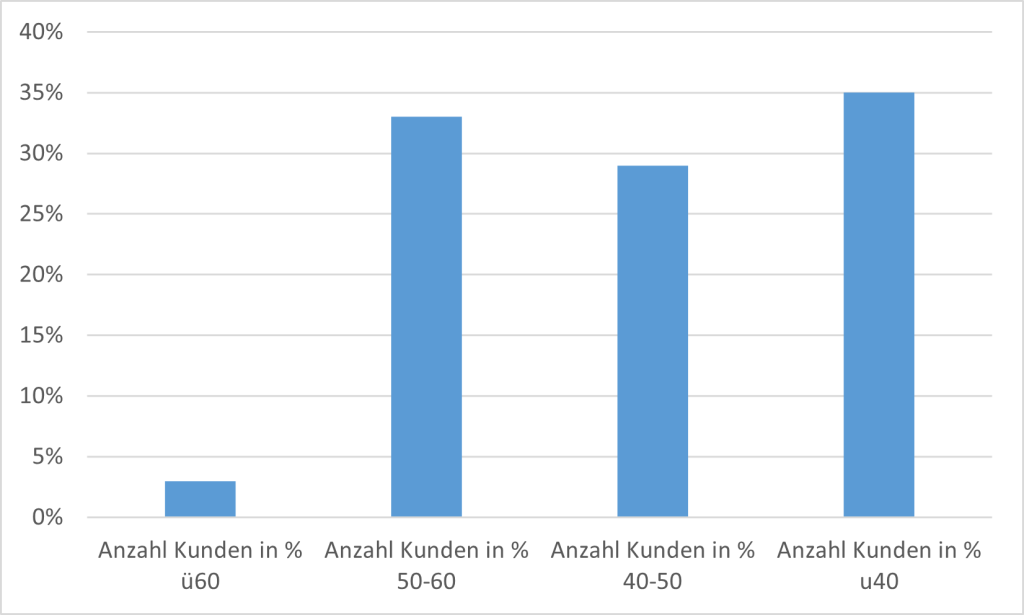

57 Prozent der Kundschaft hat derzeit die Kontolösung gewählt (ohne Aktienanteil). Die übrigen 43 Prozent der Kundinnen und Kunden haben auch Aktien im Depot. Die Verteilung zwischen dem Level «ausgewogen» (Aktienanteil max. 40%), «dynamisch» (Aktienanteil max. 60%) und «Kapitalgewinn» (Aktienanteil max. 85%) ist dabei ziemlich ausgeglichen. Im Bereich «konservativ» (Aktienanteil max. 25%) finden sich hingegen etwas weniger Kundinnen und Kunden. Frauen legen tendenziell etwas risikoaverser an. Auf der anderen Seite sind Kundinnen und Kunden unter 40 Jahren etwas risikofreudiger. Insgesamt sind derzeit 53 Prozent der Kunden Männer und 47 Prozent der Kundschaft Frauen.

Die Altersverteilung der Kundinnen und Kunden ist in Abbildung 4 ersichtlich. 35 der Kundschaft ist jünger als 40 Jahre.

Fazit

Das Thema der Freizügigkeitsguthaben und entsprechender digitaler Investment-Plattformen ist aus meiner Sicht ein interessantes Nischenthema, weil der Markt immerhin rund 50 Milliarden Franken gross ist (dies entspricht 7% des gesamten Vorsorgevermögens in der beruflichen Vorsorge), das Kapital im Schnitt geschätzt fünf Jahre gebunden bleibt (gemäss Angaben von zwei Banken werden weniger als 20% der Gelder nach einem Jahr wieder saldiert) und der grösste Teil dieses Kapitals derzeit (noch) nicht an den Finanzmärkten investiert ist. Daher finde ich das Modell von freeME interessant. Zudem halte ich das «duale» Modell mit einem B2B und einem B2C Ansatz für spannend. Persönlich erwarte ich, dass der B2B Kanal für freeME eher wichtiger sein könnte, da einige Kunden sich zum Thema gerne noch beraten lassen und freeME im Bereich der Anlagen im B2C-Bereich nicht die Kostenführerschaft anstrebt. Das entsprechende «Matching-Problem» ist auf freeME gut umgesetzt, da der Kunde und die Kundin genau zu jenem Zeitpunkt auf der Plattform sind, zu welchem sie die entsprechende Leistung suchen.

Gleichzeitig scheint mir aber auch klar, dass der Business Case der Glarner Kantonalbank nicht mit dem Thema Freizügigkeit «enden» sollte. Ich erwarte, dass die Bank die Plattform weiter nutzt und später auch zu einem Säulen 3a-Angebot ausbaut. Vor allem wenn das «Onboarding» der unabhängigen Finanzberaterinnen und -berater erfolgreich sein sollte, wäre der entsprechende Ausbauschritt naheliegend (der «Investment-Teil existiert ja bereits).

Kommentare

2 Kommentare

Tinder im Banking: Eine Analyse der Matching-Plattform FinFinder.ch | IFZ Retail Banking Blog

28. März 2022

[…] und Finanzberatung hat es eine solche Vermittlungsplattform aber lange Zeit nicht gegeben. Wie ich kürzlich in einem Blog-Beitrag geschrieben habe, beinhaltet seit Ende Januar 2022 das Modell von freeME der Glarner Kantonalbank […]

Luzia Kopp

28. Januar 2022

Danke Andreas Dietrich für den interessanten Beitrag zur Anlage des Freizügigkeits-Kapitals. Habe mich eben gefragt beim Lesen des Kontoauszugs mit 0% Zins, wie ich mein FK besser investieren kann. Luzía Kopp

Danke für Ihren Kommentar, wir prüfen dies gerne.