24. Oktober 2022

Wie wichtig sind Bankkredite für KMU noch?

Von Prof. Dr. Andreas Dietrich, Dr. Reto Rey und Nadine Berchtold

Kleine und mittlere Unternehmen (KMU) mit weniger als 250 Beschäftigten tragen massgeblich zur Schweizer Wirtschaft und zum nationalen Wohlstand bei. Hierzulande gibt es über 591‘000 KMU, die 99.7 Prozent der Unternehmen bilden und 67 Prozent aller Arbeitsplätze stellen. Wie wichtig sind Bankfinanzierungen heute für diese KMU in der Schweiz? Wie sind diese Resultate im Vergleich zu unseren Nachbarländern zu werten? Welche KMU haben derzeit Bankfinanzierungen? Und warum haben (welche?) KMU keine Bankkredite? Im heutigen Blog zeigen wir die Ergebnisse unserer repräsentativen Umfrage auf.

Ausgangslage

Im Auftrag des Staatssekretariats für Wirtschaft SECO hat das Institut für Finanzdienstleistungen Zug IFZ die Finanzierungssituation bei Schweizer kleinen und mittelgrossen Unternehmen (KMU) im Rahmen einer repräsentativen Umfrage untersucht. Insgesamt haben wir 2’712 Schweizer KMU zu ihrem Finanzierungsbedarf sowie ihren Finanzierungsarten, -quellen und -bedingungen befragt. Daneben gab es bei der Befragung zwei Sonderteile zu den beiden Themen «Auswirkungen der Corona-Krise auf die KMU» und «Mobilien und immaterielle Vermögenswerte als Kreditsicherheiten». Im heutigen Blog vertiefen wir das Thema der Bankkredite.

Wie wichtig sind Bankkredite noch?

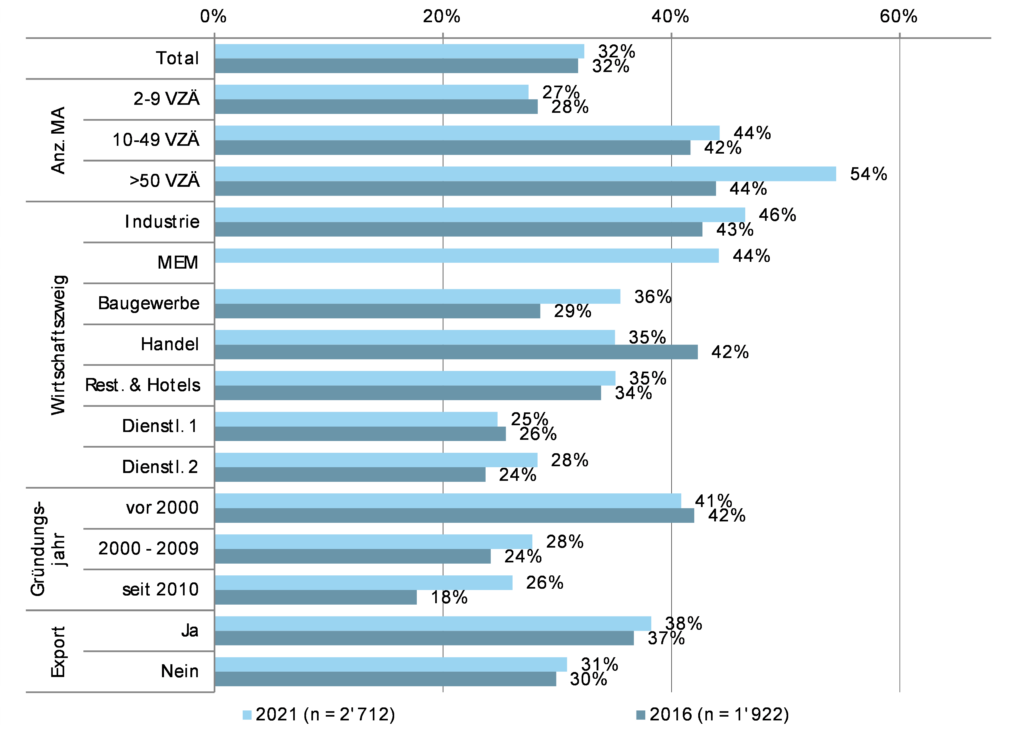

In unserer Untersuchung klassifizieren wir Hypotheken, Kontokorrentkredite, Bankkredite und Exportfinanzierungen als Bankfinanzierung. Covid-19-Kredite werden zwar auch durch Banken vergeben, werden aber in diesem Blog nicht separat untersucht. Dadurch sind die Untersuchungsergebnisse aus den Jahren 2021 und 2016 besser vergleichbar. Insgesamt verfügten im letzten Jahr 32 Prozent aller befragten KMU über eine Bankfinanzierung, was demselben Wert entspricht wie bei der vergangenen Befragung im Jahr 2016 (siehe Abbildung 1). Auch in den früheren Studien aus den Jahren 2010 und 2009 waren die Werte auf demselben Niveau, einzig 2012 war der Wert mit 35 Prozent temporär leicht höher (Dietrich, Wernli & Duss, 2017).

Teilt man die Antworten nach Unternehmensgrösse auf, wird ersichtlich, dass sich der Anteil an Unternehmen mit Bankfinanzierung bei KMU mit 2-9 Beschäftigten seit 2016 geringfügig reduziert hat. Hingegen haben die Bankfinanzierungen bei Firmen mit 50-249 Mitarbeitenden an Bedeutung gewonnen. Verfügten im Jahr 2016 noch 44 Prozent dieser KMU über Bankkredite, hat sich deren Anteil im Jahr 2021 auf 54 Prozent erhöht. Generell verfügen Mikrounternehmen (2-9 VZÄ) deutlich seltener über einen Bankkredit als die grösseren KMU. Während nur gut jedes vierte Mikrounternehmen einen Bankkredit hat (27 Prozent), finanziert sich über die Hälfte (54 Prozent) der mittleren Unternehmen (50-249 VZÄ) mit einem Bankkredit. Auch im Euroraum ist dieser Zusammenhang ersichtlich, auch wenn nicht ganz so ausgeprägt.

Während der Anteil KMU in der Schweiz mit Bankfinanzierung in den Wirtschaftszweigen Industrie, Baugewerbe, Restaurants/Hotels und Dienstleistungen 2 verglichen mit 2016 zunahm, konnte eine gegenteilige Entwicklung in den Zweigen Handel und Dienstleistungen 1 beobachtet werden. Hier hat der Anteil Unternehmen mit Bankfinanzierung abgenommen. Die Wichtigkeit der Bankkredite unterscheidet sich stark von Wirtschaftszweig zu Wirtschaftszweig. Insgesamt finanziert sich beinahe die Hälfte der Industrie-KMU (inkl. den MEM-Unternehmen) mit Bankkrediten. Bei den Dienstleistungs-KMU sind es lediglich rund ein Viertel.

Abbildung 1: Anteil KMU mit Bankfinanzierung 2021 mit Vergleich zum Jahr 2016

In Abbildung 1 wurde zusätzlich eine Unterteilung nach Gründungsjahr und Exportaktivitäten vorgenommen. Dabei zeigt sich, dass das Unternehmensalter ein deutliches Differenzierungsmerkmal ist in Bezug auf die Nutzung einer Bankfinanzierung. Der Anteil KMU mit Bankfinanzierung ist mit dem Unternehmensalter deutlich ansteigend. So haben 41 Prozent aller vor dem Jahr 2000 gegründeten Unternehmen einen Bankkredit, während dieser Anteil bei den seit 2010 gegründeten KMU mit 26 Prozent deutlich tiefer ist.

Ein Vergleich mit unseren Nachbarländern

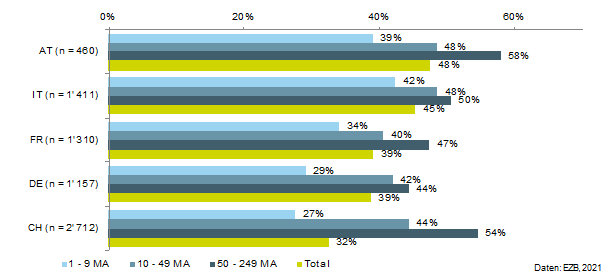

Der Anteil von total 32 Prozent bankfinanzierten KMU ist tiefer als jener der Nachbarländer, wo der Anteil KMU, die sich durch die Bank finanzieren, zwischen 39 Prozent (Deutschland, Frankreich) und 48 Prozent (Österreich) liegt (siehe Abbildung 2). In Frankreich und Italien sind es 39 beziehungsweise 45 Prozent.[1] Gut erkennbar ist hier auch, dass in der Schweiz deutlichere Unterschiede zwischen den Unternehmensgrössen vorzufinden sind als in den Nachbarländern.

Abbildung 2: Anteil KMU nach Grösse mit bestehender Bankfinanzierung in Nachbarländer

Warum haben die anderen KMU keine Bankfinanzierung?

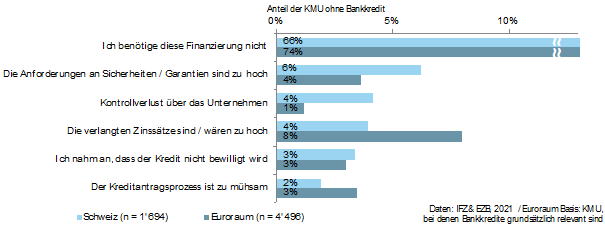

Nachfolgend wird der Fokus auf jene KMU gelegt, für welche Bankkredite grundsätzlich relevant sind, jedoch aktuell keinen nutzen. Insgesamt haben 68 Prozent aller befragten KMU keine Bankfinanzierung «im engeren Sinn» (also ohne Covid-19-Kredite). Diese Teilgruppe wurde nach den Gründen gefragt, die gegen eine Finanzierung mittels Bankkredit sprechen. Wie in Abbildung 3 dargestellt, konnten die Unternehmen aus acht verschiedenen Erklärungen wählen, wobei Mehrfachnennungen möglich waren.

Insgesamt zwei von drei Schweizer KMU geben an, dass sie keine Bankkredite benötigen, im Euroraum sind es drei Viertel. Mit deutlichem Abstand folgen Begründungen, welche insbesondere mit dem Kreditvergabe-Prozess oder der Kreditpolitik der Bank zusammenhängen. 6 Prozent der Schweizer KMU gibt an, dass die geforderten Sicherheiten zu hoch waren, im Euroraum waren es 4 Prozent. Der Kontrollverlust über das Unternehmen wird in der Schweiz deutlich häufiger genannt als im Euroraum (4% gegenüber 1%). 4 Prozent der Schweizer KMU wird auch von der Angst von zu hohen Zinskosten abgeschreckt (Euroraum: 8%). 2 Prozent haben in der Schweiz angegeben, dass sie keinen Kreditantrag stellten, weil sie eine Ablehnung des Kredits erwartet haben, verglichen mit 3 Prozent im Euroraum.

Abbildung 3: Gründe gegen Bankfinanzierung

Fazit

Bankfinanzierungen sind trotz eines sich verstärkt abzeichnenden Desintermediationstrends noch immer die zentrale Fremdfinanzierungsform von Schweizer KMU. Das Gesamtvolumen für inländische Unternehmenskredite von Banken in der Schweiz hat sich (vor allem infolge des steigenden Hypothekarvolumens) seit 2015 von CHF 325 Milliarden um 28 Prozent auf CHF 416 Milliarden per Juni 2021 erhöht. Rund 87 Prozent des Gesamtvolumens (oder rund CHF 362 Milliarden) per Juni 2021 fallen dabei auf KMU mit weniger als 250 Beschäftigten.

In den umliegenden Ländern verfügen zwischen 39 Prozent (Deutschland) und 48 Prozent (Österreich) aller KMU über einen Bankkredit. In Frankreich und Italien sind es 39 beziehungsweise 45 Prozent. Dies sind deutlich mehr als die 32 Prozent der KMU, welche in der Schweiz über eine Bankfinanzierung verfügen. Insbesondere kleinere und jüngere KMU sind hierzulande – auch im europäischen Vergleich – unterdurchschnittlich oft mit Bankkrediten finanziert. Anforderungen an Sicherheiten und Garantien sind bei diesen Firmen öfters ein Hindernis. Es kann festgestellt werden, dass der Anteil an KMU mit Bankfinanzierungen im Vergleich zur Umfrage im Jahr 2016 unverändert geblieben ist (32 Prozent der KMU haben einen Bankkredit). Ein Blick auf die verschiedenen Finanzierungsquellen zeigt aber, dass hierzulande öfter Kapital von Nichtbanken zu KMU fliesst.

[1] Diese Werte sind ohne Berücksichtigung von Zuschüssen oder subventionierten Bankkrediten («Grants or subsidised bank loans“). Berücksichtigt man auch diese Bankkredite liegen die Werte bei zwischen 45% und 59%.

Kommentare

0 Kommentare

Danke für Ihren Kommentar, wir prüfen dies gerne.