26. September 2022

Der Online-Hypothekarmarkt Schweiz wächst weiter – aber langsamer

Von Prof. Dr. Andreas Dietrich und Marco Zollinger

Der Markt für Online-Hypotheken wächst weiterhin. Die neu erstellte Studie von e.foresight und dem IFZ zeigt, dass das Gesamtvolumen von Online-Hypotheken 2021 wie bereits in den Vorjahren gewachsen ist – wenngleich langsamer. Das Online-Hypotheken-Volumen betrug rund 7 Mrd. CHF im Jahr 2021, was im Vergleich zu 2020 einen Anstieg von ca. 14% bedeutet. Mit 3.9 -4.1% Marktanteil vom gesamten privaten Hypothekenvolumen bleiben Online-Hypotheken nach wie vor eine Nische, welche jedoch im Vergleich zum gesamten Hypothekarkreditvolumen an private Haushalte überproportional wächst. Die Entwicklungen bei Banken und bei den Vermittlungsplattformen zeigen auch, dass sich ein hybrides Beratungsmodell gegenüber reinen Online-Hypotheken weiter durchsetzt.

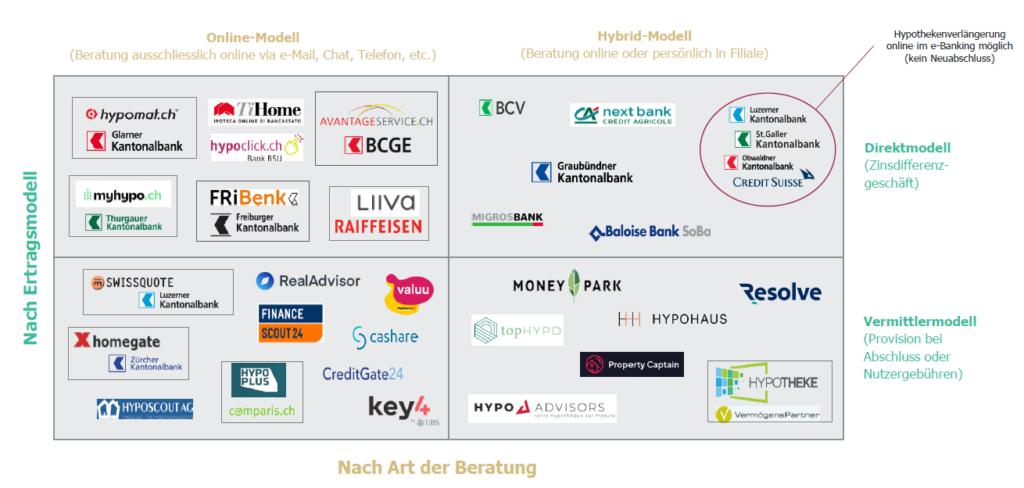

Für die aktuelle Studie von e.foresight und dem IFZ der Hochschule Luzern über den Online-Hypotheken-Markt wurden 30 relevante Marktteilnehmer um Daten angefragt (vgl. Abbildung 1). Einige vor allem kleinere Anbieter haben die Daten nicht zur Verfügung gestellt. Wir haben daher neben den erhaltenen Daten auch auf öffentlich verfügbare Informationen zurückgegriffen und für die restlichen Anbieter Annahmen getroffen (oftmals bestätigt durch Näherungswerte im Sinne einer Grössenordnung) und Expertenmeinungen eingeholt.

Abbildung 1: Marktteilnehmer im Online Hypothekenmarkt (i.w.S)

Entwicklung der Volumina

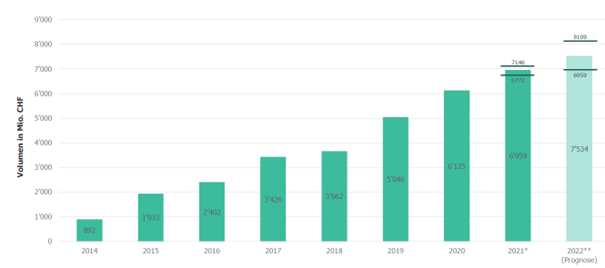

Wie Abbildung 2 aufzeigt, wurde in der Schweiz im Jahr 2021 ein Hypothekarvolumen von insgesamt rund CHF 7 Milliarden online initiiert respektive abgeschlossen. Das Volumen ist mit 14% weniger stark gewachsen als im Vorjahr (+20% in 2020). Die Prognose für 2021 (rund 7.9 Mrd. CHF) wurde somit nicht erreicht. Es ist davon auszugehen, dass das Wachstum bei den Banken in den Vorjahren eher überschätzt wurde. Im Vergleich zu der Wachstumsrate des Hypothekarkreditvolumens an private Haushalte (+3%) verzeichnen Online-Hypotheken (+14%) aber auch im Jahr 2021 weiterhin überproportionale Wachstumsraten.

Obwohl diverse Online-Möglichkeiten bereits seit zehn Jahren existieren, ist der entsprechende Marktanteil per Ende 2021 mit rund 3.9 bis 4.1 Prozent noch immer eher tief (Vorjahr: 3.7%). Unter Berücksichtigung der «strengeren» Definition einer Online-Hypothek (Online-Hypothek mit Online- Abschluss) liegt der Marktanteil sogar noch deutlich tiefer.

Abbildung 2: Entwicklung Abschlüsse von Online-Hypotheken von 2014 – 2021 und Prognose 2022 (Volumen bezieht sich auf die im jeweiligen Jahr neu abgeschlossenen Hypotheken; Quelle: e.foresight und IFZ)

Banken hatten im Jahr 2021 rund 24% Volumenanteile an Online-Hypotheken und befinden sich damit im selben Rahmen wie im Vorjahr (23%). Die Wachstumsrate betrug rund 14%.

Knapp 76% des Online-Hypothekenvolumens sind dem Hypothekenvermittler-Modell zuzuordnen, was im Vergleich zum Bankenanteil eindrücklich ist. Die Marktanteile sind derzeit im Verhältnis zum Ausland aber noch sehr gering. Während der Marktanteil der Vermittler in der Schweiz rund 3 Prozent beträgt, liegt dieser Wert in Deutschland bei rund 30 bis 40 Prozent. Auch hierzulande kann man aber davon ausgehen, dass die Vermittler vor allem im Bereich der «Standard-Hypotheken» einen weiterhin signifikanten Zuwachs in den kommenden Jahren ausweisen können.

Der Grossteil der Hypothekenvermittler hat zwischen zwei und 50 Finanzpartner. Modelle mit nur einem Kreditgeber bilden nach wie vor eine klare Nische.

Der Digitalisierungsgrad des Online-Hypothekarprozesses weist sowohl bei den Banken als auch bei den Vermittlern noch immer viel Potenzial auf und scheint sich kaum entwickelt zu haben. Digitale Tools wie Hypotheken-, Tragbarkeits- und Zins-Rechner werden auf den Webseiten zwar immer präsenter. Die Prozesse im Hintergrund hinken jedoch oft noch hinterher.

Ausblick

Es ist zu erwarten, dass sowohl das Online-Hypothekarkreditvolumen der Vermittler als auch dasjenige der traditionellen Banken im Jahr 2022 steigen werden, die reinen Neuabschlüsse von Online-Hypotheken (ohne Beratung) aber eher unbedeutend bleiben (das Marktpotenzial liegt gemäss Expertenschätzung bei nur rund 5%). Das hybride Modell wird hingegen weiter an Relevanz gewinnen. Hier ist festzustellen, dass sich Vermittler und Banken bezüglich ihres Angebots weiter annähern.

Obwohl Vermittler im Vergleich zum Ausland eine deutlich tiefere Marktpenetration aufweisen, erwarten wir auch in den nächsten Jahren eine Erhöhung der Marktanteile der Vermittler. Gleichzeitig ist auch der Markt für Hypothekenvermittler anspruchsvoll und es ist möglich, dass die Anzahl der Teilnehmer weiter abnehmen wird. Die Marketingkosten, um Hypothekargeber und -nehmer auf die Plattformen zu bringen, sind hoch – und auch die Skalierung ist bei hybriden Modellen nicht einfach.

PS: Das Thema Online-Hypotheken oder des Marketplace Lendings wird neben vielen anderen Themen auch ausführlich im Rahmen des CAS Digital Banking diskutiert. Der nächste Start des Lehrgangs ist am 2. Februar 2023. Mehr Infos finden Sie hier.

PPS: Die detaillierten Auswertungen und Analysen dieser Studie erhalten exklusiv e.foresight-Kunden und die an der Umfrage teilnehmenden Institute. Für Fragen wenden sie sich direkt an e.foresight: marco.zollinger@swisscom.com

Kommentare

2 Kommentare

Patrick Huber

26. September 2022

Hält sich hartnäckig, die «Online-Hypothek», die es so im engeren Sinn nicht gibt (Abschluss Kreditvergabe Neukunden) – ist tendeziell ein Marketingbegriff, allenfalls ein Zinsfixierungs-Tool oder bestenfalls eine Kreditanbahnung.

Urs Müller

26. September 2022

Schom im Titel einen Rechtschreibfehler "Online-Hypothekarmarkt"...

Danke für Ihren Kommentar, wir prüfen dies gerne.